8 - Superintendencia Financiera de Colombia

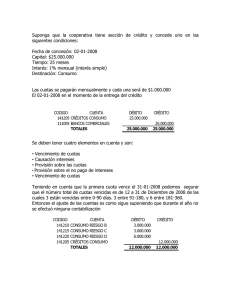

Anuncio