tema 8. operaciones activas bancarias: el descuento bancario

Anuncio

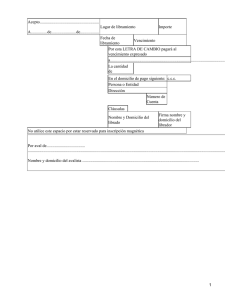

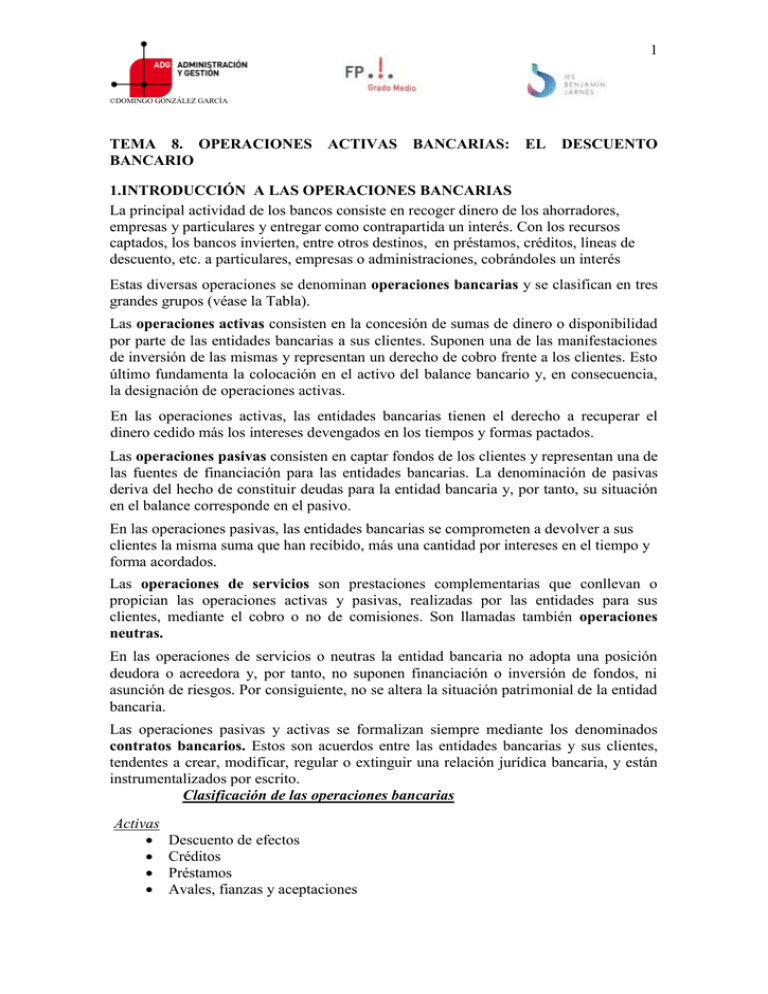

1 ©DOMINGO GONZÁLEZ GARCÍA TEMA 8. OPERACIONES BANCARIO ACTIVAS BANCARIAS: EL DESCUENTO 1.INTRODUCCIÓN A LAS OPERACIONES BANCARIAS La principal actividad de los bancos consiste en recoger dinero de los ahorradores, empresas y particulares y entregar como contrapartida un interés. Con los recursos captados, los bancos invierten, entre otros destinos, en préstamos, créditos, líneas de descuento, etc. a particulares, empresas o administraciones, cobrándoles un interés Estas diversas operaciones se denominan operaciones bancarias y se clasifican en tres grandes grupos (véase la Tabla). Las operaciones activas consisten en la concesión de sumas de dinero o disponibilidad por parte de las entidades bancarias a sus clientes. Suponen una de las manifestaciones de inversión de las mismas y representan un derecho de cobro frente a los clientes. Esto último fundamenta la colocación en el activo del balance bancario y, en consecuencia, la designación de operaciones activas. En las operaciones activas, las entidades bancarias tienen el derecho a recuperar el dinero cedido más los intereses devengados en los tiempos y formas pactados. Las operaciones pasivas consisten en captar fondos de los clientes y representan una de las fuentes de financiación para las entidades bancarias. La denominación de pasivas deriva del hecho de constituir deudas para la entidad bancaria y, por tanto, su situación en el balance corresponde en el pasivo. En las operaciones pasivas, las entidades bancarias se comprometen a devolver a sus clientes la misma suma que han recibido, más una cantidad por intereses en el tiempo y forma acordados. Las operaciones de servicios son prestaciones complementarias que conllevan o propician las operaciones activas y pasivas, realizadas por las entidades para sus clientes, mediante el cobro o no de comisiones. Son llamadas también operaciones neutras. En las operaciones de servicios o neutras la entidad bancaria no adopta una posición deudora o acreedora y, por tanto, no suponen financiación o inversión de fondos, ni asunción de riesgos. Por consiguiente, no se altera la situación patrimonial de la entidad bancaria. Las operaciones pasivas y activas se formalizan siempre mediante los denominados contratos bancarios. Estos son acuerdos entre las entidades bancarias y sus clientes, tendentes a crear, modificar, regular o extinguir una relación jurídica bancaria, y están instrumentalizados por escrito. Clasificación de las operaciones bancarias Activas Descuento de efectos Créditos Préstamos Avales, fianzas y aceptaciones 2 ©DOMINGO GONZÁLEZ GARCÍA Pasivas Cuentas corrientes a la vista Cuentas de ahorro Imposiciones a plazo fijo Certificados de depósito Otros títulos De servicios De mediación • Gestión de efectos al cobro • Compraventa de moneda extranjera • Compraventa de valores mobiliarios • Transferencias • Giros De custodia • Depósito de valores mobiliarios • Cajas de alquiler Servicios • Informes • Domiciliación de efectos y recibos • Pago de alquileres, impuestos, etc. Operaciones administrativas • Contabilidad .Correspondencia - Estadística Ejemplo: Una empresa mantiene relación financiera con una entidad bancaria, mediante dos cuentas corrientes, una cuenta de crédito y una línea de descuento de efectos. A su vez, ejecuta y recibe operaciones periódicas de transferencias, giros, domiciliaciones, pago de impuestos, extractos y liquidaciones. • Agrupa las operaciones descritas. Solución • Operaciones pasivas: las dos cuentas corrientes. • Operaciones activas: la cuenta de crédito y la línea de descuento de efectos. • Operaciones de servicios: - De mediación: transferencias y giros. - Servicios: domiciliaciones y pago de impuestos. - Operaciones administrativas: extractos y liquidación 2. EL DESCUENTO 3 ©DOMINGO GONZÁLEZ GARCÍA Es el hecho de abonar en dinero el importe de un título (generalmente letras de cambio) de crédito no vencido, tras descontar los intereses y quebrantos legales, por el tiempo que media entre el anticipo y el vencimiento del crédito. Descuento = Nominal – Efectivo. Liquido a percibir = Nominal – Descuento- Comisiones – Otros gastos El Nominal es la cantidad a descontar, impresa en el titulo y el Efectivo es el capital que se recibe, una vez descontados los intereses. El descuento es normalmente el comercial. Dc= N x i x n i = Tipo de interés aplicable expresado en tanto por uno, por ejemplo 0,09 (9%). n = tiempo expresado en años, (n = t / Base). Cuando los días son naturales (contados según el calendario, sin suponer meses de treinta días), la base debe ser 365 . No obstante, la práctica bancaria generalmente aceptada, y permitida por el Banco de España, computa en el numerador los días naturales mientras se toma una base de 360 (que sería la correspondiente al año comercial de trescientos sesenta días, a razón de treinta por mes). Las comisiones están determinada en % o %0 sobre el nominal y otros gastos en € (por teléfono, correo, fotocopias, timbres, etc) Los gastos y comisiones más frecuentes son: • De estudio de clasificación comercial, se adeuda en el momento de formalizar la línea de descuento. • De cobro, varía en función de las características de los efectos (domiciliados o no, aceptados o no, etc.). • Por devolución de efectos, por gestión del protesto y protesto en si • Corretaje de fedatario público, generado por la intervención del contrato por el corredor de comercio. • Comisión de timbrado y Timbres. Las entidades financieras tienen la posibilidad de timbrar los documentos, ingresando la cantidad del timbre en una cuenta que tienen abierta. Repercutirán el timbre y la comisión de timbrado al cliente. EL DESCUENTO COMERCIAL Con frecuencia, en el tráfico comercial se aplaza el cobro de diversas operaciones (ventas, prestación de servicios, etc). Estos aplazamientos, que constituyen un derecho de crédito para quien tiene que cobrarlos, se materializan en diferentes documentos: letras de cambio, recibos, certificaciones de obras, etcétera. La operación del descuento comercial consiste en ceder la propiedad de dichos documentos, representativos de un derecho de cobro, o un banco (o caja) para que éste anticipe su importe, menos los intereses y las comisiones, al cliente cedente y los haga efectivos a su vencimiento presentándolos a quien esté obligado a pagarlos. Mediante esta operación, el banco o caja financia al cliente que le cede los efectos, le anticipa su 4 ©DOMINGO GONZÁLEZ GARCÍA importe menos los intereses y las comisiones, y recupera el crédito concedido con el cobro de los mismos. En las operaciones de descuento, las entidades de crédito tomadoras, además de anticipar fondos, soportan el riesgo de que los efectos adquiridos no sean pagados por las personas o entidades obligadas en el momento de su vencimiento, y que, una vez devueltos a los cedentes (los clientes que los descontaron), éstos no tengan saldo para reintegrar el dinero que recibieron, más los gastos originados por la devolución. 4. DOCUMENTOS SUSCEPTIBLES DE DESCUENTO La letra de cambio.- Es un título de crédito formal y completo, que obliga a pagar a su vencimiento, en un lugar señalado, una cantidad de dinero a la persona primeramente designada, o, a la orden de ésta, a otra persona distinta también designada. El pagaré.- Es un compromiso puro y simple de pago de una cantidad a un tercero en una fecha y lugar determinado. El recibo.- Para que un recibo sea susceptible de ser descontado ha de estar normalizado, siendo su formato el establecido por el Consejo Superior Bancario. Se admiten recibos en soporte magnético. La certificación de obra.- Es un documento expedido por un Organismo Público en el que se reconoce la existencia de un crédito a favor de una persona física o jurídica, por la realización de una determinada obra o servicio. Las certificaciones no necesitan timbrarse y carecen de formato formalizado LA LETRA DE CAMBIO Introducción Se trata de un instrumento de cobro y pago no generado por una entidad financiera pero que se mantiene como uno de los instrumentos físicos más utilizados en el ámbito empresarial ya que si bien sus características legales facilitan la ejecución de la deuda en los tribunales al igual que sucede con el cheque y el pagaré. En este sentido cabe destacar que es la misma norma legal Ley Cambiaria y del Cheque la que regula el funcionamiento y operatividad de dichos instrumentos. Concepto A diferencia del cheque o del pagaré que es emitido por quien debe realizar el pago, en el caso de la letra de cambio es quien debe de cobrar quien tiene la iniciativa en el pago al igual que en el recibo bancario. La letra de cambio tiene las siguiente funciones dentro del ámbito empresarial: - Medio de pago - Garantía financiera, dado su carácter ejecutivo puede utilizarse como garantía en operaciones de financiación 5 ©DOMINGO GONZÁLEZ GARCÍA Leyenda: 1- Lugar de emisión 2- Denominación de la moneda en la que se ha emitido 3- Cuantía de la Letra 4- Fecha de libramiento, esto es, el momento en que se ha emitido la letra de cambio 5- Fecha de vencimiento, fecha en la que el librado, quién tiene que pagar ha de hacer efectivo el pago 6- Librador, datos del emisor de la letra de cambio 7- Cuantía de la letra de cambio expresada en cifra 8- Domicilio de pago, si bien no es un requisito indispensable cuando se especifica se dice que la letra de cambio se encuentra domiciliada, suele corresponderse con la dirección de la entidad bancaria donde habrá de hacerse efectivo el pago. 9- Datos del librado, identificación y dirección de la persona, física o jurídica, que ha de realizar el pago 10- Aceptación por parte del librado del pago, en ocasiones la letra se presenta al librado para que con su firma acepte de el visto bueno al pago. 11- Firma autógrafa del librador, esto es, del emisor de la letra de cambio. 12- Tasa de timbres - Actos Jurídicos Documentados- que se tendrán que liquidar para poner en circulación la letra. En este sentido cabe destacar que la cuantía de dicha tasa depende de la cuantía del documento. 13- Identificación del documento utilizado para su cumplimentación Personas que intervienen 1. El Librado: Es la persona a la que se da la orden de pago (quien debe pagar), es el destinatario de la orden dada por el librador. 2. El Librador: la persona que ordena hacer el pago. 3. El Fiador o Avalista: la persona que garantiza el pago de la letra. La aparición de un avalista en la letra de cambio no es un requisito obligatorio, sucede lo mismo que con los cheques y pagarés, esto es que pueden estar o no avalados. Requisitos legales para su correcta confección La Ley Cambiaria y del Cheque establece los siguientes requisitos mínimos para considerar un documento letra de cambio: 1. La denominación de Letra de Cambio inserta en el mismo texto del documento y expresado en el mismo idioma empleado en la redacción del documento. 2. La orden pura y simple de pagar una suma determinada. 3. Nombre del que debe pagar (Librado). 6 ©DOMINGO GONZÁLEZ GARCÍA 4. Indicación de la fecha de vencimiento. 5. Lugar donde el pago debe efectuarse. 6. Nombre de la persona a cuyo cargo debe efectuarse el pago suele corresponder con el librador de la letra. 7. Fecha y lugar donde se emitió la letra. 8. La firma del que gira la letra (Librador). En caso de que algunas de las características anteriormente mencionadas no aparezcan detalladas expresamente la Ley Cambiaria establece las siguientes reglas: - Sin vencimiento: La letra de cambio cuyo vencimiento no esté indicado, se considera pagadero a la vista. - Diferencias entre las cantidades expresadas: La letra de cambio cuyo valor aparece escrito a la vez en letras y en guarismos, tiene, en caso de diferencia, el valor de la cantidad menor y en el caso de que sólo aparezca el importe expresado en letra o cifra varias veces pero existiendo diferencias en la cantidad expresada se tomará el valor de la cantidad menor. La letra se debe expedir en impreso oficial o timbre emitido por el Estado, y su importe estará en proporción a la cuantía que se refleja en la misma. Con la compra del impreso abonamos el impuesto de Actos Jurídicos Documentados. El vencimiento de la letra ha de indicarse de manera expresa en el propio documento como requisito formal del mismo y supone determinar el momento en que será exigible el pago de la letra. Así, la letra podrá librarse: a) A fecha fija, (vencerá el día señalado) b) A un plazo contado desde la fecha, (vencerá el día que se cumpla el plazo señalado contado desde la fecha del libramiento) c) A un plazo contado desde la vista, (vencerá el día que se cumpla el plaxo que se contará desde el día en que produzca la aceptación por el librado, o en su defcto desde el día del protesto o declaración equivalente. d) A la vista, (vencerá en el momento de su presentación al pago que deberá hacerse dentro del año siguiente a su fecha de libramiento salvo que el librador fije un plazo más largo o que éste o cualquier endosante lo acorte) Los plazos establecidos por meses se computarán de fecha a fecha, y si en el mes de vencimiento no hubiera día equivalente al inicial del cómputo, se entenderá que el plazo expira el último día del mes. En el cómputo no se excluyen los días inhábiles, pero si el día de vencimiento lo fuera, se entenderá que la letra vence el primer día hábil siguiente. En virtud de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, para que las letras de cambio tengan plena validez (conserven su fuerza cambiaría), deberán ir extendidas en el efecto timbrado que corresponda a su cuantía (tabla al final del tema). 7 ©DOMINGO GONZÁLEZ GARCÍA La deuda del librado con el librador siempre será reclamable por la vía civil ordinaria. Pero para que el primero quede obligado a pagar la letra de cambio, es preciso que se comprometa formalmente a pagarla. El compromiso de pago de la letra por parte del librado se formaliza mediante la aceptación, que es una cláusula en el anverso del efecto (mención 11 de la Figura 6.6) donde el librado o librados (si hay varios) firman, y en la que aparece la palabra «acepto», «aceptamos» o cualquier otra equivalente. El artículo 29 de la LCCH establece que la simple firma del librado en el anverso del documento se considera como aceptación. El hecho de que una letra no esté aceptada no implica su ineficacia (ya que sigue siendo un título con efectos cambiarios para las eventuales demandas del tomador y tenedores contra el librador en pleitos que pudieran surgir); sólo supone que no se puede reclamar judicialmente al librado el pago de la letra (como señalamos anteriormente, las reclamaciones podrían venir al margen del efecto). En virtud de lo que acabamos de comentar, a todos los intervinientes en el circuito cambiario les interesa que las letras estén aceptadas, ya que sus posibilidades de cobro aumentan al poder demandar al librado en virtud de su compromiso de pago. La actuación contra el deudor de una letra de cambio se inicia presentando demanda ante el Juzgado de Primera Instancia del domicilio del obligado al pago que debe ir firmada por abogado y procurador. En ella se harán constar de forma resumida los hechos que motivan la reclamación y, en todo caso, debe acompañarse la letra de cambio cuyo pago se pretende. En la demanda podrá solicitarse que se proceda al embargo preventivo de los bienes del deudor. EL ENDOSO La letra de cambio es un título creado para circular y servir como instrumento de pago; por esa razón, su impreso tiene en el reverso una cláusula de endoso mediante la cual el tomador puede transmitir la propiedad del documento a otra persona que, a su vez, podría transmitirla a otra, y así sucesivamente. Quien transmite la letra se denomina endosante, y quien la recibe, endosatario. El primer endoso se realiza en la casilla que aparece en el dorso del documento: «Pagúese a...», y los sucesivos, si existen, en los espacios libres del reverso. La transmisión del efecto se ha de realizar por la cantidad total y de forma incondicional. Para llevar a cabo el endoso, el endosante deberá firmar e indicar los datos del endosatario; si éstos no figuran, nos encontramos ante un endoso en blanco que podrá ser cumplimentado en cualquier momento para ceder la propiedad de la letra a la persona que se determine. El endosatario final recibe el nombre de último tenedor; los anteriores son simplemente tenedores, salvo la persona o entidad que recibió la letra del librador, que se conoce como tomador. El último tenedor, o el tomador si no hay endosos, es quien, en el momento del vencimiento, debe presentar la letra al librado para que la haga efectiva. 8 ©DOMINGO GONZÁLEZ GARCÍA Si el librador escribió en el título «no a la orden» (al lado del tomador), la letra no se puede endosar con plenos efectos. Si a pesar de todo se cede, el nuevo tenedor no entra en el circuito cambiario, y el cedente no responde del impago de la letra por parte del librado. EL AVAL CAMBIARIO Uno de los objetivos de las letras de cambio es facilitar el cobro de los créditos que se documentan en ellas; para garantizar el cobro de dichos créditos se puede incluir en el circuito de la letra el aval en favor de cualquiera de los obligados cambiarios o de todos ellos. Ruiz de Velasco define el aval como un acto, escrito en la letra, por el que un tercero se obliga al pago de ella, bien en términos generales, es decir, avalando a todas las personas que intervienen en el documento, por toda o parte de su cantidad, o bien en forma limitada a persona determinada. Mediante el aval cambiario, el avalista garantiza el pago de la letra por cuenta de cualquiera (o de todas) las personas obligadas en la misma (avalado o avalados). Por ejemplo, se puede garantizar la obligación del librado aceptante, o la del librador frente a los derechos de cobro del tomador o de los endosatarios (tenedores), por si la letra se devuelve al ser impagada por el librado. Del mismo modo, se puede prestar garantía en favor del tomador frente a los endosatarios, o en favor de uno de éstos frente a los endosatarios posteriores, siempre para el caso en que el efecto sea devuelto por impago del librado. El avalista responde de forma solidaria con la persona a quien garantiza; de este modo, la persona acreedora puede solicitar el pago de la cantidad adeudada indistintamente al obligado cambiario o a su avalista. En el aval debe figurar siempre la firma del avalista, y en él se indica quién es la persona (o personas) avaladas; si no figura este último extremo, se entiende que dicha persona es el aceptante y, en su defecto, el librador. La cláusula del aval normalmente se inserta en el reverso de la letra de cambio, al lado del espacio reservado para los endosos EL PAGO DE LA LETRA El tomador de la letra, o el último tenedor, deben presentarla al pago el día de su vencimiento, o en uno de los dos días hábiles siguientes. Si el efecto está girado a la vista, la presentación y pago simultáneos tendrán lugar cualquier día dentro del año siguiente a la fecha de su creación, o dentro del plazo que establezca el librador. Si la letra de cambio no se presenta al cobro en esas fechas, queda perjudicada, lo que significa que el tenedor o el tomador que dejaron pasar el plazo de presentación no podrán reclamar el importe del título a los cedentes anteriores mediante el ejercicio de las acciones cambiarías derivadas de la letra —vía de regreso— Si en el momento del vencimiento el efecto se encuentra en poder de una entidad de crédito (tomadora o tenedora), la presentación al pago podrá realizarse mediante el 9 ©DOMINGO GONZÁLEZ GARCÍA envío al librado, con antelación suficiente al día del vencimiento, de un aviso con todos los datos necesarios para la identificación de la letra, con el fin de que pueda indicar sus instrucciones (artículo 43 de la LCCH). En el supuesto de que la letra de cambio no sea pagada al vencimiento (o no sea aceptada, cuando la aceptación es necesaria, caso de letras a plazo vista) se debe efectuar un protesto notarial o una declaración equivalente. El protesto «tiene por finalidad acreditar, frente a todo aquel que tiene relación con la letra de cambio, que el tenedor del documento mencionado ha cumplido, en tiempo y forma, la obligación que se le impone de presentar la letra al cobro o a la aceptación, y que la persona que tenía que aceptar o pagar la letra de cambio no lo ha hecho». Para simplificar los trámites, el artículo 51 de la LCCH admite una declaración equivalente al protesto realizada por el librador, o por quien esté autorizado a cobrar la letra, en la que se pone de manifiesto el incumplimiento del librado. En los supuestos de impago de una letra de cambio, el tenedor posee una acción cambiaría directa (reclama el pago en juicio cambiario), mediante la cual puede demandar a quien aceptó la letra o a su avalista; esta acción no se pierde aunque la letra no se haya presentado en plazo o realizado protesto o declaración equivalente. El tenedor del efecto también puede ejercer la acción cambiaría en vía de regreso y reclamar el dinero a los cedentes anteriores (endosantes y librador) o a sus avalistas; para realizar dicha demanda judicial, mediante juicio cambiario, es preciso que el efecto no esté perjudicado. Si el librador o los endosantes ponen en la letra la cláusula «sin gastos», dispensan al tenedor de realizar el protesto o declaración equivalente, sin que por eso pierda su derecho a emprender la acción de regreso contra ellos. No obstante, si a pesar de dicha cláusula el tenedor quiere protestar el efecto o realizar la declaración equivalente, puede hacerlo. 6. EL RIESGO EN EL DESCUENTO Uno de los factores que bancos y cajas tienen más en cuenta, respecto a la seguridad del descuento de letras, es el número de obligados cambiarios y su solvencia; en principio, un mayor número de obligados aumenta las posibilidades de cobro por parte de la entidad tenedora o tomadora que ha anticipado el dinero. En virtud de lo dicho, es preferible el papel4 aceptado que sin aceptar, ya que en las letras aceptadas el librado se compromete al pago y, por tanto, el banco tenedor puede reclamar el cobro tanto a éste como a quien descontó los efectos y a los anteriores obligados cambiarios, si existen. En determinados casos, los bancos y cajas tienen especialmente en cuenta la solvencia del librado aceptante a la hora de descontar letras. Otro factor que se tiene muy en cuenta para evaluar el riesgo del descuento es el coeficiente de impagados, es decir, la relación entre los efectos devueltos (por impago) y los efectos descontados Un alto coeficiente de impagados, en relación con lo que es 10 ©DOMINGO GONZÁLEZ GARCÍA habitual en el sector, denota que el cedente librador de las letras tiene unas relaciones comerciales poco fiables, y que el riesgo para la entidad prestamista es importante. Un coeficiente de impagados superior al 20% se considera alarmante, y salvo que esté muy justificado, supondrá que el banco no admita las operaciones de descuento. Expresiones del coeficiente de impagados (datos referidos a un periodo determinado). Coeficiente de impagados en número de efectos = (Número de efectos devueltos/ Número de efectos descontados) •100 Coeficiente de impagados en importe = (Importe de los efectos devueltos / Importe de los efectos descontados ) • 100 Para aumentar la seguridad de estas operaciones, los bancos y las cajas suelen hacer firmar a cada cedente de letras al descuento una póliza de negociación de letras de cambio y otras operaciones bancadas (también denominada de responsabilidad y garantía de operaciones mercantiles) que se interviene por fedatario público (antes corredor de comercio, en la actualidad notario). La finalidad de dicha póliza es garantizar a la entidad de crédito la vía ejecutiva para reclamar el cobro de las letras, en el supuesto de que alguna de ellas se hubiese perjudicado y hubiese perdido su fuerza cambiaría. Del mismo modo, esta póliza garantiza el acceso a la vía ejecutiva para el cobro de los gastos derivados de la devolución de efectos —comisiones de devolución, intereses de demora, etc.— CLASIFICACIONES COMERCIAL O LÍMITES PARA EL DESCUENTO DEL PAPEL Cuando los clientes de bancos o cajas descuentan papel comercial, con cierta frecuencia, los suelen clasificar para su descuento. Estas clasificaciones son estudios que establecen el nivel de riesgo que el banco quiere soportar por cada cliente; de modo que, cuando uno de ellos lleva una letra u otro documento descontable o bien un conjunto de ellos (remesa), el banco o caja se la acepta directamente sin efectuar ningún estudio de solvencia, capacidad de pago o compensaciones, siempre que el importe del nuevo papel más su riesgo en curso (efectos descontados pendientes de vencimiento) sea inferior a su límite de clasificación. Con independencia de dicho límite, la entidad siempre se reserva la posibilidad de rechazar algún efecto concreto. Si el cliente lleva efectos para descontar que junto con el riesgo en curso superan su límite, se dice que está «excedido» y es preciso hacer un estudio para ver si esa cantidad puede asumirse por la entidad. A veces los bancos y cajas establecen límites de clasificación específicos para papel de determinadas características; por ejemplo, letras aceptadas a cargo de alguna empresa muy solvente que daría la posibilidad de descontar más efectos de los que en principio serían admisibles al cedente. 7. EL DESCUENTO DE OTROS DOCUMENTOS 11 ©DOMINGO GONZÁLEZ GARCÍA Además de la letra de cambio, en la práctica mercantil existen otros documentos que amparan operaciones con pago aplazado (como recibos, certificaciones de obra y pagarés) que también suelen ser cedidos a bancos y cajas para el descuento. Descuento de recibos Las empresas que desarrollan su actividad en sectores de gran consumo suelen realizar ventas aplazadas a sus clientes, que a veces cobran mediante recibos; éstos resultan más cómodos desde el punto de vista operativo que las letras de cambio, ya que se emiten de forma mecanizada. Con frecuencia, estos recibos sirven para realizar cobros al contado En la actualidad, la propia entidad de crédito se encarga de confeccionar los recibos a partir de los datos que le suministra la compañía emisora; de este modo, podemos ver que el cargo se documenta en un impreso estandarizado emitido por el banco o caja. Cuando los recibos responden a operaciones de pago aplazado, se suelen descontar con el fin de mejorar la tesorería de las empresas emisoras y de poder hacer frente a pagos de vencimiento inmediato. En general podemos afirmar que los costes dependerán del soporte en que remitamos a la entidad financiera los recibos. Si emitimos los recibos en soporte magnético el coste siempre será inferior a si los emitimos en un soporte físico. En cuanto a las comisiones habituales tendremos: - Comisión por recibo, estará formada por un porcentaje con un mínimo. - Comisión de devolución, viene dada por un porcentaje sobre el importe del mismo con un mínimo, devengándose en el momento en que alguno de nuestros clientes devuelve el recibo presentado sea cual sea el motivo. Los recibos admitidos al descuento se formalizan en un documento, creado por la compañía emisora o por el propio banco, pero al contrario que la letra de cambio, no son títulos valores y, por tanto, no pueden ser endosados ni aceptados por el librado; todo ello influye en el riesgo que soporta el banco o caja que anticipa su importe. Ante eventuales impagados, la entidad de crédito que tomó los recibos al descuento sólo puede dirigirse contra su cliente que los puso en circulación. Para incrementar la garantía, que en estos documentos es muy inferior a la de las letras de cambio, el banco o caja suelen recoger del cliente una póliza de negociación «liquidación responsabilidad y garantía de operaciones mercantiles» intervenida por fedatario público. Mediante ella, la entidad que anticipa el dinero puede recurrir a un proceso ejecutivo para cobrar el crédito impagado, en el caso de que los librados de los recibos no los atiendan a su vencimiento, cosa que no podría hacer con los ya citados documentos que carecen de la cualidad de títulos valores. En virtud de la Ley de Transmisiones Patrimoniales y Actos Jurídicos Documentados, los recibos descontados deberán ir timbrados, igual que las letras. Si el librador de dichos documentos los cede al banco o caja en soporte magnético, el impuesto de actos jurídicos documentados puede ser abonado por éste en metálico sin necesidad de timbrar físicamente los recibos, cosa que no puede suceder con las letras, pues cada una debe llevar su correspondiente timbre. Descuento de pagarés El pagaré es un documento que consiste en la promesa pura y simple de pagar una determinada cantidad de dinero en un futuro a su legítimo tenedor. Así la principal 12 ©DOMINGO GONZÁLEZ GARCÍA diferencia con respecto del cheque es que en el caso del pagaré en el momento de su emisión queda determinado el momento a partir del cual se podrá hacer efectivo su cobro. Leyenda: 1- Denominación de la entidad y oficina librada 2- Datos de la cuenta librada, habitualmente código cuenta cliente e IBAN, International Bank Account Number 3- Fecha de vencimiento del pagaré, esto es, momento a partir del cual puede hacerse efectivo 4- Importe consignado en cifras del pagaré 5- Persona a la que se debe realizar el pago, en el caso de los pagarés estos siempre deben ir emitidos a favor de una persona, física o jurídica, o a su orden 6- Importe del pagaré expresado en letras, en caso de discrepancia entre el importe expresado en letras y el importe expresado en cifras prevalecerá el primero. 7- Fecha y lugar de emisión 8- Identificación del documento en si mismo, serie y número de documento 9- Firma del emisor del pagaré 10- Identificación del pagaré codificada especialmente para una lectura automatizada del documento. Los pagarés son como cheques con vencimiento expresado en los mismos que los bancos y cajas ponen a disposición de sus clientes para que los emitan aplazando los pagos, con cargo a sus cuentas, dado que en la actualidad no se admiten los cheques posdatados. Estos pagarés se libran por plazos breves, normalmente de quince a treinta días, y pueden ser descontados por quienes los reciben. Dichos documentos son títulos valores y, desde el punto de vista del descuento, tienen problemas similares a los de las letras de cambio. Además de los pagarés de cuenta corriente, las empresas suelen confeccionar pagarés de propia emisión, en los que aparece el nombre y el logotipo de la compañía emisora, mediante los cuales ésta se compromete a satisfacer determinada cantidad al vencimiento señalado en el título. Los pagarés de propia emisión son títulos valores y quien los crea se compromete a su pago. Estos títulos suelen utilizarlos las grandes empresas, que los emiten en masa con vencimientos generalmente largos, con frecuencia ciento veinte días. Debido a estos plazos de vencimiento, las personas y entidades que los reciben suelen descontarlos y, 13 ©DOMINGO GONZÁLEZ GARCÍA para ello, los endosan al banco o caja que les anticipa los fondos. Con objeto de que el endoso se produzca con plenos efectos, los pagarés deben ir timbrados como las letras de cambio. Las entidades de crédito que descuentan pagarés emitidos por empresas tienen muy en cuenta la solvencia de la empresa emisora (firmante), para reducir el riesgo de impago; también se tiene muy presente la solvencia y garantías del cliente que los cede, ya que éste queda obligado a devolver el dinero recibido si la compañía emisora del pagaré no lo atiende a su vencimiento 8. LIQUIDACIÓN DE REMESAS: FACTURAS DE NEGOCIACIÓN El descuento de efectos aislados no es lo más habitual; en la práctica, las letras de cambio, los pagarés, etc., se suelen descontar agrupados en remesas. Una remesa está formada por varios efectos, con distintos vencimientos, a cargo del mismo o de diferentes librados, o emitidos por uno o varios firmantes. Los bancos y cajas aplican en la liquidación de remesas diversas formas de cálculo, entre las que destacan las descuento puro, con mínimo por efecto, y la de tipo de interés por tramos con comisiones. A.Tipo Forfait (coste total) Dentro de la liquidación forfait existen dos modalidades: e[ forfait puro y sí forfait con comisión mínima por efecto. En el primer caso, se aplica al descuento un tipo de interés único para todas las letras, con independencia de su plazo de vencimiento; por ejemplo, el 9 % anual. En el forfait puro no se suelen cobrar comisiones. En el forfait con mínimo por efecto se aplica un tipo de interés único con independencia del plazo de vencimiento de los efectos, y, además, el banco también carga una comisión fija por cada título descontado. El cálculo de los intereses de descuento, tanto en las dos modalidades de forfait como en el procedimiento de tipos de interés por tramos con comisiones, que analizaremos seguidamente, se realiza según la fórmula del descuento comercial simple B. Tipos de interés por tramos con comisiones En esta forma de negociación se aplican diversos tipos de interés según sea el vencimiento de los efectos; por ejemplo, hasta treinta días, hasta sesenta días, hasta noventa días, etc. Además, se cobra una comisión que suele ser inferior en los efectos domiciliados (aceptados y con indicación de pago en un banco o caja y en una cuenta) que en aquellos que no lo están. Estas comisiones suelen tener un importe mínimo. La utilización de una u otra forma de liquidación, así como las tarifas aplicables, depende de la «calidad del cliente» medida en términos de seguridad y compensaciones. 9. ESCALA DE EFECTOS TIMBRADOS 14 ©DOMINGO GONZÁLEZ GARCÍA 1.Las letras de cambio se extenderán necesariamente en el efecto timbrado de la clase que corresponda a su cuantía. La extensión de la letra en efecto timbrado de cuantía inferior privará a estos documentos de la eficacia ejecutiva que les atribuyen las leyes. La tributación se llevará a cabo conforme a la siguiente escala: hasta Nominal 24,05 48,09 90,16 180,31 360,61 751,27 1.502,54 3.005,07 6.010,13 12.020,25 24.040,49 48.080,97 96.161,94 192.323,88 Timbres 0,06 0,12 0,24 0,48 0,96 1,98 4,21 8,41 16,83 33,66 67,31 134,63 269,25 538,51 Por lo que exceda de 192.323,88.- €, a 0,018.- € por cada 6,01.- € o fracción, que se liquidará siempre en metálico. La falta de presentación a liquidación dentro del plazo implicará también la pérdida de la fuerza ejecutiva que les atribuyen las leyes. 2. Los documentos que realicen una función de giro o suplan a las letras de cambio y los certificados de depósito tributarán por la anterior escala de gravamen, mediante el empleo de timbre móvil. 3. El Ministerio de Economía y Hacienda podrá autorizar el pago en metálico, en sustitución del empleo de efectos timbrados, cuando las características del tráfico mercantil, o su proceso de mecanización, así lo aconsejen, adoptando las medidas oportunas para la perfecta identificación del documento y del ingreso correspondiente al mismo, sin que ello implique la pérdida de su eficacia ejecutiva. 4. Cuando el vencimiento de las letras de cambio exceda de seis meses, desde la fecha de su emisión, se exigirá el impuesto que corresponda al duplo de la base. COSTE EFECTIVO PARA EL CLIENTE Y TAE: Coste efectivo para el cliente: Es aquel tipo de interés efectivo anual calculado en régimen compuesto, que iguala el líquido realmente recibido con el nominal entregado. Se incluirían todos los gastos de la remesa incluidos timbres. Tasa Anual Equivalente (TAE): A efectos del cálculo de la TAE en la operación de descuento comercial y conforme a la circular nº 8/1990 de 7 de septiembre del Banco de España, se tendrán en cuenta los siguientes puntos: 15 ©DOMINGO GONZÁLEZ GARCÍA Se incluirán las comisiones y gastos cuyo devengo sea a favor de la entidad, no se incluirán los denominados gastos suplidos (correo, timbre). Sólo se integrará en el coste, el importe de las comisiones que por cada efecto exceda de los mínimos tarifados por la Entidad (lo que se señalará en la liquidación). Los efectos a menos de 15 días no se entenderán descontados a estos fines, NO SE INCLUYEN EN LA TAE. EJEMPLO Una empresa presenta al descuento, el día 12 de marzo de 2006, la siguiente remesa de efectos: Nominal Vencimiento 350 24-03-2006 600 06-04-2006 1.550 15-05-2006 El banco aplica un tipo de descuento del 4%. Asimismo, cobra unas comisiones del 4‰ y unos gastos de correo de 0,18 € por efecto. Timbres 0 € a) Calcular el líquido a cobrar por esta empresa. b) Calcula el tipo de interés efectivo, al que resulta la negociación de los efectos. c) Determinar la TAE de la liquidación, si las comisiones mínimas tarifadas son 2 € por efecto. Solución: Negociación de la Remesa nominal vto días descuento comisiones O. gastos 350 24-03-2006 12 0,47 1,4 0,18 600 06-04-2006 25 1,67 2,4 0,18 1.550 15-05-2006 64 11,02 6,2 0.18 2.500 13,16 10 0,54 -013,16-10Coste efectivo para el cliente: 2.476,30= 350 x (1 + ie)–12/365 + 600 x (1 + ie)–25/365 + 1.500 x (1 + ie)–64/365 ie =7,6235% (resuelto mediante excel) Tasa Anual Equivalente (TAE): Nota: Las letras con vencimiento inferior a 15 días no se incluyen Efectivo Tae = 600 – 600 x 0.04 x25/360 – (2,4-2) + 1550 – 1550 x 0.04 x 64/360 – (6,2-2) Efectivo Tae = 2.132,71 2.132,71= 600 x (1 + i)–25/365 + 1.500 x (1 + i)–64/365 suelto mediante excel)