1 Sociedad de Inversión en Instrumentos de Deuda Corto Plazo

Anuncio

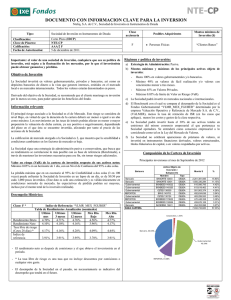

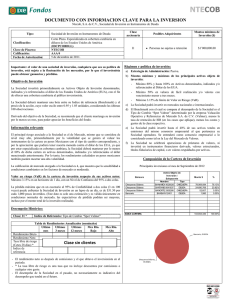

Sociedad de Inversión en Instrumentos de Deuda Corto Plazo. Gubernamental I. PORTADA CONSTITUCION. Denominación: Ntegub, S.A. de C.V., Sociedad de Inversión en Instrumentos de Deuda. Clave de Pizarra: NTEGUB Modalidad: Abierta. Constitución: Escritura Pública No. 29,334 del 02/08/2001, otorgada ante la fe del Lic. Pedro Vázquez Nava, Notario 70 de México, D.F., inscrita en el Registro Público de Comercio del D.F., bajo el Folio Mercantil 283,942 el 04/10/2001. Autorización de Constitución: Comisión Nacional Bancaria y de Valores, según Oficio No. DGDAC‐1062‐45412, de fecha 16/08/2000. Duración de la Sociedad: Por un plazo indefinido. CLASIFICACION: Corto Plazo. Gubernamental. CLASES ACCIONARIAS. La Sociedad ofertará a su clientela inversionista las siguientes clases de acciones: Personas Físicas Personas Morales Personas no sujetas a retención Clases F, F+, F1, F2, F3 y F4 Clases M, M+, M1 y M2 Clases I, I+, I1 e I2 DOMICILIO SOCIAL DE LA OPERADORA Y SU DIRECCION. Domicilio social: México, Distrito Federal. Dirección: Av. Paseo de la Reforma No. 505 Piso 45, Col. Cuauhtémoc, Delegación Cuauhtémoc, México, D.F. C.P. 06500. PAGINA DE INTERNET. http://www.ixe.com.mx Teléfono de atención al público: Centro de Atención a Clientes (CAT) de Fondos a los teléfonos: 5268 9494 y 01800 900 8400. Horario de atención: 8:30 a 18:00 horas, tiempo del Centro de México. FECHA DE AUTORIZACION DEL PROSPECTO. 5 de diciembre de 2011. Las inscripciones en el Registro Nacional de Valores tendrán efectos declarativos y no convalidan los actos jurídicos que sean nulos de conformidad con las leyes aplicables, ni implican certificación sobre la bondad de los valores inscritos en el mismo o sobre la solvencia, liquidez o calidad crediticia de la emisora. DENOMINACION DE LA OPERADORA. Ixe Fondos, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión, Grupo Financiero Banorte. ORDENES DE COMPRA‐VENTA. Recepción: Solicitudes todos los días hábiles. Ejecución: El día hábil en que sean solicitadas. Liquidación: Mismo día. Horarios de cierre (Tiempo del Centro de México): Sucursales: 13:30 horas. Internet: 13:00 horas. Para mayor información ver el Punto 2 “Operación de la Sociedad” de este Prospecto. RESPONSABILIDADES. La información contenida en este Prospecto es responsabilidad de la Sociedad. La Sociedad no se encuentra garantizada por el Instituto para la Protección al Ahorro Bancario. La Operadora y las Distribuidoras no tienen obligación de pago en relación con la Sociedad. En tal virtud, la inversión de la Sociedad se encuentra respaldada hasta por el monto de su patrimonio. La versión actualizada del Prospecto se encuentra disponible en la página de Internet señalada anteriormente, así como en la página de las Distribuidoras. 1 II. CONTENIDO 1. OBJETIVOS Y HORIZONTE DE INVERSION, ESTRATEGIAS DE INVERSION, RENDIMIENTOS Y RIESGOS RELACIONADOS. a) Objetivos y Horizonte de Inversión. La Sociedad invertirá únicamente en Valores de Deuda Gubernamentales emitidos en moneda nacional. El Benchmark con el cual se compara el desempeño de la Sociedad es el Indice de Fondeo Gubernamental VLMR_MEX_FGUBER determinado por la empresa Valuación Operativa y Referencias de Mercado, S.A. de C.V, (VALMER), menos la tasa de retención de ISR (en los casos que aplique), menos los costos y gastos de la clase respectiva. Este índice se puede consultar en la página electrónica http://www.valmer.com.mx/VAL/Web_Benchmarks/Indice_BenchMarks.html. El principal riesgo de la Sociedad es el de Mercado, mismo que se considera de nivel bajo, en virtud de que la duración de la Cartera de Valores deberá ser menor o igual a un año como máximo, por lo que los movimientos en las tasas de interés podrán afectar en menor o mayor proporción dicha cartera, ya sea positiva o negativamente, dependiendo del plazo en el que esta se encuentre invertida, afectando por tanto el precio de las acciones de la Sociedad La Sociedad está orientada a pequeños, medianos y grandes inversionistas, personas físicas, personas morales y personas no sujetas a retención, que buscan inversiones de corto plazo y riesgo bajo. El acceso a la Sociedad se llevará a cabo a través de diferentes clases accionarias, según la personalidad jurídica del cliente y el monto mínimo de inversión requerido en cada una de estas clases de acciones. Para poder apreciar los beneficios de la Sociedad se recomienda que el accionista mantenga su inversión como mínimo un mes, sin embargo el plazo mínimo de permanencia es de un día hábil. b) Políticas de Inversión. Consultar la información adicional del Punto 1, inciso b) del Prospecto Marco. Estrategia de Administración. La Sociedad sigue una estrategia de administración pasiva o conservadora, que busca que su rendimiento se correlacione lo más posible con su base de referencia, a través de mantener las inversiones necesarias para ese fin, sin tomar riesgos adicionales. Política de Liquidez La Sociedad mantendrá cuando menos un 50% de su activo total en valores de fácil realización y/o en valores con vencimiento menor a tres meses. En caso de requerir mayor liquidez, procederá a la venta de otros valores que formen parte de sus activos, buscando siempre restablecer el balance en el porcentaje de inversión en este tipo de valores. Política de adquisición de valores. Para la adquisición de los valores seleccionados el Consejo de Administración dará los lineamientos generales al Administrador de Activos de la Sociedad, quien a través de un grupo de Operadores realizará las operaciones. Dicha adquisición se llevará a cabo con valores gubernamentales denominados en moneda nacional e inscritos en el RNV, de tasa fija y/o variable de forma indistinta, nominal primordialmente, y real en menor medida. Dado lo anterior, la Sociedad invertirá el 100% del efectivo disponible en el mismo día únicamente en valores gubernamentales, por lo que en caso de existir algún excedente por la propia operación del Fondo, éste se invertirá al día hábil siguiente en este tipo de valores. En la adquisición de dichos valores se deberá considerar que la clasificación de la Sociedad es de corto plazo, por lo que la duración de la cartera deberá ser menor o igual a un año como máximo. Políticas de Selección de valores. La Sociedad únicamente podrá comprar o vender los Activos Objeto de Inversión siguientes: I. Los valores gubernamentales que se encuentren inscritos en el RNV. II. La Sociedad no invertirá en emisiones del mismo consorcio empresarial al que pertenezca su Sociedad Operadora. III. La Sociedad no realizará Préstamos de Valores ni contratará Créditos. IV. Los valores gubernamentales que se seleccionen serán aquellos definidos con tal carácter por el Banco de México. V. La inversión de la Sociedad se llevará a cabo con emisoras y/o emisiones calificadas con AAA o su equivalente. Todos los valores gubernamentales están calificados por las Calificadoras de Valores con la más alta calidad crediticia otorgada en el mercado. 2 Política de Especialización y de Diversificación de los Valores. La Sociedad está especializada en Valores Gubernamentales denominados en moneda nacional, por lo que el total de su cartera estará invertida únicamente en este tipo de instrumentos. En todo caso, la duración de la cartera de la Sociedad deberá ser menor o igual a un año como máximo, es decir, de corto plazo. c) Régimen de Inversión. Consultar la información adicional del Punto 1, incisco c) del Prospecto Marco. La Sociedad llevará a cabo sus inversiones atendiendo los Artículos 20, 24 y 25 de la LSI, la CUSI, y de acuerdo con el régimen siguiente: Inversión en Valores sobre el Activo Total % Mínimo % Máximo 1. Valores Gubernamentales emitidos en moneda nacional. 100 100 2. Operaciones de reporto sobre Valores Gubernamentales en apego a las disposiciones legales 0 100 aplicables. 3. Valores de fácil realización y/o Valores con vencimiento menor a tres meses. 50 4. Límite máximo de VaR * 0.05 * El límite máximo de riesgo de mercado que la Sociedad de Inversión puede asumir se calcula mediante el Valor en Riesgo (VaR por sus iniciales en inglés), el cual será de un máximo de 0.05% sobre los activos netos, en un horizonte de 1 día. i. Participación en Instrumentos financieros derivados, valores estructurados, títulos fiduciarios de capital o valores respaldados por activos. La Sociedad no invertirá en este tipo de activos. ii. Estrategias temporales de inversión. La Sociedad no tiene contemplado implementar estrategias temporales de inversión, por lo que en todo momento mantendrá su estrategia de inversión original, sin importar cuál sea el entorno. d) Riesgos asociados a la Inversión. Consultar información adicional en el punto 1, inciso d) del Prospecto Marco. El principal riesgo de la Sociedad es el de Mercado, mismo que se considera de nivel bajo, en virtud de que la duración de la Cartera de Valores deberá ser menor o igual a un año como máximo, por lo que los movimientos en las tasas de interés podrán afectar en menor o mayor proporción dicha cartera, ya sea positiva o negativamente, dependiendo del plazo en el que esta se encuentre invertida, afectando por tanto el precio de las acciones de la Sociedad La calificación otorgada a la Sociedad por Fitch México, S.A. de C.V., es AAA/2 que mide los riesgos de crédito y mercado de su cartera, respectivamente. Aún y cuando ésta es una sociedad de inversión en instrumentos de deuda calificada con un riesgo de mercado bajo y una calidad crediticia sobresaliente, siempre existe la posibilidad de perder los recursos invertidos en la misma. i. Riesgos de Mercado. Consultar información adicional en el punto 1, inciso d), subinciso i) del Prospecto Marco. El Riesgo de Mercado se genera a consecuencia de las posibles fluctuaciones en las tasas de interés de los títulos en que se encuentra invertida la cartera, ocasionando que el valor de los mismos cambie, impactando a su vez el valor de la Sociedad de Inversión. En Situaciones de Sobreoferta o cuando el entorno económico es cambiante, se pueden presentar condiciones desordenadas en el mercado evidenciadas por movimientos bruscos en las tasas de interés, que influyen de manera significativa en el valor de los Activos que conforman la Cartera de la Sociedad, afectando por tanto el precio de sus acciones y el rendimiento de la misma. El riesgo de mercado está representado por números que permiten al inversionista conocer la sensibilidad de la cartera ante cambios en las condiciones de mercado. La escala es la siguiente: Escala de Calificación de Riesgo de Mercado 1 Extremadamente Baja 2 Baja 3 Baja a Moderada 4 Moderada 5 Moderada a Alta 6 Alta 7 Muy Alta 3 La calificación de mercado otorgada a la Sociedad es 2, que muestra que la sensibilidad a condiciones cambiantes en los factores del Mercado es Baja. El límite de Valor en Riesgo (VaR) respecto de sus activos, es de 0.05%, en un horizonte de un día y un nivel de confianza del 95%. Por ejemplo, asumiendo una inversión de 1,000 pesos, el VaR máximo con un horizonte de un día sería de $0.50. El VaR máximo y promedio de la Sociedad observado durante el último año (noviembre 2010‐noviembre 2011) es de 0.011% y 0.004%, respectivamente. Para el cálculo del VaR se aplica la metodología de simulación histórica no paramétrica, considerando para ello un nivel de confianza del 95% a dos colas, utilizando los 500 escenarios históricos inmediatos y considerando además un día de horizonte de tiempo para deshacer el portafolio de riesgo de la Sociedad de Inversión. ii. Riesgos de Crédito. Consultar información adicional en el Punto 1, inciso d), subinciso ii) del Prospecto Marco. El Riesgo de Crédito se origina por el posible incumplimiento que podrían tener los emisores de los títulos adquiridos por la Sociedad y por cambios en las calificaciones de las emisiones, provocando que la valuación de los instrumentos se modifique. El Riesgo de Crédito para la Sociedad se considera extremadamente bajo o casi nulo, en virtud de que la inversión se realizará únicamente en valores gubernamentales que prácticamente no generan este tipo de riesgo y que están calificados con la más alta calidad crediticia otorgada en el Mercado. El riesgo de crédito está representado por letras que permiten al inversionista contar con elementos cualitativos sobre la calidad y diversificación de los activos. La escala es la siguiente: Escala de Calificación de Riesgo de Crédito AAA Sobresaliente AA Alto A Bueno BBB Moderada BB Aceptable B Bajo La calificación de crédito otorgada a la Sociedad es AAA, que muestra que el nivel de seguridad del fondo, que se desprende de la evaluación de factores que incluyen primordialmente: calidad y diversificación de los activos del portafolio, fuerzas y debilidades de la administración y capacidad operativa es Sobresaliente. iii. Riesgo de Liquidez. Consultar información adicional en el Punto 1, inciso d), subinciso iii) del Prospecto Marco. En condiciones normales de mercado este riesgo se considera bajo, ya que por lo menos el 50% de la Cartera estará invertida en valores de fácil realización y/o valores con vencimiento menor a 3 meses. Las situaciones de sobreoferta o condiciones desordenadas de mercado, pueden dificultar la venta de los valores que formen parte de la Cartera de la Sociedad, afectando su disponibilidad de liquidez, lo que en consecuencia podría también implicar una pérdida por las ventas que se tuvieran que realizar para cubrir las necesidades de recompra de las acciones de los clientes, afectando por tanto el precio de las acciones de la Sociedad. iv. Riesgo Operativo. Consultar Punto 1, inciso d), subinciso iv) del Prospecto Marco. v. Riesgo Contraparte. Consultar Punto 1, inciso d), subinciso v) del Prospecto Marco. vi. Pérdida ante condiciones desordenadas de mercado. Consultar el Prospecto Marco, Punto 1, inciso d), subinciso vi). La Sociedad nunca ha aplicado diferencial alguno en el precio de sus acciones. vii. Riesgo Legal. Consultar la información en el Punto 1, inciso d), subinciso vii) del Prospecto Marco. e) Rendimientos. El rendimiento neto para los inversionistas estará determinado por el diferencial existente entre el precio de venta y el precio de compra de cada una de las clases de acciones, considerando el tiempo de posición. Los rendimientos de la Sociedad son históricos y no se garantiza que vayan a repetirse en un futuro. Los rendimientos se encuentran a la disposición de los clientes en la página de Internet de la Operadora y en la página de la AMIB. 4 i. Gráfica de rendimientos. En la siguiente gráfica se muestran los rendimientos obtenidos durante los últimos tres años, así como la muestra de una inversión inicial de $10,000.00 comparándola con el Benchmark de la Sociedad. Oct 09 Abr 10 $10,143.75 $10,117.46 $10,290.22 $10,249.26 Abr 09 NTEGUB F+ BENCHMARK $10,000.00 $10,000.00 Abr 11 Oct 10 Abr 09 Oct 09 Abr 10 $10,000.00 $10,000.00 $10,143.24 $10,117.11 $10,283.62 $10,245.29 Oct 11 $10,748.03 $10,674.54 $10,596.88 $10,540.25 $10,449.58 $10,394.07 16.00% 9.80 NTEGUB F1 BENCHMARK Oct 11 Abr 11 Oct 10 $10,433.78 $10,384.50 $10,571.63 $10,525.11 $10,712.86 $10,653.44 9.80 13.00% 13.00% 9.20 9.20 10.00% 10.00% 7.00% 7.00% 8.60 8.60 4.00% 4.00% 8.00 -5.00% 1.00% -2.00% 7.40 -5.00% 6.80 6.80 -8.00% -8.00% -11.00% -11.00% 6.20 -14.00% 6.20 -14.00% 5.60 5.60 -17.00% Abr 10 $10,121.61 $10,103.73 Abr 11 Oct 11 $10,599.39 $10,585.70 Abr 09 16.00% 9.80 Oct 09 Abr 10 Oct-11 Jul-11 Sep-11 Aug-11 Apr-11 Jun-11 Jan-11 May-11 Oct 11 Abr 11 $10,258.15 $10,278.86 5.00 Precio Serie F1 Oct 10 $10,166.86 $10,175.37 Mar-11 Feb-11 Dec-10 Nov-10 Jul-10 Oct-10 Sep-10 Aug-10 Apr-10 RENDIMIENTO Pip Fondeo-G $10,086.43 $10,082.03 $10,000.00 $10,000.00 NTEGUB F3 BENCHMARK Jun-10 May-10 Jan-10 Mar-10 Feb-10 Dec-09 Nov-09 Jul-09 Oct-09 RENDIMIENTO SERIE F1 $10,481.60 $10,471.41 Oct 10 Sep-09 Aug-09 Apr-09 Jun-09 May-09 Jan-09 Mar-09 Feb-09 -20.00% Dec-08 Jul-11 Oct-11 Sep-11 Aug-11 Apr-11 Jun-11 May-11 Jan-11 5.00 Precio Serie F+ $10,366.22 $10,343.99 $10,237.98 $10,218.02 Mar-11 Feb-11 Dec-10 Nov-10 Jul-10 Oct-10 Sep-10 Aug-10 RENDIMIENTO Pip Fondeo-G Oct 09 Abr 09 $10,000.00 $10,000.00 NTEGUB F2 BENCHMARK Jun-10 Apr-10 RENDIMIENTO SERIE F+ May-10 Jan-10 Mar-10 Feb-10 Dec-09 Nov-09 Jul-09 Sep-09 Aug-09 Apr-09 Jun-09 May-09 Jan-09 Mar-09 Feb-09 Dec-08 Oct-09 -17.00% -20.00% 16.00% $10,414.61 $10,474.62 $10,335.90 $10,384.00 9.80 13.00% 13.00% 9.20 9.20 10.00% 10.00% 7.00% 7.00% 8.60 8.60 4.00% 4.00% 8.00 7.40 $ Acción 1.00% -2.00% -5.00% Rendimiento Rendimiento 8.00 1.00% -2.00% 7.40 -5.00% 6.80 6.80 -8.00% -8.00% -11.00% -11.00% 6.20 -14.00% 6.20 -14.00% 5.60 5.60 -17.00% RENDIMIENTO SERIE F2 Abr 09 Abr 10 Oct 09 $10,104.16 $10,137.70 RENDIMIENTO SERIE F3 Precio Serie F2 Oct 10 Abr 11 Oct 11 $10,171.48 $10,226.61 $10,224.95 $10,317.36 $10,278.60 $10,392.74 16.00% 9.80 NTEGUB M BENCHMARK RENDIMIENTO Pip Fondeo-G Sep 09 Oct 09 $10,000.00 $10,000.00 $10,034.25 $10,023.44 Abr 10 $10,238.34 $10,188.48 Oct-11 Sep-11 Aug-11 Jul-11 Jun-11 May-11 Apr-11 Mar-11 Jan-11 Feb-11 Dec-10 Nov-10 Oct-10 Sep-10 Aug-10 Jul-10 Jun-10 May-10 Apr-10 Mar-10 Jan-10 Feb-10 Dec-09 Nov-09 Sep-09 Aug-09 Jul-09 Jun-09 May-09 Apr-09 Jan-09 Mar-09 Feb-09 -20.00% Oct-09 5.00 Dec-08 Oct-11 Sep-11 Aug-11 Jul-11 Apr-11 Jun-11 May-11 Mar-11 Jan-11 Feb-11 Dec-10 Nov-10 Oct-10 Sep-10 Aug-10 Jul-10 RENDIMIENTO Pip Fondeo-G $10,047.21 $10,057.99 $10,000.00 $10,000.00 NTEGUB F4 BENCHMARK Jun-10 May-10 Apr-10 Mar-10 Jan-10 Feb-10 Dec-09 Nov-09 Jul-09 Oct-09 Sep-09 Aug-09 Jun-09 May-09 Apr-09 Jan-09 Mar-09 Dec-08 Feb-09 -17.00% -20.00% 16.00% $ Acción 7.40 Rendimiento 1.00% -2.00% $ Acción Rendimiento 8.00 $ Acción 16.00% Precio Serie F3 Oct 10 Abr 11 Oct 11 $10,465.32 $10,369.23 $10,692.68 $10,551.34 $10,916.95 $10,724.42 10.40 13.00% 13.00% 9.20 5.00 9.80 10.00% 10.00% 9.20 7.00% 7.00% 8.60 8.60 4.00% 4.00% -5.00% 1.00% 8.00 -2.00% 7.40 $ Acción 7.40 $ Acción -2.00% Rendimiento Rendimiento 8.00 1.00% -5.00% 6.80 6.80 -8.00% -8.00% -11.00% -11.00% 6.20 6.20 -14.00% -14.00% 5.60 5.60 NTEGUB M+ BENCHMARK RENDIMIENTO SERIE M Sep 09 Oct 09 Abr 10 Oct 10 Abr 11 Oct 11 $10,000.00 $10,000.00 $10,032.84 $10,022.52 $10,228.07 $10,182.37 $10,438.13 $10,357.48 $10,638.09 $10,533.94 $10,844.71 $10,700.94 10.40 13.00% 16.00% NTEGUB M1 BENCHMARK RENDIMIENTO Pip Fondeo-G Oct-11 5.00 Sep-11 Jul-11 Aug-11 Jun-11 May-11 Apr-11 Mar-11 Feb-11 Jan-11 Dec-10 Oct-10 Nov-10 Sep-10 Aug-10 Jul-10 Jun-10 Apr-10 Precio Serie F4 May-10 Jan-10 Mar-10 Dec-09 Nov-09 Oct-09 Oct-11 Sep-11 Aug-11 Jul-11 Apr-11 Jun-11 May-11 Mar-11 Feb-11 Jan-11 Dec-10 Nov-10 Oct-10 Sep-10 Aug-10 Jul-10 RENDIMIENTO Pip Fondeo-G -20.00% 5.00 Precio Serie M Sep 09 Oct 09 Abr 10 Oct 10 Abr 11 Oct 11 $10,000.00 $10,000.00 $10,029.51 $10,020.38 $10,203.98 $10,168.12 $10,392.34 $10,330.13 $10,569.80 $10,493.47 $10,752.66 $10,646.37 10.40 13.00% 9.80 10.00% 9.80 10.00% 9.20 9.20 7.00% 7.00% 8.60 7.40 -5.00% 6.80 -8.00% -11.00% Rendimiento -2.00% $ Acción 8.00 8.60 4.00% 1.00% 1.00% 8.00 -2.00% 7.40 -5.00% 6.80 -8.00% -11.00% 6.20 -14.00% 6.20 -14.00% 5.60 -17.00% RENDIMIENTO Pip Fondeo-G Precio Serie M+ 5.60 RENDIMIENTO SERIE M1 RENDIMIENTO Pip Fondeo-G Oct-11 5.00 Sep-11 Jul-11 Aug-11 Jun-11 May-11 Apr-11 Mar-11 Feb-11 Jan-11 Dec-10 Oct-10 Nov-10 Sep-10 Aug-10 Jul-10 Jun-10 Apr-10 May-10 Jan-10 Mar-10 Feb-10 Dec-09 -20.00% Nov-09 5.00 Oct-09 Oct-11 Sep-11 Jul-11 Jun-11 Aug-11 May-11 Apr-11 Mar-11 Feb-11 Jan-11 Dec-10 Oct-10 Nov-10 Sep-10 Jul-10 Jun-10 RENDIMIENTO SERIE M+ Aug-10 Apr-10 Mar-10 May-10 Jan-10 Feb-10 Oct-09 Dec-09 -20.00% -17.00% Nov-09 Rendimiento 4.00% $ Acción 16.00% Jun-10 Apr-10 RENDIMIENTO SERIE F4 May-10 Mar-10 Jan-10 Feb-10 Dec-09 Nov-09 Jul-09 Oct-09 Sep-09 Aug-09 Jun-09 May-09 Apr-09 Jan-09 Mar-09 Feb-09 Dec-08 -20.00% Feb-10 -17.00% -17.00% Precio Serie M1 5 Oct 09 Abr 09 Oct 10 Abr 10 $10,151.03 $10,121.85 $10,000.00 $10,000.00 NTEGUB M2 BENCHMARK $10,457.15 $10,398.57 $10,297.65 $10,253.70 Abr 10 Ene 10 Abr 11 Oct 11 $10,604.60 $10,544.82 $10,755.89 $10,679.17 10.40 16.00% Abr 11 Oct 11 $10,604.55 $10,500.42 $10,852.86 $10,695.81 Oct 10 $10,117.97 $10,096.82 $10,000.00 $10,000.00 NTEGUB I BENCHMARK $10,365.36 $10,297.89 10.40 13.00% 13.00% 9.80 9.80 10.00% 10.00% 9.20 9.20 7.00% 7.00% Rendimiento Rendimiento 1.00% $ Acción 8.00 -2.00% 7.40 -5.00% 1.00% 8.00 -2.00% 7.40 -5.00% 6.80 -8.00% 6.80 -8.00% 8.60 4.00% 8.60 4.00% -11.00% -11.00% 6.20 6.20 -14.00% -14.00% 5.60 5.60 16.00% NTEGUB I+ BENCHMARK RENDIMIENTO Pip Fondeo-G Abr 09 Oct 09 Abr 10 Oct 10 $10,000.00 $10,000.00 $10,245.81 $10,184.42 $10,482.05 $10,371.56 $10,730.27 $10,573.21 Oct 11 Abr 11 10.90 $11,217.91 $10,971.70 16.00% 13.00% 10.00% 9.91 13.00% 8.92 10.00% NTEGUB I1 BENCHMARK Oct-11 Jul-11 Sep-11 Jun-11 RENDIMIENTO Pip Fondeo-G Aug-11 Apr-11 May-11 Jan-11 Mar-11 Feb-11 Dec-10 Oct-10 Nov-10 Jul-10 Sep-10 Jun-10 RENDIMIENTO SERIE I Precio Serie M2 $10,969.63 $10,776.32 Aug-10 May-10 Mar-10 Feb-10 Jul-11 Oct-11 Sep-11 Aug-11 Apr-11 Jun-11 May-11 Jan-11 Mar-11 Feb-11 Dec-10 Nov-10 Jul-10 Oct-10 Sep-10 Aug-10 Apr-10 Jun-10 May-10 Jan-10 Mar-10 Feb-10 Dec-09 Nov-09 Jul-09 Oct-09 Sep-09 Aug-09 Apr-09 Jun-09 May-09 Jan-09 Mar-09 Feb-09 Dec-08 RENDIMIENTO SERIE M2 -20.00% 5.00 Apr-10 -17.00% -17.00% -20.00% $ Acción 16.00% 5.00 Precio Serie I Nov 09 Abr 10 Oct 10 Abr 11 Oct 11 $10,000.00 $10,000.00 $10,172.21 $10,142.79 $10,390.83 $10,326.40 $10,599.91 $10,511.38 $10,816.26 $10,687.66 10.40 9.80 9.20 7.00% 7.00% 7.93 4.00% 8.60 4.00% 6.94 -5.00% 4.96 -8.00% 1.00% 8.00 -2.00% 7.40 $ Acción $ Acción 5.95 Rendimiento Rendimiento 1.00% -2.00% -5.00% 6.80 -8.00% 3.97 -11.00% -11.00% 6.20 2.98 -14.00% -14.00% RENDIMIENTO Pip Fondeo-G 16.00% Abr 09 Oct 09 $10,000.00 $10,000.00 $10,194.54 $10,152.72 Abr 10 $10,377.40 $10,308.84 Oct 10 Abr 11 $10,569.82 $10,476.82 $10,751.36 $10,646.14 RENDIMIENTO Pip Fondeo-G Oct-11 5.00 Sep-11 Aug-11 Jul-11 Jun-11 Apr-11 May-11 Mar-11 Feb-11 Jan-11 Dec-10 Nov-10 Oct-10 Aug-10 Jul-10 RENDIMIENTO SERIE I1 Precio Serie I+ NTEGUB I2 BENCHMARK Jun-10 May-10 Apr-10 Jan-10 Mar-10 Feb-10 Dec-09 -20.00% Sep-10 1.00 Oct-11 Sep-11 Aug-11 Jul-11 Apr-11 Jun-11 May-11 Mar-11 Feb-11 Oct-10 Jan-11 Dec-10 Nov-10 Jul-10 Jun-10 Sep-10 Aug-10 Apr-10 May-10 Mar-10 Feb-10 Jan-10 Oct-09 RENDIMIENTO SERIE I+ Dec-09 Nov-09 Jul-09 Jun-09 Sep-09 Aug-09 Apr-09 Mar-09 May-09 Feb-09 Oct-08 Jan-09 Dec-08 -17.00% Nov-08 -20.00% 5.60 1.99 -17.00% Precio Serie I1 Oct 11 10.40 $10,938.60 $10,805.16 13.00% 9.80 10.00% 9.20 7.00% 8.60 1.00% 8.00 -2.00% 7.40 $ Acción Rendimiento 4.00% -5.00% 6.80 -8.00% -11.00% 6.20 -14.00% 5.60 Oct-11 Sep-11 Aug-11 Jul-11 Jun-11 May-11 Apr-11 Mar-11 Feb-11 Jan-11 Dec-10 Oct-10 RENDIMIENTO Pip Fondeo-G Nov-10 Jul-10 Sep-10 Aug-10 Apr-10 Jun-10 May-10 Mar-10 Jan-10 RENDIMIENTO SERIE I2 Feb-10 Dec-09 Nov-09 Jul-09 Oct-09 Sep-09 Aug-09 Jun-09 May-09 Apr-09 Jan-09 Mar-09 Dec-08 -20.00% Feb-09 -17.00% 5.00 Precio Serie I2 ii. Tabla de rendimientos nominales. A continuación se muestra una tabla de Rendimientos nominales del último mes, últimos 3 meses y últimos 12 meses, así como el rendimiento mensual más alto y más bajo de mismo período. No existen comisiones adicionales que afecten el rendimiento del inversionista. Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tabla de Rendimientos Anualizados Nominales Clase F Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 3.93% 1.90% 3.91% N/A 3.28% 1.27% 3.30% N/A 4.36% 4.20% 4.21% N/A 2.81% 2.87% 3.31% N/A Tabla de Rendimientos Anualizados Nominales Clase F+ Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 3.31% 3.44% 3.50% 3.28% 2.61% 2.74% 2.80% 2.59% 4.36% 4.20% 4.21% 3.84% 2.42% 2.38% 2.65% 2.12% Tabla de Rendimientos Anualizados Nominales Clase F1 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 3.16% 3.28% 3.34% 3.12% 2.44% 2.57% 2.62% 2.42% Mes Rendimiento Alto N/A N/A N/A N/A Mes Rendimiento Alto 4.22% 3.52% 4.45% 2.96% Mes Rendimiento Alto 4.06% 3.35% Tasa libre de Riesgo (CETES de 28 días) 4.36% 4.20% 4.21% 3.84% 4.45% Índice de referencia 2.32% 2.28% 2.54% 2.01% 2.86% 6 Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tabla de Rendimientos Anualizados Nominales Clase F2 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 2.78% 2.90% 2.95% 2.74% 2.03% 2.15% 2.21% 2.01% 4.36% 4.20% 4.21% 3.84% 2.08% 2.03% 2.29% 1.77% Tabla de Rendimientos Anualizados Nominales Clase F3 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 2.14% 2.26% 2.30% 2.10% 1.33% 1.45% 1.50% 1.31% 4.36% 4.20% 4.21% 3.84% 1.68% 1.62% 1.87% 1.35% Tabla de Rendimientos Anualizados Nominales Clase F4 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 1.72% 1.84% 1.88% 1.67% 0.87% 0.99% 1.03% 0.85% 4.36% 4.20% 4.21% 3.84% 1.41% 1.35% 1.59% 1.07% Tabla de Rendimientos Anualizados Nominales Clase M Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 4.38% 4.51% 4.83% 4.36% 3.78% 3.91% 4.23% 3.76% Mes Rendimiento Alto 3.69% 2.94% 4.45% 2.64% Mes Rendimiento Alto 3.05% 2.24% 4.45% 2.27% Mes Rendimiento Alto 2.63% 1.79% 4.45% 2.02% Mes Rendimiento Alto 5.58% 4.97% Tasa libre de Riesgo (CETES de 28 días) 4.36% 4.20% 4.21% 3.84% 4.45% Índice de referencia 3.10% 3.08% 3.36% 2.82% 3.58% Rendimiento bruto Rendimiento neto Tabla de Rendimientos Anualizados Nominales Clase M+ Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 4.22% 4.35% 4.44% 4.20% 3.61% 3.74% 3.82% 3.58% Mes Rendimiento Alto 5.12% 4.50% Tasa libre de Riesgo (CETES de 28 días) 4.36% 4.20% 4.21% 3.84% 4.45% Índice de referencia 3.00% 2.97% 3.25% 2.71% 3.49% Rendimiento bruto Rendimiento neto Tabla de Rendimientos Anualizados Nominales Clase M1 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 3.85% 3.98% 4.05% 3.82% 3.20% 3.33% 3.40% 3.18% Mes Rendimiento Alto 4.75% 4.10% Tasa libre de Riesgo (CETES de 28 días) 4.36% 4.20% 4.21% 3.84% 4.45% Índice de referencia 2.76% 2.73% 3.00% 2.47% 3.27% Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Tabla de Rendimientos Anualizados Nominales Clase M2 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 3.32% 3.44% 3.50% 3.28% 2.61% 2.74% 2.80% 2.59% 4.36% 4.20% 4.21% 3.84% 2.42% 2.38% 2.65% 2.12% Tabla de Rendimientos Anualizados Nominales Clase I Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 4.97% 5.11% 5.22% 4.95% 4.37% 4.51% 4.61% 4.34% 4.36% 4.20% 4.21% 3.84% 3.51% 3.50% 3.79% 3.24% Tabla de Rendimientos Anualizados Nominales Clase I+ Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 4.83% 4.97% 5.07% 4.81% 4.22% 4.35% 4.46% 4.20% 4.36% 4.20% 4.21% 3.84% 3.42% 3.41% 3.70% 3.15% Mes Rendimiento Alto 4.22% 3.52% 4.45% 2.96% Mes Rendimiento Alto 5.86% 5.26% 4.45% 3.96% Mes Rendimiento Alto 5.73% 5.11% 4.45% 3.88% 7 Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Rendimiento bruto Rendimiento neto Tasa libre de Riesgo (CETES de 28 días) Índice de referencia Tabla de Rendimientos Anualizados Nominales Clase I1 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 4.45% 4.58% 4.67% 4.42% 3.80% 3.93% 4.02% 3.77% 4.36% 4.20% 4.21% 3.84% 3.17% 3.15% 3.43% 2.89% Tabla de Rendimientos Anualizados Nominales Clase I2 Ultimo mes Ultimos 3 meses Ultimos 12 meses Mes Rendimiento Bajo 3.92% 4.05% 4.12% 3.89% 3.22% 3.35% 3.42% 3.20% 4.36% 4.20% 4.21% 3.84% 2.83% 2.80% 3.07% 2.54% Mes Rendimiento Alto 5.34% 4.69% 4.45% 3.65% Mes Rendimiento Alto 4.82% 4.11% 4.45% 3.33% 2. OPERACION DE LA SOCIEDAD. Las operaciones de compra y venta de acciones de la Sociedad, se llevarán a cabo a través del mercado secundario y se registrarán en la BMV. a) Posibles Adquirentes Consultar información adicional en el Punto 2, inciso a) del Prospecto Marco. Clases: F, F+, F1, F2, F3 y F4. Personas Físicas Mexicanas y Extranjeras que tributen bajo el régimen del título IV de la LISR, Instituciones de Crédito que actúen por cuenta de fideicomisos de inversión cuyos fideicomisarios sean personas físicas; IXE Fondos, S.A. de C.V., y las demás Distribuidoras de la Sociedad por cuenta de terceros, Sociedades de Inversión nacionales y extranjeras que manejen dentro de sus clientes inversionistas a personas físicas y que tengan autorización para invertir en otras sociedades de inversión, así como los que en el futuro sean autorizados para invertir en esta Sociedad de acuerdo a las disposiciones fiscales vigentes, que representen a dos o más accionistas por lo que puedan ser considerados como inversionistas colectivos. Clases: M, M+, M1 y M2. Personas Morales Mexicanas y Extranjeras que tributen bajo el régimen del título II de la LISR, Fideicomisos de Inversión cuyos fideicomisarios sean personas morales, Entidades Financieras del exterior y Agrupaciones de personas morales extranjeras, así como sociedades de inversión nacionales y extranjeras que manejen dentro de sus clientes a personas morales y que tengan autorización para invertir en otras sociedades de inversión. Clases: I, I+, I1 e I2. Fondos de Pensiones y jubilaciones mexicanos y extranjeros y Primas de Antigüedad debidamente autorizados, Fondos de Ahorro, así como la Federación, Estados, Municipios, Organismos Descentralizados, cuyas actividades no sean preponderantemente empresariales, Partidos y Asociaciones políticas legalmente reconocidos y Personas Morales autorizadas para recibir donativos deducibles en los términos de la LISR, IXE Fondos, S.A. de C.V., y las demás Distribuidoras de la Sociedad por cuenta de terceros, así como las cuentas o canales de inversión que se implementen con motivo de los planes personales para el retiro a que se refiere el artículo 176 de la LISR, sociedades de inversión nacionales y extranjeras que manejen dentro de sus clientes inversionistas a personas exentas y que tengan autorización para invertir en otras sociedades de inversión, y los que sean permitidos por las leyes fiscales correspondientes, las disposiciones reglamentarias que de ellos deriven y que se encuentren vigentes en su momento. Políticas adicionales para las Clases M e I: Estas clases únicamente podrán ser adquiridas a través de alguna de las Distribuidoras de Grupo Financiero Banorte, S.AB. de C.V. En este caso, el cliente deberá firmar previamente un documento con estas Distribuidoras por concepto de contratación del Servicio de “Asesoría Patrimonial”. Los derechos, obligaciones y remuneraciones por dichos servicios serán establecidos en el documento que se firme entre ambas partes, siempre de acuerdo con el apartado de “Comisiones que cobrarán las Distribuidoras a la clientela inversionista”, estipulado en el inciso g), subinciso 1) del prospecto marco. b) Políticas para la compra‐venta de Acciones. Consultar información adicional en el Punto 2, inciso b), del Prospecto Marco. La Sociedad ofertará a su clientela las siguientes clases de acciones, las cuales tendrán las mismas políticas de operación que se describen más adelante. Personas Físicas Personas Morales Personas no sujetas a retención Clases F, F+, F1, F2, F3 y F4 Clases M, M+, M1 y M2 Clases I, I+, I1 e I2 8 Para poder adquirir estas acciones, el cliente deberá haber suscrito previamente un contrato con alguna de las Distribuidoras de la Sociedad. De la recompra de acciones De disponer de liquidez suficiente, la Sociedad recomprará el 100% de las acciones que le sean solicitadas. En caso contrario, la recompra se sujetará a la disponibilidad de recursos y a las condiciones prevalecientes en el mercado, de acuerdo con lo siguiente: a. La Sociedad mantiene un mínimo del 50% de sus activos en valores de fácil realización y/o en valores con vencimiento menor a tres meses para hacer frente a la recompra de sus clientes, por lo que en caso de existir ventas significativas que excedan este porcentaje, la Sociedad se compromete a recomprar a cada inversionista por lo menos el 50% de la venta solicitada. b. Una vez agotados los valores de fácil realización y/o valores con vencimiento menor a tres meses estipulados en este prospecto, la recompra del porcentaje que haya quedado pendiente, así como las nuevas solicitudes que se reciban por parte de los inversionistas, se atenderán a prorrata conforme se vayan realizando las ventas de valores. c. Se entenderá por prorrata la proporción equivalente a la venta porcentual de cada accionista respecto del Activo Neto de la Sociedad. EJEMPLO DE RECOMPRA Día 1 Datos del Fondo Activo Neto Valores de fácil realización y/o vencimiento < a 3 meses (50%) $1,000.00 $500.00 Solicitudes de venta de clientes: Cliente Venta solicitada Compromiso de recompra (50% sobre la venta) 1 $400.00 $200.00 2 $600.00 $300.00 Total $1,000.00 $500.00 Recompra real: Cliente Importe % real recomprado Importe real de sobre la venta del pendiente de recompra cliente recompra 1 $200.00 50.00% $200.00 2 $300.00 50.00% $300.00 Total $500.00 $500.00 Cliente 1 2 Total Activo Neto Día XX Datos del Fondo Ventas de Cartera (Liquidez en el Fondo) $300.00 % de Liquidez sobre el Activo Neto 100.00% $300.00 Solicitudes pendientes de venta de Clientes Cliente Importe pendiente de recompra 1 $120.00 2 $180.00 Total $300.00 Importe real recomprado Día XX Cliente Importe % real recomprado Importe real de sobre venta pendiente de recompra pendiente del Cliente recompra 1 $120.00 100.00% $0.00 2 $180.00 100.00% $0.00 Total $300.00 $0.00 Día X Datos del Fondo Ventas de Cartera (Liquidez en el Fondo) % de Liquidez sobre el Activo Neto $500.00 $200.00 40% Solicitudes pendientes de venta de Clientes Cliente Importe pendiente de recompra 1 $200.00 2 $300.00 Total $500.00 Importe pendiente de recompra $120.00 $180.00 $300.00 Activo Neto Importe real recomprado Día X Importe % real recomprado real de sobre venta recompra pendiente del Cliente $80.00 40.00% $120.00 40.00% $200.00 d. e. En todo caso, la Sociedad siempre deberá restablecer el porcentaje de valores de fácil realización y/o valores con vencimiento menor a tres meses estipulado en este prospecto. En condiciones desordenadas de mercados, que pudieran dificultar inclusive la venta de los valores de fácil realización y/o valores con vencimiento menor a tres meses destinados principalmente a satisfacer las necesidades de recompra de sus propias acciones, la Sociedad atenderá la recompra de sus clientes conforme se vayan realizando las ventas de valores, utilizando el método de prorrata definido en el inciso c) anterior y considerando día a día las solicitudes que hayan quedado pendientes, así como las nuevas solicitudes que se reciban por parte de los inversionistas. Definición de condiciones desordenadas de mercados: Alta volatilidad en los mercados financieros, movimientos bruscos de las variables económicas y financieras y/o compras o ventas significativas e inusuales de las acciones del fondo que pueden estar originados por condiciones de incertidumbre económica o política. Los inversionistas de la Sociedad que, en razón de las modificaciones al Prospecto de Información relacionadas con el régimen de inversión y/o política de compra y venta de acciones, así como por cambio en la calificación de riesgo derivado de que el Fondo pretenda realizar operaciones que impliquen una modificación en su calificación o clasficación, no deseen permanecer en la misma, tendrán el derecho de que la propia Sociedad les recompre la totalidad de sus acciones a precio de valuación y sin la aplicación de 9 diferencial alguno, para lo cual contarán con un plazo de 30 días hábiles contado a partir de la fecha en que se hayan notificado las modificaciones. Transcurrido dicho plazo, las modificaciones autorizadas al Prospecto de Información surtirán efectos. i. Día y hora para la recepción de órdenes de compra‐venta. Consultar la información adicional en el Punto 2, inciso b), subinciso i) del Prospecto Marco. Las órdenes de compra‐venta podrán ser solicitadas todos los días hábiles. Horarios para ambas órdenes: Apertura: El horario de apertura para solicitar órdenes de compra‐venta de acciones será el que establezca cada Distribuidora. Cierre: La Sociedad cerrará su horario de atención al público para solicitar órdenes de compra‐venta de acciones todos los días hábiles a las 13:30 horas; en el caso de Internet se cerrará a las 13:00 horas, ambos horarios con tiempo del centro de México. No se recibirán órdenes de compra‐venta fuera de estos horarios. ii. Ejecución de las operaciones. Consultar información adicional en el Punto 2, inciso b, subinciso ii) del Prospecto Marco. Las órdenes de compra y venta serán ejecutadas el día hábil en que se soliciten. Precio de asignación para ambas órdenes. Las órdenes de compra‐venta se asignarán al precio de valuación de la acción de la Sociedad, mismo que se determinará el día hábil inmediato anterior a la ejecución de la solicitud, con el diferencial que en su caso se aplique, y cuyo registro aparezca en la BMV el mismo día de la ejecución. El precio de compra y venta puede modificarse ante condiciones desordenadas de mercado como lo señala en Punto 1, inciso d), subinciso vi) del Prospecto Marco. iii. Liquidación de las operaciones. Consultar información adicional en el Punto 2, inciso b), subinciso iii) del Prospecto Marco. Las órdenes de compra‐venta de acciones de la Sociedad, serán liquidadas de contado el mismo día en que se ejecuten. Esta liquidación se llevará a cabo mediante cargo o abono en la cuenta que se haya designado para tales efectos en el contrato. En el caso de compras, sí se requiere que el cliente cuente con fondos disponibles en la fecha de la operación, ya sea en efectivo o en otro tipo de valores. iv. Causas de la posible suspensión de operaciones. Consultar información en el punto 2, inciso b), subinciso iv) en el Prospecto Marco c) Montos mínimos. Los montos mínimos para invertir en la Sociedad se señalan en el inciso g), numeral 4) del Punto 2 de este Prospecto. Las reglas para determinar el monto mínimo y sus modificaciones deberán establecerse claramente en el contrato que firme el cliente con la Distribuidora. En todo caso, cualquier modificación que se pretenda realizar a estas reglas o al monto mínimo deberán darse a conocer al inversionista con al menos 10 días naturales de anticipación a su entrada en vigor a través de la página de Internet de la Distribuidora, independientemente de la forma en que se haya pactado con el cliente la comunicación de estos cambios. En el caso de que la posición del cliente se encuentre por debajo del monto mínimo requerido para la clase en que esté invertido, la Distribuidora podrá reasignar esta inversión a través de una venta de la posición y una compra a la clase que se encuentre acorde con el monto requerido. En caso de que el cliente haya aumentado su inversión, la Distribuidora deberá reasignarlo a la clase que le corresponda según su monto invertido, utilizando el mismo procedimiento de venta y compra señalado en el párrafo anterior. Estas reclasificaciones únicamente podrán llevarse a cabo el último día hábil de cada mes, debiendo la Distribuidora notificar esta situación en el estado de cuenta al cierre de ese mes. La reclasificación no aplicará cuando la falta sea resultado de disminuciones en el precio de las acciones de la Sociedad. La Sociedad no contempla el cobro de comisión alguna por las inversiones de los clientes que se encuentren por debajo de los montos mínimos requeridos, por lo que las Distribuidoras no podrán realizar ningún cobro por este concepto. d) Plazo mínimo de permanencia. El plazo mínimo de permanencia para todas las clases accionarias es de un día hábil, sin embargo se sugiere al accionista mantener su inversión como mínimo un mes para poder apreciar los beneficios de la Sociedad. e) Límites y políticas de tenencia por Inversionista. Consultar la información en el Punto 2, inciso e) del Prospecto Marco. 10 f) Prestadores de Servicios. Todos los prestadores de Servicios que se mencionan en los siguientes subincisos se encuentran detallados en el Punto 2, inciso f) del Prospecto Marco. i. Sociedad Operadora. ii. Sociedad Distribuidora. iii. Sociedad Valuadora. iv. Otros Prestadores. Calificadora: Fitch México, S.A. de C.V. g) Costos, comisiones y remuneraciones. El detalle de los costos, comisiones y remuneraciones se encuentra en el Punto 2, inciso g) del Prospecto Marco. 1) Comisiones pagadas directamente por el cliente. Consultar la información en el Punto 2, inciso g) numeral 1) del Prospecto Marco. CLASE * Concepto % n/a n/a n/a n/a n/a n/a n/a n/a n/a Incumplimiento en el plazo mínimo de permanencia Incumplimiento en el saldo mínimo de inversión Compra de Acciones Venta de Acciones Servicio por Asesoría Servicio de Custodia de Acciones Servicio de Administración de Acciones Otras Total No aplica para ninguna clase. $ n/a n/a n/a n/a n/a n/a n/a n/a n/a 2) Comisiones pagadas por la Sociedad de Inversión. A continuación se muestra la tabla de comisiones pagadas por la Sociedad, por cada una de las clases de acciones. F Concepto Administración de Activos Administración de Activos / Desempeño Distribución de Acciones Valuación de Acciones Deposito de Acciones de la SI Deposito de Valores Contabilidad Otros Total % $ 0.03% 0.03 0.30% 0.25 0.35% 0.29 0.45% 0.38 n/a n/a n/a n/a n/a n/a n/a 0.08% 0.07 0.70% 0.58 0.80% 0.67 0.00% 0.00 0.00% 0.00 0.00% n/a n/a n/a n/a n/a n/a 0.02% 0.13% n/a n/a 0.01 0.10 n/a n/a 0.02% 1.02% n/a n/a 0.01 0.85 M+ Concepto Comisiones pagadas por la Sociedad de Inversión Cifras al 31 de Octubre de 2011 F+ F1 F2 F3 % $ % $ % $ % % $ F4 M $ % $ % $ 0.63% 0.53 0.75% 0.63 0.00% ‐ n/a n/a n/a n/a n/a n/a n/a 1.05% 0.88 1.47% 1.23 1.74% 1.45 0.00% ‐ 0.00 0.00% 0.00 0.00% 0.00 0.00% 0.00 0.00% 0.00 n/a n/a n/a n/a n/a n/a n/a n/a n/a n/a n/a n/a 0.02% 1.17% n/a n/a 0.01 0.97 n/a n/a 0.02% 1.52% n/a n/a 0.01 1.26 n/a n/a 0.02% 2.12% n/a n/a 0.01 1.76 n/a n/a 0.02% 2.51% n/a n/a 0.01 2.09 n/a n/a 0.02% 0.02% n/a n/a 0.01 0.01 $ % $ % $ Comisiones pagadas por la Sociedad de Inversión Cifras al 31 de Octubre de 2011 M1 M2 I I+ % $ % $ % $ % Administración de 0.05% 0.04 0.15% 0.13 0.30% Activos Administración de n/a n/a n/a n/a n/a Activos / Desempeño Distribución de 0.10% 0.08 0.35% 0.29 0.70% Acciones Valuación de 0.00% 0.00 0.00% 0.00 0.00% Acciones Deposito de Acciones n/a n/a n/a n/a n/a de la SI Deposito de Valores n/a n/a n/a n/a n/a Contabilidad n/a n/a n/a n/a n/a Otros 0.02% 0.01 0.02% 0.01 0.02% Total 0.17% 0.14 0.52% 0.43 1.02% * Porcentajes anualizados. Monto por cada $1,000 pesos invertidos I1 I2 0.25 0.00% ‐ 0.04% 0.03 0.15% 0.13 0.30% 0.25 n/a n/a n/a n/a n/a n/a n/a n/a n/a 0.58 0.00% ‐ 0.09% 0.08 0.35% 0.29 0.70% 0.58 0.00 0.00% 0.00 0.00% 0.00 0.00% 0.00 0.00% 0.00 n/a n/a n/a n/a n/a n/a n/a n/a n/a n/a n/a 0.01 0.85 n/a n/a 0.02% 0.02% n/a n/a 0.01 0.01 n/a n/a 0.02% 0.15% n/a n/a 0.01 0.12 n/a n/a 0.02% 0.52% n/a n/a 0.01 0.43 n/a n/a 0.02% 1.02% n/a n/a 0.01 0.85 11 3) Modificación a las Comisiones. Consultar la información en el Punto 2, inciso g) subinciso 3), del Prospecto Marco. 4) Montos Mínimos. A continuación se muestran los montos mínimos a que se refiere el c) del Punto 2 de este Prospecto: Clase F F+ F1 F2 F3 F4 M M+ M1 M2 I I+ I1 I2 Personalidad Jurídica Persona Física Persona Física Persona Física Persona Física Persona Física Persona Física Persona Moral Persona Moral Persona Moral Persona Moral Persona no sujeta a retención Persona no sujeta a retención Persona no sujeta a retención Persona no sujeta a retención Monto Mínimo $10’000,000.00 5’000,000.00 1’000,000.00 200,000.00 100,000.00 1,000.00 Con Contratación de Asesoría Patrimonial $ 5’000,000.00 1’000,000.00 1,000.00 Con Contratación de Asesoría Patrimonial $ 5’000,000.00 1’000,000.00 1,000.00 3. ADMINISTRACION Y ESTRUCTURA DEL CAPITAL a) Consejo de Administración Consultar información adicional en el Punto 3, inciso a) del prospecto Marco. El Consejo de Administración de la Sociedad deberá estar representado con un mínimo de 5 y un máximo de 15 Consejeros Propietarios, de los cuales cuando menos el 33% deberán ser independientes y deberá sesionar por lo menos cada tres meses. Presidente: Don Ricardo León Gómez Dena Secretario: Don Federico Santos Cernuda Comisario Propietario: Don Carlos Alberto García Cardoso Comisario Suplente: Don Rony Emmanuel García Dorantes Consejeros Propietarios Relacionados Don Ricardo León Gómez Dena Cargo Actual: Director General de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión, Director Ejecutivo de Sociedades de Inversión. Fecha de ingreso a Banorte: Marzo 1992. Fecha de nombramiento como Consejero de la Sociedad: 27‐abril2006. Miembro del Consejo de Administración de Casa de Bolsa Banorte, S.A. de C.V. Grupo Financiero Banorte. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Capacidad Profesional: Licenciado en Economía, Universidad Iberoamericana. Don Alfredo Eduardo Thorne Vetter Cargo Actual: Consejero de la Sociedad. Fecha de nombramiento como Consejero de la Sociedad: 20‐abril2011. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Capacidad Profesional: Doctorado en Economía Universidad de Oxford; Maestría en Economía, Universidad de Cambridge; Licenciado en Economía, Universidad Católica de Lima Perú. Don Arturo Monroy Ballesteros Cargo Actual: Director Ejecutivo de Banca de Inversión en Banco Mercantil del Norte, S.A. Institución de Banca Múltiple, Grupo Financiero Banorte. Fecha de ingreso a Banorte: Octubre 2005. Fecha de nombramiento como Consejero de la Sociedad: 29‐abril2009. Miembro del Consejo de Administración de Casa de Bolsa Banorte, S.A. de C.V. Grupo Financiero Banorte. 12 Consejeros Suplentes Relacionados Don Mauricio Martín Avendaño Ibarra Cargo Actual: Consejero de la Sociedad. Fecha de nombramiento como Consejero de la Sociedad: 27‐abril‐2006. Capacidad Profesional: Licenciado en Ingeniería Mecánica Eléctrica, Universidad Anáhuac del Sur. Don David Ricardo Suárez Cortazar Cargo Actual: Director Ejecutivo de Relaciones con Inversionistas de Grupo Financiero Banorte. Fecha de Ingreso a Banorte: Mayo 2005. Fecha de nombramiento como Consejero de la Sociedad: 27‐abril2006. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Capacidad Profesional: Maestría en Administración de Política Económica, Universidad de Columbia; Licenciado en Administración y Finanzas, Universidad Panamericana. Don Gerardo Molina Llovera Cargo Actual: Consejero de la Sociedad. Fecha de nombramiento como Consejero de la Sociedad: 29‐abril2009. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Capacidad Profesional: Maestría en Dirección de Empresas (MEDE), IPADE; Licenciado en Administración de Empresas, Universidad Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Capacidad Profesional: Estudios de Maestría en Finanzas, Universidad Anáhuac; Actuario, Universidad Anáhuac. Don Gerardo Mejía Zacarías Cargo Actual: Director de Contraloría Interna de Casa de Bolsa Banorte, S.A. de C.V., Grupo Financiero Banorte. Fecha de Ingreso a Banorte: Abril 2006. Fecha de nombramiento como Consejero de la Sociedad: 21‐abril2008. Capacidad Profesional: Contador Público, Escuela Superior de Comercio y Administración (IPN); Diplomado en Administración de Riesgos, Instituto Tecnológico de Estudios Superiores de Monterrey. Consejeros Propietarios Independientes Don Manuel Aznar Nicolín Cargo Actual: Miembro del Consejo de Administración de Casa de Bolsa Banorte, S.A. de C.V., Grupo Financiero Banorte. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Miembro del Consejo de Administración de Grupo Financiero Banorte, S.A.B. de C.V. Fecha de nombramiento como Consejero de la Sociedad: 27‐abril2007. Capacidad Profesional: Licenciado en Derecho, Escuela Libre de Derecho. Don Luis Manuel Merino de Villasante Cargo Actual: Miembro del Consejo de Administración de Casa de Bolsa Banorte, S.A. de C.V., Grupo Financiero Banorte. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Fecha de nombramiento como Consejero de la Sociedad: 25‐abril2002. Capacidad Profesional: Licenciado en Economía, Universidad Nacional Autónoma de México; Certificate in Corporate Finance, London Graduate School. Of Business, Londres, Inglaterra; Alta Dirección 2 IPADE; Fundador, Consejero, Socio y Director General de Afín Casa de Bolsa, S.A. de C.V. Iberoamericana. Don Edgar Partida Arteaga Cargo Actual: Consejero de la Sociedad. Fecha de nombramiento como Consejero de la Sociedad: 27‐abril‐2007. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Capacidad Profesional: Maestría en Administración de Empresas, Tecnológico de Estudios Superiores de Monterrey; Contador Público, Universidad La Salle. Consejeros Suplentes Independientes Don Agustín Pérez Villar Cargo Actual: Miembro del Consejo de Administración de Casa de Bolsa Banorte, S.A. de C.V., Grupo Financiero Banorte. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Fecha de nombramiento como Consejero de la Sociedad: 25‐abril‐2002. Capacidad Profesional: Contador Público, Escuela Bancaria y Comercia; Diplomado en Impuestos; Diplomado en Recursos Humanos. Don Jesús Rodríguez Sánchez Cargo Actual: Miembro del Consejo de Administración de Casa de Bolsa Banorte, S.A. de C.V., Grupo Financiero Banorte. Miembro del Consejo de Administración de Operadora de Fondos Banorte, S.A. de C.V., Sociedad Operadora de Sociedades de Inversión. Fecha de nombramiento como Consejero de la Sociedad: 25‐abril‐2002. Capacidad Profesional: Licenciado en Economía, Universidad Nacional Autónoma de México; Seminario Administración de Riesgo, AMIB; Seminario Mercado de Opciones Técnicas para su Negociación, Instituto Mexicano del Mercado de Capitales, A.C. Institute for Financial Markets, Inc. b) Estructura del Capital y Accionistas. La Sociedad es de capital variable, integrado de la siguiente manera: Capital Social Autorizado: $50,000’000,000.00, representado por 10,000’000,000 de acciones con valor nominal de $5.00. Capital mínimo fijo no sujeto a retiro: $1’000,000.00, representado por 200,000 acciones íntegramente suscritas y pagadas de la Clase “A”. Las acciones del capital mínimo fijo son de una sola clase y sin derecho a retiro, y su transmisión requiere de la previa autorización de la CNBV. Capital variable: $49,999’000,000.00, representado por 9,999’800,000 acciones Clases F, F+, F1, F2, F3, F4, M, M+, M1, M2, I, I+, I1 e I2, que quedan en tesorería para ser puestas en circulación mediante pago en efectivo, cuando así lo determine el Consejo de Administración, y sin que rija el derecho de preferencia establecido por el artículo 132 de la Ley General de Sociedades Mercantiles. El capital variable no es ilimitado. Las diferentes clases de acciones en las que se divide el capital variable de la Sociedad se distinguen en función de la personalidad jurídica del cliente, montos de inversión y régimen fiscal, y les aplican las mismas políticas de operación. En los siguientes cuadros se muestra el número total de clientes en la Sociedad, así como los clientes con más del 5% del capital social y los clientes con más del 30% por clase accionaria: Total Clientes 19,556 Clientes con más del 30% por clase 1 1 Octubre 2011 Clientes con más del 5% del capital ‐ Clase I M Suma C/ con más del 5% ‐ Suma por clase % 100.00 100.00 La Sociedad no es controlada, ni directa, ni indirectamente por una persona o grupo de personas físicas o morales. c) Ejercicio de derechos corporativos. Consultar la información en el Punto 3, inciso c) del Prospecto Marco. 13 4. REGIMEN FISCAL Consultar la información adicional en el Punto 4. del Prospecto Marco. Las sociedades de inversión en instrumentos de deuda, no serán contribuyentes del ISR y sus integrantes o accionistas acumularán los ingresos por intereses devengados a su favor por dichas sociedades. Los ingresos por intereses devengados acumulables, serán en términos reales para las personas físicas y nominales para las personas morales, y serán acumulables en el ejercicio en que los devengue la Sociedad de Inversión, en la cantidad que de dichos intereses corresponda a cada uno de ellos de acuerdo a su inversión. Régimen Fiscal para Personas Físicas (Clases F, F+, F1, F2, F3 y F4.) Los intereses devengados a favor de los accionistas personas físicas de las sociedades de inversión en instrumentos de deuda serán la suma de las ganancias por la enajenación de sus acciones emitidas por dichas sociedades y el incremento de la valuación de sus inversiones al último día hábil del ejercicio de que se trate, en términos reales. Régimen Fiscal para Personas Morales (Clases M, M+, M1 y M2.) Las personas morales integrantes o accionistas de las sociedades de inversión en instrumentos de deuda, determinarán los intereses devengados a su favor por sus inversiones en éstas sumando las ganancias percibidas por la enajenación de sus acciones y el incremento de la valuación de sus inversiones en la misma Sociedad al último día hábil del ejercicio de que se trate, en términos nominales, determinados ambos tipos de ingresos conforme a lo que se establece en el Artículo 104 de la LISR. Régimen Fiscal para Personas no sujetas a retención (Clases I, I+, I1 e I2.) El efecto de acumulación de los ingresos por intereses, para las personas morales constituidas bajo un régimen de no contribución del impuesto, deberán de estar a lo dispuesto en los artículos 94, 95 y 96 de la LISR. En lo referente a la retención ISR, dichas personas morales estarán a lo dispuesto en el artículo 58 de la citada Ley. En el caso de las personas físicas que cuenten con cuentas especiales para el retiro, las cuales son administradas por las sociedades distribuidoras, se deberán de ajustar a lo estipulado en la fracción V del artículo 176 de la LISR. Régimen para la Sociedad de Inversión. La Sociedad de Inversión deberá determinar y enterar mensualmente el impuesto que corresponda a sus integrantes por los valores gravados de su cartera. Las Distribuidoras proporcionarán a los inversionistas, tanto personas físicas como personas morales, en el mes de febrero de cada año, una constancia en la que señalarán el monto de los intereses nominales y reales devengados por la Sociedad a favor de cada uno de ellos durante el ejercicio, en su caso, el monto de las retenciones acreditables, así como la pérdida real determinada. De igual forma, para aquellas personas físicas que cuenten con una cuenta especial para el retiro, las Distribuidoras deberán expedir constancia en donde se estipulen los montos deducibles durante el ejercicio y los ingresos acumulables que en su caso se generen al amparo de la fracción V del Artículo 176 de la LISR. Los gastos derivados de la contratación y prestación de servicios que realice la Sociedad de Inversión (Administración de Activos, Distribución, Valuación, Calificación, Proveeduría de precios, Depósito y Custodia, Contabilidad, Administración y demás que autorice la CNBV) causarán IVA a la tasa vigente. 5. FECHA DE AUTORIZACION DEL PROSPECTO Y PROCEDIMIENTO PARA DIVULGAR SUS MODIFICACIONES. Autorización del Prospecto. Este Prospecto fue autorizado por la CNBV según Oficio No. 153/31828/2011, de fecha 5 de diciembre de 2011. Procedimiento para modificaciones. Consultar información adicional en el Punto 5 del Prospecto Marco. Los inversionistas de la Sociedad que, en razón de las modificaciones al prospecto de información relacionadas con el régimen de inversión y/o política de compra y venta de acciones, así como por cambio en la calificación de riesgo derivado de que el Fondo pretenda realizar operaciones que impliquen una modificación en su calificación o clasficación, no deseen permanecer en la misma, tendrán el derecho de que la propia sociedad les recompre la totalidad de sus acciones a precio de valuación y sin aplicación de diferencial alguno, para lo cual contarán con un plazo mínimo de 30 días hábiles contando a partir de la fecha en que se hayan notificado las modificaciones. Transcurrido dicho plazo, las modificaciones autorizadas al prospecto de información surtirán efectos. La Sociedad publicará en la página de Internet de la Operadora y en Emisnet de la BMV, las modificaciones señaladas en el párrafo anterior, por lo que el plazo de los 30 días hábiles empezará a contar a partir de la fecha de dicha publicación. Últimos cambios realizados en el Prospecto. Se adopta la figura del Prospecto Marco, en el cual se estipulan las políticas generales que aplicarán a ésta y a todas las sociedades de inversión administradas por la misma operadora, por lo que se adecúan todos los apartados de este prospecto detallado. Se cambia el Benchmark con el cual se compara el desempeño de la Sociedad. 14 6. Adecuaciones en los apartados de: Causas de posible suspensión de operaciones, Riesgo operativo, Riesgo contraparte, Riesgo legal, Pérdida en condiciones desordenadas de mercado, consejo de administración tanto de la operadora, como de la sociedad, ejercicio de derechos corporativos. Se cambian los prestadores de servicios según lo acordado en la sesión del Consejo de Administración celebrada el 30 de septiembre de 2011, por la cual IXE FONDOS, S.A. DE C.V., Sociedad Operadora de Sociedades de Inversión es la nueva operadora de la Sociedad. Se cambian las políticas y porcentaje de tenencia por inversionista. Adecuación en las comisiones que cobran los prestadores de servicios a la sociedad y en la forma de modificarlas. Se modifica la forma de dar a conocer las modificaciones relativas al Régimen de Inversión y/o Política de Compra‐venta de acciones a los inversionistas. Otras adecuaciones generales, incluyendo el formato del prospecto. DOCUMENTOS DE CARACTER PUBLICO. Consultar la información en el Punto 6 del prospecto Marco 7. INFORMACION FINANCIERA. Consultar la información en el Punto 7 del Prospecto Marco. 8. INFORMACION ADICIONAL. Consultar la información en el Punto 8 del Prospecto Marco. 9. PERSONAS RESPONSABLES. José Salvador Orozco del Mazo Director General Ricardo León Gómez Dena Presidente del Consejo Gerardo Mejía Zacarías Consejero Propietario Los suscritos, como delegados especiales del Consejo de Administración y Director General, manifestamos bajo protesta de decir verdad, que en el ámbito de nuestras funciones hemos preparado y revisado el presente prospecto, el cual, a nuestro leal saber y entender, refleja razonablemente la situación de la Sociedad, estando de acuerdo con su contenido. Asimismo, manifestamos que no tenemos conocimiento de información relevante que haya sido omitida o falseada en este Prospecto o que el mismo contenga información que pudiera incurrir a error a los inversionistas. 10. ANEXO.‐ Cartera de Inversión. La cartera de valores se encuentra disponible en la página de Internet de la Operadora, así como en la página de la AMIB. Página de la Operadora: http://www.cbbanorte.com.mx/cbbanorte/control?rMk=1&idrPg=1&pst=0&rPrd=21&rRsr=2&jusessid=KLndDSLnQTlhlnKLTPpLgBHcXN y1zt7L71BV0wJslZHSLx6Fk5M2!952559363!1242064701192&JUCrTm=1242064701192 Página de la AMIB: http://www.amib.com.mx. 15 16