REFORMA RENTA.UIB.MENORCA.20.02.2015

Anuncio

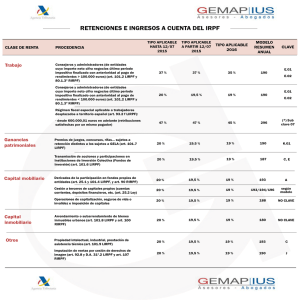

LA REFORMA DEL IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS Vicente Arbona Mas Menorca, 20/02/2015 1 INMUEBLES 2 REDUCCIÓN EN CASO DE ARRENDAMIENTO DE BIENES INMUEBLES DESTINADOS A VIVIENDA (Art. 23.2 LIRPF). Se mantiene la reducción del 60 por 100. Sólo se aplica cuando el rendimiento neto es positivo: anteriormente se aplicaba tanto a rendimientos netos positivos como negativos. Se sigue exigiendo para aplicar la reducción que el rendimiento neto sea declarado. Desaparece la reducción incrementada del 100 por 100. REDUCCIÓN POR RENDIMIENTOS IRREGULARES (Art. 23.3 LIRPF). 3 DEDUCCIÓN POR ALQUILER DE VIVIENDA HABITUAL (Art. 68.7 LIRPF). Se suprime la deducción por alquiler de vivienda habitual: “Los contribuyentes cuya base imponible sea inferior a 24.107,20 euros anuales podrán deducirse el 10,05 por ciento de las cantidades satisfechas en el período impositivo por el alquiler de su vivienda habitual…” Se establece un régimen transitorio (DT 15 LIRPF): Podrán seguir aplicando la deducción por alquiler de la vivienda habitual los contribuyentes que: Hubieran celebrado un contrato de arrendamiento con anterioridad a 1 de enero de 2015. Hubieran satisfecho con anterioridad a 1 de enero de 2015 cantidades por el alquiler de su vivienda habitual. Resultará necesario que el contribuyente hubiera tenido derecho a la deducción por alquiler de la vivienda habitual en relación con las cantidades satisfechas por el alquiler de dicha vivienda en un período impositivo devengado con anterioridad a 1 de enero de 2015. La deducción por alquiler de la vivienda habitual se aplicará conforme a lo dispuesto en los artículos 67.1, 68.7 y 77.1 de la Ley del Impuesto, en su redacción en vigor a 31 de diciembre de 2014. 4 IMPUTACIÓN DE RENTAS INMOBILIARIAS 5 REQUISITOS PARA QUE EL ARRENDAMIENTO DE INMUEBLES SE CLASIFIQUE COMO ACTIVIDAD ECONÓMICA (Art. 27.2 LIRPF). Se mantiene el requisito relativo a que para la ordenación de la actividad de arrendamiento se utilice, al menos, una persona empleada con contrato laboral y a jornada completa. Desaparece el requisito relativo a que en el desarrollo de la actividad se cuente, al menos, con un local exclusivamente destinado a llevar a cabo la gestión de la actividad. 6 ACTIVIDADES ECONÓMICAS 7 MODALIDAD SIMPLIFICADA DE LA ESTIMACIÓN DIRECTA (Art. 30 LIRPF). La modalidad simplificada se aplicará para determinadas actividades económicas cuyo importe neto de cifra de negocios, para el conjunto de actividades desarrolladas por el contribuyente, no supere los 600.000 euros en el año inmediato anterior. La cuantía del conjunto de provisiones deducibles y gastos de difícil justificación no podrá ser superior a 2.000 euros anuales. 8 250.000 9 10 11 NATURALEZA DE LA RENTA PERCIBIDA POR PROFESIONALES QUE TRABAJAN PARA ENTIDADES DE LAS QUE SON SOCIOS. (Art. 27 LIRPF). “…, tratándose de rendimientos obtenidos por el contribuyente procedentes de una entidad en cuyo capital participe derivados de la realización de actividades incluidas en la sección Segunda de las Tarifas del IAE, …, tendrán esta consideración (LA DE ACTIVIDAD ECONÓMICA) cuando el contribuyente esté incluido, a tal efecto, en el régimen especial de la Seguridad Social de los trabajadores por cuenta propia o autónomos, o en una mutualidad de previsión social que actúe como alternativa al citado régimen especial …” 12 REDUCCIÓN DE LAS GANANCIAS POR TRANSMISIÓN DE ACTIVOS FIJOS INTANGIBLES OBTENIDAS POR CONTRIBUYENTES EN ESTIMACIÓN OBJETIVA QUE DESARROLLEN LA ACTIVIDAD DE TRANSPORTE POR AUTOTAXI (DA 7ª LIRPF). Con la normativa actual se reduce toda la ganancia patrimonial con los porcentajes de la tabla anterior. 13 GANANCIAS PATRIMONIALES 14 IMPUTACIÓN TEMPORAL DE LAS AYUDAS PÚBLICAS (Art. 14.2.c) LIRPF). Criterio actual de imputación temporal según doctrina DGT: al período impositivo en que el concedente comunica la concesión al solicitante. Nueva regla de imputación temporal: al período impositivo en que tenga lugar su cobro. Recordar que las ayudas públicas y subvenciones son ganancias patrimoniales que van a la base imponible general. 15 IMPUTACIÓN TEMPORAL DE LAS PÉRDIDAS PATRIMONIALES DERIVADAS DE CRÉDITOS VENCIDOS Y NO COBRADOS (Art. 14.2.k) LIRPF). Delimitación de los supuestos en que resulta aplicable esta nueva regla de imputación temporal: No se incluyen los supuestos de impagados que tienen su regulación específica en la Ley del IRPF: deterioros de créditos empresariales, impagos de arrendamientos o impagos salariales. Estaríamos ante casos como el de la transmisión de un inmueble a plazos que resultan impagados. La doctrina de la DGT establece la obligación de declarar la ganancia patrimonial y cuando el crédito resulte “declarado judicialmente incobrable” declarar una pérdida patrimonial en la base imponible general. Audiencia Nacional: no existía dicha declaración de crédito judicialmente incobrable. Otros supuestos: concesión de un préstamo que resulta impagado o aval ejecutado que no puede recuperarse del avalado. 16 IMPUTACIÓN TEMPORAL DE LAS PÉRDIDAS PATRIMONIALES DERIVADAS DE CRÉDITOS VENCIDOS Y NO COBRADOS (Art. 14.2.k) LIRPF). Las pérdidas podrán imputarse en la base imponible general del período impositivo en que concurra alguna de las siguientes circunstancias: Transcurra el plazo de un año desde el inicio del procedimiento judicial para la ejecución del crédito esta circunstancia sólo es aplicable cuando el plazo del año se cumpla a partir del 1/1/2015 (DA 21ª). Cuando adquiera eficacia el convenio en el que se acuerde la quita en un proceso concursal o, en otro caso, cuando concluya el concurso sin haber cobrado el crédito pendiente. Cuando adquiera eficacia una quita en un acuerdo de refinanciación judicialmente homologable. Si posteriormente se cobra se computará una ganancia patrimonial en la base imponible general 17 EXENCIONES EN GANANCIAS PATRIMONIALES SE MANTIENE LA EXENCIÓN DE LA GANANCIA PATRIMONIAL DERIVADA DE LA TRANSMISIÓN DE LA VIVIENDA HABITUAL SI SE REINVIERTE EL IMPORTE OBTENIDO EN UNA NUEVA VIVIENDA HABITUAL EN EL PLAZO DE DOS AÑOS. 18 NUEVO SUPUESTO DE EXENCIÓN DE GANANCIAS PATRIMONIALES OBTENIDAS POR CONTRIBUYENTES MAYORES DE 65 AÑOS EN CASO DE REINVERSIÓN DEL IMPORTE OBTENIDO EN LA TRANSMISIÓN (Art. 38.3 LIRPF). «Podrán excluirse de gravamen las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de elementos patrimoniales por contribuyentes mayores de 65 años, siempre que el importe total obtenido por la transmisión se destine en el plazo de seis meses a constituir una renta vitalicia asegurada a su favor, en las condiciones que reglamentariamente se determinen. La cantidad máxima total que a tal efecto podrá destinarse a constituir rentas vitalicias será de 240.000 euros. Cuando el importe reinvertido sea inferior al total de lo percibido en la transmisión, únicamente se excluirá de tributación la parte proporcional de la ganancia patrimonial obtenida que corresponda a la cantidad reinvertida. La anticipación, total o parcial, de los derechos económicos derivados de la renta vitalicia constituida, determinará el sometimiento a gravamen de la ganancia patrimonial correspondiente.» 19 GANANCIAS Y PÉRDIDAS PATRIMONIALES: COEFICIENTES DE ACTUALIZACIÓN Y PORCENTAJES DE ABATIMIENTO SE SUPRIMEN LOS COEFICIENTES ACTUALIZADORES DEL VALOR DE ADQUISICIÓN DE LOS BIENES INMUEBLES (Art. 35.2 LIRPF). SE MANTIENEN LOS PORCENTAJES DE ABATIMIENTO APLICABLES A LAS GANANCIAS PATRIMIMONIALES DERIVADAS DE LA TRANSMISIÓN DE ELEMENTOS PATRIMONIALES ADQUIRIDOS CON ANTERIORIDAD A 31/12/1994 SI BIEN LIMITADA SU APLICACIÓN HASTA QUE SE ALCANCE UN VALOR DE TRANSMISIÓN POR DICHOS ELEMENTOS DE 400.000 EUROS (DT Novena LIRPF). 20 TRANSMISIÓN DE DERECHOS DE SUSCRIPCIÓN TRANSMISIÓN DE DERECHOS DE SUSCRIPCIÓN PROCEDENTES DE ACCIONES O PARTICIPACIONES NEGOCIADAS. Hasta el 31/12/2016: reducen el coste de adquisición hasta anularlo y el exceso es ganancia patrimonial sin retención. A partir del 1/1/2017: pasan a tributar como ganancias patrimoniales sujetas a una retención del 19 por 100. TRANSMISIÓN DE DERECHOS DE SUSCRIPCIÓN PROCEDENTES DE ACCIONES O PARTICIPACIONES NO NEGOCIADAS. Continúan, como hasta ahora, tributando como ganancia patrimonial. A partir del 1/1/2017: se sujetan a una retención del 19 por 100. 21 CAPITAL MOBILIARIO 22 FISCALIDAD DE LOS NUEVOS PLANES DE AHORRO A LARGO PLAZO (Art. 7.ñ) y DA 26 LIRPF). Se instrumentan en: Seguro individual de ahorro a largo plazo (SIALP). Cuenta individual de ahorro a largo plazo (CIALP) FASE DE APORTACIONES DISPOSICIÓN Aportación máxima anual de 5.000 euros. Indisponibilidad durante un período mínimo de 5 años. Exención de los rendimientos en caso de disposición de una sola vez. INCUMPLIMIENTOS Aportación anual > 5.000 euros. Disposición antes de los 5 años. Integración de los rendimientos del capital mobiliario en el ejercicio del incumplimiento + pago a cuenta 23 REDUCCIÓN DE CAPITAL CUYA FINALIDAD SEA LA DEVOLUCIÓN DE APORTACIONES (Art. 33.3.a) LIRPF). EJEMPLO: Coste de adquisición: 100 Aumento de fondos propios durante el período de titularidad: 7 Reducción de capital: 20 REDACCIÓN ACTUAL (se mantiene para valores admitidos a negociación): Disminución del coste de adquisición de los títulos: 20. REFORMA (para valores no admitidos a negociación): Rendimientos del capital mobiliario: 7 (sin retención) Disminución del coste de adquisición de los títulos: 13 Cuando se distribuyan los 7 euros en forma de dividendos: disminuirán el valor de adquisición de las acciones. El mismo tratamiento se le da a la distribución de la prima de emisión de acciones o participaciones no admitidas a negociación. 24 OTRAS MODIFICACIONES EN RENDIMIENTOS DEL CAPITAL MOBILIARIO SUPRESIÓN DE LA EXENCIÓN DE 1.500 EUROS PARA DIVIDENDOS Y PARTICIPACIONES EN BENEFICIOS (Art. 7.y) LIRPF) 25 TRABAJO PERSONAL 26 INDEMNIZACIONES POR DESPIDO (1) Están exentas (Art. 7.e) LIRPF): “Las indemnizaciones por despido o cese del trabajador, en la cuantía establecida con carácter obligatorio en el Estatuto de los Trabajadores … “ Se limita a 180.000 euros el importe exento derivado de indemnizaciones por despido o cese de trabajador. Entrada en vigor: día siguiente de la publicación en el BOE, pero con efecto para los despidos que se efectúen a partir del 1/8/2014. Despido o cese Despido o cese 01/08/2014 01/01/2014 Para el cálculo de la indemnización exenta no se tendrá en cuenta el límite de 180.000 euros. Día siguiente publicación BOE Ley Reforma 31/12/2014 Para el cálculo de la indemnización exenta se tendrá en cuenta el límite de 180.000 euros. 27 INDEMNIZACIONES POR DESPIDO (2) ESTATUTO TRABAJADORES RENDIMIENTO DEL TRABAJO PERSONAL EXCESO INDEMNIZACIÓN POR DESPIDO EXENCIÓN CON EL LÍMITE DE 180.000 EUROS Será irregular si el período de generación es superior a dos años el período de generación es el número de años de servicio del trabajador en la empresa. Si es irregular se reduce en un 30 por 100 (antes 40 por 100). Se permite aplicar la reducción aunque la indemnización se cobre de forma fraccionada. 28 RENDIMIENTOS DEL TRABAJO IRREGULARES Ejemplo 1: trabajador que percibe un premio de 5.000 euros por sus 25 de años de servicio en la empresa. Rendimiento irregular reducible en un 30 por 100 (antes en un 40 por 100) sobre un máximo de 300.000 euros. Debe de imputarse a un único período impositivo (antes también se admitía fraccionamiento del cobro). No se podrá aplicar la reducción si en los cinco períodos impositivos anteriores se ha percibido otro rendimiento irregular al que se le ha aplicado la reducción. Ejemplo 2: el mismo trabajador del ejemplo anterior que a los dos años de percibir el premio es despedido por la empresa con una indemnización de 60.000 euros, si bien según el Estatuto de los Trabajadores le correspondían 50.000 euros. Como hace dos años que ha practicado una reducción por irregularidad sobre el premio de antigüedad, en principio, no podría practicarse reducción del 30 por 100 sobre los 10.000 euros no exentos de la indemnización por despido. Sin embargo, en el caso de indemnizaciones por despido no se aplica esta limitación temporal y sí podrá practicarse la reducción. 29 GASTOS DEDUCIBLES /REDUCCIONES RENDIMIENTO NETO Antes > 13,260 2.652 30 CLASES DE RENTA. COMPENSACIÓN Y GRAVAMEN. 31 CLASES DE RENTAS 32 COMPENSACIÓN DE RENTAS DEL AHORRO 33 GRAVAMEN DE LA RENTA DEL AHORRO 34 COMPENSACIÓN DE RENTA GENERAL 35 GRAVAMEN DE LA RENTA GENERAL 2014 24,75% 52% 2015 22% 45% 2016 21,50% 44% 36 SISTEMAS DE PREVISIÓN SOCIAL 37 NUEVO LÍMITE DE REDUCCIÓN DE LA BASE IMPONIBLE POR APORTACIONES A SISTEMAS DE PREVISIÓN SOCIAL (Art. 52.1 LIRPF). 38 NUEVO LÍMITE DE REDUCCIÓN DE LA BASE IMPONIBLE POR APORTACIONES A SISTEMAS DE PREVISIÓN SOCIAL DEL CÓNYUGE (Art. 51.7 LIRPF). Se eleva la cantidad que una persona física puede aportar al Plan de Pensiones del cónyuge de 2.000 a 2.500 euros. Dicha aportación permite reducir la base imponible del cónyuge aportante, pero para ello el cónyuge que recibe la aportación no debe tener rendimientos netos del trabajo o de actividades económicas u obtenerlos en cuantía inferior a 8.000 euros anuales. 39 NUEVO SUPUESTO DE DISPOSICIÓN ANTICIPADA DE LOS DERECHOS CONSOLIDADOS EN UN PLAN DE PENSIONES INDIVIDUAL (Art. 8 y DT 7ª del TR de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por el Real Decreto Legislativo 1/2002, de 29 de noviembre) Supuestos actuales: desempleo de larga duración o de enfermedad grave. Nuevo supuesto (sujeto a desarrollo reglamentario): derechos consolidados correspondientes a aportaciones realizadas con al menos diez años de antigüedad. A partir del 1 de enero de 2025 se podrán hacer efectivos los derechos consolidados existentes a 31 de diciembre de 2015 con los rendimientos correspondientes a los mismos. 40 POSIBILIDAD DE APLICAR LA REDUCCIÓN DEL 40% A LAS PRESTACIONES PERCIBIDAS EN FORMA DE CAPITAL Y QUE CORRESPONDAN A APORTACIONES REALIZADAS HASTA EL 31 DE DICIEMBRE DE 2006 (DT 12ª LIRPF). 41 MÍNIMOS PERSONALES Y FAMILIARES 42 Por nuevas deducciones 43 MÍNIMO POR DESCENDIENTES Y ANUALIDADES POR ALIMENTOS (Arts. 54 y 75 LIRPF) Se introduce a nivel legal la prohibición de aplicar el mecanismo de reducción de progresividad cuando se satisfacen anualidades por alimentos a los hijos por decisión judicial (art. 64 y 75 LIRPF) cuando se tiene derecho a la aplicación del mínimo por descendientes Supuestos de guardia y custodia compartida. 44 DEDUCCIONES 45 DEDUCCIONES Deducciones por inversión de beneficios en elementos nuevos del inmovilizado material o inversiones inmobiliarias afectos a actividades económicas desarrolladas por el contribuyente (Art. 68.2): Se regula íntegramente en la LIRPF. El porcentaje de deducción se rebaja del 10% al 5% (5% 2,5%). Se introduce una deducción del 20 por ciento de las cuotas de afiliación y las aportaciones a Partidos Políticos, Federaciones, Coaliciones o Agrupaciones de Electores. La base máxima de esta deducción será de 600 euros anuales. Se suprime el artículo 61 bis partidos políticos. Reducción por cuotas y aportaciones a Se suprimen la deducción por cuentas ahorro-empresa y la deducción por alquiler de la vivienda habitual. Se suprime la deducción por obtención de rendimientos del trabajo o de actividades económicas que venía regulada en el art. 80.bis LIRPF. 46 47 OBLIGACIÓN DE DECLARAR 48 49 PORCENTAJES DE RETENCIÓN 50 51 REGULARIZACIÓN DE DEUDAS TRIBUTARIAS CORRESPONDIENTES A PENSIONES PROCEDENTES DEL EXTRANJERO Y CONDONACIÓN DE LAS SANCIONES, RECARGOS E INTERESES LIQUIDADOS POR ESTE CONCEPTO (DA Única Proyecto de Ley). 52 53 54