PDF: 239KB

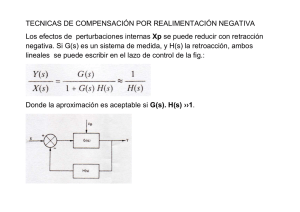

Anuncio