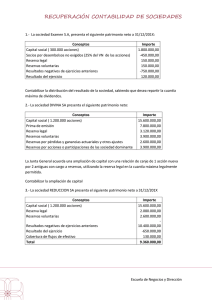

manual avanzado de contabilidad financiera

Anuncio