Nota Balance

Anuncio

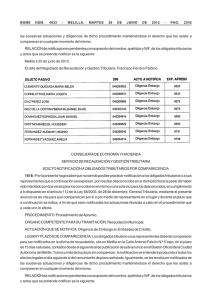

BALANCE DE ACTUACIONES DE LUCHA CONTRA EL FRAUDE FISCAL Juntas Generales de Bizkaia (9-XII-2010) BALANCE DE ACTUACIONES DE LUCHA CONTRA EL FRAUDE FISCAL Egun on, Buenos días a todos y todas. Quisiera comenzar mi intervención, dando dos agradecimientos. El primero, dirigido a los partidos políticos presentes en las Juntas Generales por el apoyo, responsabilidad y lealtad en todos los asuntos relacionados con esta materia, que estamos elaborando desde la Hacienda Foral de Bizkaia y que, efectivamente, necesita de la colaboración y comprensión de toda la ciudadanía y de sus representantes políticos e institucionales. El segundo agradecimiento, como no podía se de otra manera, es al conjunto de profesionales de la Hacienda, de todas las Direcciones implicadas en conseguir que, día a día, sean menos los contribuyentes insolidarios que intenten defraudarnos a todos, alimentando esta lacra social, que es la Lucha contra el fraude. Dicho lo cual, quisiera trasladarles el resumen de actuaciones llevados a cabo por la Hacienda foral en el último año y el balance de las mismas. Un balance que, si bien es lo más llamativo numéricamente, sólo refleja el resultado final de todas y cada una de las múltiples actuaciones realizadas por la Hacienda Foral en esta materia. Como Uds. saben el 9 de junio de 2009 creamos la Comisión de Lucha contra el Fraude de la Hacienda Foral de Bizkaia y se establecieron sus normas de funcionamiento. El 10 de marzo de 2010, se publicaron en el Boletín Oficial de Bizkaia los criterios generales que informan el Plan de Lucha contra el Fraude de la Hacienda Foral de Bizkaia para el año 2010. En fechas recientes, concretamente el 15 de octubre, se ha procedido a la que ha sido la segunda sesión ordinaria de cada año de esta Comisión. En ella se evaluaron las actuaciones realizadas por las Subdirecciones de Gestión, Inspección, Recaudación y Coordinación y Asistencia Técnica del Departamento de Hacienda y Finanzas de la Diputación Foral de Bizkaia durante el año 2010. A continuación, les voy a ir exponiendo las actuaciones más importantes realizadas durante el presente año, comprendiendo tanto datos económicos como número de actuaciones u obligados tributarios a los que se han dirigido las mismas. Para señalar los hitos más importantes procederemos a agrupar las diferentes actuaciones en tres grandes grupos: 2 I.- Actuaciones de obtención de información. Se trata de aquellas actuaciones de obtención, normalización y análisis de la información con trascendencia tributaria, con el fin de mejorar la selección de los obligados tributarios que vayan a ser objeto de los procedimientos de aplicación de los tributos y el desarrollo de los procedimientos que se sigan sobre los mismos. II.- Actuaciones preventivas. Son aquellas actuaciones de control dirigidas a detectar y evitar la realización de actuaciones fraudulentas de los obligados tributarios antes de su comisión, así como a la adopción de medidas tendentes a garantizar el cobro de las deudas antes de que se practiquen las correspondientes liquidaciones administrativas. III.- Actuaciones de regularización y cobro. Son las actuaciones encaminadas a la comprobación, investigación y, en su caso, regularización de las obligaciones tributarias, así como las actuaciones desarrolladas por los órganos de recaudación para obtener el pago, tanto en período voluntario como en período ejecutivo, de las deudas tributarias. 3 I. ACTUACIONES DE OBTENCIÓN DE INFORMACIÓN. En este apartado destacamos las siguientes 4 áreas de actuación: 1) Mejora y agilización de la tramitación de los intercambios de información con las Administraciones tributarias de nuestro entorno, de la Unión Europea y del Espacio Económico Europeo. El intercambio de información con las Administraciones Tributarias de Araba, Gipuzkoa, Nafarroa y el Estado, se realiza a partir de un censo de obligados tributarios llamado Censo Integral, el cual contiene la situación de los mismos en los últimos cinco ejercicios. Mediante este censo podemos saber respecto a qué obligados tributarios vamos a enviar información a otras Administraciones y respecto de cuales estamos solicitando información. A lo largo de este año 2010, se han recibido casi 30 millones de datos procedentes de otras Administraciones Tributarias, diferenciados por cada uno de los diferentes modelos a través de los cuales se suministra información por los diversos obligados a ello y que constituyen un elemento fundamental para el control del fraude. (Diferenciados por Administraciones tributarias, la información recibida es de 26,5 millones de datos procedentes de la AEAT (Agencia Estatal de la Administración Tributaria), 1,5 millones de datos de las Haciendas Forales de Gipuzkoa y de Nafarroa y 0,5 millones de datos procedentes de la Hacienda Foral de Araba). Además, durante este año 2010 se han recibido de la Agencia Estatal de la Administración Tributaria 46.500 registros relacionados con adquisiciones intracomunitarias y 17.000 con prestaciones de servicios localizados en Bizkaia, relativos a obligados tributarios vizcaínos remitidos por empresarios o profesionales domiciliados en otros Estados miembros de la Unión Europea. 2) Formalización de convenios de colaboración para el intercambio de información con trascendencia tributaria con otras Administraciones públicas e instituciones. Destacaré 3 actuaciones realizadas para formalizar esos convenios: a) Con el fin de mejorar la identificación de los obligados tributarios vizcaínos, se han realizado actuaciones para la obtención de la información contenida en las bases de datos relativas a los documentos nacionales de identidad y números de identificación de 4 extranjeros asignados por el Ministerio del Interior. Estas actuaciones se orientan en dos sentidos: la recepción periódica de información enviada por este Ministerio y el acceso on line al Servicio de Verificación de Datos de Identidad y Residencia ofrecido por el Ministerio de la Presidencia. En relación con el primer objetivo, se han iniciado las conversaciones con la Dirección General de la Policía y de la Guardia Civil para la implantación de la obligación del suministro periódico de documentos nacionales de identidad y números de identificación de extranjeros asignados por el Ministerio del Interior. En relación con el segundo objetivo, la Hacienda Foral de Bizkaia se adherirá al Convenio que el Gobierno Vasco va a suscribir con el Ministerio de la Presidencia, el cual tendrá por objeto el traslado de datos correspondientes a identificación y domicilio fiscal de personas físicas, en aras de la mejora de la calidad de los datos que obran en nuestro sistema de información. b) Durante el año 2010 se han celebrado varias reuniones para la formalización de un convenio de colaboración entre el Ministerio de Trabajo e Inmigración y el Departamento de Hacienda y Finanzas de la Diputación Foral de Bizkaia en materia de intercambio recíproco de información entre ésta y la Inspección de Trabajo y Seguridad Social, con la finalidad de luchar contra el fraude en la cotización y recaudación de las cuotas del sistema de la Seguridad Social, por un lado, y para que la Inspección de Trabajo y Seguridad Social, facilite y mejore el cumplimiento de las funciones de la Hacienda Foral de Bizkaia para la aplicación efectiva del sistema tributario. c) Se han iniciado conversaciones con el Instituto Nacional de Estadística, para el intercambio de información del padrón de residentes en los municipios del Territorio Histórico de Bizkaia. Por otro lado, dentro de las actuaciones relacionadas con el desarrollo y explotación de los Convenios de Colaboración vigentes ya en el año 2010, quisiera destacar lo siguiente: a) Convenio de colaboración entre el Departamento de Hacienda y Finanzas y el Consejo General del Notariado para el suministro de información contenida en el índice informatizado único, el acceso directo al mismo y para garantizar el principio de coordinación catastral: Durante el año 2010 la Hacienda Foral de Bizkaia ha recibido la información íntegra correspondiente a las operaciones notariales formalizadas en el primer trimestre del presente año, y el 85 por 100 de las formalizadas en el segundo trimestre. Se trata de 5 operaciones formalizadas ante un notario en las que concurra alguna de las siguientes circunstancias: o bien que se trate de una operación formalizada en una notaría vizcaína, o bien que tratándose de una operación formalizada en otro territorio foral o en territorio español alguno de los intervinientes manifieste que tiene su residencia en Bizkaia, o bien que se trata de una operación cuyo objeto se localiza en Bizkaia. Mediante esta vía automatizada, se han informado en el presente año 257.645 operaciones englobadas en 191 categorías diferentes, y por un importe acumulado de más 19.000 millones de euros. Mediante esta vía, se puede obtener información detallada de cualquiera de las citadas operaciones, pudiéndose consultar las personas intervinientes en la misma, su objeto, el notario autorizante y el importe de la operación, entre otros datos. (Por tipos de operaciones, podemos señalar que se han recibido 102.684 operaciones relacionadas con préstamos, créditos y descuentos, 36.813 relacionadas con hipoteca inmobiliaria en garantía de préstamos o créditos y 14.316 de compraventa de inmuebles). b) Convenio de colaboración entre la Tesorería General de la Seguridad Social y el Departamento de Hacienda y Finanzas en materia de intercambio recíproco de información y de gestión recaudatoria: El 1 de junio de 2010 se firmó la Segunda Addenda a este convenio en la que ambas partes se comprometen a trasladarse anualmente información sobre los datos de las declaraciones del Impuesto sobre la Renta de las Personas Físicas correspondientes a los trabajadores incluidos en el Sistema Especial para Trabajadores por cuenta Propia Agrarios, que permitan determinar su renta total y la parte de renta procedente de la actividad agraria. c) Convenio de colaboración en materia de emisión de informes a los efectos de aplicación de la deducción por actividades de investigación, desarrollo e innovación de la normativa foral del Impuesto sobre Sociedades. Fruto de este Convenio, la Sociedad para la Promoción y Reconversión Industrial, S. A., ha elaborado los informes de calificación de los proyectos que se han presentado a través de su página web con esa finalidad para el ejercicio 2009. En lo que a la Hacienda Foral de Bizkaia respecta, se han presentado 725 proyectos para la calificación por la Sociedad para la Promoción y Reconversión Industrial, S. A., por parte de 608 obligados tributarios, y esta Sociedad ha emitido informe favorable en relación con 576 proyectos presentados por 498 obligados tributarios. La cuantía del presupuesto presentado a calificación por todos estos proyectos ha sido superior a los 154,7 millones de euros, de los cuales sólo se han aprobado 98,7 millones de euros, lo 6 que supone una reducción de la cuantía de las deducciones que pueden acreditar las entidades y, en consecuencia, un aumento de la cuota del impuesto exigible por la Hacienda Foral de aproximadamente 25 millones de euros d) Convenio de colaboración entre la Administración de la Comunidad Autónoma del País Vasco y sus Sociedades Públicas y las Diputaciones Forales de Araba, Bizkaia y Gipuzkoa para el intercambio de información por medios electrónicos (interoperabilidad), suscrito el 1 de diciembre de 2009. Mediante este convenio se acuerda la transmisión de la información de estar al corriente de las obligaciones tributarias, por parte de las Diputaciones Forales a la Administración de la Comunidad Autónoma del País Vasco, para la gestión y concesión de subvenciones y para la contratación administrativa, así como la transmisión de datos del Registro de Parejas de Hecho de la Comunidad Autónoma del País Vasco a las Diputaciones Forales. e) Protocolo de actuación entre la Diputación Foral de Bizkaia y la Dirección General de Tráfico para la verificación del cumplimiento de las obligaciones tributarias inherentes a la matriculación de vehículos y la lucha contra el fraude. En línea con el contenido de este Convenio se va a preparar la infraestructura necesaria para la presentación telemática del modelo 621, relativo a la compraventa de determinados medios de transporte usados entre particulares. 3) Aprobación de nuevas declaraciones informativas exigidas con carácter general en cumplimiento de la obligación de suministro de información recogida en los artículos 92 y 93 de la Norma Foral 2/2005, de 10 de marzo, General Tributaria del Territorio Histórico de Bizkaia. En este sentido, durante el año 2010 se han aprobado diferentes Ordenes Forales, por las que se aprobaron nuevos modelos tributarios como el 159 (-a través del cual se obtendrá periódicamente de las compañías suministradoras de energía eléctrica información relativa a la identificación de los titulares de los contratos de suministro, la referencia catastral o número fijo del inmueble y su localización, la potencia nominal contratada y el consumo anual así como la fecha de alta del suministro-); Se amplía el contenido del modelo 349 (- ampliando el ámbito subjetivo de los obligados tributarios que se deben relacionar en el estado recapitulativo, incluyendo aquellos a quienes se hayan prestado servicios que no están exentos del Impuesto sobre el Valor Añadido en el Estado miembro en el que la transacción está gravada y se establece la obligación de presentar con carácter general este modelo por cada mes natural, reflejando las operaciones realizadas en el mes anterior-). 7 Además, se han aprobado las siguientes declaraciones informativas: - el modelo 170: se trata de una obligación periódica para las entidades bancarias o de crédito y demás entidades que, de acuerdo con la normativa vigente, presten el servicio de gestión de cobros a través de tarjetas de crédito o de débito a empresarios y profesionales establecidos, de las operaciones realizadas por los empresarios o profesionales adheridos a este sistema cuando el importe neto anual de los mencionados cobros exceda de 3.000 euros. - el modelo 171: se trata de una obligación periódica para las entidades de crédito de informar sobre las imposiciones, disposiciones de fondos y cobros de cualquier documento que se realicen en moneda metálica o billetes de banco cuando su importe sea superior a 3.000 euros, cualquiera que sea el medio físico o electrónico utilizado, y ya estén denominados en euros o en cualquier otra moneda. 4) Incremento y mejora de la información con trascendencia tributaria relativa a los obligados tributarios que desarrollan su actividad en sectores económicos de elevado riesgo fiscal. Les doy 4 ejemplos: 1º) Actividades de profesionales. Se ha obtenido información del Departamento de Justicia y Administración Pública del Gobierno Vasco relacionada con los profesionales jurídicos intervinientes en los procedimientos tramitados por los Juzgados y Tribunales que radican en el Territorio Histórico de Bizkaia durante el año 2009. Esta información se refiere aproximadamente a 5.800 abogados y 370 procuradores. También se ha procedido al análisis de la información obtenida en el año 2009 de diversas clínicas en relación con las intervenciones quirúrgicas realizadas en las mismas por profesionales médicos, de tal modo que los profesionales que presentaban una situación de elevado riesgo de fraude fiscal, de acuerdo con los datos consignados en sus autoliquidaciones y la información obtenida de las clínicas, se han incluido en Plan de Inspección o bien se han seleccionado para ser objeto de un procedimiento de gestión orientado a la verificación de la realidad y procedencia de los gastos deducidos en su actividad económica. 8 2º) Sector inmobiliario: actividades de promoción y construcción inmobiliaria, comprobación de las transmisiones de viviendas por particulares, arrendamientos y otros negocios jurídicos. La información relativa a los arrendamientos inmobiliarios se ha obtenido básicamente de las declaraciones del Impuesto sobre la Renta de las Personas Físicas presentadas por los arrendatarios de estos inmuebles, de la entidad pública Vivienda y Suelo de Euskadi, S. A. (VISESA), y del Departamento de Acción Social de la Diputación Foral de Bizkaia. En concreto, se ha establecido una opción de consulta utilizable informáticamente por esta Hacienda Foral de las prestaciones de complemento de vivienda concedidas cada año, dirigidas a la cobertura de los gastos de alquiler de la vivienda o del alojamiento habitual, a fin de poder detectar ingresos por alquiler no declarados. Por otro lado, durante el año 2010 se ha finalizado el desarrollo informático de la aplicación que aglutina la información con trascendencia tributaria relacionada con inmuebles situados en Bizkaia. Como un primer paso en la explotación de esta información, se han listado las personas físicas titulares de más de un inmueble urbano situado en Bizkaia destinado a su utilización como vivienda. Para verificar la corrección de esta información, a principios de año, se realizaron comprobaciones presenciales de los usuarios de los inmuebles correspondientes a los obligados tributarios con mayor número de viviendas a su nombre. 3º) Empresas generadoras de materiales de recuperación. Durante el año 2010, se han visitado 251 empresas generadoras de materiales de recuperación (fabricantes de componentes para la automoción, carpinterías metálicas y otros productores) para contrastar los datos aportados por las mismas relativos a compras de materias primas, ventas de productos terminados, materiales de recuperación generados en sus procesos productivos y clientes destinatarios de esos materiales con los estudios previos sobre las mermas que pueden producirse por estas empresas, con el fin de poder establecer las cuantías reales de ventas de estos productos. 4º) Deudores de la Hacienda Foral de Bizkaia, mediante la investigación de su situación patrimonial, con el fin de garantizar el cobro de las deudas tributarias, así como, en su caso, iniciar los oportunos procedimientos de derivación de responsabilidad o emprender acciones civiles o penales. Hasta la fecha, se han realizado actuaciones de este tipo respecto de 2.472 expedientes relativos a deudas en periodo ejecutivo exigidas mediante el procedimiento de apremio. 9 Se reflejan en el número anterior las actuaciones individualizadas realizadas, no incluyéndose por tanto las actuaciones llevadas a cabo de forma masiva y automatizada. Por otro lado, se han realizado actuaciones de exigencia y verificación de garantías que aseguren el pago de las deudas tributarias en relación con 2.083 solicitudes de aplazamiento y, en su caso, fraccionamiento de la deuda tributaria. Asimismo, se han realizado actuaciones de investigación de la situación patrimonial de 156 obligados tributarios, 126 de los cuales forman parte de una unidad patrimonial sometido a un mismo control efectivo. 10 II. ACTUACIONES PREVENTIVAS. Se han realizado las siguientes actuaciones encaminadas a prevenir la comisión del fraude, catalogado en 10 categorías: 1º) Actuaciones de control del Registro de Operadores Intracomunitarios y realización de labores de seguimiento de los operadores incluidos en el mismo. Los datos obtenidos durante el presente 2010 son los siguientes: - Solicitudes de acceso al registro: 1.004. - Solicitudes filtradas y revisadas por los órganos de gestión: 441. - Solicitudes remitidas a los órganos de inspección para informe: 44, de las cuales se han realizado controles in situ a 36 obligados tributarios. - Solicitudes de acceso al registro denegadas: 2. - Solicitudes con marca de seguimiento, para su revisión posterior semestral o anualmente: 37. - Bajas cautelares de operadores ya registrados: 4. 2º) Control del Registro de Devoluciones Mensuales, y realización de labores de seguimiento de los operadores incluidos en el mismo. Durante el año 2010, se han presentado: - 138 Solicitudes de acceso al registro. - 110 Solicitudes filtradas y revisadas por los órganos de gestión. - 34 Solicitudes remitidas a los órganos de inspección para informe, de las cuales se han realizado controles in situ a 30 obligados tributarios. - 7 Solicitudes de acceso al registro denegadas. - 15 Solicitudes con marca de seguimiento, para su revisión posterior semestral o anualmente. - 37 Solicitudes de bajas de operadores ya registrados, de las cuales se han estimado 36 y denegado 1. 11 - Igualmente se han producido 17 bajas manuales y 3 automáticas. 3º) Comprobación de la veracidad de los datos comunicados en las declaraciones censales de alta, modificación y baja, con especial incidencia en el control de los cambios de domicilio de obligados tributarios. Durante el año 2010, se han iniciado 26 procedimientos de este tipo y se han finalizado 11 procedimientos. Por otro lado, se han realizado 29 actuaciones relacionadas con la comprobación del domicilio fiscal de personas físicas y jurídicas mediante control in situ de personal de la Hacienda Foral en los domicilios declarados. 4º) Represión de las tramas organizadas de obligados tributarios, tanto de ámbito interno como intracomunitario, dirigidas al fraude en el Impuesto sobre el Valor Añadido y otros tributos. En este punto, debemos reflejar los 154 intercambios de información con las Administraciones tributarias de nuestro entorno y 28 solicitudes de intercambio de información con las Administraciones tributarias de otros Estados Miembros. Por otro lado, se han desarrollado 114 procedimientos de comprobación restringida dirigidos a verificar la corrección de las solicitudes de devolución en el Impuesto sobre el Valor Añadido por obligados tributarios con un cierto grado de riesgo ya sea por su actividad, por el importe de la devolución solicitada o por otros motivos. 5º) Intensificación de las actuaciones de prevención y control sobre el cumplimiento por los obligados tributarios de sus obligaciones de presentación de las declaraciones informativas exigidas con carácter general, con imposición, en su caso, de las sanciones tipificadas en la normativa vigente a los obligados tributarios incumplidores de estas obligaciones. Durante el presente año 2010, se han emitido 2.757 requerimientos relativos al modelo 190 (– Resumen anual de retenciones e ingresos a cuenta sobre rendimientos del trabajo, de actividades económicas, premios y determinadas imputaciones de renta), 1.384 requerimientos del modelo 180 (- Resumen anual de retenciones e ingresos a cuenta 12 sobre rendimientos procedentes del arrendamiento de inmuebles urbanos) y 181 requerimientos del modelo 193 (- Resumen anual de retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario y determinadas rentas). Tambien hay que destacar que se han realizado 372 propuestas de sanción por falta de presentación del modelo 190, por un importe total de 78.015,00 euros. Por otra parte, se han efectuado los siguientes requerimientos: - 258 en relación con el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, a partir de los datos comprobados en el índice único notarial. Asimismo, en relación con el Impuesto sobre el Valor Añadido durante el 2010 se han efectuado 219 requerimientos de autoliquidaciones y 12 correspondientes al modelo 349. 100 Requerimientos de presentación del modelo 347 – Declaración anual de operaciones con terceras personas. 13 Requerimientos para completar datos del modelo 347 – Declaración anual de operaciones con terceras personas. 37 Requerimientos de presentación del modelo 345 – Entidades de Previsión Social Voluntaria, Planes, Fondos de Pensiones, sistemas alternativos y Mutualidades de Previsión Social. 991 Propuestas de sanción por no presentación del modelo 347 – Declaración anual de operaciones con terceras personas. 300 Propuestas de sanción por no presentación del modelo 184 – Entidades en régimen de atribución de rentas. Declaración informativa anual. 6º) Intensificación de las actuaciones de revocación del Número de Identificación Fiscal de las personas jurídicas, en especial respecto de las entidades dadas de baja en el Índice de Entidades o declaradas fallidas. A resultas de la revisión de los ejercicios 2005-2010, se han realizado 319 propuestas de liquidación por un importe total de 11.013.267,93 euros, y 910 propuestas de sanción por un importe total de 341.680 euros. Durante el año 2011 se valorará, según los casos, la conveniencia de iniciar los correspondientes procedimientos de revocación del Número de Identificación Fiscal. 13 7º) Seguimiento especial de los obligados tributarios que hubieran obtenido certificados de residencia fiscal de la Hacienda Foral de Bizkaia. En relación con las personas físicas, se han revisado las declaraciones de los contribuyentes que solicitaron certificado de residencia fiscal el pasado año 2009. De un total de 213 solicitudes, 136 declaraciones estaban correctas, 40 han sido objeto de requerimiento de información adicional, 14 han sido liquidadas por un importe total de 22.721,26 euros, 17 contribuyentes no habían presentado declaración, de los que 8 estaban obligados, por lo que han sido requeridos, y los 6 restantes están en otras situaciones (2 fallecidos, 4 se han incluido en Plan de Inspección). En cuanto a las personas jurídicas, se ha hecho un muestreo de los certificados relativos al ejercicio 2008, que ascienden a 821, y se han emitido requerimientos de aclaración de datos a 15 entidades que habían solicitado 99 certificados. 8º) Intensificación del control sobre las entidades inactivas y el cumplimiento de las obligaciones de información de partícipes en entidades con una participación en el capital o fondos propios de las mismas de, al menos, el 5 por 100. Mediante Decreto Foral 12/2010, de 23 de febrero, se ha modificado, entre otros, el apartado primero del artículo 69 del Decreto Foral de la Diputación Foral de Bizkaia 205/2008, de 22 de diciembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones tributarias formales del Territorio Histórico de Bizkaia, para dar un tratamiento normativo adecuado a aquellos supuestos de creación de entidades con la única finalidad de transmitir posteriormente sus acciones, participaciones o títulos representativos de los fondos propios a terceros. Por otro lado, se han realizado actuaciones específicas de control y, en su caso, de imposición de sanciones, respecto de aquellas entidades sujetas a normativa foral vizcaína que, de acuerdo con los datos obrantes en esta Administración, presumiblemente hayan incumplido las obligaciones de información en la declaración del Impuesto sobre Sociedades de la relación nominativa de todos los socios de la entidad que tengan una participación en la misma igual o superior al 5 por 100 del capital, una relación nominativa de las entidades en las que el contribuyente tenga una participación igual o superior al 5 por 100 del capital y una relación nominativa de los administradores o miembros del Consejo de Administración de la entidad. En concreto, 14 se han realizado 50 requerimientos correspondientes al ejercicio 2009 y otros 50 respecto del ejercicio 2008. 9º) Fomento de las acciones dirigidas a promover el cumplimiento voluntario por los obligados tributarios de sus obligaciones fiscales. Durante el año 2010 se han desarrollado las siguientes actuaciones en este sentido: a) En relación con los procedimientos de vinculación administrativa previa, se han presentado 309 consultas tributarias escritas, de las que se han resuelto 199 y están siendo objeto de tramitación en este momento las otras 110. Por su parte, se han resuelto 3 propuestas previas de tributación y están otras 3 en curso de tramitación en este momento. Además, se han publicado 2 Instrucciones en la página web de la Diputación con criterios generales que ayudan a los contribuyentes a cumplir con sus obligaciones tributarias, una dirigida a la campaña de declaración del Impuesto sobre la Renta de las Personas Físicas y otra relativa a los cambios de tipos de gravamen en el Impuesto sobre el Valor Añadido. b) Fomento y desarrollo del área de asistencia a los obligados en la realización de autoliquidaciones y declaraciones, especialmente mediante el empleo y aplicación de técnicas y medios electrónicos, informáticos y telemáticos, y en concreto, el desarrollo de programas de ayuda para la confección de autoliquidaciones que permitan la importación a éstas últimas de los datos con trascendencia tributaria obrantes en la Hacienda Foral de Bizkaia comunicados por terceros. En concreto, se han producido 1.420.090 descargas de los distintos programas de ayuda realizadas a través de la página web de la Hacienda Foral de Bizkaia. Desglosados por modelos podemos destacar, entre otros, 505.177 correspondientes al IRPF, 125.828 al Impuesto sobre Sociedades, 251.841 correspondientes al IVA, etc. En cuanto al número de presentaciones por Internet de las declaraciones tributarias, se han realizado en total, y permítanme el redondeo, 817.000 presentaciones de las que, desglosadas por modelos tributarios, podemos destacar, entre otras, 123.000 correspondientes al modelo 303, de autoliquidación de IVA, 105.000 del modelo 110 de retenciones, 70.000 del modelo 130 de pagos fraccionados y 57.000 del modelo 390 de resumen anual de IVA. 15 Finalmente, destacamos los datos correspondientes a las distintas formas de presentación de las declaraciones de Renta: Presentación de autoliquidaciones de IRPF Concepto Nº Presentaciones Rentanet etxean y propuestas web 311.446 Rentanet entidades colaboradoras 127.401 Internet 85.508 Manuales con programa de ayuda 72.131 Manuales sin programa de ayuda 6.267 TOTAL 602.753 Merece indicar que las autoliquidaciones sin programa de ayuda se reducen al 1% del total ya que la Hacienda Foral de Bizkaia ha puesto especial énfasis en facilitar el cumplimiento de sus obligaciones tributarias a las personas físicas obligadas a presentar el Impuesto sobre la Renta. Esto ha traído como consecuencia una sustancial mejora del contenido de las autoliquidaciones presentadas al utilizarse como herramienta, en el 99% de los casos, el programa de ayuda que facilita la Hacienda Foral de Bizkaia con sus respectivos controles. c) Fomento de la formación interna específica de los funcionarios en temas relacionados con el fraude fiscal. Así, trabajadores de la Hacienda Foral han participado en el mes de mayo en unas Jornadas sobre Delito Fiscal organizadas por la Consejería de Hacienda de la Junta de Castilla y León, y, por otro lado, se celebró a instancias de esta Hacienda Foral una reunión con el resto de Haciendas Forales, incluida Navarra, donde se pusieron en común diversos aspectos en relación con los procedimientos concursales, con el fin de mejorar y coordinar la defensa de los créditos públicos y luchar contra el fraude en la fase concursal. 16 d) Por otro lado, en aras de facilitar el pago voluntario de la deuda tributaria, se han concedido en periodo voluntario 11.645 aplazamientos por un importe de 224 millones de euros. 10º) Adopción de medidas cautelares y otras actuaciones tendentes a garantizar el cobro de las deudas tributarias, intensificando la colaboración entre los órganos competentes para practicar las liquidaciones administrativas y los órganos de recaudación. En este sentido, se han realizado 132 propuestas de adopción de medidas cautelares del aseguramiento del pago de la deuda tributaria, de las cuales 20 corresponden a obligados tributarios que han sido objeto de procedimientos de comprobación e investigación, por un importe global estas últimas de 6.312.996,80 euros. En conjunto, se han realizado 63 embargos cautelares por un importe de 12,5 millones de euros. 17 III. ACTUACIONES DE REGULARIZACIÓN Y COBRO. Dentro de las actuaciones encaminadas a la comprobación, investigación y, en su caso, regularización de la situación tributaria de los obligados objeto de los procedimientos de aplicación de los tributos desarrollados por los órganos de gestión e inspección de la Hacienda Foral de Bizkaia, así como dentro de las actuaciones desarrolladas por los órganos de recaudación para obtener el pago por los obligados tributarios, tanto en período voluntario como en período ejecutivo, de sus deudas tributarias, durante el año 2010 se ha realizado una especial incidencia en los siguientes 18 ámbitos: 1º) Obligados tributarios que no hubieran presentado autoliquidación de los impuestos de declaración periódica. En IRPF: Durante el mes de febrero se efectuaron 2.791 requerimientos a no presentadores del Impuesto sobre la Renta de las Personas Físicas del ejercicio 2008. Por otra parte, en el año 2010 se han realizado 745 propuestas de liquidación y 680 propuestas de sanción correspondientes a los ejercicios 2005 a 2008, de aquellos contribuyentes que no presentaron la correspondiente declaración del Impuesto sobre la Renta de las Personas Físicas. El importe total contraído asciende a 2.176.815 euros, de los que 1.539.571 corresponden a propuestas de liquidación y 637.244 a propuestas de sanción. En cuanto al Impuesto sobre Sociedades, durante el presente año, se han efectuado 5.083 requerimientos de presentación de la autoliquidación del impuesto. Por su parte, en relación con el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, se han efectuado 258 requerimientos, que han supuesto unos ingresos de 570.723,61 euros, correspondientes a hechos imponibles devengados en el año 2009 y 345.691,39 euros correspondientes a hechos imponibles devengados en el año 2010. Por otro lado, durante el año 2010 se han incluido en Plan de Inspección por este motivo a 19 obligados tributarios. 18 A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 70 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 8.115.980,08 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. Por último, se ha remitido (1) un informe de delito de contra la Hacienda Pública en relación con un obligado tributario por un importe de 751.333,82 euros. 2º) Intensificación del control de las solicitudes de devolución formuladas por los obligados tributarios tanto en el Impuesto sobre la Renta de las Personas Físicas, como en el Impuesto sobre Sociedades y en el Impuesto sobre el Valor Añadido. Se han revisado 222.869 declaraciones de IRPF correspondientes al ejercicio 2009, y como consecuencia de su revisión se han denegado devoluciones por importe de 5.694.900 euros. Respecto al Impuesto sobre Sociedades, la revisión efectuada durante el presente año de las declaraciones con solicitud de devolución correspondientes al ejercicio 2008 ha supuesto un ahorro de 7.194.412,74 euros, calculado por diferencia entre el importe solicitado a devolver en 6.643 declaraciones (157.522.529,79 euros) y la cantidad finalmente devuelta (150.328.117,05 euros) En relación con las solicitudes de devolución en el Impuesto sobre el Valor Añadido formuladas se ha producido un ahorro fiscal global de 59.708.525,09 euros debido a que de las 5.868 solicitudes de devolución realizadas por un importe global de 464.471.815,96 euros, se ha devuelto efectivamente 404.763.290,87 euros. Por otro lado, durante el año 2010 se han incluido en Plan de Inspección por este motivo a 6 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 16 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 1.253.011,07 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. 19 3º) Control de las autoliquidaciones en las que se acrediten beneficios fiscales, sean o no objeto de aplicación en el propio ejercicio de generación, o cantidades a compensar en ejercicios futuros del Impuesto sobre el Valor Añadido, o en las que venzan los plazos para el cumplimiento de los requisitos de consolidación de deducciones u otros incentivos fiscales acreditados en periodos anteriores. Durante el año 2010 se han incluido en Plan de Inspección por este motivo a 4 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 2 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 201.604,81 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. 4º) Obligados tributarios incluidos en el régimen especial simplificado del Impuesto sobre el Valor Añadido y en el régimen de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas. Durante el año 2010 se han incluido en Plan de Inspección por este motivo a 10 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 26 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 567.324,67 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. 5º) Control integral de la tributación correspondiente a los negocios inmobiliarios. En particular, intensificación de las actuaciones de verificación sobre las transmisiones de inmuebles situados en Bizkaia por obligados tributarios no residentes, rentas de arrendamientos no sujetos a retención, transmisiones de inmuebles con ocultación parcial de la contraprestación y otros negocios jurídicos de especial trascendencia tributaria. Con la información facilitada por la entidad pública Vivienda y Suelo de Euskadi, S. A., se han revisado 643 declaraciones de 255 contribuyentes en los ejercicios 2006, 2007 y 20 2008, habiéndose verificado que la mayoría son correctas, 31 se han requerido y 77 se han liquidado por un importe total de 51.927,88 euros. Con la información facilitada por el Departamento de Acción Social, se han examinado 3.742 contratos correspondientes al año 2009, de los que 1.567 han sido seleccionados para su comprobación, 950 tenían propuesta etxean o web, por lo que se liquidarán una vez finalizada la campaña, 933 no han presentado la declaración, lo que se ha trasladado a la Sección de Renta para su comprobación y requerimiento, en su caso, y el resto responde a situaciones diversas (122 fallecidos, 29 no identificados, 73 no residentes en Bizkaia, etc.). Por otro lado, durante el año 2010 se han incluido en Plan de Inspección por este motivo a 61 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 56 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 2.708.290,38 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. Además, se ha remitido al Ministerio Fiscal (1) un informe de delito contra la de Hacienda Pública en relación con un obligado tributario por una deuda descubierta de 286.684,05 euros. 6º) Obligados tributarios que desarrollan su actividad en sectores económicos de elevado riesgo fiscal. Durante el año 2010 se han incluido en Plan de Inspección por este motivo a 14 obligados tributarios. A su vez, en el año 2010: a) En relación con abogados, procuradores, administradores de fincas y médicos, se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 27 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 1.148.668,10 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes 21 b) En relación con obligados tributarios dedicados a la fabricación y venta de piensos, granjas avícolas y ganado vacuno, se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 5 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 80.283,50 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. c) En relación con empresas mayoristas de productos de bajo coste, se ha dado traslado al Ministerio Fiscal de (1) un informe de delito contra la Hacienda Pública por una deuda de 626.337,45 euros. d) En relación con la comprobación de los precios de transferencia en las operaciones realizadas entre personas o entidades vinculadas, en el año 2010 se han finalizado los procedimientos de comprobación e investigación tramitados respecto de 3 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 1.504.458,59 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. e) En relación con obligados tributarios incluidos en tramas organizadas para el fraude en el Impuesto sobre el Valor Añadido, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 8 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 167.094,54 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes, y se ha remitido (1) un informe de delito contra la Hacienda Pública en relación con otro obligado tributario por importe de 526.379,70 euros. f) En relación con la información obtenida respecto de empresas generadoras de materiales de recuperación, la cuantía regularizada durante el año 2010 ha sido de 3.925.711,22 euros. 7º) Obligados tributarios que presenten incoherencias relevantes entre la información declarada por los mismos y la información suministrada por terceros. Con carácter general, debe señalarse que la primera revisión de 275.213 declaraciones del Impuesto sobre la Renta de las Personas Físicas correspondientes al ejercicio 2009 ha permitido obtener una rentabilidad de 10.937.472,14 euros. Por lo que se refiere a la información específica de las rentas de arrendamientos de inmuebles, la información obtenida de las declaraciones de los arrendatarios ha motivado la comprobación 22 limitada de 141 contribuyentes, practicándose liquidación a 96 contribuyentes por importe de 264.213 euros e incoándose 53 expedientes de infracción por importe de 58.749,12 euros. Por otro lado, durante el año 2010 se han incluido en Plan de Inspección por este motivo a 28 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 24 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 3.128.743,20 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. Por último, se ha dado traslado al Ministerio Fiscal de (3) tres informes de delito contra la Hacienda Pública por una deuda de 1.879.840,01 euros. 8º) Intensificación del control sobre los obligados a practicar e ingresar retenciones e ingresos a cuenta, especialmente sobre las rentas del trabajo y del capital inmobiliario que satisfagan, mediante la realización de los cruces de información oportunos entre las declaraciones informativas presentadas, ingresos efectuados y certificados emitidos a los personas y entidades que soportan la retención o el ingreso a cuenta. El cruce de los modelos 190 - Resumen anual de retenciones e ingresos a cuenta sobre rendimientos del trabajo, de actividades económicas, premios y determinadas imputaciones de renta, y 110 y 111 – Autoliquidación de retenciones e ingresos a cuenta sobre rendimientos del trabajo, de actividades económicas, premios y determinadas imputaciones de renta, llevado a cabo en 2010 ha supuesto la práctica de 344 propuestas de liquidación por importe de 2.459.465,06 euros. En cuanto al cruce del modelo 190 – Resumen anual de retenciones e ingresos a cuenta sobre rendimientos del trabajo, de actividades económicas, premios y determinadas imputaciones de renta con los certificados 10T de retenciones e ingresos a cuentas soportados por este tipo de rentas, se han detectado 11.189 declaraciones con omisiones o discrepancias, habiéndose realizado 320 propuestas de liquidación por importe de 966.903,24 euros. Por su parte, el cruce de los modelos 180 - Resumen anual de retenciones e ingresos a cuenta sobre rendimientos procedentes del arrendamiento de inmuebles urbanos, 115 – Autoliquidación de retenciones e ingresos a cuenta sobre rendimientos procedentes del 23 arrendamiento de inmuebles urbanos liquidación por importe de 436.771,53. ha permitido realizar 215 propuestas de En relación con el cruce de datos del modelo 180 - Resumen anual de retenciones e ingresos a cuenta sobre rendimientos procedentes del arrendamiento de inmuebles urbanos, con los certificados emitidos 10I de retenciones e ingresos a cuentas soportados por este tipo de rentas, durante el año 2010 se han detectado 12.705 declaraciones con omisiones o discrepancias, lo que ha permitido realizar 1.791 propuestas de liquidación por un importe de 2.310.335,24 euros. Por otro lado, durante el año 2010 se han incluido en Plan de Inspección por este motivo a 5 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 2 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 773.755,46 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. 9º) Ganancias patrimoniales no justificadas. Durante el año 2010 se han incluido en Plan de Inspección por este motivo a 104 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 52 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 3.679.330,59 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. 10º) Obligados tributarios que desarrollen actividades económicas con rendimientos negativos o proporciones muy reducidas de beneficios en función de sus ingresos. Durante el año 2010, se ha analizado la situación tributaria de 78 obligados que declaran reiteradamente rendimientos de actividades negativos que compensan con rentas positivas del trabajo propias o del cónyuge, solicitando elevados importes a devolver por retenciones e ingresos a cuenta soportados, de los cuales se han incluido en Plan de Inspección a 29, siendo el resto objeto de revisión por los órganos gestores. 24 A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 15 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 165.980,21 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. Por otro lado, y como una campaña específica que se incluye dentro de este criterio de actuación, se han seleccionado sociedades que reflejan en su contabilidad gastos en determinadas partidas en una proporción muy elevada respecto de los ingresos de la entidad y que, previsiblemente, correspondan a bienes y servicios no relacionados con la actividad económica de la empresa, con el fin de realizar actuaciones coordinadas tanto de obtención de información como de regularización por los órganos de inspección y gestión. A estos efectos, se han seleccionado para desarrollar estas actuaciones a sociedades que presentan, entre otras características, que son de titularidad fundamentalmente de personas físicas y, en especial, de grupos familiares y, además, con una elevada proporción de gastos previsiblemente no relacionados con el desarrollo de la actividad económica de la entidad en relación con su cifra de negocios. Hasta este momento, se han asignado a personal inspector la revisión de 114 expedientes seleccionados de acuerdo con estos criterios y están pendientes de iniciarse las actuaciones por los órganos gestores en relación con otro número similar de obligados tributarios. 11º) Obligados tributarios emisores y receptores de facturas irregulares o sin contenido económico real, o declarantes de gastos ficticios o no relacionados con el desarrollo de su actividad económica. Durante el año 2010 se han incluido en Plan de Inspección por este motivo a 10 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 15 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 1.012.474,96 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. 12º) Obligados tributarios cuya situación tributaria hubiera sido objeto de regularización por los órganos de inspección en relación con periodos impositivos anteriores. 25 En relación con el Impuesto sobre la Renta de las Personas Físicas del año 2009, se han revisado las declaraciones de 71 obligados tributarios con solicitudes de devolución superiores a 6.000 euros y que habían sido objeto de procedimientos de comprobación e investigación en años anteriores. Con respecto al Impuesto sobre Sociedades, se ha revisado durante el presente año 2010 la situación de 122 entidades que habían sido objeto de procedimientos de comprobación e investigación en años anteriores. 13º) Obligados tributarios que tributen, tanto en el Impuesto sobre Sociedades como en el Impuesto sobre el Valor Añadido, a las Administraciones tributarias forales y a la Administración de territorio común en proporción al volumen de operaciones realizado por el obligado en cada uno de estos territorios. Durante el año 2010 se han incluido en Plan de Inspección por este motivo a 15 obligados tributarios. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 8 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 1.059.182,32 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. Además, hay que tener en cuenta que la revisión de los volúmenes de operaciones realizados en cada territorio por las entidades objeto de estos procedimientos ha motivado un incremento de la cuota correspondiente a Bizkaia por importe de 5.035.275,00 euros, el cual deberá ser transferido por otras Administración tributarias en el correspondiente intercambio anual. 14º) Fábricas de hidrocarburos, depósitos fiscales, almacenes fiscales, y fábricas de alcohol y de bebidas derivadas registrados a los efectos de los Impuestos especiales de Fabricación, y establecimientos de venta al público al por menor sujetos al Impuesto sobre la Ventas Minoristas de Determinados Hidrocarburos. Durante el año 2010 se han realizado actuaciones sobre todos los establecimientos registrados en el Territorio Histórico de Bizkaia sometidos a intervención en relación con los Impuestos Especiales de Hidrocarburos, de Productos Intermedios, del Alcohol y Bebidas Derivadas y de las Labores del Tabaco, que en total suman 50 establecimientos. 26 En concreto, en el año 2010 se han realizado las siguientes actuaciones en el ámbito de la intervención de los impuestos especiales: 149 diligencias por intervenciones, 18 diligencias por actuaciones inspectoras de otro tipo, 7 informes relativos a empresas intervenidas, 13 informes relativos a actuaciones inspectoras y 26 certificados emitidos de biocarburantes. Además, en relación con procedimientos de comprobación e investigación tramitados en relación con el Impuesto sobre Ventas Minoristas de Determinados Hidrocarburos se han ultimado 6 expedientes, formalizándose 12 actas y 5 diligencias. 15º) Entidades o grupos de entidades solicitantes de aplazamientos o fraccionamientos en el pago de las deudas tributarias. Durante el año 2010, se han realizado 10.010 solicitudes de aplazamiento o fraccionamiento en el pago de las deudas tributarias por un importe superior a los 275,5 millones de euros, y se han concedido un total de 9.437 solicitudes por un importe de 266,7 millones de euros. Por otro lado, durante el año 2010, se ha dado traslado al Ministerio Fiscal de (1) un informe de delito contra la Hacienda Pública por una deuda de 44.560.562,58 euros en relación con (1) un obligado tributario que fue objeto de inclusión en Plan de Inspección por este motivo. 16º) Actuaciones de derivación de responsabilidad solidaria o subsidiaria a terceros responsables en el pago de las deudas, bien por sucesión de actividad o por cualquiera de los supuestos habilitantes recogidos en la normativa tributaria. Durante el año 2010, se han acordado la derivación de responsabilidad solidaria o subsidiaria a 102 obligados tributarios, por un importe de 53,4 millones de euros, en relación con 74 expedientes. Por otro lado, durante el año 2010 se ha incluido en Plan de Inspección por este motivo a (1) un obligado tributario. 27 17º) Seguimiento intensivo de los deudores a la Hacienda Foral de Bizkaia que realicen conductas tendentes a la defraudación en el periodo de cobro, mediante el embargo y la ejecución de sus bienes, la revisión de contestaciones a órdenes de embargo, investigación de insolvencias punibles, ocultación de activos, afloración de pasivos, operaciones entre empresas de un mismo grupo o sometidas a un mismo control y similares. Durante el año 2010, se han realizado un total de 32.565 embargos, habiéndose conseguido ingresar como consecuencia de ellos un importe de 22,15 millones de euros. Por otro lado, se han analizado 1.047 expedientes de renuncias puras y simples a herencia declaradas durante los años 2009 y 2010, y se ha detectado que en (4) cuatro casos los renunciantes eran deudores de la Hacienda Foral, por lo que se está estudiando la posibilidad de instar judicialmente la personación de la Hacienda Foral como acreedor en la herencia. 18º) Personas y entidades declaradas en concurso de acreedores, mediante regularización de su situación tributaria y revisión de las conductas manifestadas en el procedimiento concursal, o previas al mismo, que puedan perjudicar los intereses de la Hacienda Foral de Bizkaia en el cobro de las deudas tributarias. Durante el año 2010, se ha analizado la situación tributaria de 85 obligados declarados en concurso de acreedores de los cuales 11 se han incluido en Plan de Inspección. A su vez, en el año 2010 se han finalizado los correspondientes procedimientos de comprobación e investigación tramitados respecto de 4 obligados tributarios incluidos en Plan de Inspección por este motivo, con un resultado a ingresar de 794.816,06 euros que incluyen tanto la deuda tributaria como las sanciones correspondientes. Por otro lado, durante el año 2010, se ha dado traslado al Ministerio Fiscal de (3) tres informes de delito contra la Hacienda Pública en relación con (3) tres obligados tributarios incluidos en Plan de Inspección por este motivo. 28 Voy terminando. Todo este desglose de actuaciones, como bien decía al comienzo de mi comparecencia, se resume en un cuadro de resumen de actuaciones llevadas a cabo en lo que llevamos de 2010 o de forma más global, en estos tres años y pico de Legislatura. Así, en lo que respecta a 2010, les adelanto que, en total, la Hacienda Foral ha realizado más de 700.000 actuaciones que han derivado en el envío a la Fiscalía de 10 informes por posible delito fiscal contra la Hacienda Pública y se han aflorado más de 280 Millones de euros de bolsa de fraude. LUCHA CONTRA EL FRAUDE - 01 ENERO 2010 A 31 OCTUBRE 2010 ACTUACIONES CONCEPTO CUOTA I.R.P.F. - PATRIMONIO 28.383.112,31 RETENCIONES E INGRESOS A CUENTA 9.970.362,01 SOCIEDADES Y RENTA DE NO RESIDENT ES 24.730.653,47 TRANSMISIONES Y OTROS 3.423.606,73 I.V.A. 122.349.995,36 RESULTADO LIQU IDAC IONES 188.857.729,88 617.645 3.754 3.775 1.503 76.604 703.281 INTERESES 2.944.926,24 94.176,81 2.955.401,42 303.038,22 1.492.645,69 7.790.188,38 SANCIONES TOTAL € 3.369.110,35 1.650.454,13 4.152.968,21 55.743,13 3.804.391,32 13.032.667,14 34.697.148,90 11.714.992,95 31.839.023,10 3.782.388,08 127.647.032,37 209.680.585,40 DELITOS ACTUACIONES INFORMES 4 2 9 15 CONCEPTO 2 I.R.P.F. RETENCIONES E INGRESOS A CUENTA 2 SOCIEDADES Y RENTA DE NO RESIDENT ES TRANSMISIONES Y OTROS 6 I.V.A. 10 RESULTADO LIQU IDAC IONES CUOTA INTERESES SANCIONES TOTAL € 1.812.916,48 1.812.916,48 947.884,93 947.884,93 69.212.200,15 71.973.001,56 0,00 0,00 69.212.200,15 71.973.001,56 RESULTADOS CON DELITOS ACTUACIONES 703.296 CUOTA 260.830.731,44 INTERESES 7.790.188,38 SANCIONES TOTAL € 13.032.667,14 281.653.586,96 Y, si prefieren, en lo que llevamos de Legislatura, desde Junio de 2007 hasta Octubre de 2010, -por tener una fecha de referencia- se han realizado 2´4 millones de actuaciones que han dado como resultado una Bolsa de fraude aflorada de 923 Millones de euros y la remisión a la Fiscalía de 61 informes de delito fiscal contra la Hacienda Pública. 29 LUCHA CONTRA EL FRAUDE - 01 JULIO 2007 A 31 OCTUBRE 2010 ACTUACIONES 1.997.483 14.753 33.428 8.638 371.787 2.426.089 CONCEPTO CUOTA INTERESES SANCIONES TOTAL € I.R.P.F. - PATRIMONIO RETENCIONES E INGRESOS A CUENTA SOCIEDADES Y RENTA DE NO RESIDENT ES TRANSMISIONES Y OTROS I.V.A. RESULTADO LIQU IDAC IONES 151.860.390,00 45.017.122,03 116.019.013,88 19.214.710,12 405.231.854,51 737.343.090,54 7.463.376,02 347.878,32 7.156.958,03 8.590.154,21 6.959.067,32 30.517.433,90 12.983.870,98 4.596.930,79 13.829.517,39 544.277,48 23.626.870,16 55.581.466,80 172.307.637,00 49.961.931,14 137.005.489,30 28.349.141,81 435.817.791,99 823.441.991,24 CUOTA INTERESES SANCIONES DELITOS ACTUACIONES INFORMES 9 25 52 86 CONCEPTO 7 I.R.P.F. RETENCIONES E INGRESOS A CUENTA 20 SOCIEDADES Y RENTA DE NO RESIDENT ES TRANSMISIONES Y OTROS 34 I.V.A. 61 RESULTADO LIQU IDAC IONES TOTAL € 3.236.612,95 3.236.612,95 8.220.354,11 8.220.354,11 88.445.274,08 99.902.241,14 0,00 0,00 88.445.274,08 99.902.241,14 RESULTADOS CON DELITOS ACTUACIONES 2.426.175 CUOTA INTERESES SANCIONES TOTAL € 837.245.331,68 30.517.433,90 55.581.466,80 923.344.232,38 Y, si me permiten la licencia, aprovechando que en el día de hoy nos acompañan algunos miembros de medios de comunicación, les voy a hacer un ejemplo o caso práctico. Si ponemos como cifra de referencia un fraude de 50 Millones de euros, con dicho importe dejado de ingresar, la Diputación podría realizar las siguientes actuaciones, por ejemplo, en el ámbito de Acción Social: 1).- Concertar 1.690 plazas residenciales para personas mayores, o 2).- Concertar 2.318 plazas de centro de día para personas mayores, 3).- Construir 8 residencias con 100 plazas cada una, o 4).- Convenir 900 plazas residenciales para personas con discapacidad intelectual, o 5).- Conceder la máxima prestación económica para cuidados en el entorno familiar a 7.200 personas, 6).- Pagar la Renta de Garantía de Ingresos a 5.767 personas. No es más que un ejemplo, pero si es obvio que la cuantía de lo defraudado tiene una gran importancia desde todos los puntos de vista. Eskerrik asko. Muchas gracias. 30