C

Anuncio

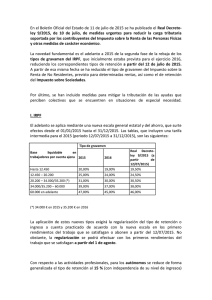

CAMPAÑA RENTA 2014 Como cada año se inicia en abril la campaña para la presentación del Impuesto de la Renta de las Personas Físicas. Desde el 7 de abril ya es posible acceder por vía electrónica con la Agencia Tributaria para descargar el borrador o los datos fiscales que la Administración posee de la información suministrada por terceros. La presentación de las rentas se debe realizar en el plazo del 7 de abril al 30 junio, con las siguientes particularidades: - Para las que se presentan por vía electrónica el plazo comienza el 7 de abril, para el resto el plazo comienza el 11 de mayo. - Cuando el resultado sea a pagar y se opte por la domiciliación bancaria, el plazo finaliza el 25 de junio, para el resto el plazo finaliza el 30 de junio. OBLIGADOS A PRESENTAR LA DECLARACIÓN DEL IRPF DEL EJERCICIO 2014 Están obligados a declarar (sea confirmando un borrador o presentando una declaración) todos los contribuyentes personas físicas residentes en España, excepto los que hayan percibido, exclusivamente, rentas procedentes de: 1. Rendimientos del trabajo personal, iguales o inferiores a 22.000 euros anuales: o Siempre que procedan de un solo pagador. o Cuando existan varios pagadores, siempre que la suma del segundo y posteriores por orden de cuantía no superen en su conjunto la cantidad de 1.500 euros. o Cuando los únicos rendimientos de trabajo consistan en prestaciones pasivas (pensiones de la Seguridad social y de Clases pasivas, prestaciones de planes de pensiones, Seguros colectivos, Mutualidades de previsión social, Planes de previsión social empresarial, Planes de previsión asegurados y prestaciones de seguros de dependencia), siempre que la determinación del tipo de retención aplicable se hubiera realizado de acuerdo con el procedimiento especial reglamentariamente establecido (a solicitud del contribuyente mediante presentación del modelo 146). El límite se fija en 11.200 euros anuales en los siguientes supuestos: a) Cuando los rendimientos del trabajo procedan de más de un pagador y la suma de las cantidades percibidas del segundo y restantes por orden de cuantía superen la cantidad de 1.500 euros anuales. b) Cuando se perciban pensiones compensatorias del cónyuge o anualidades por alimentos no exentas. c) Cuando el pagador de los rendimientos del trabajo no esté obligado a retener. d) Cuando se perciban rendimientos íntegros del trabajo sujetos a tipo fijo de retención. Tienen la consideración en 2014 de rendimientos del trabajo sometidos a un tipo fijo de retención: las retribuciones percibidas por la condición de administradores y miembros de los Consejos de Administración, de las Juntas que hagan sus veces y demás miembros de otros órganos representativos (retención del 42%), así como los rendimientos derivados de impartir cursos, conferencias y similares, o derivados de la elaboración de obras literarias, artísticas o científicas, siempre que se ceda el derecho a su explotación (retención del 21%). 2. Rendimientos del capital mobiliario y ganancias patrimoniales sometidas a retención o ingreso a cuenta, con el límite conjunto de 1.600 euros anuales. A partir del 1 de enero de 2014 se excluye del límite conjunto de 1.600 euros anuales a las ganancias patrimoniales procedentes de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva en las que la base de retención no proceda determinarla por la cuantía a integrar en la base imponible. Cuando la base de retención no se haya determinado en función de la cuantía a integrar en la base imponible la ganancia patrimonial obtenida procedente de transmisiones o reembolsos de acciones o participaciones de instituciones de inversión colectiva no podrá computarse como ganancia patrimonial sometida a retención o ingreso a cuenta a efectos de los límites excluyentes de la obligación de declarar. 3. Rentas inmobiliarias imputadas, rendimientos de letras del tesoro y subvenciones para adquisición de viviendas de protección oficial o de precio tasado, con límite conjunto de 1.000 euros anuales. No tendrán que presentar declaración en ningún caso quienes obtengan en 2014 rendimientos íntegros del trabajo, de capital o de actividades económicas, o ganancias patrimoniales que conjuntamente no superen los 1.000 euros ni quienes hayan tenido, exclusivamente, pérdidas patrimoniales inferiores a 500 euros. No obstante, aunque no resulten obligados a declarar, todos los contribuyentes que tengan derecho a recibir una devolución tienen que confirmar el borrador o presentar la declaración para obtener su devolución. Los límites anteriores son aplicables tanto en tributación individual como conjunta. Están obligados a declarar en todo caso los contribuyentes que perciban cualquier otro tipo de rentas distintas de las anteriores o superen los importes máximos indicados. Están obligados a presentar declaración en modelo ordinario (no pueden utilizar el borrador): o Los contribuyentes que desarrollen actividades económicas (empresarios, profesionales, agricultores, ganaderos, etc.). o Quienes perciban rendimientos del capital mobiliario no sujetos a retención o ingreso a cuenta. o Quienes hayan tenido ganancias patrimoniales no sujetas a retención o ingreso a cuenta y cualquier tipo de subvención calificada como rendimiento de actividades económicas. o Los contribuyentes con imputación de rentas inmobiliarias que procedan de más de ocho inmuebles. o Los contribuyentes perceptores de rendimientos del capital inmobiliario, en todos los casos y /o de rendimientos derivados del arrendamiento o cesión de bienes. o Los socios, herederos, comuneros o partícipes de entidades en régimen de atribución de rentas que realicen actividades económicas. ESTÁN OBLIGADOS EN TODO CASO A PRESENTAR DECLARACIÓN LOS SIGUIENTES CONTRIBUYENTES: – Los contribuyentes que tengan derecho a la aplicación del régimen transitorio de la deducción por inversión en vivienda, así como, en su caso, a las deducciones por cuenta ahorro-empresa o por doble imposición internacional, y deseen ejercitar tal derecho. – Los contribuyentes que hayan realizado aportaciones a patrimonios protegidos de personas con discapacidad, a planes de pensiones, a planes de previsión asegurados, a mutualidades de previsión social, a planes de previsión social empresarial o a seguros de dependencia, por las que tengan derecho a reducir la base imponible del impuesto, siempre que deseen ejercitar tal derecho. – Los contribuyentes que deseen solicitar devoluciones derivadas de la normativa del impuesto. PLAZO DE PRESENTACIÓN DE LAS DECLARACIONES Si como resultado final de la declaración del IRPF, ya consista ésta en una autoliquidación o en el borrador de declaración debidamente suscrito o confirmado, se obtiene una cantidad a ingresar, el contribuyente deberá efectuar el ingreso de dicho importe en el Tesoro Público. Sin embargo, para realizar el ingreso de la deuda tributaria del IRPF el contribuyente podrá optar por efectuarlo de una sola vez, o bien por fraccionar su importe en dos plazos: a) El primero, del 60 por 100, en el momento de presentar la declaración. b) El segundo, del 40 por 100 restante hasta el día 5 de noviembre de 2015, inclusive. En todo caso, para disfrutar de este beneficio será necesario que la declaración del IRPF se presente dentro del plazo establecido: a) Para las autoliquidaciones presentadas por vía electrónica: iación bancaria del pago, del 7 de abril al 30 de junio de 2015. iación bancaria del pago, del 7 de abril al 25 de junio de 2015. b) Para las autoliquidaciones presentadas por otras vías: liación bancaria del pago, del 11 de mayo al 30 de junio de 2015. 11 de mayo al 25 de junio de 2015. La opción por este procedimiento de fraccionamiento del pago impedirá al contribuyente la posibilidad de solicitar aplazamiento o fraccionamiento del pago prevista en el artículo 65 de la Ley 58/2003, de 17 de diciembre, General Tributaria, desarrollado en los artículos 44 y siguientes del Reglamento General de Recaudación, aprobado por el Real Decreto 939/2005, de 29 de julio (BOE de 2 de septiembre). Ambos mecanismos de aplazamiento/fraccionamiento no resultan aplicables de forma simultánea. Importante: los contribuyentes que, se encuentren obligados a presentar declaración del Impuesto sobre el Patrimonio, deberán presentar conjuntamente, y de forma obligatoria por vía telemática a través de internet las declaraciones de ambos impuestos. Dpto. Fiscal Tomás Valle Moreno