- Ninguna Categoria

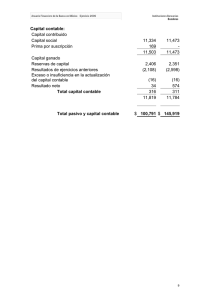

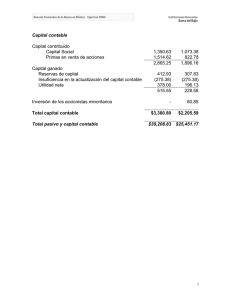

Un enfoque contable y estructural al crecimiento y la acumulación

Anuncio