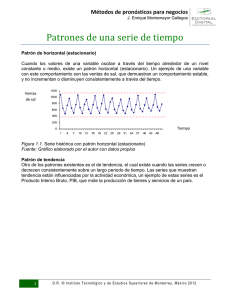

archivos de economía - DNP Departamento Nacional de Planeación

Anuncio