Diapositiva 1 - Taller: La reforma Fiscal en las IES

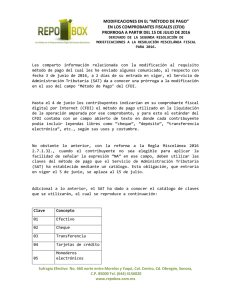

Anuncio

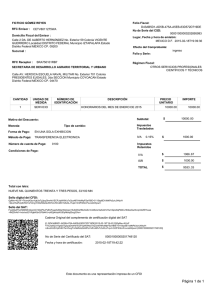

Reforma Hacendaria ANUIES 2014 Reforma Fiscal 2014 El 31 de octubre de 2013, el H. Congreso de la Unión aprobó la nueva Ley del Impuesto sobre la Renta, publicada en el Diario Oficial de la Federación el 11 de diciembre del mismo año y que inició vigencia el 1ro. de enero de 2014. La nueva Ley, establece cambios importantes en el régimen fiscal de las personas morales dedicadas a la enseñanza. Cambios al Régimen Fiscal Personas Morales con Fines No Lucrativos dedicadas a la enseñanza Hasta 2013 Personas Morales con Fines No Lucrativos dedicada a la enseñanza A partir de 2014 • Universidades e Instituciones de Educación Superior que: • Sean sociedades o asociaciones de carácter civil. • Se dediquen a la enseñanza. • Cuenten con autorización o reconocimiento de validez oficial de estudios en los términos de la Ley General de Educación. • Instituciones creadas por decreto presidencial o por ley, cuyo objeto sea la enseñanza. • Organismos federales o estatales desconcentrados o descentralizados que tributen en el título III y presten servicios de enseñanza. • Universidades e Instituciones de Educación Superior que: • Sean sociedades o asociaciones de carácter civil • Se dediquen a la enseñanza. • Cuenten con autorización o reconocimiento de validez oficial de estudios en los términos de la Ley General de Educación. • Sean Donatarias Autorizadas (DAs). • Instituciones creadas por decreto presidencial o por ley, cuyo objeto sea la enseñanza y que sean Donatarias Autorizadas. • Públicas (Organismos federales o estatales desconcentrados o descentralizados que tributen en el título III y presten servicios de enseñanza) sin variación. Artículos 95 , fracción X y 102 de la LISR abrogada y 79 fracción X y 86 de la LISR vigente ¿Cuál es el impacto? Cambio de régimen fiscal • En 2013, las Universidades e Instituciones de Educación Superior que normalmente tributaban en el título III, en automático pasaron al título II salvo que fueran Donatarias Autorizadas (DA´s). • Para 2014, no será necesario que presenten el aviso correspondiente ante el RFC. Obligaciones de pago • Las Universidades e Instituciones de Educación Superior que en 2013 no eran DAs, eran sujetas del IETU. • En 2014 dejarán de contribuir en IETU para contribuir en ISR. Artículos 79 fracción X de la LISR vigente , 4 de la LIETU y Regla I 2.5.16 RMF 2014 ¿Cuál es el impacto? Obligaciones de pago • Presentación de pagos provisionales aplicando el coeficiente de utilidad a los ingresos obtenidos del periodo. (Actualmente hay una propuesta de regla para la 2ª RMRMF, para señalar que los contribuyentes que pasen a Título II, no presentarán pagos provisionales al ser su primer ejercicio en dicho Título). • Las instituciones de enseñanza que no sean donatarias autorizadas deberán cumplir las obligaciones generales de toda persona moral, establecidas en el artículo 76 de la LISR, así como determinar el remanente distribuible generado con anterioridad al 1 de enero de 2014. Artículos 14 y noveno, fracc. XXII de las Disposiciones transitorias LISR vigente ¿Cuál es el impacto? Declaraciones Comprobación fiscal (CFDIs) • La declaración anual será a más tardar en marzo (en sustitución de la informativa presentada en febrero) • Pagos provisionales •Sin cambios o prórroga en la obligatoriedad de emitir CFDIs •Alternativas para su expedición: •Proveedor de factura electrónica •Servicio gratuito por parte del SAT para la emisión de CFDI´s ingresando a la Página del SAT www.sat.gob.mx y cumplir con los siguientes requisitos: •FIEL •Certificado de Sello Digital •Requisitos adicionales de los CFDIs que expidan las instituciones educativas privadas Artículos 14,76 LISR vigente , Regla I.10.4.5., de la RMF 2014 • Con el cambio de régimen fiscal las sociedades o asociaciones de carácter civil dedicadas a la enseñanza tienen entre otras las siguientes obligaciones: • Llevar contabilidad para efectos fiscales, conformada por: Otras Obligaciones • • • • • • Los libros. Sistemas y registros contables. Papeles de trabajo. Estados de cuenta. Cuentas especiales. Libros y registros sociales. • Expedir comprobantes fiscales CFDI en los siguientes casos: • Por las actividades que realicen. • Por los ingresos que se perciban. • Por las retenciones de contribuciones ISR (nómina). Artículos 76 ,LISR vigente • Efectuar pagos provisionales a cuenta del impuesto del ejercicio a más tardar el 17 del mes siguiente al que corresponda el pago. Otras Obligaciones • Presentar las declaraciones a través de medios electrónicos. • Actualmente hay una propuesta de regla para la 2ª RMRMF, para señalar que los contribuyentes que pasen a Título II, no presentarán pagos provisionales al ser su primer ejercicio en dicho Título. Artículos 76 ,LISR vigente Otros impuestos y obligaciones • Para efectos del IVA, se mantienen exentos los servicios de enseñanza que preste la Federación, el Distrito Federal, los Estados, los Municipios y sus organismos descentralizados, y los establecimientos de particulares que tengan autorización o reconocimiento de validez oficial de estudios, en los términos de la Ley General de Educación, así como los servicios educativos de nivel preescolar. LIVA, LIEPS Otra alternativa ¿Ser Donataria Autorizada? ¿Mi fin se adecua a los supuestos como DAs? • No sólo es cumplir los requisitos de fondo es analizar la conveniencia de ser DAs y establecer con carácter irrevocable que dejará de ser negocio y que si se liquida destinarán su patrimonio a otra donataria autorizada. Comportamiento e Impacto en 2008 • Con la implementación del IETU y su exención a las DAs con fines educativos, se esperaron promociones masivas de la autorización. Requisitos y principales obligaciones de las DA Donatarias Autorizadas dedicadas a la enseñanza • Obtener autorización por parte del SAT • Cumplir con los requisitos en estatutos de patrimonio y liquidación: • Destinar el patrimonio exclusivamente a fines educativos y establecerlo con carácter de irrevocable en estatutos • Destinar su patrimonio a otra donataria autorizada en caso de liquidación, sin poder otorgar beneficios sobre el remanente distribuible a persona alguna (irrevocable) • Mantener a disposición del público en general la información contable de la organización • Presentar información de operaciones con partes relacionadas y por servicios o bienes recibidos de donantes • Presentar un aviso anual de continuidad • Presentar información de Transparencia (publicar ingresos, gastos, beneficiarios, etc.) Artículos 80, 82 LISR vigente UNIVERSIDADES PÚBLICAS Universidades Públicas Univ. Públicas • La Federación, Distrito Federal, Estados o Municipios, así como sus organismos desconcentrados y descentralizados que tributen en el Título III de la Ley del ISR, que prestan servicios de enseñanza, no estarán obligados a solicitar autorización para considerarse como Donatarias Autorizadas, ni solicitar a la autoridad fiscal su inclusión en la lista de las personas autorizadas para recibir donativos que se consideran deducibles para efectos del ISR. • Bajo este contexto se tiene que las Universidades Públicas dependientes del Gobierno Federal y Estatal que estén sujetas en este formato, no estarán obligadas a solicitar su inclusión como Donatarias Autorizadas. Universidades Públicas Univ. Públicas • Si las instituciones públicas dedicadas a la enseñanza tienen naturaleza de organismos desconcentrados y descentralizados, deberán seguir tributando en el Título III, del régimen de las personas morales con fines no lucrativos, en virtud de que reúnen los requisitos para permanecer en dicho Título. • En el caso de que no lo sean o no formen parte del propio Estado; sino sean generadas por Ley o Decreto, las mismas deberán obtener autorización para ser Donatarias Autorizadas y quedar como Personas Morales con Fines No Lucrativos. Universidades Públicas • Las instituciones que por Ley estén obligadas a entregar al Gobierno Federal el importe íntegro de su remanente de operación y los organismos descentralizados que no tributen conforme al Título II “Personas Morales”, sólo tendrán las siguientes obligaciones fiscales: Univ. Públicas • Retener y enterar el impuesto sobre la renta cuando realicen pagos a terceros (honorarios, arrendamiento, residentes en el extranjero, etc.) • Exigir comprobantes fiscales a sus proveedores. • Expedir y entregar comprobantes fiscales a sus trabajadores por el pago de salarios y conceptos asimilados (nómina electrónica). Universidades Públicas • Comprobantes fiscales • La emisión de comprobantes podrá ser: Univ. Públicas • Comprobante Fiscal Digital por Internet ( CFDI ) “Factura Electrónica” • Comprobante simplificado ( Operaciones con el público en general ) COMPROBANTES FISCALES DIGITALES POR INTERNET ¿Qué es un Proveedor de Factura Electrónica? • Es la persona moral que cuenta con autorización del SAT para validar los CFDI generados por los contribuyentes, asignarles el folio e incorporarles el sello digital del SAT. • Así mismo, tiene como obligación, enviar al SAT copia de los CFDI que validen de sus clientes. Certificación de Comprobantes ¿Qué hace el Proveedor de Factura Electrónica? 1 Recibe o genera el archivo electrónico SAT Proveedor 2 Verifica vigencia del CSD y requisitos técnicos Anexo 20 LCO RMF Desde la generación hasta la Certificación pueden pasar hasta 72 hrs. 3 Certifica el XML con el sello proporcionado por el SAT Envía Factura certificada al cliente (y una copia al SAT) 4 CSD UUID Envío al SAT de inmediato Emisor Servicio gratuito de generación de CFDI del SAT 1 Registro al servicio Términos y condiciones Emisor Emisor 2 Configuración Datos Emisor 3 Captura del comprobante CSD - FIEL Complementos 1. Leyendas fiscales 2. Donatarias 3. SPEI 4. Nómina 5. Pago en Especie Validación y Certificación 4 Generación XML - PDF Deducción de colegiaturas • Datos de la Institución que expide el comprobante. • Nombre del alumno. Requisitos adicionales que deben cumplir los CFDI • CURP. • Nivel educativo. • Servicios que se destinen a la enseñanza del alumno. • Valor unitario de los mismos. • Importe total. • RFC de quien realiza el pago. Decreto publicado en el DOF el día 30 de marzo de 2012, Regla I.10.4.5., de la RMF 2014 CFDI – Factura Electrónica CFDI - NÓMINA Los contribuyentes entregarán o enviarán a sus trabajadores el formato electrónico XML de las remuneraciones cubiertas. Entrega del CFDI por concepto nómina Cuando se encuentren imposibilitados para cumplir con lo anterior, podrán entregar una representación impresa del CFDI de las remuneraciones cubiertas a sus trabajadores. Dicha representación deberá contener al menos los siguientes datos: • Folio fiscal • RFC del empleador • RFC del empleado CFDI - NÓMINA ¿Qué es un recibo de nómina digital? RECIBOS DE NÓMINA. Es un comprobante electrónico que deberán entregar los patrones y las escuelas a sus trabajadores y empleados que perciban ingresos por sueldos y salarios. ¿Quiénes deben expedirlo? Todas escuelas y personas morales que tengan trabajadores y empleados a los que les pague sueldos y salarios (patrones). CFDI - NÓMINA CFDI - NÓMINA CFDI - NÓMINA CFDI - NÓMINA CFDI - NÓMINA Mayor información en la página del SAT www.sat.gob.mx INFOSAT 018004636728 GRACIAS