programa de formación - Cuatrecasas, Gonçalves Pereira

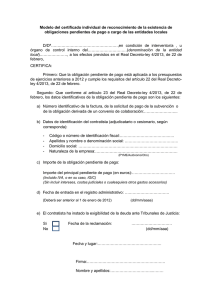

Anuncio