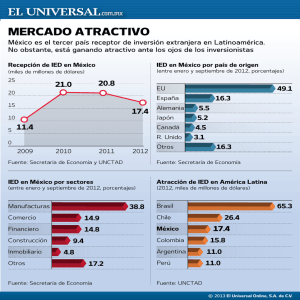

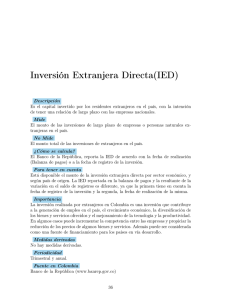

Tendencias Recientes de la Inversión Extranjera Directa en Uruguay

Anuncio