La Política Monetaria ante la Incertidumbre Jornadas Monetarias y

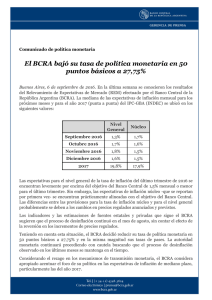

Anuncio