ALFA reporta un aumento de 22% en el Flujo de Operación del

Anuncio

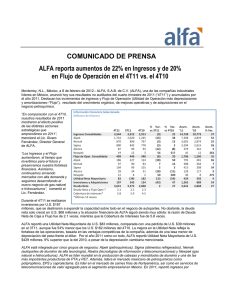

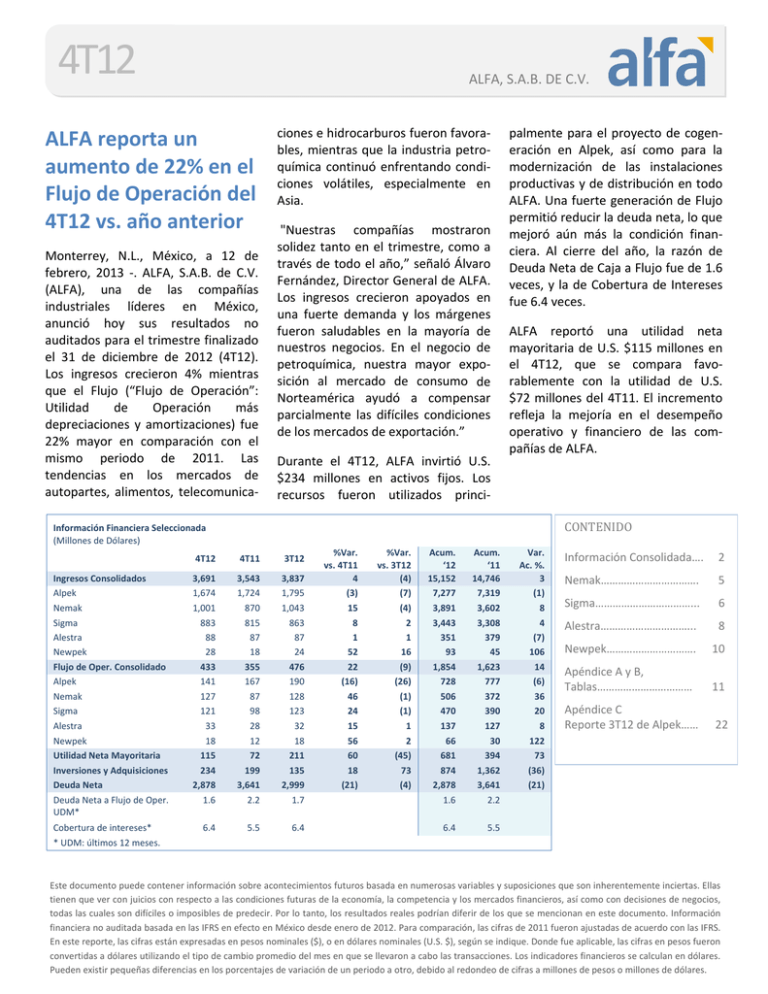

4T12 ALFA, S.A.B. DE C.V. ALFA reporta un aumento de 22% en el Flujo de Operación del 4T12 vs. año anterior Monterrey, N.L., México, a 12 de febrero, 2013 ‐. ALFA, S.A.B. de C.V. (ALFA), una de las compañías industriales líderes en México, anunció hoy sus resultados no auditados para el trimestre finalizado el 31 de diciembre de 2012 (4T12). Los ingresos crecieron 4% mientras que el Flujo (“Flujo de Operación”: Utilidad de Operación más depreciaciones y amortizaciones) fue 22% mayor en comparación con el mismo periodo de 2011. Las tendencias en los mercados de autopartes, alimentos, telecomunica‐ ciones e hidrocarburos fueron favora‐ bles, mientras que la industria petro‐ química continuó enfrentando condi‐ ciones volátiles, especialmente en Asia. "Nuestras compañías mostraron solidez tanto en el trimestre, como a través de todo el año,” señaló Álvaro Fernández, Director General de ALFA. Los ingresos crecieron apoyados en una fuerte demanda y los márgenes fueron saludables en la mayoría de nuestros negocios. En el negocio de petroquímica, nuestra mayor expo‐ sición al mercado de consumo de Norteamérica ayudó a compensar parcialmente las difíciles condiciones de los mercados de exportación.” Durante el 4T12, ALFA invirtió U.S. $234 millones en activos fijos. Los recursos fueron utilizados princi‐ palmente para el proyecto de cogen‐ eración en Alpek, así como para la modernización de las instalaciones productivas y de distribución en todo ALFA. Una fuerte generación de Flujo permitió reducir la deuda neta, lo que mejoró aún más la condición finan‐ ciera. Al cierre del año, la razón de Deuda Neta de Caja a Flujo fue de 1.6 veces, y la de Cobertura de Intereses fue 6.4 veces. ALFA reportó una utilidad neta mayoritaria de U.S. $115 millones en el 4T12, que se compara favo‐ rablemente con la utilidad de U.S. $72 millones del 4T11. El incremento refleja la mejoría en el desempeño operativo y financiero de las com‐ pañías de ALFA. Información Financiera Seleccionada (Millones de Dólares) 4T12 Ingresos Consolidados Alpek Nemak Sigma Alestra Newpek Flujo de Oper. Consolidado Alpek Nemak Sigma Alestra Newpek Utilidad Neta Mayoritaria Inversiones y Adquisiciones Deuda Neta Deuda Neta a Flujo de Oper. UDM* Cobertura de intereses* * UDM: últimos 12 meses. 3,691 1,674 1,001 883 88 28 433 141 127 121 33 18 115 234 2,878 1.6 6.4 4T11 3T12 3,543 1,724 870 815 87 18 355 167 87 98 28 12 72 199 3,641 2.2 5.5 3,837 1,795 1,043 863 87 24 476 190 128 123 32 18 211 135 2,999 1.7 6.4 %Var. vs. 4T11 4 (3) 15 8 1 52 22 (16) 46 24 15 56 60 18 (21) %Var. vs. 3T12 (4) (7) (4) 2 1 16 (9) (26) (1) (1) 1 2 (45) 73 (4) Acum. ‘12 15,152 7,277 3,891 3,443 351 93 1,854 728 506 470 137 66 681 874 2,878 1.6 Acum. ‘11 14,746 7,319 3,602 3,308 379 45 1,623 777 372 390 127 30 394 1,362 3,641 2.2 6.4 Var. Ac. %. 3 (1) 8 4 (7) 106 14 (6) 36 20 8 122 73 (36) (21) 5.5 CONTENIDO Información Consolidada…. 2 Nemak……………………………. 5 Sigma……………………………... 6 Alestra…………………………... 8 Newpek…………………………. 10 Apéndice A y B, Tablas…………………………… 11 Apéndice C Reporte 3T12 de Alpek…… 22 Este documento puede contener información sobre acontecimientos futuros basada en numerosas variables y suposiciones que son inherentemente inciertas. Ellas tienen que ver con juicios con respecto a las condiciones futuras de la economía, la competencia y los mercados financieros, así como con decisiones de negocios, todas las cuales son difíciles o imposibles de predecir. Por lo tanto, los resultados reales podrían diferir de los que se mencionan en este documento. Información financiera no auditada basada en las IFRS en efecto en México desde enero de 2012. Para comparación, las cifras de 2011 fueron ajustadas de acuerdo con las IFRS. En este reporte, las cifras están expresadas en pesos nominales ($), o en dólares nominales (U.S. $), según se indique. Donde fue aplicable, las cifras en pesos fueron convertidas a dólares utilizando el tipo de cambio promedio del mes en que se llevaron a cabo las transacciones. Los indicadores financieros se calculan en dólares. Pueden existir pequeñas diferencias en los porcentajes de variación de un periodo a otro, debido al redondeo de cifras a millones de pesos o millones de dólares. INFORMACIÓN CONSOLIDADA Operaciones A continuación se proporcionan comentarios sobre el desempeño de cada una de las compañías de ALFA en el 4T12: Alpek reportó un aumento de 4% en el volumen de ventas año contra año en el 4T12. Sin embargo, los ingresos y el Flujo disminuyeron 3% y 16% a U.S. $1,674 millones y U.S. $141 millones, respectivamente. Mientras que la demanda por los productos de Alpek en el mercado de Norteamérica permaneció estable gracias a su relación con los mercados de consumo, los precios y márgenes para el PTA y PET se vieron presionados en los mercados de exportación por el debilitamiento de Asia que ha afectado los mercados en todo el mundo. Otro factor fue una menor rentabilidad en el negocio de caprolactama, cuyo margen se redujo debido a una menor demanda y mayor capacidad de producción en Asia. En el acumulado, los ingresos del 2012 se redujeron sólo 1% en comparación con los del 2011, mientras que el Flujo se redujo 6%. Alpek realizó inversiones en activo fijo por U.S. $40 millones durante el 4T12. Los recursos fueron utilizados para el proyecto de cogeneración en proceso, el cual mostró un avance de 40% al final del año. Asimismo para modernizar instalaciones y la eliminación de cuellos de botella. En el año, se invirtieron U.S. $119 millones en activos fijos. La deuda neta al final del 4T12 fue de U.S. $616 millones, cifra que se compara con la de U.S. $1,188 millones al final del 4T11. Esta reducción fue principalmente resultado del uso de una parte de los recursos obtenidos por la oferta pública de acciones de Alpek en el 2T12 para reducir deuda. En el 4T12, Alpek emitió un bono en los mercados internacionales por U.S. $650 millones a 10 años, con lo que liquidó deuda de menor plazo de vencimiento, mejorando su perfil. Las razones financieras al cierre del trimestre fueron: Deuda Neta a Flujo, 0.8 veces; Cobertura de Intereses, 6.2 veces. (Ver en Apéndice C el reporte 4T12 completo de Alpek). Nemak vendió 10.9 millones de unidades equivalentes en el 4T12, 20% más que en el 4T11. Los ingresos y el Flujo del 4T12 sumaron U.S. $1,001 millones y U.S $127 millones, 15% y 46% más que en el 4T11, respectivamente. Estos porcentajes muestran las mejoras alcanzadas por la compañía durante el año, incluso excluyendo los beneficios obtenidos como resultado de la adquisición de J.L. French. En el 4T12, Nemak invirtió U.S. $113 millones para un total de U.S. $317 millones durante todo 2012. Los recursos fueron utilizados en expandir la capacidad de producción para estar mejor preparada ante la demanda incremental esperada de los clientes, principalmente Norte América, así como la expansión de capacidad en Asia. La deuda neta al cierre del 4T12 sumó U.S. $1,322 millones. Las razones financieras, incluyendo el Flujo y los gastos financieros UDM proforma de J.L. French, fueron: Deuda Neta de Caja a Flujo, 2.5 veces y Cobertura de Intereses, 7.6 veces. Los ingresos de Sigma sumaron U.S. $883 millones en el 4T12, 8% más año contra año. El incremento fue resultado principalmente de un crecimiento de 4% en el volumen de ventas, además de mayores precios promedio en pesos, aumentados al final de 2011 en respuesta a mayores costos de materias primas. El volumen creció principalmente por mayores ventas en el mercado mexicano. En forma acumulada, Sigma registró un incremento en ingresos de 4% con respecto a 2011 debido a mayores volúmenes y precios. En el 4T12, el Flujo fue de U.S. $121 millones, 24% más que en el 4T11. El incremento se debió a los mayores ingresos, así como a una mejor rentabilidad resultante de sinergias en las operaciones de EE.UU. y eficiencias operativas en México. En forma acumulada, Sigma reportó 20% más Flujo en el 2012, en comparación con 2011. Las inversiones en activo fijo de Sigma sumaron U.S. $30 millones en el 4T12, para un total de U.S. $107 millones durante 2012. Los recursos fueron utilizados para mejorar la flota de distribución, el reemplazo de activos y otros CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 2 proyectos de expansión. Al cierre del trimestre, la deuda neta sumó U.S. $872 millones, una disminución de U.S. $99 millones contra el 4T11. La razón de Deuda Neta a Flujo fue 1.9 veces, mientras que la de Cobertura de Intereses fue 6.9 veces. Alestra reportó otro sólido trimestre, impulsado por el crecimiento en los servicios de TI y otros servicios de telecomunicaciones para clientes corporativos. Los ingresos sumaron U.S. $88 millones en el 4T12, 1% más año contra año, reflejando un incremento de 4% en los Servicios de Valor Agregado (VAS), así como una disminución en los servicios de larga distancia. En forma acumulada, los ingresos fueron 7% menores en comparación con el mismo periodo del año anterior. Medidos en pesos, los ingresos fueron sólo 1% menos. El Flujo de Alestra ascendió a U.S. $33 millones en el 4T12, 15% más año contra año. En forma acumulada, el Flujo aumentó 8% en dólares. El incremento se explica principalmente por menores costos y gastos, además de una comparación favorable contra el 4T11, cuando la compañía reportó un cargo no recurrente por depreciación, relacionado con el ajuste en la vida útil de ciertos activos. Las inversiones en activo fijo en el trimestre sumaron U.S. $26 millones, para un total de U.S. $67 millones durante el año. Los recursos se destinaron a ampliar la red de Alestra, proveer acceso de última milla a los clientes, así como para mejorar la infraestructura para prestar servicios de TI. A finales del 4T12, la deuda neta de Alestra sumó U.S. $145 millones, U.S. $16 millones menos que en el 4T11. Las razones financieras fueron: Deuda Neta a Flujo, 1.1 veces; Cobertura de Intereses, 5.5 veces. Los volúmenes de ventas de Newpek en el 4T12 se elevaron a un promedio de 5.9 miles de barriles de petróleo equivalente por día (MBOEPD, por sus siglas en inglés), 55% más que en el 4T11. Del volumen total de ventas del trimestre, el 51% fueron líquidos y petróleo. Los ingresos del 4T12 ascendieron a U.S. $28 millones y el Flujo a U.S. $18 millones, un aumento de 52% y 56%, año contra año, respectivamente. En el acumulado de 2012, los ingresos y el Flujo fueron superiores en 106% y 122% contra el 2011. Newpek invirtió en activo fijo U.S. $14 millones durante 4T12, para un total de U.S. $48 millones en el 2012. Los recursos se utilizaron para la perforación de nuevos pozos y expandir la infraestructura terrestre. Resultados Financieros Consolidados Los ingresos consolidados ascendieron a U.S $3,691 millones en el 4T12, 4% más que los U.S. $3,543 millones reportados en el 4T11. Todos los negocios presentaron un mejor desempeño año contra año en términos de volúmenes de ventas, pero los precios promedio de los productos petroquímicos se redujeron por las difíciles condiciones de mercado que han prevalecido en los mercados de exportación. En el caso de Nemak, los ingresos incluyen la adquisición de J.L. French. Los avances realizados por Sigma y Newpek también contribuyeron al aumento de los ingresos. En forma acumulada, los ingresos ascendieron a U.S. $15,152 millones, 3% más que en 2011. Nemak reportó mayores volúmenes de venta, Sigma vendió más productos y logró subir los precios a fin de responder a los mayores costos de materias primas. Por el contrario, Alpek fue afectada por las difíciles tendencias de algunos de sus principales mercados, como ya se ha explicado. Las ventas al exterior representaron el 61% del total en el 4T12, contra el 62% en el 4T11. Esto es resultado principalmente de las menores ventas exteriores de Alpek. Durante el trimestre, la utilidad de operación aumentó 44% año con año, sumando U.S. $254 millones. Importantes mejoras de rentabilidad en Nemak, Sigma, Alestra y Newpek, compensaron con creces una reducción de las utilidades en Alpek. En forma acumulada, la utilidad de operación sumó U.S. $1,235 millones, un 20% más que en 2011, básicamente por las mismas razones. CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 3 Como reflejo del aumento en la utilidad de operación, el Flujo sumó U.S. $433 millones, 22% más año contra año. En forma acumulada, el Flujo de 2012 fue U.S. $1,854 millones, 14% más que en 2011. En el 4T12, ALFA reportó un Costo Integral de Financiamiento (CIF) de U.S. $105 millones, superior a los U.S. $60 millones reportados en el 4T11. El principal factor fue la fluctuación de los tipos de cambio de las diferentes monedas utilizadas por las compañías de ALFA durante los trimestres en comparación. Esto produjo pérdidas cambiarias por U.S. $33 millones en 4T12, lo que compara con U.S. $17 millones de pérdida en el 4T11. En forma acumulada, ALFA reportó un CIF de U.S $209 millones, que se compara favorablemente con los U.S. $378 millones reportados en 2011. El menor CIF es resultado de menores gastos financieros netos y de ganancias cambiarias. ALFA reportó una utilidad neta mayoritaria de U.S. $115 millones en el 4T12, contra U.S. $72 millones en el 4T11. El aumento es resultado de las mejoras en las operaciones de las empresas, que se reflejaron en mejores resultados financieros. En forma acumulada, ALFA registró una utilidad neta mayoritaria de U.S. $681 millones en 2012, 73% más que los U.S. $394 millones reportados en 2011. En conjunto con el buen desempeño operativo de ALFA, un menor CIF contribuyó a los mejores resultados. Inversiones en Activo Fijo y Adquisiciones; Deuda Neta Las inversiones en activo fijo en el 4T12 sumaron U.S. $234 millones. Los recursos se utilizaron principalmente para el proyecto de cogeneración en Cosoleacaque, Veracruz, México, el descuellamiento de algunas plantas de PTA y PET de Alpek en EE.UU. y México, la expansión de capacidad en México y China en Nemak; reemplazo de activos en Sigma; expandir la red de telecomunicaciones en Alestra y continuar con la perforación de pozos en Newpek. Para todo el año, ALFA invirtió U.S. $874 millones en activo fijo y adquisiciones. La deuda neta consolidada se redujo a U.S. $2,878 millones, desde los U.S. $3,641 millones reportados en el 4T11. Esto fue principalmente resultado de destinar una parte de los recursos obtenidos por la colocación de acciones de Alpek en abril de 2012 a reducir deuda. La situación financiera de ALFA fue: Deuda Neta a Flujo, 1.6 veces; Cobertura de Intereses, 6.4 veces. (Ver Tablas 1 a 7 en el apéndice para información más detallada sobre los resultados consolidados de ALFA) CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 4 NEMAK AUTOPARTES DE ALUMINIO DE ALTA TECNOLOGÍA (27% de los Ingresos y 29% del Flujo de ALFA en el 4T12) Comentarios sobre la Industria Durante el 4T12, los clientes de Nemak en EE.UU. registraron sólidos resultados, produciendo 2.6 millones de vehículos, 9.3% más que los 2.4 millones producidos en el 4T11. En Europa, el mercado doméstico siguió siendo afectado por las débiles condiciones económicas. Sin embargo, la producción automotriz de los clientes de Nemak fue mejor que la de la industria en promedio, con una producción total de 2.5 millones de vehículos en 4T12, sólo 4% menos que en el 4T11. Operaciones En el 4T12, Nemak vendió 10.9 millones de unidades equivalentes, 20% más que en 4T11. Por región, Norteamérica representó el 60% del total vendido, mientras que Europa representó el 31% y Sudamérica y Asia, el resto. Durante el trimestre, Nemak se vio beneficiado por la recuperación de la industria en Norteamérica, donde su volumen de ventas creció 30%. En Europa, el volumen aumentó 4%, impulsado por el crecimiento de ventas a los productores alemanes, quienes se han desempeñado relativamente bien, apalancándose en sus fuertes marcas para encontrar oportunidades de exportación fuera de la Eurozona. En el 2012, Nemak vendió 42 millones de unidades equivalentes, 14% más que las 36.8 millones de 2011. Las cifras trimestrales y anuales de 2012 incluyen el efecto de la adquisición de J.L. French. Resultados Financieros Los ingresos sumaron U.S. $1,001 millones en el 4T12, 15% más que en el 4T11. Este incremento refleja el aumento de volúmenes ya comentado. En forma acumulada, los ingresos sumaron U.S. $3,891 millones, 8% más que los U.S. $3,602 millones de 2011, debido a las mismas causas. La utilidad de operación sumó U.S. $34 millones en el 4T12, 38% más año contra año, debido a los mayores ingresos y a menores costos de lanzamiento de programas. La utilidad de operación para el año como un todo fue de U.S. $240 millones, 53% más que la del mismo periodo de 2011. El Flujo del trimestre ascendió a U.S. $127 millones, un aumento de 46% año contra año. De forma acumulada, el Flujo de Nemak fue de U.S. $506 millones, un incremento de 36% contra el 2011. El Flujo por unidad fue U.S. $11.60 en 4T12, frente a U.S. $9.60 en el 4T11. En forma acumulada, el Flujo por unidad fue U.S. $12.00 en 2012, mayor al de U.S. $10.10 de 2011. Inversiones en Activo Fijo y Adquisiciones; Deuda Neta Durante el 4T12, Nemak realizó inversiones en activo fijo por U.S. $113 millones. Los recursos fueron utilizados para la modernización y expansión de la capacidad de producción en distintas regiones, específicamente en Norte América y China. El total de las inversiones de 2012 en activos fijos fue U.S. $317 millones. Al cierre del 4T12, la deuda neta de Nemak se elevó a U.S. $1,322 millones, un aumento de U.S. $142 millones vs. 4T11. Este aumento refleja principalmente la adquisición de J.L. French. Las razones financieras (incluyendo el Flujo y los gastos financieros UDM proforma de J.L. French) fueron las siguientes: Deuda Neta de Caja a Flujo, 2.5 veces; Cobertura de Intereses, 7.6 veces. (Ver Tablas 8 a 10 en el apéndice para información más detallada sobre los resultados de Nemak) CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 5 SIGMA ALIMENTOS REFRIGERADOS (24% de los Ingresos y 28% del Flujo de ALFA en el 4T12) Comentarios Sobre la Industria En el 4T12, la industria mexicana de alimentos desaceleró su crecimiento de trimestres anteriores. De acuerdo con la Asociación Nacional de Tiendas de Autoservicio y Departamentales (ANTAD), las ventas en supermercados, cifras que constituyen un indicador aproximado para medir el consumo de alimentos en México, aumentaron 2% año contra año, mientras que la tasa de crecimiento para todo el año fue de 4%. Los precios de las materias primas, particularmente el cerdo, el muslo de pavo y la leche aumentaron durante el 4T12 después de mostrar tendencias mixtas en los trimestres anteriores. Sin embargo, como el tipo de cambio entre el peso y el dólar mejoró durante 2012, la presión sobre los márgenes de empresas que importan materias primas no fue tan severa. Operaciones El volumen de ventas de Sigma sumó 285,000 toneladas en el 4T12, 4% más año contra año y 3.4% más en forma acumulada. Este aumento fue impulsado por mayores ventas en México, donde el volumen creció 7.5%, en las líneas principales de productos. En los EE.UU., los volúmenes de ventas de Sigma disminuyeron 3.6% año contra año como resultado de un incremento en los precios implementado en respuesta mayores costos de materias primas. Sin embargo, esta reducción en volumen fue inferior a la contracción del mercado. Por línea de producto, el volumen de carnes procesadas creció 1.3% en el 4T12. Los productos lácteos aumentaron 13%, impulsados por el lanzamiento de nuevas campañas de mercadotecnia y mayor soporte comercial para la categoría. Los precios de venta promedio en pesos de Sigma 4T12 se mantuvieron estables año contra año. Sin embargo, para el año como un todo, los precios se elevaron 7% contra el 2011. Estos aumentos se implementaron al final del 2011 como respuesta a mayores costos de materias primas. A pesar de esto, durante el 2012, la disminución de los precios de algunas materias primas y un menor tipo de cambio, permitió a Sigma mantener los precios en México al mismo nivel. Resultados Financieros Los ingresos incrementaron 8% en el 4T12, sumando U.S. $883 millones. De forma acumulada, los ingresos sumaron U.S. $3,443 millones en 2012, 4% más que en 2011. Las ventas al exterior representaron el 30% de las ventas totales en el 4T12, y 33% para todo el año. La utilidad de operación alcanzó U.S. $94 millones, y U.S. $362 millones para el 4T12 y en forma acumulada, respectivamente. Estas cifras representan aumentos de 41% y 32% contra el 4T11 y acumulado, respectivamente. El incremento en la utilidad de operación se explica por mayores ventas y eficiencias operativas en México, así como por una mayor utilidad en las operaciones de EE.UU. debido a sinergias resultantes de la adquisición de Bar‐S. CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 6 En el 4T12, el Flujo de Sigma fue de U.S. $121 millones, 24% más año contra año. En forma acumulada, el Flujo sumó U.S. $470 millones, 20% más que en 2011. El margen de Flujo del trimestre fue de 13.7%, mayor que el 12.0% alcanzado en el 4T11. Para el año como un todo, el margen de Flujo fue de 13.7%, lo que se compara con 11.8% en 2011. Inversiones en Activo Fijo y Adquisiciones; Deuda Neta Durante el 4T12, Sigma realizó inversiones en activo fijo por U.S. $30 millones. Los recursos fueron destinados a la reposición de activos en plantas, la renovación de la flotilla de distribución y otros proyectos de expansión. Las inversiones en activo fijo para el 2012 sumaron U.S. $107 millones. Al final del año, la deuda neta fue de U.S $872 millones. La razón de Deuda Neta de Caja a Flujo fue 1.9 veces y la de Cobertura de Intereses de 6.9 veces. (Ver Tablas 11 a 14 en el apéndice para información más detallada sobre los resultados de Sigma) CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 7 ALESTRA SERVICIOS DE TELECOMUNICACIONES Y TI (2% y 8% de los Ingresos y Flujo de ALFA en el 4T12) Comentarios sobre la Industria Durante 2012, Telcel y Iusacell reconocieron y acordaron con Alestra las tarifas de telefonía fija a móvil determinadas por la Comisión Federal de Telecomunicaciones (Cofetel). Las disputas legales en tarifas de conexión e interconexión para el 2011 y 2012 con Grupo Telefónica y del 2008 al 2012 con Telmex están pendientes de resolución. En opinión de la compañía, los acuerdos mencionados arriba, en conjunto con las resoluciones emitidas por la Corte en relación con las tarifas de interconexión, representan un importante avance para cancelar a mediano plazo las disputas aún existentes. Operaciones Alestra continuó ofreciendo un sólido portafolio de soluciones para sus clientes empresariales, soportado por la fuerte infraestructura de su red y servicios administrados. El incremento de la demanda por servicios en la Nube y por Tecnologías de Información (TI), ha impulsado la inversión en un nuevo centro de operaciones, llamado Centro de Administración de Servicios de TI, que cuenta con los más avanzados procesos especializados, recursos tecnológicos y personal altamente calificado, para garantizar la continuidad de los servicios de TI ofrecidos por Alestra. En el 4T12, la capacidad de servicios de valor agregado (SVA) sumó 1,106,000 millones de E0s (equivalente a circuitos de acceso proporcionando servicios a clientes), 20% más año contra año. Los servicios de larga distancia (LD) manejados por Alestra totalizaron 321 millones de minutos de tráfico (MMOU) en el 4T12, 14 % menos que los 373 millones del 4T11. Los servicios de LD solo representaron el 17% de los ingresos en el trimestre. Para todo 2012, los MMOU fueron 4% inferiores a los de 2011. Resultados Financieros Los ingresos sumaron U.S. $88 millones en el 4T12, 1% más que en el 4T11. La principal razón del aumento fueron SVA incrementales, ya que estos servicios crecieron 4% año contra año y que más que compensaron completamente la caída de los servicios de LD. Durante el 4T12, los SVA representaron el 83% del total de ingresos. En base acumulada, los ingresos sumaron U.S. $351 millones, 7% menos que en 2011 (esta reducción es casi totalmente atribuible a la depreciación del peso vs. el dólar, ya que en pesos, los ingresos fueron solo 1% menores). La compañía ha sido exitosa en aumentar los ingresos domésticos por SVA y proporcionar nuevos servicios a AT&T, para compensar la cancelación de los servicios de AGN, originada después de la compra de la participación de AT&T en Alestra realizada por ALFA en Octubre de 2011. Durante 2012, Alestra logró un acuerdo para reducir sus tarifas de interconexión de fijas a móviles. Lo anterior, aunado a los esfuerzos implementados en el año para lograr ahorros en costos, tales como reducir las líneas rentadas expandiendo la red de fibra óptica, dieron como resultado una diminución de 28% en los costos. CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 8 La reducción de costos antes mencionada se reflejó en la utilidad de operación, que sumó U.S. $17 millones en el 4T12, comparado con una pérdida de U.S. $1 millón en el 4T11. La cifra del 4T11 se debió a un cargo extraordinario por depreciación, relacionado con el ajuste en la vida útil de algunos activos en esa fecha. En base acumulada, la utilidad de operación alcanzó U.S. $73 millones en 2012, 64% por arriba de 2011. En el 4T12, el Flujo sumó U.S. $33 millones, 15% más que en el 4T11. El margen de Flujo en el 4T12 fue 38%. En forma acumulada, el Flujo sumó U.S. $137 millones, 8% más en dólares que en 2011 (15% más, en pesos). Inversiones en Activo Fijo y Deuda Neta Las inversiones en activo fijo en el trimestre sumaron U.S. $26 millones, para una cifra acumulada de U.S. $67 millones en 2012. Los recursos se utilizaron principalmente para expandir la red de fibra óptica, proveer acceso de última milla a clientes y fortalecer la infraestructura para desplegar nuevos servicios de TI. Al cierre del trimestre, la deuda neta sumó U.S. $145 millones, una reducción de U.S. $16 millones en comparación con el 4T11. Las razones financieras se mantuvieron muy saludables: la Deuda Neta de Caja a Flujo fue de 1.1 veces y la Cobertura de Intereses fue de 5.5 veces. (Ver Tablas 15 a 17 en el apéndice para información más detallada sobre los resultados de Alestra) CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 9 NEWPEK GAS NATURAL E HIDROCARBUROS (1% de los Ingresos y 4% del Flujo de ALFA en el 4T12) Durante el 4T12, Newpek conectó a ventas 37 nuevos pozos ricos en líquidos en la formación Eagle Ford Shale (EFS). La cifra de pozos en producción, a finales del trimestre, llegó a 246 en EFS, lo que representa un aumento del 122% con respecto a los 111 pozos en producción a finales del 4T11. Adicionalmente, se tienen 40 pozos en producción en la formación Edwards. Como se comentó con anterioridad, Newpek está enfocada en el desarrollo de nuevos pozos y de infraestructura terrestre en EFS, a fin de aprovechar una zona rica en líquidos de gas natural en el sur de Texas. Este es un elemento clave en el éxito de la empresa. Actualmente, existen 10 equipos de perforación en operación, así como dos flotillas dedicadas a la fracturación en EFS. En el 4T12, los volúmenes de ventas de Newpek alcanzaron un promedio de 5.9 miles de barriles de crudo equivalentes por día (MBOEPD, por sus siglas en inglés), 55% más que en el 4T11. Del volumen total de ventas del 4T12, el 51% fue de hidrocarburos líquidos (etano, propano y butano) además de petróleo, que tienen un valor considerablemente mayor al del gas seco (metano). Este porcentaje se compara con el 47% en el 4T11 y está en línea con la estrategia ya comentada. Los ingresos de Newpek en el 4T12 sumaron U.S. $28 millones y el Flujo fue de U.S. $18 millones. Esto representa un aumento de 52% y 56% año contra año, respectivamente. En forma acumulada, los ingresos sumaron U.S. $93 millones y el Flujo U.S. $66 millones, 106% y 122% más que en el mismo periodo de 2011, respectivamente. Newpek invirtió en activo fijo U.S. $14 millones durante 4T12, para un total de U.S. $48 millones en el 2012. Los recursos se utilizaron para la perforación de pozos y expandir la infraestructura terrestre. (Ver Tablas 18 a 20 en el apéndice para información más detallada sobre los resultados de Newpek) CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 10 INFORMACIÓN FINANCIERA • TABLAS CONSOLIDADAS Y POR GRUPO • ESTADO CONSOLIDADO DE SITUACIÓN FINANCIERA • ESTADO CONSOLIDADO DE RESULTADOS PARA MAYOR INFORMACIÓN Y LA VERSIÓN EN INGLÉS DE ESTE REPORTE, VISITE LA PÁGINA www.alfa.com.mx ENRIQUE FLORES +52 (81) 8748.1207 [email protected] LUIS OCHOA +52 (81) 8748.2521 [email protected] RAÚL GONZÁLEZ +52 (81) 8748.1177 [email protected] JUAN ANDRÉS MARTÍN +52 (81) 8748.1676 [email protected] BREAKSTONE GROUP Susan Borinelli +1 (646) 330.5907 [email protected] CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 11 ALFA TABLA 1 | CAMBIOS EN VOLUMEN Y PRECIOS (%) 4T12 vs. Volumen Total Volumen Nacional Volumen Extranjero Precios Promedio en Pesos Precios Promedio en Dólares Acum.12 vs. 3T12 4T11 Acum.11 (7) 2 (13) 1 3 12 14 10 (11) (7) 11 9 13 (1) (7) TABLA 2 | VENTAS 4T12 (%) 4T12 vs. 3T12 4T11 3T12 4T11 Ventas Totales Acum.12 Acum.11 Var.% Millones de Pesos Millones de Dólares 48,050 50,937 3,691 48,345 (6) (1) 200,167 182,967 9 3,543 (4) 4 15,152 14,746 3 3,837 Ventas Nacionales Millones de Pesos Millones de Dólares 18,710 18,787 1,437 18,590 ‐ 1 76,144 72,926 4 1,363 1 5 5,767 5,886 (2) 1,416 Ventas en el Extranjero Millones de Pesos Millones de Dólares 29,340 32,150 En el Extranjero/Total (%) 29,755 (9) (1) 124,023 110,042 13 2,254 2,421 2,180 (7) 3 9,385 8,860 6 61 63 62 62 60 Acum.12 Acum.11 Var.% TABLA 3 | UTILIDAD DE OPERACIÓN Y FLUJO DE OPERACIÓN 4T12 3T12 4T11 (%) 4T12 vs. 3T12 4T11 Utilidad de Operación Millones de Pesos Millones de Dólares 3,239 4,329 2,361 (25) 37 16,305 12,672 29 249 327 175 (24) 42 1,235 1,032 20 Flujo de Efectivo Millones de Pesos Millones de Dólares 5,638 6,307 4,821 (11) 17 24,476 20,074 22 433 476 355 (9) 22 1,854 1,623 14 CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 12 ALFA TABLA 4 | RESULTADO INTEGRAL DE FINANCIAMIENTO (RIF) (MILLONES DE DÓLARES) (%) 4T12 vs. 4T12 3T12 4T11 3T12 4T11 Acum.12 Acum.11 Var.% Gastos Financieros (86) (92) (73) 7 (18) (333) (330) (1) 11 11 9 0 22 44 32 38 Gastos Financieros Netos (75) (81) (64) 7 (17) (289) (298) 3 Ganancia (Pérdida) Cambiara (33) 55 (17) (160) (94) 70 (95) 174 Equity Swaps 0 0 12 ‐ (100) 0 11 (100) Swaps de Tasa de Interés 0 0 0 ‐ ‐ (1) (4) 75 Cobertura de Gas y Commodities 3 8 9 (63) (67) 11 8 57 (105) (18) (60) (483) (75) (209) (378) 45 6.3 7.0 5.5 5.9 5.6 Productos Financieros Resultado Integral de Financiamiento Costo Promedio de Pasivos (%) TABLA 5 | UTILIDAD NETA MAYORITARIA (MILLONES DE DÓLARES) (%) 4T12 vs. 4T12 3T12 4T11 3T12 4T11 Acum.12 Acum.11 Var.% 140 245 73 (43) 92 771 444 74 Interés Minoritario 25 34 1 (26) 2,400 90 50 80 Interés Mayoritario 115 211 72 (45) 60 681 394 73 Utilidad por Acción (Dólares) 0.02 0.04 0.01 (50) 100 0.13 0.08 63 5,150 5,162 5,320 5,171 5,333 Utilidad (Pérdida) Neta Consolidada Accs. en Circulación Prom. (Millones) TABLA 6 | MOVIMIENTOS DE FLUJO DE EFECTIVO (MILLONES DE DÓLARES) (%) 4T12 vs. 3T12 4T11 3T12 4T11 Acum.12 Acum.11 Var.% 433 476 355 (9) 22 1,854 1,623 14 37 (35) 24 206 54 (172) (88) (97) (234) (135) (199) (73) (18) (874) (1,362) 36 Gastos Financieros Netos (67) (78) (70) 14 4 (279) (299) 7 Impuestos (43) (42) (36) (2) (19) (119) (372) 68 Dividendos 0 (37) 100 ‐ ‐ (162) (138) (17) (5) (39) (141) 87 96 514 (137) 475 121 110 (67) 10 281 762 (773) 199 Capital Neto en Trabajo y Otros Inversiones y Adquisiciones Otras Fuentes y Usos Disminución (Aumento) en Deuda Neta CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 4T12 Flujo de Operación 13 ALFA TABLA 7 | BALANCE GENERAL E INDICADORES FINANCIEROS (MILLONES DE DÓLARES) 4T12 3T12 4T11 Acum.12 Acum.11 11,827 11,916 10,816 11,827 10,816 Pasivo Total 7,155 7,159 7,363 7,155 7,363 Capital Contable 4,672 4,757 3,453 4,672 3,453 Capital Contable Mayoritario 4,000 4,043 3,126 4,000 3,126 Deuda Neta 2,878 2,999 3,641 2,878 3,641 Deuda Neta/Flujo* 1.6 1.7 2.2 1.6 2.2 Cobertura de Intereses* 6.4 6.4 5.5 6.4 5.5 Activos Totales *Últimos 12 meses CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 14 NEMAK TABLA 8 | VENTAS (%) 4T12 vs. 4T12 Ventas Totales Millones de Pesos 3T12 4T11 3T12 4T11 Acum.12 Acum.11 Var.% Millones de Dólares Ventas Nacionales Millones de Pesos 13,025 13,851 11,849 (6) 10 51,385 44,669 15 1,001 1,043 870 (4) 15 3,891 3,602 8 Millones de Dólares Ventas en el Extranjero Millones de Pesos 1,520 1,044 1,453 46 5 5,545 5,021 10 117 79 107 48 9 420 403 4 Millones de Dólares En el Extranjero/Total (%) Volumen Total (Millones de Cabezas Eq.) 11,505 12,807 10,396 (10) 11 45,840 39,648 16 884 964 763 (8) 16 3,471 3,198 9 88 10.9 92 10.8 88 9.1 1 20 89 42.0 89 36.8 14 Acum.12 Acum.11 Var.% TABLA 9 | UTILIDAD DE OPERACIÓN Y FLUJO DE OPERACIÓN (%) 4T12 vs. 3T12 4T12 Utilidad de Operación Millones de Pesos 3T12 4T11 4T11 461 819 304 (46) 52 3,189 1,909 67 Millones de Dólares Flujo de Efectivo 34 62 24 (45) 46 240 156 54 Millones de Pesos Millones de Dólares 1,654 1,696 1,176 (2) 41 6,671 4,619 44 127 128 87 (1) 46 506 372 36 TABLA 10 | BALANCE GENERAL E INDICADORES FINANCIEROS (MILLONES DE DÓLARES) Activos Totales Pasivo Total Capital Contable Deuda Neta Deuda Neta/Flujo* Cobertura de Intereses* 4T12 3T12 4T11 Acum.12 Acum.11 3,800 2,654 1,146 1,322 2.5 7.6 3,919 2,778 1,141 1,373 2.7 7.2 3,502 2,429 1,073 1,180 3.2 4.5 3,800 2,654 1,146 1,322 2.5 7.6 3,502 2,429 1,073 1,180 3.2 4.5 * Últimos 12 meses. Se incluye el Flujo y los gastos financieros UDM proforma de J.L. French. Base anualizada para 2011. CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 15 SIGMA TABLA 11 | CAMBIOS EN VOLUMEN Y PRECIOS (%) 4T12 vs. 3T12 Volumen Total Precios Promedio en Pesos Precios Promedio en Dólares Acum.12 vs. 4T11 (1.9) 2.3 4.3 Acum.11 4.0 0.5 5.4 3.4 7.1 0.6 TABLA 12 | VENTAS 4T12 (%) 4T12 vs. 3T12 4T11 3T12 4T11 Ventas Totales Acum.12 Acum.11 Var.% Millones de Pesos Millones de Dólares 11,493 11,450 11,124 0 3 45,476 41,078 11 883 863 815 2 8 3,443 3,308 4 Ventas Nacionales Millones de Pesos Millones de Dólares 8,024 7,752 7,394 4 9 30,556 27,470 11 616 584 542 5 14 2,315 2,213 5 Ventas en el Extranjero Millones de Pesos Millones de Dólares En el Extranjero/Total (%) 3,469 3,698 3,730 (6) (7) 14,921 13,608 10 267 279 273 (4) (2) 1,129 1,095 3 30 32 34 33 33 TABLA 13 | UTILIDAD DE OPERACIÓN Y FLUJO DE OPERACIÓN (%) 4T12 vs. 4T12 3T12 4T11 3T12 4T11 Acum.12 Acum.11 Var.% Utilidad de Operación Millones de Pesos Millones de Dólares 1,263 911 (3) 34 4,782 3,395 41 94 95 67 (1) 41 362 274 32 Millones de Pesos Millones de Dólares 1,578 1,626 121 1,333 (3) 18 6,214 4,846 28 98 (1) 24 470 390 20 123 CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 1,222 Flujo de Efectivo 16 SIGMA TABLA 14 | BALANCE GENERAL E INDICADORES FINANCIEROS (MILLONES DE DÓLARES) 4T12 3T12 4T11 Acum.12 Acum.11 Activos Totales 2,453 2,284 2,064 2,453 2,064 Pasivo Total 1,569 1,560 1,472 1,569 1,472 Capital Contable 784 724 592 784 592 Deuda Neta 872 927 971 872 971 Deuda Neta/Flujo* 1.9 2.1 2.5 1.9 2.5 Cobertura de Intereses* 6.9 6.4 5.3 6.9 5.3 * Últimos 12 meses CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 17 ALESTRA TABLA 15 | VENTAS (%) 4T12 vs. 4T12 3T12 4T11 3T12 4T11 Acum.12 Acum.11 Var.% 1,145 1,161 1,186 88 87 87 (1) 1 (3) 1 4,634 351 4,697 379 (1) (7) Ventas Totales Millones de Pesos Millones de Dólares Datos, Internet y Servicios Locales Millones de Pesos Millones de Dólares 952 73 958 72 952 70 (1) 1 ‐ 4 3,792 287 3,745 302 1 (5) 193 15 83 203 15 83 234 17 80 (5) (3) (17) (14) 842 64 82 953 77 80 (12) (17) Servicios Larga Distancia Millones de Pesos Millones de Dólares Datos, Internet y Servicios Locales / Total (%) TABLA 16 | UTILIDAD DE OPERACIÓN Y FLUJO DE OPERACIÓN (%) 4T12 vs. 3T12 4T12 3T12 4T11 4T11 Utilidad de Operación Acum.12 Acum.11 Var.% Millones de Pesos Millones de Dólares 218 214 (13) 2 ‐ 959 533 80 17 16 (1) 4 ‐ 73 45 64 Flujo de Efectivo Millones de Pesos Millones de Dólares 424 426 385 ‐ 10 1,805 1,572 15 33 32 28 1 15 137 127 8 TABLA 17 | BALANCE GENERAL E INDICADORES FINANCIEROS (MILLONES DE DÓLARES) Activos Totales Pasivo Total Capital Contable Deuda Neta Deuda Neta/Flujo* Cobertura de Intereses* 4T12 3T12 4T11 Acum.12 Acum.11 567 326 241 145 1.1 5.5 560 325 235 131 1.0 5.2 517 331 186 161 1.3 4.6 567 326 241 145 1.1 5.5 517 331 186 161 1.3 4.6 * Últimos 12 meses CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 18 NEWPEK TABLA 18 | VENTAS (%) 4T12 vs. Ventas Totales Millones de Pesos Millones de Dólares Ventas en el Extranjero Millones de Pesos Millones de Dólares En el Extranjero/Total (%) Flujo de Operación Millones de Dólares Volumen Miles de barriles de petróleo equivalentes por día 4T12 3T12 4T11 3T12 4T11 Acum.12 Acum.11 Var.% 366 28 366 28 100 18 320 24 320 24 100 252 18 252 18 100 14 16 14 16 ‐ 45 52 45 52 ‐ 573 45 573 45 114 106 114 106 100 ‐ 18 12 2 56 1,227 93 1,227 93 100 66 30 122 5.9 4.9 3.8 21 55 4.9 2.5 93 NEWPEK TABLA 19 | BALANCE GENERAL E INDICADORES FINANCIEROS (MILLONES DE DÓLARES) 4T12 3T12 4T11 Acum.12 Acum.11 131 113 84 131 84 Pasivo Total 35 26 20 35 20 Capital Contable 96 87 64 96 64 (13) (3) 9 (13) 9 Deuda Neta/Flujo* 0.0 0.0 0.4 0.0 0.4 Cobertura de Intereses* 107 83 46 107 46 Activos Totales Deuda Neta * Últimos 12 meses TABLA 20 | POZOS 4T12 3T12 4T11 Acum.12 Acum.11 40 40 40 40 40 246 209 111 246 111 Pozos conectados a ventas Edwards Eagle Ford Shale CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 19 Apéndice A ALFA, S.A.B. de C.V. y Subsidiarias ESTADO DE SITUACION FINANCIERA Información en Millones de Pesos Nominales ACTIVO ACTIVO CIRCULANTE: Efectivo y equivalentes de efectivo Clientes Otras cuentas y documentos por cobrar Inventarios Otros activos circulantes dic‐12 Total activo circulante sep‐12 dic‐11 (%) Dic 12 vs. Sept 12 Dic 11 13,661 17,785 4,118 21,728 1,682 12,473 19,468 6,078 20,522 1,608 8,254 19,702 4,548 20,584 1,001 10 (9) (32) 6 5 66 (10) (9) 6 68 58,974 60,149 54,089 (2) 9 589 74,068 19,062 1,165 581 72,741 18,732 946 315 76,381 18,856 1,553 1 2 2 23 INVERSIONES EN ASOCIADAS Y NEGOCIOS CONJUNTOS PROPIEDADES, PLANTA Y EQUIPO ACTIVOS INTANGIBLES OTROS ACTIVOS NO CIRCULANTES Total activo 153,858 153,149 PASIVO Y CAPITAL CONTABLE PASIVO A CORTO PLAZO: Vencimiento en un año de la deuda a largo plazo Préstamos bancarios y documentos por pagar Proveedores Otras pasivos circulantes 2,389 2,209 19,868 9,166 3,738 1,867 19,169 9,826 33,632 34,600 Total pasivo a corto plazo PASIVO A LARGO PLAZO: Deuda a largo plazo Impuestos diferidos Otros pasivos Estimación de remuneraciones al retiro Total pasivo CAPITAL CONTABLE: Capital Contable de la participación controladora: Capital social 47,175 7,846 1,738 2,690 93,081 211 45,763 8,010 1,671 1,970 92,014 215 151,194 2,373 3,455 19,861 9,540 35,229 53,512 9,193 2,563 2,432 102,929 217 87 (3) 1 (25) 0 2 (36) 18 4 (7) 1 (36) 0 (4) (3) (5) 3 (2) 4 37 (12) (15) (32) 11 1 (10) (2) (3) Capital contribuido Capital ganado 211 51,831 215 51,735 217 43,477 (2) (3) 0 19 Total Capital Contable de la participación controladora: Total Capital Contable de la participación no controladora: 52,042 8,735 51,950 9,185 43,694 4,571 0 19 (5) 91 Total capital contable 60,777 61,135 48,265 (1) 26 Total pasivo y capital contable 153,858 153,149 151,194 0 2 Razón circulante Pasivo a capital contable consolidado 1.75 1.53 1.74 1.51 1.54 2.13 Apéndice B ALFA, S.A.B. DE C.V. y Subsidiarias ESTADO DE RESULTADOS INTEGRALES Información en Millones de Pesos Nominales IV Trim 12 III Trim 12 IV Trim 11 Acum 12 Acum 11 (%) IV Trim 12 vs. III Trim 12 IV Trim 11 Ventas netas Nacionales Exportación 48,050 18,710 29,340 50,937 18,787 32,150 48,345 18,590 29,755 200,167 76,144 124,023 182,967 72,926 110,041 (6) (0) (9) (1) 1 (1) Costo de ventas 39,596 42,070 40,248 164,599 151,491 (6) (2) Utilidad bruta 8,454 8,867 8,097 35,568 31,476 (5) 4 Gastos de operación y otros (5,215) (4,538) (5,736) (19,263) (18,804) 13 (9) Utilidad de operación 3,239 4,329 2,361 16,305 12,672 (24) 37 Costo integral de financiamiento, neto (1,361) (241) (812) (2,731) (4,758) 465 68 Participación en resultados de asociadas (6) 22 3 ‐ (31) (108) (300) Utilidad antes de la siguiente provisión 1,872 4,110 1,552 13,574 7,883 (54) 21 Provisión para: Impuestos a la utilidad (55) (870) (583) (3,390) (2,551) (94) (91) Utilidad neta consolidada 1,817 3,240 969 10,184 5,332 (44) 90 Resultado del interés minoritario 320 446 16 1,190 584 (28) 5,233 Resultado del interés mayoritario 1,497 2,794 953 8,994 4,748 (46) 57 Flujo de operación Cobertura de intereses * * últimos 12 meses para 2012. Para 2011 anualizado. 5,638 6.4 6,307 6.4 4,821 5.5 24,476 6.4 20,074 5.5 (11) 17 APÉNDICE C Reporte Alpek 4T12 CUARTO TRIMESTRE 2012 | 12 de febrero de 2013 22 Cuarto Trimestre 2012 (4T12) Monterrey, México. 12 de febrero 2013 – Alpek, S.A.B. de C.V. (BMV: ALPEK) Alpek reporta crecimiento de 4% en volumen, a pesar de presión en mercados de exportación Información Financiera Seleccionada (Millones de dólares) 4T12 4T11 947 915 4 4,086 3,874 5 744 203 731 184 2 11 3,263 823 3,084 790 6 4 1,674 1,724 (3) 7,277 7,356 (1) Poliéster y Productos de Poliéster Plásticos y Químicos 1,301 373 1,359 365 (4) 2 5,691 1,586 5,682 1,674 0 (5) Flujo de Operación Consolidado 141 166 (15) 728 771 (6) Poliéster y Productos de Poliéster Plásticos y Químicos 108 33 113 53 (5) (38) 531 197 544 227 (3) (13) 30 76 (60) 277 332 (17) 40 616 0.85 6.24 27 1,188 1.54 8.67 46 (48) 119 616 0.85 6.24 780 1,188 1.54 8.67 (85) (48) Volumen Total (ktons) Poliéster y Productos de Poliéster Plásticos y Químicos Ingresos Consolidados Var.% Acum.12 Acum.11 Var.% Contenidos Pág. Mensaje del Director General 2 Comentarios de la Industria 3 Resultados por Segmento de Negocio 3 Resultados Financieros Consolidados 4 Utilidad Neta Mayoritaria Inversiones y Adquisiciones Deuda Neta Deuda Neta/ Flujo de Operación UDM Cobertura de intereses* Otros Eventos Importantes 5 Apéndice A- Tablas 6 Apéndice B- Estados Financieros 11 Apéndice C-Guía 2013 13 * Veces, últimos 12 meses para 4T. Principales Aspectos de Operación y Financieros (4T12) Crecimiento de 4% en volumen, a pesar de una menor demanda en los mercados de exportación ALPEK Emisión de bono por U.S. $650M a 4.5% con vencimiento en 2022, calificación grado de inversión Aumento en vida promedio de deuda, de tres a siete años Crecimiento y márgenes estables en el mercado de Norteamérica Poliéster Márgenes asiáticos de PTA/PET continuaron con tendencia negativa hasta noviembre de 2012 Presión en mercados de exportación por márgenes bajos de PTA/PET en Asia Volumen crece 11%, impulsado por demanda de polipropileno y abasto de materia prima Plásticos y Químicos Nueva capacidad en China y una menor demanda global continuó afectando a la caprolactama Márgenes de caprolactama en niveles mínimos desde 2009, en noviembre y diciembre 2012 Este documento contiene información sobre acontecimientos futuros basada en numerosas variables y suposiciones que son inherentemente inciertas. Ellas tienen que ver con juicios con respecto a, las condiciones futuras de la economía, la competencia y los mercados financieros, así como con decisiones de negocios, todas las cuales son difíciles o imposibles de predecir. Por lo tanto, los resultados reales podrían diferir de los que se muestran en este documento. Información financiera no auditada basada en las IFRS en efecto en México desde Enero de 2012. Para comparación, las cifras de 2011 fueron ajustadas de acuerdo con las IFRS. En este reporte, las cifras están expresadas en pesos nominales ($), o en dólares nominales (U.S. $), según se indique. Donde fue aplicable, las cifras en pesos fueron convertidas a dólares utilizando el tipo de cambio promedio del mes en que se llevaron a cabo las transacciones. Los indicadores financieros se calculan en dólares. Pueden existir pequeñas diferencias en los porcentajes de variación de un periodo a otro, debido al redondeo de cifras a millones de pesos o millones de dólares. Cuarto Trimestre 2012 (4T12) Mensaje del Director General Nuestro mercado principal en Norteamérica se mantuvo con crecimiento y márgenes estables, a pesar que después del tercer trimestre las condiciones en otros mercados presentaron un mayor desafío. El volumen total de ventas se incrementó 4%, impulsado por el crecimiento en ambos segmentos, Poliéster y Plásticos y Químicos. Los mercados de exportación en Asia, Europa y Sudamérica continuaron presionados debido a la nueva capacidad de producción en China y a una menor demanda global. Aunque los márgenes empezaron a mejorar en diciembre 2012 y enero 2013, la recuperación en dichas regiones ha sido más lenta de lo esperada. Como resultado, nuestros márgenes y volumen de exportación fueron impactados negativamente, particularmente durante el cuarto trimestre. Las exportaciones fuera de Norteamérica representan aproximadamente el 25% del volumen total de Alpek. Sin embargo, nuestra mayor exposición a industrias orientadas al consumo en Norteamérica y nuestra operación de bajo costo, nos otorga una ventaja competitiva que contribuye a mitigar la volatilidad. A pesar del aumento de 4% en el volumen total de ventas y de que los precios se han incrementado gradualmente desde el tercer trimestre, las ventas netas disminuyeron 3% año contra año, debido a que los precios no se han recuperado por completo luego del bajo nivel alcanzado en julio de 2012. El flujo de operación consolidado disminuyó 15% a U.S. $141 millones, o U.S. $25 millones menos que en el 4T11. La caprolactama tuvo el impacto más importante en nuestra utilidad, registrando una caída en flujo de operación de U.S. $24 millones año contra año. De acuerdo con expertos en la industria, los márgenes de caprolactama durante noviembre y diciembre 2012 fueron estimados como los más bajos desde 2009, debido principalmente a nueva capacidad que entró en operación en China. El 20 de noviembre, Alpek tuvo otro importante acontecimiento financiero al emitir su primer bono en los mercados internacionales de deuda. La emisión fue de U.S. $650 millones, a una tasa de 4.5% anual con vencimiento en 2022, con calificación grado de inversión. Los recursos fueron usados principalmente para prepagar deuda actual de menor plazo, incrementando la vida promedio de la deuda de tres a siete años. Nuestro sólido balance, combinado con el acceso a los mercados de capital y de deuda nos dan la flexibilidad financiera para invertir en proyectos atractivos de crecimiento. Seguimos plenamente comprometidos en el uso disciplinado de recursos a fin de fortalecer nuestra competitividad en costos a través de inversiones estratégicas. Durante el cuarto trimestre, invertimos más de U.S. $25 millones en la construcción de nuestra primera planta de cogeneración en Cosoleacaque, Veracruz y en el descuellamiento de nuestra planta en Columbia. También estamos avanzando conforme a lo planeado en otros proyectos que incluyen la modernización de nuestra capacidad instalada de PTA-PET en Norteamérica y la integración a MEG (monoetilenglicol). Las tendencias observadas en la segunda mitad del 2012 son indicativas de un potencial ambiente desfavorable en el presente año. Esperamos que la presión en los márgenes de Asia se recupere lentamente durante el 2013 luego de los niveles bajos alcanzados en el 4T12. Sin embargo, una lenta recuperación del margen en Asia limitaría la recuperación en nuestros mercados de exportación. Bajo dichas condiciones, estimamos un flujo de operación para el 2013 de U.S. $650 millones. Esto estaría relativamente en línea con los resultados obtenidos durante la segunda mitad del 2012, debido a que condiciones similares pudieran extenderse a 2013. Para mayor detalle, consultar la Guía 2013 incluida en el apéndice de este documento. [email protected] www.alpek.com 2 Cuarto Trimestre 2012 (4T12) Comentarios de la Industria Los precios globales de los productos petroquímicos continuaron recuperándose gradualmente de los bajos niveles alcanzados en julio 2012, después de la fuerte caída en el precio del petróleo y materias primas observada a principios del año. La presión sobre los márgenes de exportación se incrementó durante el cuarto trimestre, debido a que durante octubre y noviembre continuó la tendencia a la baja en Asia para los márgenes de PTA y PET. Igualmente, se estima que los márgenes de caprolactama en noviembre estuvieron en el nivel más bajo desde 2009. En contraste, el mercado en Norteamérica reflejó una mayor estabilidad en márgenes y demanda, impulsado por las ventajas estructurales de la región. Resultados por Segmento de Negocio Poliéster y Productos de Poliéster (PTA, PET, Fibra Corta Poliéster y Filamento Poliéster – 78% de las Ventas Netas de Alpek) El volumen del segmento Poliéster se incrementó 2% durante el 4T12 año contra año, a pesar de la presión en mercados de exportación y de los impactos temporales del huracán Sandy en el noreste de los Estados Unidos. También tuvimos un paro planeado en diciembre en la planta de Columbia como parte de los trabajos correspondientes al proyecto de descuellamiento que concluirá durante febrero 2013. En el cuarto trimestre, los precios promedio del segmento Poliéster disminuyeron 5.9% año contra año. Los precios en 2012 fueron afectados por los menores precios del petróleo y de materias petroquímicas, así como por el ajuste en la fórmula de precio del PTA en Norteamérica implementado a principios del 2012. Sin embargo, es importante mencionar que los precios promedio fueron 7.2% mayores comparados con los del 3T12. Plásticos and Químicos (PyQ) (Poliestireno Expandible (EPS), Polipropileno (PP), Caprolactama (CPL), otros productos – 22% de las Ventas Netas de Alpek) El volumen del segmento de Plásticos y Químicos se incrementó 11% durante 4T12, impulsado por una mayor demanda en el negocio de polipropileno. En el cuarto trimestre, el volumen de venta del polipropileno se incrementó 26% año contra año. Un mayor abasto de propileno por parte de las refinerías de PEMEX e importaciones, permitieron una mayor producción en Alpek. Los precios promedio de Plásticos y Químicos en el cuarto trimestre disminuyeron 7.7% año contra año. Por su parte, los precios de caprolactama decrecieron 20% durante el 4T12, con referencias de industria en niveles cercanos a U.S. $2,250 por tonelada en noviembre y diciembre de 2012. [email protected] www.alpek.com 3 Cuarto Trimestre 2012 (4T12) Resultados Financieros Consolidados Ingresos: En el 4T12, los ingresos sumaron U.S. $1,674 millones, una disminución de 3% en comparación con el 4T11. Las ventas del segmento de Poliéster se redujeron 4% durante el 4T12. En contraste, en Plásticos y Químicos se incrementaron 2%, impulsadas principalmente por un crecimiento de 26% en el volumen de polipropileno. Ambos segmentos de negocio fueron impactados por una disminución generalizada de precios, debido a la baja en el año en los precios del petróleo y productos petroquímicos. Los precios promedio de Poliéster y Plásticos y Químicos se incrementaron en comparación con los del tercer trimestre, pero fueron 6% menores en forma consolidada en comparación con los del 4T11. Los Ingresos acumulados al 31 de diciembre 2012 disminuyeron 1% a U.S. $7,277 millones. Los Ingresos anuales de Poliéster no tuvieron cambio, mientras que los de Plásticos y Químicos disminuyeron 5% año contra año. Flujo de Operación (EBITDA): El Flujo del 4T12 sumó U.S. $141 millones, 15% menos que en el 4T11. La contracción en el margen de caprolactama fue la principal razón de la disminución de 38% en el flujo trimestral del segmento Plásticos y Químicos. Por su parte, el Flujo del segmento Poliéster disminuyo 5%, comparado con el mismo periodo del año anterior. El impacto de los bajos márgenes de PTA y PET en Asia sobre las exportaciones fue contrarrestado parcialmente por la competitividad de nuestras operaciones en Norteamérica. El Flujo acumulado al 31 de diciembre 2012 sumo U.S. $728 millones, 6% menor que en 2011. Utilidad Neta Mayoritaria: Durante el cuarto trimestre, la Utilidad Neta Mayoritaria ascendió a U.S. $30 millones, 60% menor que la reportada en el mismo periodo del 2011. Una disminución de 12% en la Utilidad de Operación, así como gastos financieros no recurrentes y pérdidas cambiarias no realizables impactaron los resultados. El Resultado Integral de Financiamiento fue afectado por una pérdida cambiaria de U.S. $3 millones, comparada con una ganancia de U.S. $19 millones en el 4T11. Además, durante el cuarto trimestre, los gastos financieros no recurrentes relacionados con el prepago de deuda ascendieron a U.S. $15 millones. La Utilidad Neta Mayoritaria acumulada de 2012 ascendió a U.S. $277 millones, 17% menor a los U.S. $332 millones reportados en el periodo comparable. Inversiones en Activo Fijo: Durante el 4T12, Alpek invirtió U.S. $40 millones en Activo Fijo. La construcción de una planta de cogeneración en su complejo de PTA-PET localizado en Cosoleacaque, Veracruz representa alrededor del 50% de la inversión trimestral en activo fijo. Los recursos fueron también utilizados en el remplazo de activos y otros proyectos menores, como el descuellamiento de la planta de PET en Columbia. En 2012, el total de Inversiones en Activo Fijo fue de U.S. $119 millones, incluyendo U.S. $53 millones invertidos en la construcción de la planta de cogeneración en Cosoleacaque. Deuda Neta: La Deuda Neta consolidada al 31 de diciembre 2012 ascendió a U.S. $616 millones, una disminución de 48% o U.S. $572 millones, en comparación con 2011. Es importante destacar que la Deuda Bruta disminuyó 22% durante el 2012. Las razones financieras al 31 de diciembre 2012 fueron: Deuda Neta a Flujo UDM de 0.8 veces y Cobertura de Intereses de 6.2 veces. Capital Contable: El capital contable sumó U.S. $2,279 millones, 69% más que los U.S. $1,345 millones reportados el 4T11. Esto incluye la capitalización lograda por la colocación de acciones de Alpek. [email protected] www.alpek.com 4 Cuarto Trimestre 2012 (4T12) Otros Eventos Importantes Bono: Alpek emitió un Bono por U.S. $650 millones en monto principal a 4.5% anual con vencimiento en 2022. El Bono recibió calificación grado de inversión por parte de Fitch (BBB-), Moody’s (Baa3) y Standard & Poor’s (BBB-), todas con perspectiva estable. Los recursos fueron usados principalmente para el prepago de deuda actual con menor plazo. Índice MSCI: Alpek fue incluída en el índice “MSCI Mexico Index” a partir del 30 de noviembre de 2012. [email protected] www.alpek.com 5 Cuarto Trimestre 2012 (4T12) Apéndice A - Tablas TABLA 1 | VOLUMEN (KTONS) Volumen Total Poliéster y Productos de Poliéster Plásticos y Químicos 4T12 4T11 Var.% Acum.'12 Acum.'11 Var.% 947 915 4 4,086 3,874 5 744 731 2 3,263 3,084 6 203 184 11 823 790 4 TABLA 2 | CAMBIO EN PRECIOS (%) (%) 4T12 vs. Acum.'12 vs. 3T12 4T11 Acum.'11 Precios Promedio en Pesos 5 (10) 2 Precios Promedio en Dólares 7 (6) (5) (0) (12) (3) 2 (8) (9) Precios Promedio en Pesos 4 (11) 1 Precios Promedio en Dólares 6 (6) (6) Poliéster y Productos de Poliéster Plásticos y Químicos Precios Promedio en Pesos Precios Promedio en Dólares Total TABLA 3 | VENTAS 4T12 4T11 Var.% Acum.’12 Acum.'11 Var.% 21,789 23,538 (7) 96,163 90,667 6 1,674 1,724 (3) 7,277 7,356 (1) 7,911 8,275 (4) 34,559 34,866 (1) 608 607 0 2,617 2,858 (8) 13,878 15,263 (9) 61,604 55,801 10 1,066 1,117 (5) 4,660 4,498 4 64 65 64 62 Ventas Totales Millones de Pesos Millones de Dólares Ventas Nacionales Millones de Pesos Millones de Dólares Ventas en el Extranjero Millones de Pesos Millones de Dólares En el Extranjero / Total (%) [email protected] www.alpek.com 6 Cuarto Trimestre 2012 (4T12) TABLA 4 | UTILIDAD DE OPERACIÓN Y FLUJO DE OPERACIÓN 4T12 4T11 Var.% Acum.'12 Acum.'11 Var.% 1,301 1,536 (15) 7,476 7,589 (1) 100 113 (12) 566 616 (8) 1,835 2,275 (19) 9,611 9,545 1 141 166 (15) 728 771 (6) Utilidad de Operación Millones de Pesos Millones de Dólares Flujo de Operación Millones de Pesos Millones de Dólares TABLA 5 | RESULTADO INTEGRAL DE FINANCIAMIENTO (RIF) (Millones de Dólares) 4T12 4T11 (37) (31) (19) (144) (106) (36) 7 5 40 27 18 48 (30) (26) (15) (117) (88) (33) (3) 19 (118) 16 (7) 337 Swaps de Tasa de Interés 0 0 0 0 (2) 82 Derivados de Gas y Commodities 0 5 (100) 0 1 (109) (33) (2) (1289) (101) (96) (5) Acum.’12 Acum.'11 Var.% Gastos Financieros Productos Financieros Gastos Financieros Netos Ganancia (Pérdida) Cambiaria Resultado Integral de Financiamiento Var.% Acum.'12 Acum.'11 Var.% TABLA 6 | UTILIDAD NETA MAYORITARIA (Millones de Dólares) 4T12 4T11 Utilidad Neta Consolidada 40 83 (52) 332 362 (9) Interés Minoritario 10 7 46 55 30 81 Interés Mayoritario 30 76 (60) 277 332 (17) 0.01 0.04 (67) 0.14 0.19 (27) 2,118 1,738 1,996 1,738 Utilidad por acción (Dólares) Promedio de Acciones en Circulación (Millones)* Var.% * Para comparabilidad se consideran el mismo número de acciones equivalentes en los periodos presentados. [email protected] www.alpek.com 7 Cuarto Trimestre 2012 (4T12) TABLA 7 | FLUJO DE EFECTIVO (Millones de Dólares) 4T12 4T11 Flujo de Operación 141 166 (15) 728 771 (6) Capital Neto de Trabajo y Otros (65) (36) (78) (190) (212) 11 Inversiones y Adquisiciones (40) (27) (46) (119) (780) 85 Gastos Financieros Netos (25) (21) (21) (104) (76) (37) Impuestos a la Utilidad (16) (37) 57 (128) (184) 30 Dividendos 0 (9) 100 (176) (139) (26) Aumento de Capital 0 0 0 749 0 100 26 5 467 (195) 5 (4328) (19) (19) (3) 7 (53) 113 2 22 (90) 572 (668) 186 Pago Compañías Afiliadas Otras Fuentes / Usos Disminución (Aumento) en Deuda Neta Var.% Acum.'12 Acum.'11 Var.% TABLA 8 | BALANCE GENERAL E INDICADORES FINANCIEROS (Millones de Dólares) 4T12 4T11 Acum.'12 Acum.'11 Activo Total 4,742 4,446 4,742 4,446 Pasivo Total 2,463 3,101 2,463 3,101 Capital Contable 2,279 1,345 2,279 1,345 Deuda Neta 616 1,188 616 1,188 Deuda Neta/Flujo de Operación* 0.8 1.5 0.8 1.5 Cobertura de Intereses* 6.2 8.7 6.2 8.7 * Veces, últimos 12 meses para 4T. [email protected] www.alpek.com 8 Cuarto Trimestre 2012 (4T12) Poliéster y Productos de Poliéster TABLA 9 | VENTAS 4T12 4T11 Var.% Acum.'12 Acum.'11 Var.% 16,939 18,566 (9) 75,200 69,998 7 1,301 1,359 (4) 5,691 5,682 0 4,467 4,894 (9) 19,834 20,767 (4) 343 359 (4) 1,503 1,716 (12) 12,472 13,672 (9) 55,366 49,231 12 958 1,000 (4) 4,188 3,966 6 74 74 74 70 Ventas Totales Millones de Pesos Millones de Dólares Ventas Nacionales Millones de Pesos Millones de Dólares Ventas en el Extranjero Millones de Pesos Millones de Dólares En el Extranjero / Total (%) TABLA 10 | UTILIDAD DE OPERACIÓN Y FLUJO DE OPERACIÓN 4T12 4T11 Var.% Acum.'12 Acum.'11 Var.% 980 912 7 5,315 5,195 2 75 67 13 403 423 (5) 1,408 1,554 (9) 7,004 6,732 4 108 113 (5) 531 544 (3) Utilidad de Operación Millones de Pesos Millones de Dólares EBITDA Millones de Pesos Millones de Dólares [email protected] www.alpek.com 9 Cuarto Trimestre 2012 (4T12) Plásticos y Químicos TABLA 11 | VENTAS 4T12 4T11 Var.% Acum.'12 Acum.'11 Var.% 4,850 4,972 (2) 20,963 20,669 1 373 365 2 1,586 1,674 (5) 3,443 3,381 2 14,724 14,098 4 265 248 7 1,114 1,142 (2) 1,407 1,591 (12) 6,239 6,571 (5) 108 117 (8) 472 532 (11) 29 32 30 32 Ventas Totales Millones de Pesos Millones de Dólares Ventas Nacionales Millones de Pesos Millones de Dólares Ventas en el Extranjero Millones de Pesos Millones de Dólares En el Extranjero / Total (%) TABLA 12| UTILIDAD DE OPERACIÓN Y FLUJO DE OPERACIÓN 4T12 4T11 Var.% Acum.'12 Acum.'11 Var.% 321 624 (49) 2,161 2,394 (10) 25 46 (46) 163 193 (15) 427 721 (41) 2,607 2,813 (7) 33 53 (38) 197 227 (13) Utilidad de Operación Millones de Pesos Millones de Dólares Flujo de Operación Millones de Pesos Millones de Dólares [email protected] www.alpek.com 10 Cuarto Trimestre 2012 (4T12) Apéndice B – Estados Financieros ALPEK, S.A.B DE C.V. y Subsidiarias ESTADO DE SITUACION FINANCIERA Información en Millones de Pesos dic-12 ACTIVO ACTIVO CIRCULANTE: Efectivo y equivalentes de efectivo Clientes Otras cuentas y documentos por cobrar Inventarios Otros activos circulantes dic-11 (%) dic-12 vs. dic-11 6,655 10,465 1,611 11,582 1,647 3,584 10,811 919 12,320 1,834 86 (3) 75 (6) (10) 31,960 94 26,695 2,023 924 61,696 29,468 83 28,879 2,312 1,411 62,153 8 13 (8) (13) (35) (1) 140 360 9,232 2,316 491 1,651 9,616 6,921 (71) (78) (4) (67) 12,048 18,679 (35) 13,940 4,718 209 1,130 17,545 5,126 743 1,261 (21) (8) (72) (10) Total pasivo CAPITAL CONTABLE: Interés mayoritario: Capital social nominal Incremento por actualización Capital contribuido Capital ganado Total interés mayoritario Interés minoritario 32,045 43,354 (26) 6,052 4,968 22 6,052 20,128 26,180 3,471 4,968 10,286 15,254 3,545 22 96 72 (2) Total capital contable 29,651 18,799 58 Total pasivo y capital contable 61,696 62,153 (1) Total activo circulante INVERSION EN ACCIONES DE ASOCIADAS INMUEBLES, MAQUINARIA Y EQUIPO OTROS ACTIVOS INTANGIBLES OTROS ACTIVOS NO CIRCULANTES Total activo PASIVO Y CAPITAL CONTABLE PASIVO A CORTO PLAZO: Vencimiento en un año de la deuda a largo plazo Préstamos bancarios y documentos por pagar Proveedores Otras cuentas por pagar y gastos acumulados Total pasivo a corto plazo PASIVO A LARGO PLAZO: Deuda a largo plazo Impuestos diferidos Otros pasivos Estimación de beneficio a empleados [email protected] www.alpek.com 11 Cuarto Trimestre 2012 (4T12) ALPEK, S.A.B DE C.V. y Subsidiarias ESTADO DE RESULTADOS Información en Millones de Pesos 4T12 vs.(%) 4T12 Ventas netas Acum. 12 4T11 Acum. 11 4T11 21,789 23,538 96,163 90,667 (7) Nacionales 7,911 8,275 34,559 34,866 (4) Exportación 13,878 15,263 61,604 55,801 (9) Costo de ventas (19,894) (21,082) (86,767) (80,653) 6 Utilidad bruta 1,895 2,456 9,396 10,014 (23) Gastos de operación y otros (593) (920) (1,920) (2,425) 36 Utilidad de operación 1,302 1,536 7,476 7,589 (15) Resultado integral de financiamiento, neto (435) (12) (1,331) (1,190) (3,525) Participación en resultados de asociadas (11) 1 (39) (23) (1,200) Utilidad antes de la siguiente provisión 856 1,525 6,106 6,376 (44) (338) (444) (1,723) (1,948) 24 Utilidad neta consolidada 518 1,081 4,383 4,428 (52) Resultado del interés minoritario 123 93 720 529 216 Resultado del interés mayoritario 395 988 3,663 3,899 (67) Provisión para: Impuestos a la utilidad [email protected] www.alpek.com 12 Cuarto Trimestre 2012 (4T12) Apéndice C – Guía 2013 Perspectiva de la Industria 2013 Ventajas estructurales en Norte América brindarán mayor estabilidad en mercados domésticos Las tendencias recientes de la industria indican un ambiente potencialmente desfavorable en 2013 Se espera una recuperación lenta en los márgenes de Asia desde los niveles bajos de 4T12 La lenta recuperación en los márgenes de Asia extendería la presión en mercados de exportación Guía Consolidada 2013 2013 Volumen (Ktons) % Variación (vs. 2012) 4,000 (2) U.S. $7,000 (4) Flujo de Operación (Millones) U.S. $650 (11) Capex (Millones) U.S. $160 34 Ventas (Millones) Prioridades de Inversión Estratégica 2013 Concluir la construcción de la planta de cogeneración en Cosleacaque Modernizar la capacidad instalada de PTA-PET en Norteamérica Implementar el proyecto de integración de MEG (monoetilenglicol) en México o Estados Unidos Iniciar la construcción de la planta de cogeneración en Altamira [email protected] www.alpek.com 13