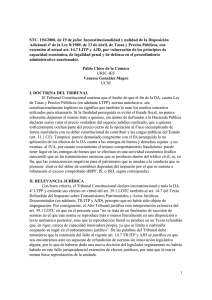

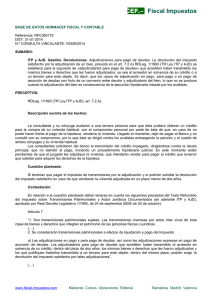

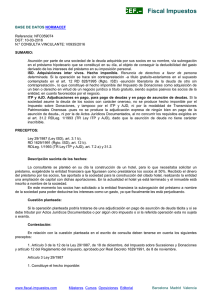

Tributación - Fiscal impuestos

Anuncio