asesoría fiscal - Colegio Oficial de Aparejadores de Madrid

Anuncio

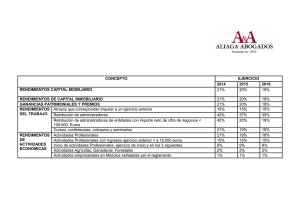

asesoría fiscal Colegio Oficial de Aparejadores y Arquitectos Técnicos de Madrid NOVEDADES DE LA LEY 35/2006 DEL IMPUESTO SOBRE LA RENTA DE LAS PERSONAS FÍSICAS (IRPF) La Ley 35/2006 del Impuesto sobre la Renta de las Personas Físicas, en vigor desde el día 1 de enero de 2007, supone un cambio respecto de la anterior normativa, destacando entre otros los siguientes aspectos: 1.º inversión colectiva, ni a los procedentes de valores o participaciones adquiridas dentro de los dos meses anteriores a la fecha en que aquéllos se hubieran satisfecho cuando, con posterioridad a esta fecha, dentro del mismo plazo, se produzca una transmisión de valores homogéneos. En el caso de valores o participaciones no admitidos a negociación en alguno de los mercados secundarios oficiales de valores definidos en la Directiva 2004/39/CE del Parlamento Europeo y del Consejo de 21 de abril de 2004 relativa a los mercados de instrumentos financieros, el plazo será de un año: Objeto del Impuesto: Desaparece la referencia a la renta disponible, liquidándose el impuesto por el total de la renta del contribuyente, pero tributando una primera parte de la misma al tipo 0%. 2.º 25.1.a) Los dividendos, primas de asistencia a juntas y participaciones en los beneficios de cualquier tipo de entidad. Rentas exentas: — Las prestaciones familiares reguladas en el Capítulo IX Título II de la LGSS, las pensiones y haberes pasivos de orfandad y a favor de nietos y hermanos, menores de 22 años o incapacitados para todo trabajo. Las prestaciones reconocidas por las mutuas a los profesionales no integrados en el RETA, cuya cuantía exenta tendrá como límite la prestación máxima de la SS por ese concepto y el exceso tributará como rendimiento del trabajo. Igualmente estarán exentas las demás prestaciones públicas por nacimiento, parto o adopción múltiple, adopción, hijos a cargo y orfandad. También las prestaciones públicas por maternidad de las CC.AA. o entes locales. — Las prestaciones económicas con motivo de acogimiento de personas con discapacidad, mayores de 65 años o menores, (se añade) sea en la modalidad simple, permanente o preadoptivo o las equivalentes previstas en los ordenamientos de la CC.AA. — Los rendimientos del trabajo realizado en el extranjero. El país o territorio en el que se realizan los trabajos ha de tener suscrito un convenio para evitar la doble imposición internacional que contenga la cláusula de intercambio de información. — Las indemnizaciones para compensar la privación de libertad en aplicación de la Ley 46/1977, de Amnistía, estatales o autonómicas. — Planes individuales de ahorro sistemático: rentas que se pongan de manifiesto en el momento de la constitución de rentas vitalicias aseguradas resultantes de los planes individuales de ahorro sistemático de la DA 3 de la Ley. — Los dividendos y participaciones en beneficios del Art. 25.1 a) y b) con el límite de 1.500 euros anuales. Esta exención no se aplicará a los dividendos y beneficios distribuidos por las instituciones de (1.ª parte) 25.1.b) Los rendimientos procedentes de cualquier clase de activos, excepto la entrega de acciones liberadas que, estatutariamente o por decisión de los órganos sociales, faculten para participar en los beneficios, ventas, operaciones, ingresos o análogos de una entidad por causa distinta de la remuneración del trabajo personal. — Los rendimientos del trabajo derivados de las prestaciones obtenidas en forma de renta por las personas con minusvalía por aportaciones a sistemas de previsión social, y los derivados de las aportaciones a patrimonios protegidos de la DA 18 de la Ley, hasta un importe máximo anual conjunto de 3 veces el IPREM. — Las prestaciones económicas públicas vinculadas al servicio, para cuidados en el entorno familiar y de asistencia personalizada que se derivan de la Ley de promoción de la autonomía personal y atención a la personas en situación de dependencia. 3.º Determinación de la renta sometida a gravamen: No se someteran a gravamen las rentas que no excedan del importe que se corresponde con el mínimo personal y familiar. Es decir, se establece un primer tramo de tributación al tipo 0%. 4.º Rendimientos trabajo: • Reducciones: — Se incrementa entre un 8 y un 14% la reducción por obtención de rentas de trabajo. C.O.A.A.T.M. • B.I. n.º 604 • Ficha de la Asesoría Fiscal • IRPF.001.01.1ª asesoría fiscal Colegio Oficial de Aparejadores y Arquitectos Técnicos de Madrid — Los porcentajes de reducción no se aplicarán a prestaciones percibidas en forma de renta. — Rendimientos de opciones sobre acciones o participaciones por los trabajadores —cambios—: se duplica la cuantía sobre la que se puede aplicar la reducción del 40 para determinados supuestos. — En todos los sistemas privados de previsión social (empresarial o individual) desaparece el tratamiento como irregular de los capitales diferidos, incluso en caso de fallecimiento. • Nuevos supuestos de rendimientos del trabajo: y demás gastos de financiación, así como los gastos de reparación y conservación del inmuebles, no podrá exceder, para cada bien o derecho, de la cuantía de los rendimientos íntegros obtenidos. Pero el exceso se podrá deducir en los 4 años siguientes. Arrendamiento inmueble para vivienda: 1.º Tratándose de rendimientos netos positivos, la reducción del 50% solo se aplicará a los rendimientos declarados por el contribuyente. — Las aportaciones a patrimonios protegidos personas con discapacidad según DA 18 de la Ley. 2.º Reducción del 100%, cuando el arrendatario tenga una edad entre 18 y 35 años y unos rendimientos netos del trabajo o actividades económicas en el período impositivo superiores al IPREM. Reglamentariamente se establecerá la forma de comunicar esta información al arrendador. En caso de varios arrendatarios de una misma vivienda, la reducción se aplicará sobre la parte del rdto. neto que proporcionalmente corresponda a los arrendatarios que cumplan los requisitos. • 6.º Rendimientos del capital mobiliario: — Las prestaciones percibidas de los planes de pensiones regulados en la Directiva 2003/41/CE. — Las prestaciones percibidas por los beneficiarios de planes de previsión social empresarial — Las prestaciones percibidas por los beneficiarios de seguros de dependencia. Rendimiento íntegros del trabajo: — Las contribuciones o aportaciones satisfechas por las empresas promotoras de la Directiva 2003/41/CE, relativas a las actividades y supervisión de fondos pensiones de empleo. — Seguros colectivos: carácter voluntario de la imputación fiscal a la prima satisfecha por la empresa, en los contratos de seguro colectivo distintos de los planes de previsión social empresarial. Imputación obligatoria para los contratos de seguro de riesgo. En ningún caso la imputación fiscal tendrá carácter obligatorio en los contratos de seguro en lo que se cubran conjuntamente las contingencias de jubilación y de fallecimiento o incapacidad. 5.º Rendimientos del capital inmobiliario: Gastos deducibles Estos rendimientos se incorporan a la base imponible del ahorro, tributando todos al tipo fijo único del 18%, independientemente de su plazo de generación, con excepción de los «Otros rendimientos del capital mobiliario» y de los rendimientos de capital mobiliario previstos en el Art. 25.2 (cesión a terceros de capitales propios) procedentes de entidades vinculadas con el contribuyente. • Desaparece la norma de integración de dividendos por lo que desaparece la deducción por doble imposición de dividendos y se introduce en el artículo de rentas exentas una exención para los que no superen en cuantía íntegra 1.000 euros. • Disminuyen los porcentajes que se aplicarán a las rentas vitalicias inmediatas, y a las rentas temporales inmediatas, para ser consideradas rendimiento de capital mobiliario, y además el tramo de 60 a 69 años se divide en 2. • El total de gastos deducibles podrá superar el total de rendimientos íntegros declarados. Los rendimientos netos del capital inmobiliarios podrán ser negativos. — Incorpora contratos de renta temporal o vitalicia que tengan por causa la imposición de capitales. • Los gastos de reparación y conservación del inmueble podrán deducirse. — Desaparece el tratamiento como irregular de los capitales diferidos. • Límites: el importe total a deducir por los intereses de los capitales ajenos invertidos en la adquisición o mejora del bien, derecho o facultad de uso y disfrute del que procedan los rendimientos • Tributación seguros de vida o invalidez que prevean prestaciones en forma de capital y dicho capital se destine a la constitución de rentas vitalicias o temporales, siempre que esta posibilidad • Seguros y operaciones de capitalización: C.O.A.A.T.M. • B.I. n.º 604 • Ficha de la Asesoría Fiscal • IRPF.001.01.1ª asesoría fiscal Colegio Oficial de Aparejadores y Arquitectos Técnicos de Madrid de conversión se recoja en el contrato de seguro: se incrementarán, los porcentajes para calcular el rendimiento, en la rentabilidad obtenida hasta la constitución de la renta. • «Otros rendimientos del capital mobiliario» (derechos derivados de la propiedad intelectual o industrial, los arrendamientos de bienes muebles, negocios o minas, o l derivados cesión de D.º de imagen). — No se incorporan a la base imponible del ahorro y por tanto tributan a tarifa progresiva y no al fijo del 18%. — Para los rendimientos netos con periodo de generación superior a 2 años u obtenidos de forma irregular en el tiempo se reducirán en un 40%. — Estimación directa - Autónomos dependientes: nueva reducción (entre 2.600 y 4.000 €) para determinados contribuyentes, con estructuras de producción muy sencilla, aplicarán, cuando determinen su rendimiento por el método de estimación directa y cumplan con los requisitos formales que se establezcan reglamentariamente. — Nueva reducción adicional discapacitados: de 3.200 € anuales. Será de 7.100 € anuales para los que ejerzan de forma efectiva una actividad económica y además acrediten ayuda de terceras personas o movilidad reducida o grado => 65%. 8.º Ganancias y pérdidas patrimoniales: • Rendimientos obtenidos por la cesión a terceros de capitales propios: • No se considera que existen ganancias o pérdidas, con ocasión de las aportaciones a los patrimonios protegidos constituidos a favor de personas con discapacidad. — Desaparece el concepto de rendimientos irregulares • Desaparece la norma de valoración relativa a las sociedades patrimoniales. — Los procedentes de entidades vinculadas formarán parte de la renta general. • Las ganancias por transmisión de vivienda habitual por personas con dependencia severa también están exentas del IRPF (hasta ahora sólo referencia a «gran dependencia»). — Se establece una compensación fiscal cuando la nueva ley perjudique en el caso de instrumentos financieros contratados antes del 20-01-06. 7.º Rendimiento actividades económicas: • Cálculo rendimiento neto en estimación directa: El límite para considerar como gasto deducible las cantidades abonadas en virtud e contratos de seguro concertados por profesionales no integrados en el RETA con mutualidades alternativas aumenta hasta 4.500 € anuales (ahora 3.005). • Rendimiento neto en estimación objetiva: Para los límites de ingresos y compras, también deberán computarse las operaciones desarrolladas por el cónyuge, descendientes o ascendientes, o entidades en régimen de atribución de rentas en las que participen cualquiera de los anteriores, siempre que sean actividades mismo grupo del IAE y exista dirección común, compartiendo medios personales o materiales. • Reducciones: — No se aplicará la reducción del 40% a los rendimientos que, aunque individualmente procedan de actuaciones desarrolladas a lo largo de más de 2 años, procedan de una actividad económica que obtenga estos rendimientos de forma regular o habitual. • Normas específicas de valoración: — la referencia a mercados secundarios oficiales de valores definidos en la Directiva 93/22/CEE, se sustituye por la de mercados regulados de valores definidos en la Directiva 2004/39/CE. — Se añade la norma de valoración para las transmisiones o reembolso de acciones o participaciones en instituciones de inversión colectiva. 9.º Clases de renta / integración y compensación: Renta general: Estará compuesta por: — rendimientos que no sean del ahorro, e imputaciones de renta (se compensan entre sí; saldo positivo o negativo) e integran la base imponible general. Los rendimientos de capital mobiliario previstos en el Art. 25.2 (cesión a terceros de capitales propios) procedentes de entidades vinculadas con el contribuyente. — ganancias y pérdidas patrimoniales no vinculadas a una transmisión de bienes o derechos (se compensan entre sí). El saldo positivo se integra en la base imponible general. El saldo negativo compensará la base imponible general con el límite del 25% del saldo positivo del apartado anterior (antes 10%). El resto se compensará de igual forma en los 4 años siguientes. C.O.A.A.T.M. • B.I. n.º 604 • Ficha de la Asesoría Fiscal • IRPF.001.01.1ª asesoría fiscal Colegio Oficial de Aparejadores y Arquitectos Técnicos de Madrid Renta del ahorro: Estará compuesto por: — rendimientos capital mobiliario (dividendos, intereses y seguros o capitalización). Los rendimientos obtenidos por la cesión a terceros de capitales propios procedentes de entidades vinculadas al contribuyente formarán parte de la renta general. El saldo negativo solo podrá compensarse con el positivo del ahorro de los 4 años siguientes. • Ganancias y pérdidas patrimoniales por transmisión de bienes o derechos. El saldo negativo solo podrá compensarse con el positivo ganancias de los 4 años siguientes. A los que se aplica un tipo un tipo único del 18%, ya no se tendrá en cuenta si han sido obtenidas en un periodo igual o inferior a 1 año, porque irán todas al 18% (antes 15% si estaban generadas en un período superior a 1 año). 10.º Situaciones de dependencia y envejecimiento: • Reducciones en la base imponible general (por este orden): 1) Aportaciones y contribuciones a sistemas de previsión social (planes de pensiones, incluidas las contribuciones efectuadas por empresas promotoras como rendimientos del trabajo, incluidas las de la directiva 2003/41/CE; seguros suscritos con mutualidades de previsión social; planes de previsión asegurados; planes de previsión social empresarial y seguros privados de dependencia severa o gran dependencia. Mutualidades de previsión social: las aportaciones y contribuciones a seguros suscritos con mutualidades de previsión social por los cónyuges y familiares consanguíneos en primer grado de los profesionales no integrados en algún régimen de la SS, o por los trabajadores de dichas mutualidades, o de los profesionales o empresarios individuales integrados en cualquier régimen de la Seguridad Social. También se aplicará respecto de los contratos de seguro con las mutualidades que tengan establecidas los Colegios profesionales por los mutualistas colegiados trabajadores por cuenta ajena, incluidos los cónyuges y familiares citados. Reducción por seguros privados de dependencia severa o gran dependencia: Las personas que tengan una relación de parentesco en línea directa o colateral hasta el 3.º grado, o el cónyuge, o por aquellas personas que tuvieran al contribuyente a su cargo en régimen de tutela o acogimiento podrán reducirse las primas satisfechas por estos seguros con las reducciones. La suma de reducciones practicadas por todos, incluidas las de propio contribuyente, no podrán exceder de 10.000 € anuales. Estas primas no estarán sujetas al ISD. 2) Aportaciones y contribuciones sistemas de previsión social constituidas a favor de minusválidos: se incluyen las personas con minusvalía = > 33% o incapacitados judicialmente. 3) Aportaciones a patrimonios protegidos de personas con discapacidad. Límite 10.000 €. 4) Pensiones compensatorias y anualidades por alimentos distintas de las establecidas a favor de los hijos por decisión judicial. 5) Aportaciones a mutualidades previsión social de deportistas profesionales. • Límite máximo conjunto de reducción para sistemas de previsión social (1): — 10.000 € anuales o) el 30% de rentas activas (trabajo y actividades económicas)incrementándose hasta 12.500 € anuales, o el 50% para los mayores de 50 años. • Importe máximo anual conjunto de las aportaciones y contribuciones empresariales a planes de pensiones, incluidas las de promotores; a mutualidades de previsión social, a planes de previsión asegurados, a planes de previsión social empresarial, a seguros privados de dependencia severa o gran dependencia, a las de la DA 9, y a las mutualidades de deportistas profesionales que han finalizad su actividad laboral será tambien de 10.000 € y de 12.500 € para los mayores de 50 años. • Discapacidad: el límite máximo a las aportaciones anuales realizadas a planes de pensiones a favor de discapacitados con relación de parentesco o tutoría también será de 10.000 € anuales. • Se podrán trasladar los derechos económicos sin coste fiscal alguno. • Rescate de las prestaciones: — Se elimina la actual reducción del 40% para el rescate en forma de capital con pago único, manteniendose solo para las primas aportadas hasta el 31 de diciembre de 2006. C.O.A.A.T.M. • B.I. n.º 604 • Ficha de la Asesoría Fiscal • IRPF.001.01.1ª