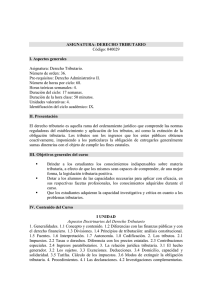

universidad abierta interamericana

Anuncio