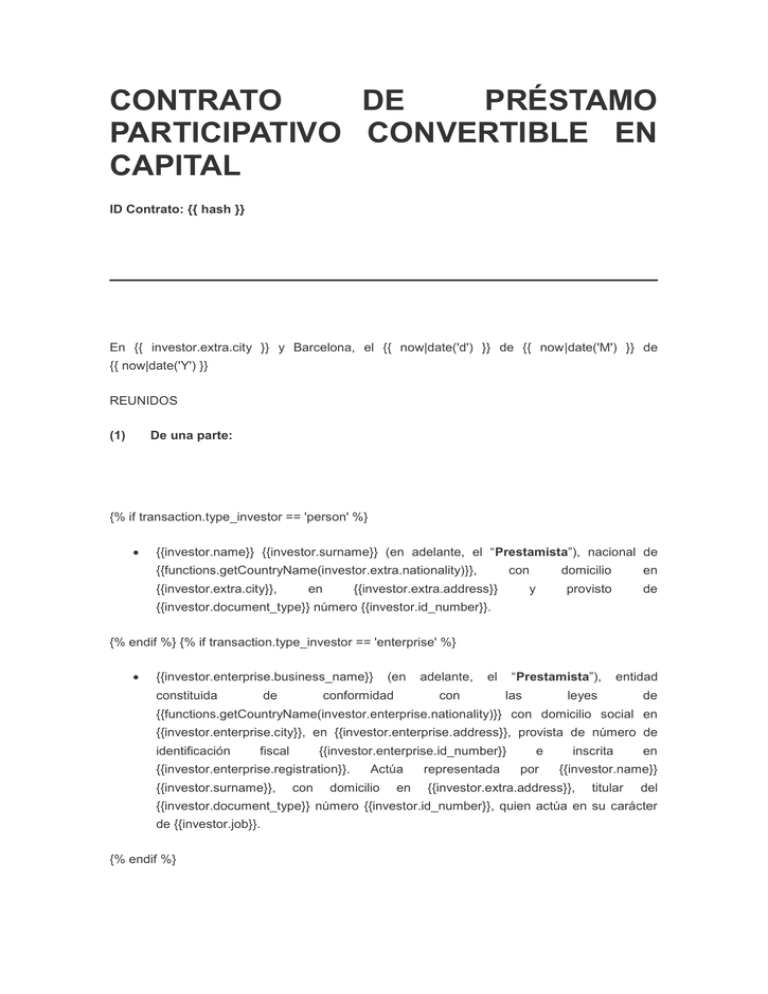

contrato de préstamo participativo convertible en capital

Anuncio

CONTRATO

DE

PRÉSTAMO

PARTICIPATIVO CONVERTIBLE EN

CAPITAL

ID Contrato: {{ hash }}

En {{ investor.extra.city }} y Barcelona, el {{ now|date('d') }} de {{ now|date('M') }} de

{{ now|date('Y') }}

REUNIDOS

(1)

De una parte:

{% if transaction.type_investor == 'person' %}

{{investor.name}} {{investor.surname}} (en adelante, el “Prestamista”), nacional de

{{functions.getCountryName(investor.extra.nationality)}},

{{investor.extra.city}},

en

con

{{investor.extra.address}}

y

domicilio

en

provisto

de

{{investor.document_type}} número {{investor.id_number}}.

{% endif %} {% if transaction.type_investor == 'enterprise' %}

{{investor.enterprise.business_name}}

constituida

de

(en

conformidad

adelante,

el

con

“Prestamista”),

las

entidad

leyes

de

{{functions.getCountryName(investor.enterprise.nationality)}} con domicilio social en

{{investor.enterprise.city}}, en {{investor.enterprise.address}}, provista de número de

identificación

fiscal

{{investor.enterprise.id_number}}

{{investor.enterprise.registration}}.

{{investor.surname}},

con

Actúa

domicilio

en

representada

e

por

inscrita

en

{{investor.name}}

{{investor.extra.address}},

titular

del

{{investor.document_type}} número {{investor.id_number}}, quien actúa en su carácter

de {{investor.job}}.

{% endif %}

(2)

De otra parte:

CEBFUNDING, S.L., sociedad con domicilio social en 08350 Arenys de Mar (Barcelona), calle

Antonio Torrent, nº 13, constituida por tiempo indefinido en virtud de la escritura otorgada el día

17 de febrero de 2015, ante el Notario de Barcelona, D. Joan Rúbies Mallol, con el número 667

de su protocolo, inscrita al Tomo 44.854, Folio 206, Hoja 469.504, Inscripción 1ª, y portadora del

N.I.F. número B-66.474.420 debidamente representada en este acto por D. Joan Bertran Llavina,

mayor de edad, con domicilio en Arenys de Mar (Barcelona), calle Antonio Torrent, número 13,

y provisto de D.N.I./N.I.F. nº 38.784.561-Y, en su calidad de Administrador Único nombrado en

virtud de la propia escritura de constitución de CEBFUNDING (en lo sucesivo, “CEBFUNDING”,

o el “PRESTATARIO” o la “SOCIEDAD DE INVERSIÓN”).

(3)

y de otra parte:

CEBIOTEX, S.L., sociedad con domicilio social en 08028 Barcelona, Parc Científic de Barcelona,

calle Baldiri i Reixac, nº 4-8, constituida por tiempo indefinido en virtud de la escritura otorgada

el día 15 de marzo de 2012, ante el Notario de Barcelona, D. Rubén Péran Sánchez, con el

número 140 de su protocolo, inscrita al Tomo 43.076, Folio 23, Hoja 420.836, Inscripción 1ª, y

portadora del N.I.F. nº B-65.761.033, debidamente representada en este acto por D. Joan Bertran

Llavina, mayor de edad, con domicilio en Arenys de Mar (Barcelona), calle Antonio Torrent,

número 13, y provisto de D.N.I./N.I.F. nº 38.784.561-Y,en su calidad de Administrador Único

nombrado en virtud de la propia escritura de constitución de CEBIOTEX (en lo sucesivo,

“CEBIOTEX”, o la “SOCIEDAD PARTICIPADA”).

En adelante, CEBIOTEX, CEBFUNDING y el PRESTAMISTA podrán ser referidos en el presente

acuerdo conjuntamente como las “Partes” e individualmente como la “Parte”.

Las PARTES se reconocen capacidad legal suficiente para la firma del presente Contrato,

MANIFIESTAN

1. Que CEBIOTEX es una entidad que ha desarrollado y tiene interés en implementar el

proyecto empresarial que se describe en el Anexo VIII (el “Proyecto”).

2. Que para el desarrollo del Proyecto, la Sociedad necesita dotarse de fondos en

condiciones tales que permitan su viabilidad financiera y la del Proyecto.

3. Que para obtener tales fondos, la Sociedad ha publicado un anuncio de ronda de

financiación (la “ronda de financiación”) en el portal web CapitalCell.net (el “Portal”), el

cual actúa en su calidad de Plataforma de Financiación Participativa y está gestionado

por la entidad 45 MILLONES, S.L. (“CapitalCell”), de conformidad con las Condiciones

de Uso del Portal que se incluyen en el Anexo IX y que constituyen parte integrante del

presente Acuerdo (las “Condiciones de Uso”).

4. Que el PRESTAMISTA está interesado en conceder un préstamo participativo

convertible en capital a CEBFUNDING, que, a su vez, acepta, de conformidad con las

condiciones y pactos que se establecen en el presente Contrato.

5. Que CEBFUNDING es una sociedad que se dedica a la suscripción, tenencia,

administración, compra y venta de participaciones sociales de CEBIOTEX.

6. Que CEBFUNDING es una sociedad que agrupa a inversores que de modo previo a la

firma de este Contrato han invertido en esta Sociedad una cuantía total agregada de

217.152 Euros en el ejercicio 2015 y que es titular de un número de participaciones

sociales del capital social de CEBIOTEX que representa en el momento actual un

23,43%.

7. Que CEBIOTEX se dedica principalmente a la investigación, desarrollo e innovación,

diseño, implantación, uso, fabricación, suministro, comercialización, explotación,

distribución, venta, importación, y exportación de soluciones y aplicaciones basadas en

el uso de nanofibras, así como de maquinaria para la fabricación y suministro de

nanofibras en el ámbito clínico, biotecnológico, farmacéutico, y hospitalario, así como el

mantenimiento, soporte, asesoría y asistencia técnica de dichas soluciones, aplicaciones,

y maquinaria.

8. Que la finalidad de la inversión del PRESTAMISTA en CEBFUNDING es la financiación

de las actividades de CEBIOTEX.

9. Que el funcionamiento de CEBFUNDING está regulado por los Estatutos que se adjuntan

al presente Contrato como Anexo I formando parte integrante del mismo.

10. Que la composición del capital social actual de CEBFUNDING es la que se indica en el

cuadro que se adjunta al presente Contrato como Anexo II formando parte integrante del

mismo.

11. Que el funcionamiento de CEBIOTEX está regulado por los Estatutos que se adjuntan al

presente Contrato como Anexo III.

12. Que la composición del capital social actual de CEBIOTEX es la que se indica en el

cuadro que se adjunta al presente Contrato como Anexo IV formando parte integrante

del mismo.

13. Que el día 15 de abril de 2016 de modo previo a la formalización del presente préstamo

participativo convertible se ha completado una Ronda de Financiación Puente por la

cuantía total y agregada de tres cientos mil (300.000 €) Euros (la “Ronda de Financiación

Puente”).

14. Que, asimismo, a partir del cierre de la Ronda de Financiación Puente se ha iniciado una

segunda ronda de financiación puente.

15. Que este préstamo participativo convertible en capital conjuntamente con los préstamos

que conceda otros inversores forma parte de una inversión por la cuantía total y

agregada de hasta tres cientos mil Euros (300.000 €) (la “Segunda Ronda de

Financiación Puente”).

CLÁUSULAS

PRIMERA: OBJETO DEL CONTRATO

El PRESTAMISTA concede al PRESTATARIO en este acto un préstamo participativo convertible

en

capital

por

el

importe

total

de {{investment.input.invest}} Euros

( {{investment.input.invest}} €) de principal (el “Préstamo”), que el PRESTAMISTA entrega

mediante transferencia bancaria.

El presente Préstamo de carácter mercantil se regirá por los pactos particulares indicados en el

presente Contrato y por las disposiciones legales españolas aplicables al mismo, en particular

por lo dispuesto en el artículo 20 del Real Decreto Ley 7/1996 de siete de junio y por la

Disposición Adicional Segunda de la Ley 10/1996 de 18 de diciembre.

SEGUNDA: CARGO EN LA CUENTA DEL INVERSOR Y RETENCIÓN DE FONDOS

MEDIANTE CAPITAL CELL.

En la medida en que el Portal es una Plataforma de Financiación Participativa o colectiva o

crowdfunding, la efectividad de la toma de participación indirecta del Inversor en la Sociedad

Promotora queda sujeta al éxito de la ronda de financiación iniciada por éste en relación con el

Proyecto.

Asimismo, para asegurar el éxito de la ronda de financiación es necesario garantizar la existencia

y seriedad de la inversión de cada participante, por lo que se hace necesario anticipar la entrega

de fondos por el Inversor mediante una entidad de pago legalmente autorizada, aunque evitando

temporalmente su entrega al Promotor.

De forma simultánea a la aceptación del presente Acuerdo, el Inversor ha

(i)

(ii)

asumido el compromiso de realizar una transferencia bancaria; o

autorizado la realización de un cargo en su tarjeta o cuenta bancaria a través de una

pasarela de pago telemático (elegida por el Inversor de entre las opciones previstas en el Portal),

por el importe total de la inversión que figura en la Cláusula 4.

La validez del presente Acuerdo de Inversión está sujeta a la condición suspensiva consistente

en la efectiva recepción de los fondos en la cuenta de Pago abierta en una entidad de pago

autorizada que designe CapitalCell dentro del plazo de siete (7) días desde la fecha en que se

comunique el éxito de la ronda en caso de que este tenga lugar, según lo previsto en la Cláusula

4.4.1 de las Condiciones de Uso.

La responsabilidad de CapitalCell por el ejercicio de estas funciones se limita a lo previsto en las

Condiciones de Uso del Portal.

TERCERA: CUMPLIMIENTO DE LAS CONDICIONES Y DESEMBOLSO A FAVOR DEL

PROMOTOR.

La efectividad de la inversión está condicionada al éxito de la ronda de financiación iniciada por

el Promotor en el Portal.

Se entenderá que la ronda de financiación ha tenido éxito cuando alcance el objetivo de inversión

dentro del plazo previsto para ello.

El objetivo de inversión se ha fijado en {{project.goalFormat()}} Euros (el “Objetivo de

Inversión”), y el plazo para conseguirlo expirará el {{project.dateFinished|date('d/m/Y')}} (la

“Fecha Límite”).

En caso de que se alcance el Objetivo de Inversión dentro del plazo previsto (no más tarde de la

Fecha Límite), se procederá conforme a lo previsto en la Cláusula 4.6 de las Condiciones de Uso

(Anexo II).

En el momento en el que se determine el éxito definitivo de la ronda de financiación (conforme

lo previsto en la Cláusula 4.6.2 de las Condiciones de Uso (Anexo II), el crédito del Inversor frente

a la Sociedad Vehicular, nacido según lo previsto en la Cláusula 2 del presente Acuerdo,

devendrá líquido y exigible, y será objeto de capitalización en la Sociedad Vehicular para que

ésta, a su vez y acto seguido, acuda a la ampliación de capital acordada por el Promotor para

financiar el Proyecto.

La entrega de los fondos por parte de la Sociedad Vehicular al Promotor se hará según lo previsto

en la Cláusula 4.6.3 de las Condiciones de Uso.

CUARTA: DEVOLUCIÓN DE LOS FONDOS AL INVERSOR.

4.1. Supuestos en los que procede la devolución.

CapitalCell gestionará la devolución al Inversor del importe que hubiera entregado éste en los

supuestos previstos en la Cláusula 4.4.3 de las Condiciones de Uso del Portal, con los efectos

allí previstos para cada caso.

4.2. Retribución del Inversor en determinados supuestos de devolución de fondos.

4.2.1. En caso de fracaso de la ronda de financiación o desistimiento del Inversor.

En caso de que (i) no se alcance el Objetivo de Inversión antes o durante la Fecha Límite; o (ii)

el Inversor ejerza su derecho de arrepentimiento dentro del plazo previsto en la Cláusula 4.4.3

de las Condiciones de Uso, se producirá la resolución del presente Acuerdo, quedando sin efecto

la inversión.

En tal supuesto:

(i)

CapitalCell gestionará la devolución al Inversor de las cantidades que éste hubiera

entregado en virtud del presente Acuerdo (deducido el coste repercutido por la pasarela de pagos

empleada) según lo previsto en la Cláusula 4.4.3 de las Condiciones de Uso.

(ii)

El Inversor no recibirá ninguna retribución o interés por las cantidades retenidas

durante la ronda de financiación. El Inversor acepta expresamente el riesgo de no obtener

rentabilidad durante la ronda de financiación y de tener que asumir los costes de la pasarela de

pagos en los supuestos indicados.

4.2.2. En caso de desistimiento por el Promotor.

En caso de que (i) el Promotor desista de la ronda de financiación antes de la Fecha Límite según

lo previsto en la Cláusula 3.7 de las Condiciones de Uso del Portal; o (ii) se produzca cualquier

circunstancia en la que las Condiciones de Uso atribuyan los mismos efectos que al desistimiento,

CapitalCell gestionará la devolución de los fondos al Inversor (deducido el coste repercutido por

la pasarela de pagos empleada), y el Promotor vendrá obligado a satisfacer una penalidad a

favor del Inversor.

Dicha penalidad, que tendrá el carácter de cláusula penal conforme lo previsto en el artículo

1.152 del Código Civil, será equivalente al siete y medio por ciento (7,5%) de la inversión

comprometida por el Inversor, más la cantidad correspondiente al coste por comisiones de la

pasarela de pagos empleada para realizar el pago por el Inversor.

QUINTA: INTERÉS DEL PRÉSTAMO

1.

Determinación del tipo de interés

Los intereses que devengue este Préstamo se compondrán de una parte fija (en el sentido de

que son independientes de los resultados del PRESTATARIO), y, en su caso, de otra variable

en función de los resultados del PRESTATARIO, según se expone a continuación:

a)La parte fija será de un seis (6%) anual desde la fecha de firma del presente contrato y hasta

la Fecha de Vencimiento.

b)La parte variable se devengará y calculará a un tipo nominal anual calculado en base al

porcentaje que, en cada ejercicio, represente el resultado del ejercicio completo antes de

impuestos sobre los fondos propios medios, ambos del ejercicio al que corresponde la liquidación

de intereses; y una vez determinado dicho porcentaje se restarán los puntos porcentuales en que

se exprese la parte fija, constituyendo la diferencia resultante el tipo nominal anual al que se

efectuará la liquidación de la parte variable del interés exigible. En el supuesto de que este

porcentaje resultase negativo se considerará como tipo cero.

En ningún caso el tipo variable que se aplicará será superior a seis puntos anuales.

Se entenderá por “fondos propios medios” la media aritmética de los fondos propios al inicio y al

final del ejercicio, sin tener en cuenta como fondo propio el resultado del ejercicio al que se refiere

la liquidación.

2.

Cálculo de intereses

Los intereses a que se refieren los apartados 1.(a) y 1.(b) de esta Cláusula (los “Intereses”) se

devengarán diariamente sobre el saldo del principal vivo no vencido del Préstamo y se liquidarán

ª la fecha anterior en el tiempo entre: (i) la fecha de vencimiento prevista en la Cláusula Tercera;

y (ii) la fecha de conversión del Préstamo en capital de conformidad con lo previsto en la Cláusula

Cuarta.

SEXTA: VENCIMIENTO DEL PRÉSTAMO.

Este Préstamo tendrá efectos desde la Fecha de Firma del presente Contrato hasta el día 31 de

diciembre de 2016.

El PRESTATARIO y el PRESTAMISTA se obligan a la capitalización del Préstamo y los Intereses

como modo natural de amortización del mismo de conformidad con los términos y condiciones

previstos en la Cláusula Cuarta siguiente.

Para el supuesto de que alguna de las fechas de liquidación del Principal y de los Intereses

indicadas resultare ser un día inhábil, el PRESTATARIO deberá efectuar la liquidación

correspondiente en el primer día hábil inmediatamente siguiente.

SÉPTIMA: CONVERSIÓN DEL PRÉSTAMO Y LOS INTERESES EN CAPITAL

En cualquier momento durante la vigencia del presente Contrato, se aplicará al Principal y los

Intereses del Prestamista, la actuación que concurra de modo anterior en el tiempo de entre

cualquiera de las siguientes dos actuaciones de conformidad con los términos y condiciones que

se estipulan a continuación:

(a) La fecha en que el Órgano de Administración de CEBIOTEX acuerde someter a la Junta

General de Socios de CEBIOTEX la aprobación de una propuesta de inversión, realizada por

parte de, al menos, uno o varios inversores diferentes a los socios de CEBIOTEX, mediante

ampliación de capital, con asunción y desembolso de las participaciones sociales, total o parcial,

incluyendo, tanto el valor nominal como la prima de emisión (en lo sucesivo, la “Ronda de

Financiación”), se capitalizará el Principal, conjuntamente y en su integridad o parcialmente,

asumiendo y desembolsando el número de participaciones sociales del capital social de

CEBFUNDING que corresponda, mediante el otorgamiento de la correspondiente escritura de

ampliación de capital de CEBFUNDING, de modo previo o simultáneo, en unidad de acto, a la

Ronda de Financiación.

El precio por participación social en la ampliación de capital procedente de la capitalización del

Préstamo, será el importe correspondiente al 23,43% del valor pre-money del 100% del capital

social de CEBIOTEX establecido para la Ronda de Financiación, incluyendo, el valor nominal y

la prima de emisión, previa aplicación de un descuento por participación social, incluyendo, el

valor nominal y la prima de emisión del veinte (20%) por ciento.

A efectos aclaratorios, si el precio por acción, incluyendo el valor nominal y la prima de emisión,

de la ampliación de capital de la Ronda de Financiación fuera igual a 1 Euro:

El precio descontado del 20% será igual a:

Precio descontado del 20% = 1 € - (1 € x 20%)

Precio

descontado

del

20%

=

1

€

-

0,20

€

=

0,80

€

Una vez determinado el valor pre-money del 100% del capital social de CEBIOTEX establecido

para la Ronda de Financiación con descuento según lo indicado anteriormente, la capitalización

de la Segunda Ronda de Financiación Puente mediante su conversión en capital social de

CEBFUNDING se realizará de conformidad con la siguiente fórmula:

1. Porcentaje que la Primera y la Segunda Ronda de Financiación Puente representa en el

capital social de CEBFUNDING = % del capital social de CEBIOTEX que el importe de

la inversión de la Primera y la Segunda Ronda de Financiación Puente representa en el

capital social de CEBIOTEX a la valoración pre-money del 100% del capital social de

CEBIOTEX establecido para la Ronda de Financiación con descuento (redondeado al

alza) dividido por 23,43%.

2. Nº de Participaciones que serán emitidas por CEBFUNDING para la capitalización de la

Primera y la Segunda Ronda de Financiación Puente = 217.152 participaciones actuales

x (Porcentaje que la Primera y la Segunda Ronda de Financiación Puente representa en

el capital social de CEBFUNDING / (100% - Porcentaje que la Primera y la Segunda

Ronda de Financiación Puente representa en el capital social de CEBFUNDING).

3. Valor por participación de CEBFUNDING = Importe total de la Primera y la Segunda

Ronda de Financiación Puente / Nº de Participaciones que serán emitidas por

CEBFUNDING para la capitalización de la Primera y la Segunda Ronda de Financiación

Puente.

Los importes que resulten de la aplicación de los apartados (i), (ii), y (iii) precedentes serán

redondeados

al

alza.

En lo sucesivo, los apartados (i), (ii), y (iii) precedentes, se denominarán la “Fórmula”.

(b) En el caso de que no se den las circunstancias previstas en el Apartado (a) precedente

durante el plazo de duración del presente Contrato, la conversión del Préstamo y los Intereses

en capital se realizará a la Fecha de Vencimiento del Préstamo y la aportación de capital será

como máximo la cuantía equivalente al importe del Préstamo concedido a CEBFUNDING,

referido en la Cláusula Primera del presente Contrato.

Requerida la conversión por el Prestamista o la Prestataria, deberá procederse a la ejecución y

elevación a público del aumento de capital cubierto por la misma, en el plazo máximo de dos (2)

meses, contados desde el día siguiente al último requerimiento realizado por el Prestamista o la

Prestataria.

El Préstamo se computará a la par, es decir, por el principal y las participaciones sociales se

valorarán por el importe equivalente al 23,43% de un valor pre-money de CEBIOTEX de dos

millones quinientos mil Euros (2.500.000 €). La capitalización de la Ronda de Financiación

Puente se realizará mediante su conversión en capital social de CEBFUNDING mediante la

aplicación de la Fórmula en base a la valoración indicada en este párrafo.

OCTAVA: DERECHO DE INFORMACIÓN

Durante el plazo de duración del presente Contrato y hasta la fecha en que el PRESTAMISTA

adquiera la condición de socio de CEBFUNDING, en su caso, mediante la formalización de la

capitalización del Préstamo contemplado en el presente Contrato, el PRESTAMISTA tendrá

derecho a recibir las cuentas anuales de CEBFUNDING correspondientes al ejercicio social de

2015.

NOVENA:: INTERESES DE DEMORA

Si en la fecha de vencimiento del Préstamo, el PRESTATARIO no hubiese liquidado sus

obligaciones de pago conforme a lo dispuesto en las Cláusulas Segunda y Cuarta anteriores,

deberán computarse intereses anuales de demora del siete (7) por ciento sobre la cuota

impagada.

DÉCIMA: VENCIMIENTO ANTICIPADO

El PRESTAMISTA podrá considerar vencido el préstamo, notificándolo al PRESTATARIO, en el

caso de que el PRESTATARIO incumpla cualquier obligación esencial asumida en el presente

Contrato con posterioridad a la declaración de concurso de acreedores del PRESTATARIO

efectuada por parte de cualquier juez o tribunal competente de conformidad con lo establecido

en la Ley 22/2003, de 9 de julio, Concursal, o el PRESTATARIO acordase su disolución y/o

liquidación.

DECIMOPRIMERA: RESPONSABILIDAD Y PROCEDIMIENTO DE RECLAMACIÓN POR

DAÑOS Y PERJUICIOS

Los Socios Actuales (tal y como se define en el Contrato de Inversión y Pacto de Socios de

CEBIOTEX que se adjunta como Anexo V), responden mancomunadamente frente al Socio

Inversor (tal y como se define en el Contrato de Socios de CEBIOTEX que se adjunta como

Anexo V) de la veracidad, corrección y exactitud de las declaraciones, manifestaciones y

garantías que se contienen en el Contrato de Inversión y Pacto de Socios de CEBIOTEX que se

adjunta como Anexo V.

No obstante lo anterior, las cláusulas 6.1.3 y 6.1.6 del Contrato de Inversión y Pacto de Socios

de CEBIOTEX tendrán la redacción actualizada que se indica a continuación:

6.1.3. Capital Social y Participaciones sociales de CEBIOTEX

El capital social actual de CEBIOTEX es de Cuatro Mil dos cientos setenta y seis Euros (4.276

€) representado por Cuatro Mil dos cientos setenta y seis (4.276 €) participaciones sociales,

numeradas del 1 al 4.276, ambas inclusive, de un (1 €) Euro de valor nominal cada una y todas

ellas, gozan de los mismos derechos políticos y económicos. Todas las participaciones sociales

han sido válidamente emitidas y se hallan totalmente desembolsadas.

No existe ningún tipo de contrato en relación con la emisión de nuevas participaciones de

CEBIOTEX, por lo que ningún tercero tiene derecho de ningún tipo a adquirir o suscribir por título

alguno todas o parte de las participaciones sociales de CEBIOTEX, salvo lo dispuesto en el

contrato de préstamo participativo firmado entre CEBIOTEX y Caixa Capital Micro II, F.C.R. de

Régimen Simplificado de conformidad con los términos y condiciones que se detallan en el Anexo

nº 6 al presente Contrato.

No existen reclamaciones, gravámenes, retenciones o cargas que afecten a las participaciones

sociales de CEBIOTEX.

La titularidad de todas las participaciones sociales de CEBIOTEX está correctamente inscrita en

el Libro Registro de Socios de CEBIOTEX.

En la fecha de la firma del presente Contrato los Socios Actuales son los plenos titulares de

participaciones sociales de CEBIOTEX representativas de un cien por ciento (100%) del capital

social de la misma, con todos los derechos inherentes a las mismas y libres de cualesquiera

cargas.

6.1.6. Estados Financieros

CEBIOTEX presenta los Estados Financieros de CEBIOTEX de fecha 31 de diciembre de 2015,

adjuntos a este Contrato como Anexo nº 2.

CEBIOTEX es la legítima propietaria de todos los bienes relacionados en los Estados Financieros,

los cuales están libres de obligaciones, cargas, intereses de garantía y cualesquiera otros

gravámenes.

CEBIOTEX tiene pacífica y plena posesión de tales activos y no ha otorgado ningún contrato de

promesa ni de opción de compra o venta ni cualquier otro contrato que pudiera afectar su

propiedad o posesión.

Se adjuntan al presente Contrato los Estados Financieros de CEBIOTEX del ejercicio 2015 como

Anexo VII formando parte íntegramente de este Contrato.

DECIMOSEGUNDA: ADHESIÓN AL PACTO DE SOCIOS

Las Partes dejan constancia que, de conformidad con lo previsto en la Cláusula 8.3 del Pacto de

Socios entre los Socios de CEBFUNDING firmado el día 27 de febrero de 2015, que se adjunta

al presente Contrato como Anexo VI, en el supuesto de que se decida permitir la entrada en

CEBFUNDING a algún tercero por la vía de la ampliación de capital, el nuevo socio que asuma

participaciones de CEBFUNDING deberá, con carácter previo a la asunción de las mismas, firmar

una declaración de adhesión al Pacto de Socios. En consecuencia, mediante el presente

Contrato, el PRESTAMISTA se adhiere y manifiesta aceptar en su integridad el mencionado

Contrato de Socios de CEBFUNDING que adjunta al presente Contrato de préstamo como Anexo

VI cuyo contenido conoce. Esta adhesión tendrá efectos a partir del momento en que se formalice

la asunción de las participaciones de CEBFUNDING que sean emitidas en la ampliación de

capital por compensación de créditos mediante la que se capitalice el Préstamo concedido en

virtud del presente Contrato.

La adhesión del PRESTAMISTA manifestada en el párrafo precedente implica la aceptación de

la adhesión de CEBFUNDING como socio de CEBIOTEX a los términos y condiciones de los

contratos de préstamo firmados entre CEBIOTEX y Caixa Capital Micro II, F.C.R. de Régimen

Simplificado por importe de 150.000 Euros de principal, así como entre CEBIOTEX y Empresa

Nacional de Innovación, S,A, (ENISA) por importe de 75.000 Euros de principal. Los términos y

condiciones esenciales del contrato de préstamo entre CEBIOTEX y Empresa Nacional de

Innovación, S.A. (ENISA) se adjuntan al presente Contrato de préstamo como Anexo VIII.

DECIMOTERCERA: CESIÓN DEL PRÉSTAMO

Ninguna de las Partes podrá ceder de modo total o parcial, a terceras personas físicas o jurídicas,

el Préstamo, objeto de este Contrato sin el consentimiento previo y expreso de la otra Parte.

DECIMOCUARTA: GASTOS DEL CONTRATO

Todos los impuestos, corretajes y gastos judiciales o extrajudiciales que se originen como

consecuencia de la formalización de este Contrato ante Fedatario Público o del nacimiento,

cumplimiento, o extinción de las obligaciones dimanantes del mismo, serán de cuenta del

PRESTATARIO.

DECIMOQUINTA: LEY APLICABLE

Este Contrato tiene carácter mercantil y se regirá por sus propias Cláusulas y en lo que en ellas

no estuviere previsto se atendrán las PARTES a la legislación española vigente en cada

momento.

DECIMOSEXTA: SOMETIMIENTO A FUERO JURISDICCIONAL

Las PARTES, con renuncia expresa a su fuero propio, someten cualquier controversia o

discrepancia derivada del presente Contrato a la Jurisdicción de los Juzgados y Tribunales de la

ciudad de Barcelona.

DECIMOSÉPTIMA: APROBACIÓN POR LA JUNTA GENERAL DE SOCIOS

Expresamente se hace constar que el presente Contrato será sometido a la aprobación en todos

sus términos de la Junta General de Socios que sea celebrada, y que, igualmente, todos los

socios de CEBFUNDING se comprometerán a, en su caso, aprobar el aumento de capital social

descrito, en virtud del cual se capitalice el Préstamo de conformidad con lo previsto en el presente

Contrato.

DECIMOCTAVA: MANIFESTACIONES DEL INVERSOR

En todo caso, de conformidad con lo previsto en las Condiciones de Uso (Anexo IX), el Inversor

manifiesta conocer y aceptar los riesgos que implica la participación directa en el capital de la

Sociedad Vehicular e indirecta en el capital de la Sociedad Promotora, y en especial:

(i) El riesgo de pérdida total o parcial del capital invertido;

(ii) El riesgo de no obtener el rendimiento dinerario esperado;

(iii) El riesgo de falta de liquidez de la Inversión;

(iv) El riesgo de dilución de su participación indirecta en la Sociedad Promotora en aquellos

casos en los que ésta acuerde nuevos Aumentos de Capital o lleve a cabo nuevas rondas de

financiación;

(v) El riesgo de no recibir dividendos; y

(vi) El riesgo de no poder influir en la gestión de la Sociedad Vehicular ni la Sociedad Promotora.

Asimismo, el Inversor manifiesta conocer y aceptar las restricciones a la libre transmisibilidad

inherentes a su régimen jurídico que han sido recogidas en el presente Acuerdo y en los

Estatutos que se acompañan al mismo como Anexos I-III.

DECIMONOVENA: VIGENCIA

El presente Acuerdo entrará en vigor en el momento en el que se reciban los fondos del Inversor

conforme lo previsto en el Cláusula 4.4.1 de las Condiciones de Uso, y seguirá vigente y surtiendo

plenos efectos hasta que (i) se produzca la devolución de los fondos al Inversor en los supuestos

previstos en la Cláusula 4; o (ii) habiendo tenido lugar el Aumento de Capital, el Inversor pierda

la condición de socio de la Sociedad.

VIGÉSIMA: NOTIFICACIONES

Excepto cuando se indique otra vía en este Acuerdo, las comunicaciones que se dirijan las Partes

en relación con el presente Acuerdo deberán realizarse por escrito, por cualquier medio que

asegure la recepción por el destinatario, y serán dirigidas a los domicilios que respectivamente

figuran en el encabezado de este Acuerdo y, en todo caso, a la dirección de correo electrónico

facilitado por el Inversor.

Las Partes podrán modificar su domicilio o dirección electrónica a efectos de comunicaciones,

notificándolo a la otra Parte con al menos diez (10) días de antelación a la fecha en que deba

tener efectos el cambio.

VIGÉSIMOPRIMERA: SEPARABILIDAD.

Si cualquier Cláusula de este Acuerdo fuese declarada, total o parcialmente, nula o ineficaz, tal

nulidad o ineficacia afectará tan sólo a dicha disposición o a la parte de la misma que resulte nula

o ineficaz, y el Acuerdo subsistirá en todo lo demás, teniéndose tal disposición o la parte de la

misma que resulte afectada por no puesta. A tales efectos, el Acuerdo sólo dejará de tener

validez exclusivamente respecto a la disposición nula o ineficaz, y ninguna otra parte o

disposición del presente Acuerdo quedará anulada, invalidada, perjudicada o afectada por tal

nulidad o ineficacia, salvo que por resultar esencial al presente Acuerdo hubiese de afectarlo de

forma integral.

VIGÉSIMOSEGUNDA: FORMALIZACIÓN.

La formalización del presente Acuerdo tiene lugar mediante la interfaz informática del Portal y al

amparo de sus Condiciones de Uso, a través de la cual el Inversor manifiesta y confirma su

voluntad de invertir en el Proyecto.

El consentimiento de las demás Partes se presume desde el momento en que autorizan la

publicación del Proyecto en el Portal, al amparo del Acuerdo de Publicación al que se refieren

las Condiciones de Uso.

Sin perjuicio de lo anterior, en el momento en que se determine el éxito de la ronda de

financiación, el Inversor recibirá una copia del presente Acuerdo firmada por el Promotor, según

lo previsto en la Cláusula 3.

CapitalCell no suscribe el presente Acuerdo ni es parte del mismo. Las actuaciones a cargo de

CapitalCell que aquí se establecen se rigen por lo previsto en las Condiciones de Uso, que

constituye el marco de obligaciones de CapitalCell en relación con la Partes y el Proyecto.

ANEXOS AL PRESENTE CONTRATO

Anexo I: Estatutos de CEBFUNDING

Anexo II: Composición del Capital Social de CEBFUNDING

Anexo III: Estatutos de CEBIOTEX

Anexo IV: Composición del Capital Social de CEBIOTEX

Anexo V: Contrato de Inversión y Pacto de Socios de CEBIOTEX

Anexo VI: Contrato de Socios de CEBFUNDING

Anexo

VII:

Estados

financieros

CEBIOTEX

ejercicio

2015

Anexo VIII: Términos y condiciones esenciales del Contrato de Préstamo entre CEBIOTEX

y Empresa Nacional de Innovación, S.A. (ENISA)

Anexo IX: El proyecto de CEBIOTEX

Anexo X: Términos y condiciones de uso del Portal Capital Cell