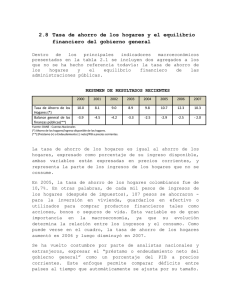

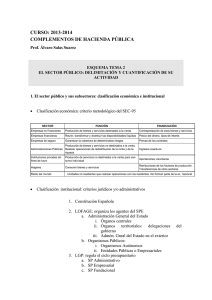

El sector de las Administraciones Públicas en

Anuncio