JURISPRUDENCIA ADMINISTRATIVA

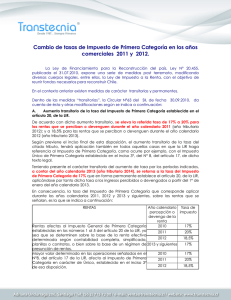

Anuncio