gméxico reporta resultados del 2t16

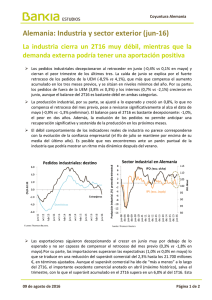

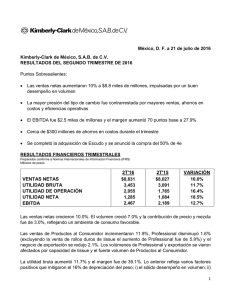

Anuncio

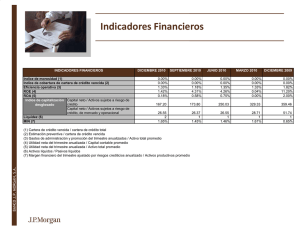

Results Second 2016 GRUPOQuarter MÉXICO RESULTADOS SEGUNDO TRIMESTRE 2016 Cifras Relevantes en Dólares1 Contacto Inversionistas: Marlene Finny (55) 1103-5344 México D.F., a 25 de julio del 2016 - Grupo México, S.A.B. de C.V. (“Grupo México” “GMéxico” - BMV: GMEXICOB). En la División Minera nos consolidamos nuevamente como la Empresa con el menor cash-cost en la Industria a nivel mundial. En el 2T16, el “cash cost” por libra de cobre, neto de subproductos, fue de US$1.04, un decremento de 20% comparado con el 2T15. Esta reducción es el resultado de mayor producción de bajo costos por la conclusión de la primera etapa del programa de inversión, así como ahorros por las iniciativas de control de costos. [email protected] www.gmexico.com La producción de cobre al 1S16 aumentó +21% (92,923 toneladas), lo que representa una nueva cifra récord para un primer semestre al alcanzar 528,096 toneladas de cobre, impulsado por la entrada en operación de los nuevos proyectos en la mina Buenavista en Sonora que incrementaron su producción en 73% comparado con el 1S15. Incrementó nuestra producción de oro (+73%), zinc (+30%) y plata (+27%). A pesar de una disminución de -21% en el precio del cobre, -23% en el molibdeno y -16% en el zinc, las ventas consolidadas en el 1S16 fueron US$4,010 millones, sólo 6% menor al 1S15 debido al incremento en volúmenes por la expansión de Buenavista. En la División Transporte el volumen en tons-km aumentó 5% comparado al 1S15; sin embargo, una depreciación de 19% del peso contra el dólar tuvo un impacto negativo en la ventas que cayeron 4% (en pesos se tuvo un incremento de 14%). En Infraestructura las ventas se incrementaron 7% a US$307 millones. El costo de ventas en el 1S16 fue US$2,235 millones, 5% menor al 1S15. En la División Minera, los costos aumentaron 1% debido a mayores volúmenes de producción. En la División Transporte bajó 9% por mayor productividad. En la División Infraestructura se incrementó en 6% comparado con el 1S15 principalmente por la entrada en operación de la 2ª planta de ciclo combinado. El EBITDA del 1S16 fue de US$1,612 millones, 8% menor al 1S15, principalmente por la caída en precios de metales. La División Minera alcanzó US$1,086 millones con un margen de 36%. La División Transporte alcanzó US$375 millones, 4% mayor al 1S15 con un margen récord de 41%. La División Infraestructura obtuvo un EBITDA de US$149 millones con un margen de 49%. La utilidad neta consolidada alcanzó un monto de US$757 millones durante el 1S16, lo que implica un incremento de 8% comparado con el 1S15, con un margen equivalente al 19% sobre ventas. Las inversiones de capital alcanzaron US$714 millones. En el 2016, continuamos desarrollando nuestro programa de inversión para incrementar la capacidad de producción de cobre de nuestro nivel de producción en el 2013 de 808,000 toneladas a más de 1.3 millones de toneladas. No obstante el entorno de precios de los metales y la volatilidad de los mercados, el Consejo de Administración decretó el pago de un dividendo en efectivo de $0.15 pesos por cada acción en circulación a fin de ser consistente y continuar con la práctica de crear valor para sus accionistas. Este dividendo será pagado en una sola exhibición a partir del 26 de agosto de 2016. (Miles de Dólares) Ventas Costo de Ventas Utilidad de Operación EBITDA Margen EBITDA (%) Utilidad Neta Margen de Utilidad (%) Inversiones / Capex Empleados Segundo Trimestre 2015 2016 Variación US$000 % 2,195,078 2,089,262 (105,815) (4.8) 4,278,418 4,009,841 (268,577) 1,177,023 1,152,999 (24,024) (2.0) 2,341,235 2,235,297 (105,938) (4.5) 719,679 611,577 (108,102) (15.0) 1,355,925 1,153,038 (202,888) (15.0) 917,387 883,441 (33,946) (3.7) 1,742,599 1,611,711 (130,888) (7.5) 54,771 7.8 41.8% 365,896 16.7% 42.3% 350,288 Enero - Junio 2015 2016 40.7% (15,608) (4.3) 16.8% 702,412 16.4% Variación US$000 % (6.3) 40.2% 757,183 18.9% 462,759 453,464 (9,295) (2.0) 796,611 714,272 (82,338) (10.3) 29,967 29,933 (34) (0.1) 29,967 29,933 (34) (0.1) 1 Todas las cifras están expresadas en dólares (“US$”) moneda de los Estados Unidos de América, bajo U.S. GAAP, excepto donde se indique lo contrario. 2T16 www.gmexico.com Página 1 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO Eventos Relevantes por División División Minera Concluye Expansión de Buenavista - Sonora, México.- De los $3,500 millones de este programa de inversión, la Empresa ha invertido ya $3,228 millones. Excluyendo el proyecto Quebalix IV y algunas otras instalaciones menores de infraestructura, todas las demás instalaciones de este programa están actualmente operando y esperamos producir 460,000 toneladas de cobre en 2016 y 500,000 toneladas en 2017. El programa de inversión de Buenavista se está terminando en tiempo y por debajo del presupuesto esperado. La Concentradora II de Buenavista está trabajando al 105% de su capacidad total de diseño de 188,000 toneladas de cobre contenido, y con esto concluimos con nuestras 2 principales expansiones en México (la planta de extracción por solventes y electrodepositación III de 120,000 toneladas de cobre contenido y la planta Concentradora II). Mejoras al Perfil de Costos.- El incremento en producción de bajo costo no solo tiene un impacto en los volúmenes, sino también tiene un impacto positivo en nuestra estructura de costos por las economías de escala y la tecnología de punta que se utilizó en las expansiones. Asimismo, se logró incrementar la producción de otros metales lo que otorga más créditos vía sub-productos y mejora el costo. Programa Comercial Concluido.- A pesar del actual entorno que enfrenta el mercado del cobre, hemos logrado colocar toda nuestra nueva producción de 2016 de la Concentradora II de Buenavista de 700,000 toneladas de concentrados de cobre en condiciones mejores al “benchmark” de mercado para 2016. Avanzamos en la Expansión de Toquepala - Tacna, Perú.- Este Proyecto incluye una nueva concentradora con tecnología de punta que incrementará la capacidad de producción anual en 100,000 toneladas de cobre alcanzando 235,000 toneladas en el 2018, y también aumentará la producción de molibdeno en 3,100 toneladas con una inversión de capital de $1,200 millones. Al 30 de junio de 2016, hemos invertido $431.1 millones en el proyecto y se espera que esté terminado en el 2T18. Normalización de Operaciones en Santa Eulalia y Charcas.- Tras resolver el problema de inundación que afectó a la unidad Santa Eulalia y el derrumbe que afectó a la unidad de Charcas en 2015 debido a un temblor, la producción de zinc durante el 2T16 se incrementó en 43% a 19,994 toneladas respecto al 2T15. Santa Eulalia creció su producción en 100% y Charcas incrementó en 35%. Importante reducción de “cash-cost” en ASARCO.- Al 2T16, el “cash cost” por libra de cobre, neto de subproductos, fue de US$1.66, un decremento de 19% comparado con el 2T15 y una caída de 34% si lo comparamos con el mismo periodo del 2014. Esta reducción es el resultado de nuestro constante esfuerzo por optimizar nuestra estructura de costos a través de varias medidas de control entre las cuales se incluyen el cierre parcial de las operaciones menos eficientes de la Planta Concentradora de Hayden, así como la reducción de nuestra fuerza laboral en 454 personas. A pesar de estas medidas, Asarco logró incrementar la producción durante el 1S16 en 3% a 80,594 toneladas de cobre. Reorganización de la División Minera.- Como respuesta a las adversas condiciones de los mercados, y como parte de nuestro programa de mejora continua, hemos llevado a cabo una reorganización corporativa en la División Minera. Se han reestructurado las áreas administrativas de todas nuestras subsidiarias centralizando funciones, se implementaron nuevos sistemas informáticos y se instaló un centro de servicios compartidos en Hermosillo, Sonora, donde hemos concentrado todas las operaciones transaccionales de la División Minera. Con esto, hemos obtenido ahorros importantes al encontrar sinergias y economías de escala. Continuamos comprometidos con nuestro estricto control de costos por lo que seguiremos trabajando en importantes proyectos que traerán aún más beneficios como un centro de abastecimiento estratégico. 2T16 www.gmexico.com Página 2 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO División Transporte La División Transporte continúa creciendo.- En el 2T16 comparado con el mismo periodo del año anterior, tuvimos un crecimiento de 2.4% en Tons-Km, la utilidad operativa creció 10.1% y el EBITDA 6.3%. Todo esto, a pesar de una devaluación de 19.2% en la paridad del peso contra el dólar. Mejora el Desempeño Operativo.- Durante el trimestre se alcanzó un nuevo récord en margen de EBITDA de 41.8%, muy por arriba del 37.4% que se reporté en el mismo periodo del año pasado. Crecimiento del Segmento Agrícola.- El segmento tuvo un crecimiento acumulado de 10% en TonsKm, debido al crecimiento en el movimiento de importación de granos básicos por frontera de 16.4% en Tons-Km. Crecimiento en el Segmento Automotriz.- El segmento mostró un crecimiento acumulado del 13.4% en Tons-Km debido al crecimiento en la exportación de vehículos por las fronteras de Piedras Negras y Ciudad Juárez. Crecimiento en el Segmento Intermodal.- El crecimiento de este segmento se debe a un mayor número de contenedores transportados principalmente en los tráficos transfronterizos con origen en Monterrey y Silao con destino a Chicago. Este segmento tuvo un crecimiento acumulado de 8.8% en Tons-Km. Crecimiento en el Segmento Metales.- Se tuvo un crecimiento acumulado de 19.8% en Tons-Km, el crecimiento de la industria automotriz en el país ayudó a incrementar el movimiento de productos para la fabricación de automóviles; así mismo, se sigue ganando participación de mercado en los movimientos de la industria metalúrgica nacional. División Infraestructura Buen aforo de la Autopista Salamanca – León.- Durante el 2T16, reportó ingresos récord de $124.7 MM de pesos y un aforo vehicular promedio diario ponderado de 9,505 unidades. Los ingresos del 2T16 subieron 8% y el aforo vehicular promedio diario ponderado 2.3% con respecto al 1T16. Plataforma Modular Tamaulipas.- Nos encontramos en espera de localización por parte de PEMEX. Se espera que durante el 3T16 PEMEX nos asigne plataforma fija y se inicie el proceso de movilización. Grupo México Servicios de Ingeniería (GMSI).- Se realiza ingeniería de detalle para la ampliación de la planta concentradora de cobre de Toquepala, registrando un 81% de avance de obra. 2T16 www.gmexico.com Página 3 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO Financiamiento 2015 Deuda Total(1) (Miles de dólares) Grupo México Americas Mining Corporation Southern Copper Corporation Asarco GMéxico Transportes GFM - Ferromex Ferrosur Deuda Total(1) - - 55,009 - 134,952 (55,009) (134,952) 6,152,219 5,952,854 103,412 78,701 65,710 12,991 - 188,431 (188,431) - México Proyectos y Desarrollos Grupo México (Consolidado) Al 30 de Junio 2016 Caja y Deuda Bancos (2) Neta 550,683 5,402,171 332,918 263,690 199,666 64,024 43,060 31,177 37,264 (6,087) 1,207,971 1,108,531 94,454 1,014,077 7,839,580 7,434,955 1,326,169 6,108,784 GMéxico mantiene un balance sólido con un bajo nivel de apalancamiento con una deuda neta a EBITDA de 2.1x. El 93% de la deuda contratada está denominada en dólares y 7% en pesos. El 90% de la deuda se encuentra en tasa fija. Además de esto, GMéxico tiene un cómodo calendario de pagos de su deuda; no tenemos pagos de capital importantes hasta el 2035. La fortaleza financiera de la Empresa le permite estar bien posicionada para enfrentar el difícil entorno económico que afecta sus distintas Divisiones y mantiene su compromiso de seguir adelante con su agresivo programa de expansión y analizar posibles oportunidades que se presenten en el mercado. Vencimientos Grupo México Al 30 de junio de 2016 1,600.0 1,400.0 1,200.0 1,000.0 800.0 600.0 400.0 200.0 2016 2017 2018 2019 2020 2021 2022 2023 2024 2025 2026 2027 2028 2029 2030 2031 2032 2033 2034 2035 2036 2037 2038 2039 2040 2041 2042 2043 2044 2045 División Minera 2T16 División Transporte División Infraestructura www.gmexico.com Página 4 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO División Minera Americas Mining Corporation Cifras Relevantes (Miles de Dólares) Ventas Costo de Ventas Utilidad de Operación EBITDA Segundo Trimestre 2015 2016 Variación US$000 % 1,615,584 1,552,759 893,243 935,489 514,711 384,127 (130,584) (25.4) 676,182 583,558 (92,624) (13.7) Margen EBITDA (%) Utilidad Neta Margen de Utilidad (%) 266,039 Inversiones / Capex 310,087 41.9% 16.5% (3.9) 3,163,029 2,989,992 42,246 4.7 1,804,144 1,827,474 958,316 721,394 (236,923) (24.7) 1,270,131 1,086,046 (184,085) (14.5) 40.2% (58,143) (21.9) 13.4% 364,683 Variación US$000 % (62,824) 37.6% 207,896 Enero - Junio 2015 2016 17.6 (5.5) 23,330 1.3 36.3% 512,029 560,619 16.2% 54,596 (173,037) 48,590 9.5 24,340 4.2 18.7% 576,678 601,018 Precio Promedio de los Metales Cobre 3T 4T 1T 2015 2015 2016 Segundo Trimestre Var. 2016 2015 (US$/Libra) 2.40 2.20 2.11 2.13 2.77 Molibdeno (US$/Libra) 5.75 4.75 5.27 6.89 Zinc (US$/Libra) 0.84 0.73 0.76 0.87 Plata (US$/Onza) 14.87 14.75 14.87 Oro (US$/Onza) 1,124.01 1,104.40 Plomo (US$/Libra) 0.78 Acido Sulf. (US$/Ton) 72.40 % Enero - Junio 2016 Var. 2015 % (23.2) 2.12 2.72 (22.1) 7.45 (7.5) 6.08 7.93 (23.3) 1.00 (12.7) 0.81 0.97 (16.0) 16.83 16.38 2.7 15.85 16.54 (4.2) 1,181.21 1,259.36 1,192.82 5.6 1,220.28 1,206.02 0.76 0.79 0.78 0.88 (11.7) 0.78 0.85 (7.8) 71.76 46.35 49.78 74.96 (33.6) 48.08 72.21 (33.4) 1.2 Fuente: Co bre y P lata - COM EX; Zinc y Oro - LM E; M o libdeno - M etals Week Dealer Oxide, Á cido Sulfúrico - A M C Cobre.- La producción de cobre en el 1S16 aumentó 21% comparado con el 1S15 a 528,096 toneladas, lo que implica un incremento de 92,923 toneladas, como resultado de una mayor producción en Buenavista (+73%) principalmente. Molibdeno.- La producción de molibdeno del 1S16 disminuyó (-7%) a 10,875 toneladas en comparación con el mismo periodo del año anterior por una menor producción en Toquepala por menores leyes minerales. Zinc.- La producción de zinc en el 1S16 aumentó 30% a 38,023 toneladas en comparación a 29,174 toneladas en 1S15. Este incremento es resultado de la entrada en operación de las operaciones en la mina Santa Eulalia después de los problemas por la inundación que afectó la producción del 2015. Plata.- En el 1S16, la producción de plata aumentó (+27%) a 9,065 miles de onzas comparado con el 1S15 explicado por mayor producción en Buenavista (+141%) y Mission (+42%). Oro.- La producción de oro aumentó (+73%) a 32,663 onzas debido a mayor producción en Buenavista (+159%). 2T16 www.gmexico.com Página 5 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO Producción Minera División Minera Cobre Producción Ventas Molibdeno Producción Ventas Zinc Producción Ventas Plata Producción Ventas Oro Producción Ventas Ácido Sulfúrico Producción Ventas Segundo Trimestre 2015 2016 Variación % Enero - Junio 2015 2016 Variación % (TM) ($US MM) 216,871 1,348,000 266,071 1,241,884 49,201 (106,117) 22.7 (7.9) 435,173 2,595,729 528,096 2,426,623 92,923 (169,107) 21.4 (6.5) (TM) ($US MM) 5,758 63,000 5,305 81,281 (453) 18,281 (7.9) 29.0 11,635 153,633 10,875 136,531 (760) (17,103) (6.5) (11.1) (TM) ($US MM) 13,979 58,735 19,994 57,159 6,015 (1,576) 43.0 (2.7) 29,174 117,355 38,023 102,806 8,849 (14,549) 30.3 (12.4) (Miles Oz) ($US MM) 3,012 54,322 4,075 69,643 1,063 15,321 35.3 28.2 6,270 110,649 7,825 130,636 1,554 19,987 24.8 18.1 (Oz) ($US MM) 34,671 40,406 47,179 60,461 12,508 20,055 36.1 49.6 64,547 76,675 87,672 108,515 23,125 31,840 35.8 41.5 (TM) ($US MM) 584,482 31,790 682,884 24,331 98,403 (7,459) 16.8 (23.5) 1,289,706 65,442 1,385,809 47,218 96,103 (18,224) 7.5 (27.8) Cash Cost Durante el 1S16, el costo operativo en efectivo por libra de cobre “cash cost”, antes de subproductos, fue US$1.47, por debajo del costo de US$1.74 acumulado en el 1S15 (-16%). Esta reducción se debió a mejoras operativas por la mayor producción de bajo costo de las expansiones en Buenavista así como menores costos de los combustibles. En el 1S16, el costo operativo en efectivo por libra de cobre “cash cost”, neto de subproductos, fue de US$1.07 comparado con US$1.24 (-14%) en el mismo periodo del año anterior. Esto a pesar de la fuerte caída en los precios de los subproductos Molibdeno (-23%) y Zinc (-16%). Distribución por Ventas La contribución por metal en las ventas acumuladas de AMC en 2016 se muestra a continuación: Zinc Acido 3.4% Sulfúrico 1.6% Molibdeno 4.6% Plata 4.4% Oro 3.6% Otros 0.6% Plomo 0.7% Cobre 81.2% 2T16 www.gmexico.com Página 6 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO Proyectos Mineros Proyectos en México Sistema de Trituración y Bandas Transportadoras para Mineral Lixiviable (Quebalix IV).- El objetivo principal de este proyecto es reducir el tiempo de proceso, así como los costos de minado y acarreo. También aumentará la producción mejorando la recuperación de cobre ESDE. Tiene una capacidad de trituración y transporte de 80 millones de toneladas por año y esperamos que esté terminado en el 3T16. Al 30 de junio de 2016, el Proyecto tiene un progreso de 98% con una inversión de $248.4 millones de un presupuesto de capital aprobado de $340 millones. Infraestructura.- El resto de los proyectos, que completan el programa de inversión, incluyen la Infraestructura necesaria (líneas de transmisión y subestaciones, abastecimiento de agua, nueva presa de jales, talleres de equipo minero, terracerías, etc.). Proyectos en Perú Sistema de Rodillos de Trituración de Alta Presión (HPGR) Toquepala, Perú.- El principal objetivo de este proyecto es asegurar que la concentradora existente operará a su máxima capacidad de 60,000 toneladas por día, aún con un aumento en el índice de dureza del material. Adicionalmente, las recuperaciones mejorarán con un mineral más triturado. El presupuesto para este proyecto es de $40 millones y hemos invertido $11.7 millones al 30 de junio de 2016. Se espera que esté terminado en el 4T17. Proyecto de Optimización de Manejo de Mineral Grueso en Cuajone – Moquegua, Perú.- Este consiste en instalar una trituradora primaria en el tajo de la mina Cuajone con un sistema de bandas para transportar el mineral a la concentradora. El proyecto optimizará el proceso de acarreo reemplazando el transporte por ferrocarril, consecuentemente reduciendo costos de operación y mantenimiento, así como el impacto ambiental de la mina de Cuajone. La trituradora tendrá una capacidad de procesamiento de 43.8 millones de toneladas por año. Los principales componentes, incluyendo la trituradora y la banda transportadora, han sido adquiridos y hemos iniciado la preparación de la tierra y la obra civil. Al 30 de junio de 2016, hemos invertido $102.2 millones en este proyecto de un presupuesto de $165.5 millones. Se espera que el proyecto esté terminado en el 2T17. 2T16 www.gmexico.com Página 7 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO División Transporte Cifras Relevantes Segundo Trimestre Variación 2015 2016 US$000 % (Miles de Dólares) Vol. Transportado (MillonTons/Km) Carros Movidos Ventas Costo de Ventas Utilidad de Operación EBITDA Margen EBITDA (%) Utilidad Neta Margen de Utilidad (%) Inversiones - (Capex) 14,134 14,471 400,440 319,876 (80,564) 504,112 479,099 294,001 264,016 149,517 188,484 37.4% 87,250 17.3% 114,299 337 Enero - Junio 2015 2016 Variación US$000 % 2.4 26,607 27,847 1,240 4.7 (20.1) 598,070 618,223 20,153 3.4 (25,013) (5.0) 954,810 914,553 (40,257) (4.2) (29,985) (10.2) 563,717 511,163 (52,554) (9.3) 160,327 10,810 7.2 270,736 296,224 25,488 9.4 200,402 11,918 6.3 359,565 374,550 14,985 4.2 17,364 10.9 (61,342) (36.4) 41.8% 37.7% 97,663 10,413 11.9 20.4% 86,314 159,953 177,317 16.8% (27,985) (24.5) 41.0% 168,474 19.4% 107,132 Los ingresos totales de la División Transporte al 2T16 fueron de US$915 millones, 4.2% por debajo del mismo periodo de 2015. Lo anterior debido al efecto de conversión resultado de una devaluación de 19.3% del peso contra dólar. Los ingresos expresados en pesos tuvieron un incremento acumulado al 2T16 de 14.1% con respecto al mismo periodo del año anterior. Los volúmenes transportados al 2T16, muestran un incremento de 4.7% en toneladas kilómetro con respecto al mismo periodo del 2015. La Contribución por segmento en carros y contenedores, así como el volumen los ingresos al 30 de junio de 2016: Toneladas – Kms Ingresos por Segmento Automotriz, 1,493 Cemento, 1,500 Cemento, 8% Otros, 4% Agrícolas, 28% Siderúrgicos, 8% Agrícolas, 10,270 Energía, 1,967 Intermodal, 5% Energía, 11% Automotriz, 8% Químicos, 9% Industriales, 7% Intermodal, 2,061 Químicos, 2,395 Siderúrgicos, 2,733 Minerales, 12% 2T16 Industriales, 1,697 www.gmexico.com Minerales, 3,731 Página 8 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO El EBITDA en el 2T16 y al 1S16 creció 6.3% y 4.2% con respecto al mismo periodo en 2015, pasando de US$188.5 a US$200.3 en el trimestre y de US$359.6 a US$374.5 millones en el semestre. El margen mejoró significativamente pasando de 37.4% en el 2T15 a 41.8% en el 2T16 y de 37.7% en el 1S15 a 40.9% en el 1S16. El crecimiento del EBITDA expresado en pesos por el periodo acumulado a Junio de 2016 con respecto al 2015 fue de 23.9%. Inversiones de Capital.- Al 2T16 las inversiones de capital alcanzan un monto de $107 millones, que incluyen la compra de las primeras 10 locomotoras de un total de 50 programadas para el 2016 y el desarrollo de proyectos de infraestructura y telecomunicaciones, lo que traerá mayores eficiencias operativas. 2T16 www.gmexico.com Página 9 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO División Infraestructura MPD Cifras Relevantes (Miles de Dólares) Ventas Costo de Ventas Utilidad de Operación EBITDA Margen EBITDA (%) Utilidad (Pérdida) Neta Margen de Utilidad (%) Inversiones - (Capex) Segundo Trimestre Variación 2015 2016 US$000 % Enero - Junio 2015 2016 Variación US$000 % 137,634 156,190 18,556 13.5 288,256 307,577 19,320 68,791 70,851 2,060 3.0 139,983 148,475 8,492 6.1 42,957 53,697 10,740 25.0 98,025 96,169 (1,856) (1.9) 59,242 81,526 22,284 37.6 132,559 149,296 16,737 12.6 7,670 14.2 (45,336) (88.1) 43.0% 22,095 16.1% 38,373 52.2% 45,080 46.0% 22,985 104.0 28.9% 2,467 54,086 18.8% (35,906) (93.6) 51,459 6.7 48.5% 61,756 20.1% 6,122 Durante el 2T16, las ventas consolidadas de MPD alcanzaron US$156.2 MM, 13% mayor que el mismo periodo del año anterior, principalmente por una mayor venta de energía por MGE en línea con la expansión de la Concentradora en Buenavista y la operación del tramo II de la autopista, lo cual compensó la reducción de tarifas de PEMSA y el menor volumen de producción de la Constructora relacionado a la autopista. El EBITDA de la División fue US$81.5 MM, lo que representa un incremento de 37% respecto al mismo periodo del año anterior. Inversiones de Capital.- A junio de 2016 se han invertido US$6.1 MM en la División Infraestructura. Entre las inversiones destacan US$1.6 MM para la remodelación de la plataforma Sonora, US$3.4 MM para la nueva plataforma modular Tamaulipas y US$4.8 MM para terminar la autopista Salamanca-León (registrado como otros activos). ***** 2T16 www.gmexico.com Página 10 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO Perfil de la Empresa Grupo México “GMéxico” es una empresa controladora cuyas principales actividades son: (i) la minería, siendo uno de los más grandes productores integrados de cobre a nivel mundial; (ii) el servicio ferroviario más extenso de México; y (iii) los servicios de ingeniería, procuración, construcción y perforación. Dichas líneas de negocios están agrupadas bajo las siguientes subsidiarias: La División Minera de GMéxico está representada por su subsidiaria Americas Mining Corporation (“AMC”), siendo sus principales subsidiarias Southern Copper Corporation (“SCC”) en México y Perú, y Asarco en Estados Unidos de América. La suma de ambas Empresas mantienen las mayores reservas de cobre del mundo. SCC cotiza en las bolsas de Nueva York y Lima. Los accionistas de SCC son, directamente o a través de subsidiarias: GMéxico (88.8%) y otros accionistas (11.2%). Cuenta con minas, plantas metalúrgicas y proyectos de exploración en Perú, México, Estados Unidos de América, España, Chile, Argentina y Ecuador. Asarco se reincorporó a GMéxico el 9 de Diciembre del 2009. Cuenta con 3 minas y 1 planta de fundición en Arizona y 1 refinería en Texas. La División de Transporte de GMéxico está representada por su subsidiaria GMéxico Transportes, S.A. de C.V. (“GM Transportes”), siendo sus principales subsidiarias Grupo Ferroviario Mexicano, S.A. de C.V. (“GFM”), Ferrocarril Mexicano, S.A. de C.V. (“Ferromex”), Ferrosur, S. A. de C. V. (“Ferrosur”), Intermodal México, S.A. de C.V. y Texas Pacifico, LP, Inc. Ferromex es la compañía ferroviaria más grande y de mayor cobertura en México. Cuenta con una red de 8,111 kilómetros de vías que cubren aproximadamente el 71% del territorio mexicano. Las líneas de Ferromex conectan en cinco puntos fronterizos con los Estados Unidos de América, así como en cuatro puertos en el Océano Pacífico y en dos con el Golfo de México. Ferromex es controlada por GMéxico 55.5%, Union Pacific 26% y Grupo Carso-Sinca Inbursa 18.5%. Ferrosur cuenta con una red de 1,549 kilómetros de vías que cubren la parte centro y sureste del país, atiende principalmente a los estados de Tlaxcala, Puebla, Veracruz y Oaxaca, y tiene acceso a los puertos de Veracruz y Coatzacoalcos en el Golfo de México. Ferrosur es controlada por GMéxico con el 74.99% y Grupo Carso-Sinca Inbursa con el 25.01%. La División Infraestructura está representada por su subsidiaria México Proyectos y Desarrollos, S.A de C.V. (“MPD”), siendo sus principales subsidiarias México Compañía Constructora, S.A. de C.V. (“MCC”), Grupo México Servicios de Ingeniería, S.A. de C.V. (“GMSI”), Controladora de Infraestructura Petrolera México, S.A. de C.V. (“PEMSA”), Controladora de Infraestructura Energética México, S.A. de C.V. (“CIEM”) y Concesionaria de Infraestructura del Bajío, S.A. de C.V. (“CIBSA”). MPD, PEMSA, MCC, GMSI y CIEM son controladas al 100% por GMéxico. MPD, y MCC participan en actividades de ingeniería, procuración y construcción de obras de infraestructura. GMSI se dedica a actividades de ingeniería integral de proyectos. PEMSA ofrece servicios de perforación para la exploración y producción de petróleo y agua, así como servicios de valor agregado relacionados como ingeniería de cementaciones y perforación direccional. CIEM se dedica a la generación de energía a través de dos plantas de ciclo combinado y un parque eólico. CIBSA opera y mantiene una concesión carretera que une a Salamanca y León. ___________________________ Este informe contiene ciertas estimaciones y proyecciones a futuro que están sujetas a riesgo e incertidumbre de sus resultados reales que podrían ser significativamente distintos a los expresados. Muchos de estos riesgos e incertidumbre están relacionados con factores de riesgo que GMéxico no puede controlar o estimar con precisión, tales como las futuras condiciones de mercado, los precios de los metales, el comportamiento de otros participantes en el mercado y las acciones de los reguladores gubernamentales, mismos que se describen detalladamente en el informe anual de la Empresa. GMéxico no asume obligación alguna respecto a publicar una revisión de estas proyecciones a futuro para reflejar eventos o circunstancias que tengan lugar después de la fecha de este informe. 2T16 www.gmexico.com Página 11 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO Conferencia telefónica para discutir los resultados del segundo trimestre del 2016. México D.F., Julio 25, 2016 – Grupo Mexico, S.A.B. de C.V. (“Grupo México” -BMV: GMEXICOB) llevará a cabo su conferencia telefónica para comentar los resultados del segundo trimestre del 2016 con la comunidad financiera el 26 de julio del 2016 a las 12:00 pm (hora de México). Una sesión de preguntas y respuestas para los analistas e inversionistas seguirá a la llamada. Para participar favor de marcar 10 minutos antes del inicio de la conferencia: +1 (888) 771-4371 (Participantes de Estados Unidos) +1 (847) 585-4405 (Fuera de Estados Unidos) Código de Confirmación: 43057808 Una repetición de la llamada estará disponible 2 horas después de la terminación de la llamada y hasta el 9 de agosto del 2016. Posteriormente, la transcripción de la llamada estará disponible en la página de internet de Grupo México. (888) 843-7419 (Participantes desde Estados Unidos) (630) 652-3042 (Participantes fuera de Estados Unidos) Código de confirmación: 43057808# 2T16 www.gmexico.com Página 12 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO GRUPO MEXICO, S.A.B. DE C.V. (GM) ESTADOS FINANCIEROS CONDENSADOS (US GAAP) (Miles de Dólares) Trimestre ESTADO DE RESULTADOS Ventas netas Costo de ventas Gastos de exploración Utilidad bruta Márgen bruto Gastos de administración Remediación ambiental EBITDA Depreciación y amortización Utilidad de operación Márgen operativo Gasto por intereses Ingreso por intereses (Plusvalía) minusvalía por tenencia de acciones Otros (ingresos) gastos - Neto Utilidades antes de Impuestos Impuestos Participación en subsidiaria no consolidada y en asociada Utilidad Neta Utilidad neta atribuida a participación no controladora Utilidad Neta Controladora BALANCE GENERAL Efectivo y valores equivalentes Efectivo restringido Cuentas por cobrar Inventarios Gastos prepagados y otras cuentas por cobrar Total Activo Circulante Propiedades, planta y equipo - Neto Material lixiviable - Neto Otros activos a largo plazo Total Activo Pasivo y Capital Contable Deuda a corto plazo Pasivos acumulados Total Pasivo Circulante Deuda a largo plazo Otros pasivos a largo plazo Total Pasivo Capital social Otras cuentas de capital Resultados acumulados Total capital contable Participación no controladora Total Pasivo y Capital Contable 2T16 2T15 2,195,078 1,177,023 12,158 1,005,898 46% 58,208 10,532 917,387 217,479 719,679 33% 72,824 (12,198) (34,689) 32,853 660,889 212,748 Variación (105,816) (24,023) (1,872) (79,921) 2015 4,278,418 2,341,235 22,633 1,914,549 45% 116,366 16,460 1,742,599 425,799 1,355,925 32% 117,103 (16,846) (70,473) 59,169 1,266,971 406,513 Variación (268,577) (105,938) (1,831) (160,808) 24,156 7,903 (83,256) (44,480) (12,425) 3,357 2016 4,009,841 2,235,297 20,802 1,753,741 44% 111,499 1,611,711 489,205 1,153,038 29% 195,558 (8,135) (406,536) 30,812 1,341,338 444,603 (5,192) 437,551 (5,271) 453,412 79 (15,861) (11,110) 907,845 (9,065) 869,523 (2,045) 38,322 87,264 350,288 87,516 365,896 (252) (15,609) 150,662 757,183 167,111 702,412 (16,449) 54,771 1,326,169 94,169 777,125 1,028,396 872,864 4,098,723 13,547,006 822,649 3,320,094 21,788,473 2,982,618 154,680 841,678 962,523 744,115 5,685,613 12,982,205 682,734 2,742,617 22,093,168 (1,656,449) (60,511) (64,552) 65,874 128,749 (1,586,890) 564,801 139,916 577,477 (304,696) 1,326,169 94,169 777,125 1,028,396 872,864 4,098,723 13,547,006 822,649 3,320,094 21,788,473 2,982,618 154,680 841,678 962,523 744,115 5,685,613 12,982,205 682,734 2,742,617 22,093,168 (1,656,449) (60,511) (64,552) 65,874 128,749 (1,586,890) 564,801 139,916 577,477 (304,696) 127,881 372,293 1,128,477 1,142,768 1,256,358 1,515,061 7,307,074 7,467,287 1,553,015 1,414,282 10,116,447 10,396,631 2,003,496 2,003,496 (2,652,672) (2,110,006) 10,766,569 10,095,430 10,117,392 9,988,920 1,554,633 1,707,618 21,788,473 22,093,168 ESTADO DE FLUJO DE EFECTIVO Utilidad neta Depreciación y amortización Impuestos diferidos Participación en subsidiaria no consolidada y en asociada Otros - Neto Cambios en activos y pasivos circulantes Efectivo generado por la operación Adiciones a propiedades y equipo Efectivo restringido Otros - Neto Efectivo utilizado en actividades de inversión Prestamos obtenidos Pago de prestamos Dividendos pagados Recompra de acciones SCC Efectivo utilizado en actividades de financiamiento Efecto por la variación en tipo de cambio en el efectivo y valores realizables Cambio neto en efectivo Efectivo y valores realizables al inicio del año Efectivo y valores realizables al final del año Acumulado 6 meses 2T16 2,089,262 1,153,000 10,286 925,977 44% 54,357 883,441 260,043 611,577 29% 96,980 (4,295) (117,945) (11,627) 648,464 216,105 437,551 260,043 23,305 (3,851) (10,532) (33,946) 42,564 (108,102) (244,413) (14,291) (258,703) (160,214) 138,733 (280,184) (0) (542,667) 671,139 128,472 (152,984) (304,696) 127,881 372,293 1,128,477 1,142,768 1,256,358 1,515,061 7,307,074 7,467,287 1,553,015 1,414,282 10,116,447 10,396,631 2,003,496 2,003,496 (2,652,672) (2,110,006) 10,766,569 10,095,430 10,117,392 9,988,920 1,554,633 1,707,618 21,788,473 22,093,168 453,412 217,479 (29,778) (15,861) 42,564 53,083 (5,192) (147,841) 8,565 576,431 (453,464) 18,434 85,839 (349,191) 5,000 (81,795) (95,359) (172,154) (5,271) (51,901) (68,985) 514,956 (462,759) (27,466) 55,857 (434,368) 2,030,790 (106,059) (169,327) (44,461) 1,710,943 79 (95,940) 77,551 61,476 9,295 45,901 29,982 85,178 (2,025,790) 24,264 73,968 44,461 (1,883,097) (11,110) (404,674) (246,192) 831,442 (714,272) (9,111) (29,371) (752,754) 5,000 (117,233) (138,578) (53,746) (304,557) (57,236) (2,149) 1,328,318 1,326,169 27,479 1,819,009 1,163,609 2,982,618 (84,715) (1,821,158) 164,710 (1,656,448) (50,439) (276,308) 1,602,477 1,326,169 www.gmexico.com 907,845 489,205 96,368 869,523 425,799 (47,139) (4,867) (16,460) (130,888) 63,406 (202,888) 78,455 8,711 (336,063) (28,358) 74,367 38,089 (244,413) (14,291) (258,703) (160,214) 138,733 (280,184) (0) (542,667) 671,139 128,472 (152,984) (304,696) 38,322 63,406 143,507 (9,065) (2,045) (77,174) (327,500) (215,438) (30,754) 946,506 (115,064) (796,611) 82,339 (62,935) 53,824 3,555 (32,926) (855,991) 103,237 2,094,291 (2,089,291) (130,320) 13,087 (317,145) 178,566 (414,565) 360,819 1,232,261 (1,536,819) 19,471 1,342,248 1,640,370 2,982,618 (69,910) (1,618,556) (37,893) (1,656,448) Página 13 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO AMERICAS MINING CORPORATION (AMC) ESTADOS FINANCIEROS CONDENSADOS (US GAAP) (Miles de Dólares) ESTADOS DE RESULTADOS Ventas netas Costo de ventas Gastos de exploración Utilidad bruta Márgen bruto Gastos de administración Remediación ambiental EBITDA Depreciación y amortización Utilidad de operación Márgen operativo Gasto por intereses Ingreso por intereses (Plusvalía) minusvalía por tenencia de acciones Otros (ingresos) gastos - Neto Utilidades antes de Impuestos Impuestos Participación en subsidiaria no consolidada y en asociada Utilidad Neta Utilidad neta atribuida a participación no controladora Utilidad Neta Controladora Acumulado 6 meses 2015 3,163,029 1,804,144 22,633 1,336,252 42% 61,003 16,460 1,270,131 300,473 958,316 30% 86,519 (5,770) 8,702 868,865 279,599 Variación (173,037) 23,330 (1,831) (194,536) 18,608 794 (45,310) (11,302) (93,374) (18,171) 2016 2,989,992 1,827,474 20,802 1,141,716 38% 61,997 1,086,046 358,326 721,394 24% 154,619 (4,204) (335,794) (6,046) 912,819 314,153 (2,655) 307,589 (903) (74,300) (8,670) 607,335 (5,415) 594,681 (3,255) 12,654 25,393 207,896 41,550 266,039 (16,157) (58,143) 46,716 560,619 82,652 512,029 (35,936) 48,590 Cuentas por cobrar Inventarios Gastos prepagados y otras cuentas por cobrar Total Activo Circulante Propiedades, planta y equipo - Neto Material lixiviable - Neto Otros activos a largo plazo Total Activo 751,345 8,369 557,309 939,008 756,792 3,012,823 10,057,759 822,649 1,979,332 15,872,563 2,352,789 48,010 575,547 882,815 636,195 4,495,357 9,322,994 682,734 1,494,763 15,995,847 (1,601,444) (39,641) (18,238) 56,193 120,597 (1,482,533) 734,765 139,916 484,569 (123,284) 751,345 8,369 557,309 939,008 756,792 3,012,823 10,057,759 822,649 1,979,332 15,872,563 2,352,789 48,010 575,547 882,815 636,195 4,495,357 9,322,994 682,734 1,494,763 15,995,847 (1,601,444) (39,641) (18,238) 56,193 120,597 (1,482,533) 734,765 139,916 484,569 (123,284) Pasivo y Capital Contable Deuda a corto plazo Pasivos acumulados Total Pasivo Circulante Deuda a largo plazo Otros pasivos a largo plazo Total Pasivo Capital social Otras cuentas de capital Resultados acumulados Total capital contable Participación no controladora Total Pasivo y Capital Contable 24,249 1,462,597 1,486,847 6,007,306 1,126,810 8,620,962 1,056,021 (2,470,154) 7,998,916 6,584,783 666,817 15,872,563 224,332 1,398,777 1,623,110 6,031,299 1,063,919 8,718,328 1,056,021 (1,932,719) 7,307,887 6,431,189 846,330 15,995,847 (200,083) 63,820 (136,263) (23,993) 62,891 (97,365) (537,435) 691,029 153,595 (179,513) (123,284) 24,249 1,462,597 1,486,847 6,007,306 1,126,810 8,620,962 1,056,021 (2,470,154) 7,998,916 6,584,783 666,817 15,872,563 224,332 1,398,777 1,623,110 6,031,299 1,063,919 8,718,328 1,056,021 (1,932,719) 7,307,887 6,431,189 846,330 15,995,847 233,289 193,637 (2,914) 307,589 154,089 (32,502) (74,300) 39,548 29,589 (3,558) (50,075) (310,913) 59,466 (364,682) 535 288,583 (75,564) (6,083) (4,321) (10,404) (2,655) (19,704) (60,138) 346,679 (310,087) 8,800 6,355 (294,932) 1,995,790 (72,083) (11,294) (44,461) 1,867,952 (903) (30,371) (250,775) (287,213) (54,595) (8,265) 282,228 219,367 (1,995,790) 66,000 6,973 44,461 (1,878,356) (8,670) (324,786) (182,937) 514,743 (601,018) 29,720 (161,704) (733,002) (12,166) (6,941) (53,746) (72,853) (5,415) (18,326) (207,481) 607,495 (576,678) 169 15,421 (561,088) 2,045,790 (78,166) (23,247) (414,565) 1,529,812 (3,255) (306,460) 24,543 (92,753) (24,340) (139) 29,551 (177,125) (172,053) (2,045,790) 66,000 16,306 360,819 (1,602,665) (29,410) (55,912) 807,257 751,345 21,069 1,940,768 412,021 2,352,789 (50,479) (1,996,680) 395,236 (1,601,444) (13,444) (304,556) 1,055,901 751,345 19,617 1,595,837 756,952 2,352,789 (33,061) (1,900,393) 298,949 (1,601,444) BALANCE GENERAL Efectivo y valores equivalentes Efectivo restingido ESTADO DE FLUJO DE EFECTIVO Utilidad neta Depreciación y amortización Impuestos diferidos Participación en subsidiaria no consolidada y en asociada Otros - Neto Cambios en activos y pasivos circulantes Efectivo generado por la operación Adiciones a propiedades y equipo Adquisición de Silverbell LLC Efectivo restringido Otros - Neto Efectivo utilizado en actividades de inversión Prestamos obtenidos Pago de prestamos Dividendos pagados Recompra de acciones de SCC Efectivo utilizado en actividades de financiamiento Efecto por la variación en tipo de cambio en el efectivo y valores realizables Cambio neto en efectivo Efectivo y valores realizables al inicio del año Efectivo y valores realizables al final del año 2T16 Trimestre 2T16 1,552,759 935,487 10,286 606,986 39% 29,223 583,558 193,637 384,127 25% 75,809 (1,973) (45,310) (5,602) 361,202 131,472 2T15 1,615,584 893,241 12,158 710,185 44% 30,853 10,532 676,182 154,089 514,711 32% 57,201 (2,767) 5,700 454,577 149,643 Variación (62,824) 42,246 (1,872) (103,198) (3,558) 233,289 www.gmexico.com (1,630) (10,532) (92,624) 39,548 (130,585) 607,335 358,326 65,475 594,681 300,473 (56,437) 994 (16,460) (184,086) 57,853 (236,923) 68,100 1,567 (335,794) (14,748) 43,953 34,554 (200,083) 63,820 (136,263) (23,993) 62,891 (97,365) (537,435) 691,029 153,595 (179,513) (123,284) 12,654 57,853 121,912 Página 14 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO GMÉXICO TRANSPORTES, S. A. DE C.V. (GMXT) ESTADOS FINANCIEROS CONDENSADOS (US GAAP) (Miles de Dólares) ESTADO DE RESULTADOS Ventas netas Costo de ventas Utilidad bruta Márgen bruto Gastos de administración EBITDA Depreciación y amortización Utilidad de operación Márgen operativo Gasto por intereses Ingreso por intereses Otros (ingresos) gastos - Neto Utilidades antes de Impuestos Impuestos Participación en subsidiaria no consolidada y en asociada Utilidad Neta Utilidad neta atribuida a participación no controladora Utilidad Neta Controladora BALANCE GENERAL Efectivo y valores equivalentes Cuentas por cobrar Inventarios Gastos prepagados y otras cuentas por cobrar Total Activo Circulante Propiedades, planta y equipo - Neto Otros activos a largo plazo Total Activo Pasivo y Capital Contable Deuda a corto plazo Pasivos acumulados Total Pasivo Circulante Deuda a largo plazo Otros pasivos a largo plazo Reserva para retiro voluntario y prima Antig. Total Pasivo Capital social Otras cuentas de capital Resultados acumulados Total capital contable Participación no controladora Total Pasivo y Capital Contable ESTADO DE FLUJO DE EFECTIVO Utilidad neta Depreciación y amortización Impuestos diferidos Participación en subsidiaria no consolidada y en asociada Otros - Neto Cambios en activos y pasivos circulantes Efectivo generado por la operación Adiciones a propiedades y equipo Dividendos cobrados Efectivo utilizado en actividades de inversión Pago de prestamos Dividendos recibidos (pagados) - Neto Efectivo utilizado en actividades de financiamiento Efecto por la variación en tipo de cambio en el efectivo y valores realizables Cambio neto en efectivo Efectivo y valores realizables al inicio del año Efectivo y valores realizables al final del año 2T16 Trimestre Acumulado 6 meses 2T16 479,099 264,016 215,083 45% 16,243 200,402 38,513 160,327 33% 6,069 (2,633) (7,123) 164,014 41,146 2T15 Variación 504,112 (25,013) 294,001 (29,985) 210,111 4,972 42% 19,135 (2,892) 188,484 11,918 41,459 (2,946) 149,517 10,810 30% 6,885 (816) (1,394) (1,239) 2,181 (9,304) 141,845 22,169 36,220 4,926 2016 914,553 511,163 403,390 44% 31,340 374,550 75,826 296,224 32% 11,598 (4,703) (4,677) 294,006 70,382 2015 Variación 954,810 (40,257) 563,717 (52,554) 391,093 12,297 41% 37,656 (6,316) 359,565 14,985 82,701 (6,875) 270,736 25,488 28% 14,330 (2,732) (2,904) (1,799) (6,817) 2,140 266,127 27,879 71,458 (1,076) (1,634) 124,502 (2,616) 108,241 982 16,261 (2,440) 226,064 (3,650) 198,319 1,210 27,745 26,839 97,663 20,991 87,250 5,848 10,413 48,747 177,317 38,366 159,953 10,381 17,364 425,361 173,631 34,046 78,737 711,775 1,666,714 232,129 2,610,618 279,167 209,518 42,337 63,929 594,951 1,791,723 286,565 2,673,239 425,361 173,631 34,046 78,737 711,775 1,666,714 232,129 2,610,618 279,167 209,518 42,337 63,929 594,951 1,791,723 286,565 2,673,239 146,194 (35,887) (8,291) 14,808 116,824 (125,009) (54,436) (62,621) 9,077 188,933 198,010 285,790 106,806 7,412 598,018 5 (723,090) 2,374,427 1,651,342 361,258 2,610,618 22,768 (13,691) 216,071 (27,138) 238,839 (40,829) 353,210 (67,420) 64,093 42,713 9,378 (1,966) 665,520 (67,502) 5 (416,420) (306,670) 2,053,108 321,319 1,636,693 14,649 371,026 (9,768) 2,673,239 (62,621) 146,194 (35,887) (8,291) 14,808 116,824 (125,009) (54,436) (62,621) 9,077 22,768 (13,691) 188,933 216,071 (27,138) 198,010 238,839 (40,829) 285,790 353,210 (67,420) 106,806 64,093 42,713 7,412 9,378 (1,966) 598,018 665,520 (67,502) 5 5 (723,090) (416,420) (306,670) 2,374,427 2,053,108 321,319 1,651,342 1,636,693 14,649 361,258 371,026 (9,768) 2,610,618 2,673,239 (62,621) 124,502 38,513 11,034 108,241 41,459 (7,230) 16,261 (2,946) 18,264 226,064 75,826 12,596 198,319 82,701 (12,612) 27,745 (6,875) 25,208 (1,634) (5,076) (39,181) 128,158 (86,214) 60 (86,154) (5,019) (26,000) (31,019) (2,616) (267) 20,369 159,956 (114,299) 1,897 (112,402) (7,515) (26,000) (33,515) 982 (4,809) (59,550) (31,798) 28,085 (1,837) 26,248 2,496 2,496 (2,440) 3,195 (46,980) 268,261 (107,032) 103 (106,929) (10,056) (26,000) (36,056) (3,650) (678) (52,935) 211,145 (168,474) 1,897 (166,577) (15,076) (26,000) (41,076) 1,210 3,873 5,955 57,116 61,442 (1,794) 59,648 5,020 5,020 (25,988) (15,003) 440,364 425,361 (3,243) 10,796 268,371 279,167 (22,745) (25,799) 171,993 146,194 (34,938) 90,338 335,023 425,361 (9,769) (6,277) 285,444 279,167 (25,169) 96,615 49,579 146,194 www.gmexico.com Página 15 RESULTADOS SEGUNDO TRIMESTRE 2016 GRUPO MÉXICO MÉXICO PROYECTOS Y DESARROLLOS, S.A. DE C.V. (MPD) ESTADOS FINANCIEROS CONDENSADOS (US GAAP) (Miles de Dólares) ESTADO DE RESULTADOS Ventas netas Costo de ventas Utilidad bruta Márgen bruto Gastos de administración EBITDA Depreciación y amortización Utilidad de operación Márgen operativo Gasto por intereses Ingreso por intereses Otros (ingresos) gastos - Neto Utilidades antes de Impuestos Impuestos Utilidad Neta Utilidad neta atribuida a participación no controladora Utilidad Neta BALANCE GENERAL Efectivo y valores equivalentes Efectivo restringido Cuentas por cobrar Inventarios Gastos prepagados y otras cuentas por cobrar Total Activo Circulante Propiedades, planta y equipo - Neto Otros activos a largo plazo Total Activo Pasivo y Capital Contable Deuda a corto plazo Pasivos acumulados Total Pasivo Circulante Deuda a largo plazo Otros pasivos a largo plazo Total Pasivo Capital social Otras cuentas de capital Resultados acumulados Total capital contable Participación no controladora Total Pasivo y Capital Contable ESTADO DE FLUJO DE EFECTIVO Utilidad neta Depreciación y amortización Impuestos diferidos Otros - Neto Cambios en activos y pasivos circulantes Efectivo generado por la operación Adiciones a propiedades y equipo Efectivo restringido Otros - Neto Efectivo utilizado en actividades de inversión Prestamos obtenidos Pago de prestamos Efectivo utilizado en actividades de financiamiento Cambio neto en efectivo Efectivo y valores realizables al inicio del año Efectivo y valores realizables al final del año 2T16 Trimestre 2T16 156,190 70,851 85,339 55% 4,654 81,526 26,988 53,697 34% 20,665 (827) (841) 34,700 (10,384) 45,084 2T15 137,634 68,791 68,843 50% 4,898 59,242 20,987 42,957 31% 14,263 (732) 4,703 24,724 2,631 22,093 4 (2) Acumulado 6 meses Variación 18,557 2,060 16,497 (244) 22,284 6,000 10,740 6,403 (95) (5,544) 9,976 (13,015) 22,991 2016 307,577 148,475 159,102 52% 9,692 149,296 53,241 96,169 31% 40,548 (1,542) 114 57,049 (4,709) 61,758 2015 288,256 139,983 148,273 51% 9,508 132,559 40,740 98,025 34% 27,003 (1,573) 6,207 66,388 12,307 54,081 184 16,737 12,501 (1,856) 13,544 31 (6,092) (9,340) (17,017) 7,677 6 2 22,985 61,756 54,086 9,526 (20,870) (10,428) 17,969 (16,029) (19,831) (42,535) (20,770) (83,135) 94,454 85,800 46,185 55,339 134,907 416,684 1,777,500 371,838 2,566,022 84,927 106,670 56,612 37,370 150,935 436,515 1,820,034 392,608 2,649,157 9,526 (20,870) (10,428) 17,969 (16,029) (19,831) (42,535) (20,770) (83,135) 125,193 206,663 331,855 1,082,778 276,509 1,691,143 901,552 (139,402) 195,407 957,556 458 2,649,157 (30,638) (32,001) (62,639) (68,801) (146,762) (278,202) 0 72,795 122,087 194,882 185 (83,135) 94,554 174,662 269,217 1,013,977 129,747 1,412,941 901,552 (66,608) 317,493 1,152,438 643 2,566,022 125,193 206,663 331,855 1,082,778 276,509 1,691,143 901,552 (139,402) 195,407 957,556 458 2,649,157 (30,638) (32,001) (62,639) (68,801) (146,762) (278,202) 0 72,795 122,087 194,882 185 (83,135) 22,093 20,988 (647) (461) (8,022) 33,951 (38,373) (36,266) 12,183 (62,457) 35,000 (26,461) 8,539 (19,966) 104,893 84,928 22,991 6,000 (11,190) (6,803) 29,684 40,682 35,906 54,166 5,840 95,912 (30,000) (44,232) (74,232) 62,363 (52,836) 9,526 61,758 53,241 (7,864) (6,848) 26,505 126,792 (6,123) (38,831) 23,631 (21,323) 5,000 (95,011) (90,011) 15,458 78,996 94,455 54,081 40,740 837 202 60,575 156,435 (51,459) (57,139) (22,285) (130,883) 48,501 (37,078) 11,423 36,975 47,952 84,928 7,677 12,501 (8,701) (7,050) (34,070) (29,643) 45,336 18,309 45,915 109,560 (43,501) (57,933) (101,434) (21,517) 31,044 9,526 45,080 22,095 94,454 85,800 46,185 55,339 134,907 416,684 1,777,500 371,838 2,566,022 84,927 106,670 56,612 37,370 150,935 436,515 1,820,034 392,608 2,649,157 94,554 174,662 269,217 1,013,977 129,747 1,412,941 901,552 (66,608) 317,493 1,152,438 643 2,566,022 45,084 26,988 (11,837) (7,264) 21,663 74,634 (2,467) 17,900 18,023 33,456 5,000 (70,693) (65,693) 42,396 52,057 94,455 www.gmexico.com (5) Variación 19,320 8,492 10,829 7 7,670 Página 16