universidad nacional de chimborazo

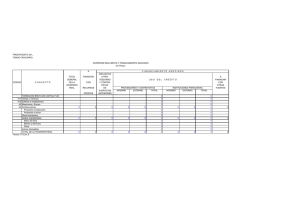

Anuncio