DERECHOS RESERVADOS

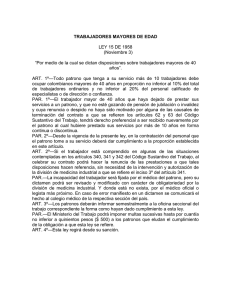

Anuncio