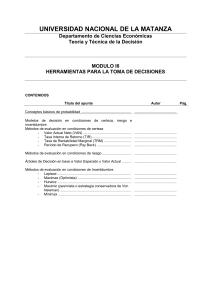

universidad nacional de la matanza

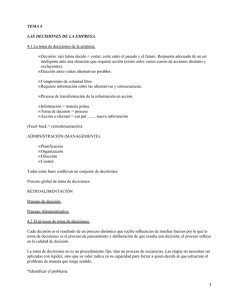

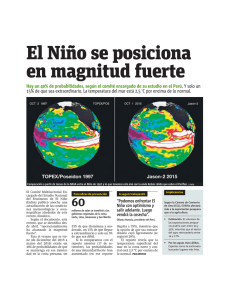

Anuncio