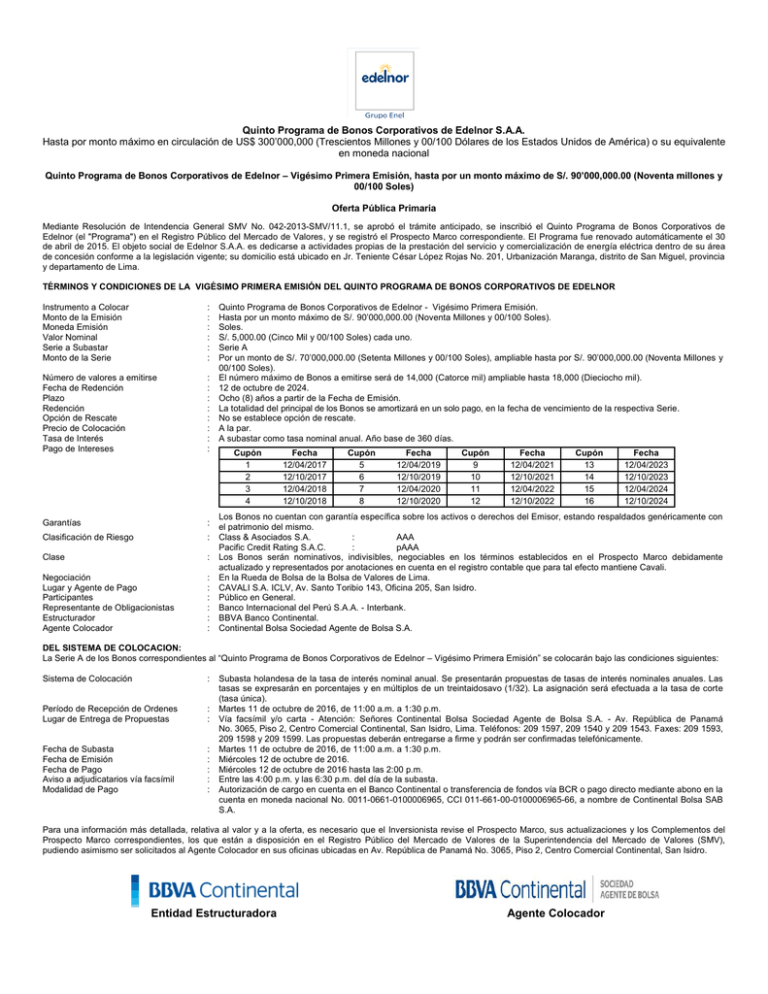

Entidad Estructuradora Agente Colocador

Anuncio

Quinto Programa de Bonos Corporativos de Edelnor S.A.A. Hasta por monto máximo en circulación de US$ 300’000,000 (Trescientos Millones y 00/100 Dólares de los Estados Unidos de América) o su equivalente en moneda nacional Quinto Programa de Bonos Corporativos de Edelnor – Vigésimo Primera Emisión, hasta por un monto máximo de S/. 90’000,000.00 (Noventa millones y 00/100 Soles) Oferta Pública Primaria Mediante Resolución de Intendencia General SMV No. 042-2013-SMV/11.1, se aprobó el trámite anticipado, se inscribió el Quinto Programa de Bonos Corporativos de Edelnor (el "Programa") en el Registro Público del Mercado de Valores, y se registró el Prospecto Marco correspondiente. El Programa fue renovado automáticamente el 30 de abril de 2015. El objeto social de Edelnor S.A.A. es dedicarse a actividades propias de la prestación del servicio y comercialización de energía eléctrica dentro de su área de concesión conforme a la legislación vigente; su domicilio está ubicado en Jr. Teniente César López Rojas No. 201, Urbanización Maranga, distrito de San Miguel, provincia y departamento de Lima. TÉRMINOS Y CONDICIONES DE LA VIGÉSIMO PRIMERA EMISIÓN DEL QUINTO PROGRAMA DE BONOS CORPORATIVOS DE EDELNOR Instrumento a Colocar Monto de la Emisión Moneda Emisión Valor Nominal Serie a Subastar Monto de la Serie : : : : : : Número de valores a emitirse Fecha de Redención Plazo Redención Opción de Rescate Precio de Colocación Tasa de Interés Pago de Intereses : : : : : : : : Garantías : Clasificación de Riesgo : Clase : Negociación Lugar y Agente de Pago Participantes Representante de Obligacionistas Estructurador Agente Colocador : : : : : : Quinto Programa de Bonos Corporativos de Edelnor - Vigésimo Primera Emisión. Hasta por un monto máximo de S/. 90’000,000.00 (Noventa Millones y 00/100 Soles). Soles. S/. 5,000.00 (Cinco Mil y 00/100 Soles) cada uno. Serie A Por un monto de S/. 70’000,000.00 (Setenta Millones y 00/100 Soles), ampliable hasta por S/. 90’000,000.00 (Noventa Millones y 00/100 Soles). El número máximo de Bonos a emitirse será de 14,000 (Catorce mil) ampliable hasta 18,000 (Dieciocho mil). 12 de octubre de 2024. Ocho (8) años a partir de la Fecha de Emisión. La totalidad del principal de los Bonos se amortizará en un solo pago, en la fecha de vencimiento de la respectiva Serie. No se establece opción de rescate. A la par. A subastar como tasa nominal anual. Año base de 360 días. Cupón 1 2 3 4 Fecha 12/04/2017 12/10/2017 12/04/2018 12/10/2018 Cupón 5 6 7 8 Fecha 12/04/2019 12/10/2019 12/04/2020 12/10/2020 Cupón 9 10 11 12 Fecha 12/04/2021 12/10/2021 12/04/2022 12/10/2022 Cupón 13 14 15 16 Fecha 12/04/2023 12/10/2023 12/04/2024 12/10/2024 Los Bonos no cuentan con garantía específica sobre los activos o derechos del Emisor, estando respaldados genéricamente con el patrimonio del mismo. Class & Asociados S.A. : AAA Pacific Credit Rating S.A.C. : pAAA Los Bonos serán nominativos, indivisibles, negociables en los términos establecidos en el Prospecto Marco debidamente actualizado y representados por anotaciones en cuenta en el registro contable que para tal efecto mantiene Cavali. En la Rueda de Bolsa de la Bolsa de Valores de Lima. CAVALI S.A. ICLV, Av. Santo Toribio 143, Oficina 205, San Isidro. Público en General. Banco Internacional del Perú S.A.A. - Interbank. BBVA Banco Continental. Continental Bolsa Sociedad Agente de Bolsa S.A. DEL SISTEMA DE COLOCACION: La Serie A de los Bonos correspondientes al “Quinto Programa de Bonos Corporativos de Edelnor – Vigésimo Primera Emisión” se colocarán bajo las condiciones siguientes: Sistema de Colocación : Período de Recepción de Ordenes Lugar de Entrega de Propuestas : : Fecha de Subasta Fecha de Emisión Fecha de Pago Aviso a adjudicatarios vía facsímil Modalidad de Pago : : : : : Subasta holandesa de la tasa de interés nominal anual. Se presentarán propuestas de tasas de interés nominales anuales. Las tasas se expresarán en porcentajes y en múltiplos de un treintaidosavo (1/32). La asignación será efectuada a la tasa de corte (tasa única). Martes 11 de octubre de 2016, de 11:00 a.m. a 1:30 p.m. Vía facsímil y/o carta - Atención: Señores Continental Bolsa Sociedad Agente de Bolsa S.A. - Av. República de Panamá No. 3065, Piso 2, Centro Comercial Continental, San Isidro, Lima. Teléfonos: 209 1597, 209 1540 y 209 1543. Faxes: 209 1593, 209 1598 y 209 1599. Las propuestas deberán entregarse a firme y podrán ser confirmadas telefónicamente. Martes 11 de octubre de 2016, de 11:00 a.m. a 1:30 p.m. Miércoles 12 de octubre de 2016. Miércoles 12 de octubre de 2016 hasta las 2:00 p.m. Entre las 4:00 p.m. y las 6:30 p.m. del día de la subasta. Autorización de cargo en cuenta en el Banco Continental o transferencia de fondos vía BCR o pago directo mediante abono en la cuenta en moneda nacional No. 0011-0661-0100006965, CCI 011-661-00-0100006965-66, a nombre de Continental Bolsa SAB S.A. Para una información más detallada, relativa al valor y a la oferta, es necesario que el Inversionista revise el Prospecto Marco, sus actualizaciones y los Complementos del Prospecto Marco correspondientes, los que están a disposición en el Registro Público del Mercado de Valores de la Superintendencia del Mercado de Valores (SMV), pudiendo asimismo ser solicitados al Agente Colocador en sus oficinas ubicadas en Av. República de Panamá No. 3065, Piso 2, Centro Comercial Continental, San Isidro. Entidad Estructuradora Agente Colocador