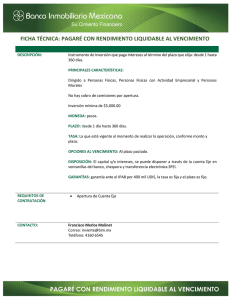

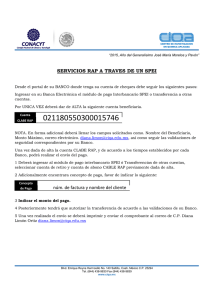

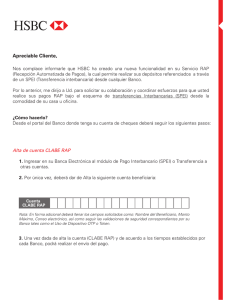

Sistema de Pagos Electrónicos Interbancarios

Anuncio