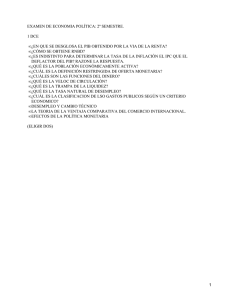

cómo inciden las políticas monetarias en las tasas de desempleo?

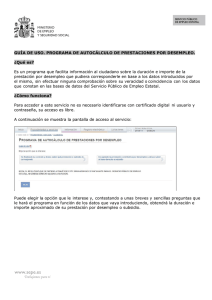

Anuncio