Sucesiones - Wolters Kluwer

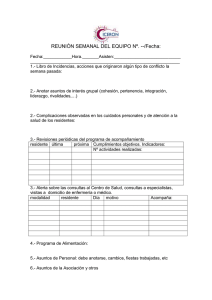

Anuncio

Sucesiones 2014 Williams & Wilkins • CISS • S • Facts & Comparisons • s Systems • CT Corporation k • UCC Direct Services • Aspen Publishers • CISS • • Kluwer • Luchterhand • cial Directivos • CCH • ag EINS • Wolter Noordhof Sucesiones 2014 AUTORES: Javier Máximo Juárez González Notario Juan Galiano Estevan Inspector de Hacienda del Estado. Excedente. Contenido actualizado a abril de 2014 TODO SUCESIONES 2014 © Wolters Kluwer Edita: Wolters Kluwer SERVICIO DE ATENCIÓN AL CLIENTE 902 250 500 tel 902 250 502 fax [email protected] C/ Collado Mediano, 9 28231 Las Rozas (Madrid) www.wke.es Edición: Abril 2014 Depósito legal: M-14761-2014 I.S.B.N.: 978-84-9954-609-4 Diseño, Preimpresión e Impresión: Wolters Kluwer España, S.A. Printed in Spain © WOLTERS KLUWER ESPAÑA, S.A. Todos los derechos reservados. A los efectos del art. 32 del Real Decreto Legislativo 1/1996, de 12 de abril, por el que se aprueba la Ley de Propiedad Intelectual, Wolters Kluwer España, S.A., se opone expresamente a cualquier utilización del contenido de esta publicación sin su expresa autorización, lo cual incluye especialmente cualquier reproducción, modificación, registro, copia, explotación, distribución, comunicación, transmisión, envío, reutilización, publicación, tratamiento o cualquier otra utilización total o parcial en cualquier modo, medio o formato de esta publicación. Cualquier forma de reproducción, distribución, comunicación pública o transformación de esta obra solo puede ser realizada con la autorización de sus titulares, salvo excepción prevista por la Ley. Diríjase a CEDRO (Centro Español de Derechos Reprográficos, www.cedro.org) si necesita fotocopiar o escanear algún fragmento de esta obra. El editor y los autores no aceptarán responsabilidades por las posibles consecuencias ocasionadas a las personas naturales o jurídicas que actúen o dejen de actuar como resultado de alguna información contenida en esta publicación. Nota de la Editorial: El texto de las resoluciones judiciales contenido en las publicaciones y productos de Wolters Kluwer España, S.A., es suministrado por el Centro de Documentación Judicial del Consejo General del Poder Judicial (Cendoj), excepto aquellas que puntualmente nos han sido proporcionadas por parte de los gabinetes de comunicación de los órganos judiciales colegiados. El Cendoj es el único organismo legalmente facultado para la recopilación de dichas resoluciones. El tratamiento de los datos de carácter personal contenidos en dichas resoluciones es realizado directamente por el citado organismo, desde julio de 2003, con sus propios criterios en cumplimiento de la normativa vigente sobre el particular, siendo por tanto de su exclusiva responsabilidad cualquier error o incidencia en esta materia. CAPÍTULO I. NORMATIVA APLICABLE, FUNDAMENTO Y OBJETO DEL IMPUESTO, ... de la declaración-liquidación. Si bien, el artículo 18.4 del Reglamento obliga a los sujetos pasivos por obligación personal que se ausenten de España tras la realización del hecho imponible y antes de la presentación a designar un representante. Se establecen reglas especiales antielusión en el caso de residencias fiscales en territorios calificados como paraísos fiscales. Los Representantes y funcionarios españoles en el extranjero tienen un régimen especial que se expone a continuación. 5.1.2.2. Representantes y funcionarios españoles en el extranjero y funcionarios y diplomáticos extranjeros destinados en España Quedan sujetos por obligación personal de contribuir, a pesar de ser no residentes de acuerdo a la normativa general, las personas de nacionalidad española, su cónyuge no separado legalmente, o los hijos menores de edad, que tuvieran su residencia en el extranjero por su condición de: – Miembros de misiones diplomáticas españolas. – Miembros de las oficinas consulares españolas. – Titulares de cargo o empleo oficial del Estado español como miembros de las Delegaciones y Representaciones Permanentes acreditadas ante Organismos internacionales. – Funcionarios en activo que ejerzan en el extranjero cargo o empleo oficial que no tenga carácter diplomático. A título de reciprocidad los extranjeros que sean residentes en España como consecuencia de los mismos supuestos anteriores no quedan sujetos por obligación personal, sin perjuicio de la tributación que les pueda corresponder por obligación real (art. 18.3 del RISD). 5.1.2.3. Características de la tributación por obligación personal La sujeción por obligación personal es la forma ordinaria de tributación y se extiende a todos los bienes y derechos que adquiera, con independencia de dónde radiquen los bienes (criterio de renta mundial). Sin embargo, este carácter expansivo se matiza por el juego de la deducción en cuota por doble imposición internacional y, en su caso, por lo dispuesto en Tratados Internacionales que hayan pasado a formar parte del ordenamiento interno español. Casuística: La consulta de la DGT de 14-1-2010 contempla un supuesto de nacional estadounidense residente en España considerando que las cantidades que reciba de la sucesión de sus padres, ambos no residentes, aunque sea a través de un trust, quedan sujetas al Impuesto de Sucesiones por obligación personal. Si bien, de acuerdo al artículo 32.2.a) de la Ley 22/2009, la administración competente es la estatal y la normativa aplicable la estatal, con derecho a aplicar la reducción por parentesco y la deducción por doble imposición previstas en la Ley estatal del Impuesto de Sucesiones. 5.1.3. 5.1.3.1. Sujeción por obligación real Tributación por los bienes y derechos situados en España Para que una persona esté sujeta por obligación real deben cumplirse acumulativamente los siguientes requisitos (art. 18 del RISD): 1. No estar sujeta por obligación personal, es decir, ser no residente al devengo. 2. Los bienes adquiridos deben ser: 58 © Wolters Kluwer 5. DETERMINACIÓN DE LA HACIENDA COMPETENTE: ÁMBITO DE APLICACIÓN TERRITORIAL ... – Inmuebles que radiquen en España. – Muebles afectados permanentemente a inmuebles que radiquen en España. – Demás bienes que habitualmente se encuentren en España, aunque circunstancialmente se encuentren fuera de este territorio. 3. Si se trata de seguros sobre la vida, debe ocurrir: – Que la Compañía aseguradora sea española. – Que siendo extranjera se celebre el contrato en España, con entidad que opere en territorio español. Casuística: Quedan no sujetas por obligación real las cantidades de seguros sobre la vida que se abonen a personas no residentes en España por establecimientos permanentes de Entidades Españolas situadas en el extranjero, con cargo a dichos establecimientos, cuando dichas prestaciones estén directamente vinculadas a la actividad del establecimiento en el extranjero. Ni la Ley ni el Reglamento contienen normas que precisen los conceptos de bienes muebles e inmuebles, por lo que, en nuestra opinión, se debe acudir a la normativa del CC. La Consulta de 12-7-2001 indica los criterios a seguir para determinar cuándo las acciones de una entidad deben considerarse situadas en territorio español a efectos de su tributación por el ISD en España por un no residente: • Acciones de sociedad extranjera admitidas a cotización en un mercado secundario oficial: sólo procede su tributación cuando tales valores estén inscritos en el Registro Contable Español previsto en el artículo 6 de la Ley 24/1988 y en el artículos 35 del RD 116/1992. • Acciones de sociedad extranjera no admitidas a cotización en un mercado secundario: quedan sujetas al ISD las representativas del capital social de entidades residentes en España conforme al artículo 5 del TR de la LSA, con independencia del lugar donde se encuentren depositados los títulos. La Consulta de 4-7-2001 considera que de no existir convenio de doble imposición, respecto del dinero depositado en cuentas bancarias en España adquiridos mortis causa por no residentes, deben tributar por obligación real, aunque el causante fuera también un no residente. La Consulta de 26-7-2002 establece que la donación por un no residente a un residente de bienes situados en el extranjero está sujeta al ISD español, sin perjuicio de la aplicación de la deducción de doble imposición internacional. La Consulta de 20-10-2002 relativa a la donación por un residente a un no residente de dinero en metálico, la considera no sujeta, salvo que se materializara en algún tipo de derecho que hubiera de ejercitarse o cumplirse en territorio español. En el mismo sentido, la Consulta de la DGT de 23-3-2006. Sin embargo, la Consulta de la DGT de 5-3-2008 puntualiza que la donación de metálico por residente a no residente queda sujeta en España, si el dinero objeto de la donación está situado en España en el momento de realizarse el negocio jurídico. Igualmente, la consulta de la DGT de 20-5-2010. La Consulta de 29-5-2008, en el caso de donación por padres residentes a hija no residente mediante transferencia bancaria de la cuenta en España de los donantes a la cuenta de la donataria en el extranjero, considera que la cantidad donada está situada en España y, en consecuencia, sujeta al Impuesto; no quedaría sujeta si se hubiera transferido previamente a una cuenta de los donantes en Alemania y de la misma se hiciera la transferencia a la hija no residente. Así, la consulta de la DGT de 26-1-2012 (V0152-12) considera no sujeta la donación hecha por un residente a un no residente mediante transferencia bancaria desde una cuenta en una entidad situada en el extranjero. © Wolters Kluwer Todo Sucesiones 2014 59 CAPÍTULO I. NORMATIVA APLICABLE, FUNDAMENTO Y OBJETO DEL IMPUESTO, ... La Consulta de 10-1-2002 relativa a las cantidades que debe satisfacer una entidad de seguros en territorio español a no residentes cuando no coinciden las personas del tomador y del beneficiario perceptor, establece que quedan sujetas al ISD por obligación real salvo que medie convenio internacional de doble imposición que otra cosa disponga. 5.1.3.2. Régimen de la tributación por obligación real. Referencia a su eventual nulidad por infracción de la normativa comunitaria e inconstitucionalidad La tributación por obligación real presenta una serie de especialidades que deben ser destacadas: 1. La Hacienda competente y la normativa aplicable es la estatal, según se desprende del artículo 32.2 de la Ley 22/2009, excepción hecha del País Vasco y Navarra en determinados casos, como se expone en el apartado 5.3. En este sentido, Consulta de la DGT de 5-9-2006. No obstante, debe apuntarse que la DGT en Consulta más reciente de 20-11-2008 considera en las sucesiones mortis causa que la Hacienda competente respecto de todos los sujetos pasivos es la correspondiente a la CA donde el causante hubiera tenido su residencia habitual. Sin embargo, las consultas de la DGT de 2-6-2011 y 2-9-2011 retornan al criterio tradicional a propósito, ésta última, de una sucesión mortis causa de causante residente en Andalucía, siendo uno de los herederos no residente en España, considera que respecto de éste último es competente el Estado y le es de aplicación la normativa estatal. 2. La base imponible está constituida por los bienes y derechos situados en España, conforme lo anteriormente expuesto. 3. En principio son de aplicación las reducciones en la base imponible que establece el artículo 20 de la LISD (en este sentido, Consulta de la DGT de 20-11-2008), sin perjuicio de las puntualizaciones que a continuación hacemos en el apartado «Casuística». 4. Para determinar el valor del patrimonio preexistente del sujeto pasivo no residente a efectos de aplicación de los coeficientes multiplicadores para el cálculo de la cuota tributaria, únicamente se tendrá en cuenta el patrimonio también sujeto por obligación real en el Impuesto de Patrimonio. Por tanto, conforme al artículo 5 de la Ley 19/1991 exclusivamente los bienes y derechos de los que fuera titular el sujeto pasivo que estuvieran situados, pudieran ejercitarse o hubieran de cumplirse en territorio español, sin incluir los que adquiera por la transmisión gravada. 5. No es de aplicación la deducción por doble imposición internacional, puesto que el artículo 23 de la LISD la reserva exclusivamente a sujetos por obligación personal. 6. En su caso, sí que son de aplicación los Convenios Internacionales para evitar la doble imposición suscritos por España y que hayan pasado a formar parte del ordenamiento interno español. Debe apuntarse que el tratamiento fiscal es el mismo para los residentes y no residentes únicamente en un supuesto: en las sucesiones cuando el causante es no residente pues la competencia y la normativa aplicable es la estatal para todos los sujetos pasivos. En los demás supuestos (sucesiones en el que el causante tuviera su residencia en una CA, donaciones de inmuebles en una CA y donaciones de otros bienes y derechos situados en una CA) los residentes quedan sujetos a la Hacienda y normativa autonómica y los no residentes - sujetos por obligación real - a la Hacienda y normativa estatal. Dada la capacidad normativa atribuida a las CCAA en materias tan importantes como reducciones en la base imponible y deducciones en cuota, la normativa autonómica es de manera casi absoluta mucho más favorable a los sujetos pasivos que la normativa estatal. Y así resulta que los sujetos pasivos no residentes son de peor condición en el Impuesto que los sujetos pasivos residentes y ello con independencia de que sean de Estados de la Unión Europea. Desde esta perspectiva, la normativa española del Impuesto está en una situación de enorme fragilidad ante el Derecho Comunitario. Al respecto debe citarse la sentencia de 17 de octubre de 2013 del Tribunal de Justicia de la Unión Europea que declara contraria al Derecho Comunitario la 60 © Wolters Kluwer 5. DETERMINACIÓN DE LA HACIENDA COMPETENTE: ÁMBITO DE APLICACIÓN TERRITORIAL ... regulación alemana del Impuesto precisamente por discriminación por residencia. Y precisamente ello ha sido el motivo de que la Comisión Europea haya interpuesto recurso contra el Reino de España, el día 7 de marzo de 2012 [Asunto C-127/12, Diario Oficial de la Unión Europea de 28-04-2012)], por entender que la normativa nacional infringe los artículo 21 y 63 TFUE y los artículos 28 y 40 del EEE, siendo inminente el pronunciamiento del tribunal comunitario. Pero es que, además, la problemática es todavía mayor cuando el no residente es un nacional español, supuesto cada vez más frecuente dada la diáspora provocada por la crisis económica. Así, incluso desde el punto de vista del derecho interno, de nuevo se suscita otra sospecha de inconstitucionalidad por vulneración del principio de igualdad, dada la mayor onerosidad tributaria que soportan los nacionales no residentes con respecto a los nacionales residentes. Debe insistirse en que, a la espera del pronunciamiento del Tribunal de Justicia de la Unión Europea, se debe evitar que autoliquidaciones o liquidaciones realizadas conforme a la normativa en entredicho devengan firmes, puesto que en tal caso no podrán aprovechar los efectos de la nulidad si la misma llega a ser declarada. Se debe por tanto, si se ha realizado autoliquidación, solicitar de la administración la rectificación de la misma; de haberse girado liquidación por la Administración Tributaria, impugnarla, de manera que permanezca "viva" al objeto de aprovechar un eventual fallo favorable del órgano jurisdiccional comunitario. Atención: La aplicación de las reducciones en la base imponible a los sujetos por obligación real, aunque ha sido doctrinalmente discutida encuentra su fundamento legal en el artículo 20.4 de la Ley del ISD. Casuística: – La Resolución del TEAC de 29-6-2005 considera que a efectos de determinar la base imponible de los sujetos por obligación real en las transmisiones mortis causa, además de incluir los bienes y derechos situados en España, debe adicionarse el porcentaje sobre dichos bienes y derechos que con carácter general establece la Ley en concepto de ajuar, y ello aunque el causante no fuera residente en España. – La Consulta de la DGT de 24-10-2006 establece el criterio de que las donaciones de inmuebles inter vivos radicados en España entre no residentes, quedan sujetas al Impuesto por el concepto de transmisión lucrativa inter vivos, si bien, de existir un préstamo hipotecario que grava el inmueble transmitido, aunque la entidad prestataria sea extranjera, para determinar la base imponible, se minorará el valor del inmueble por el importe del préstamo hipotecario que recae sobre el mismo, siempre y cuando el donatario asuma la deuda. Igual criterio, indica la Consulta, debe mantenerse respecto de las transmisiones mortis causa, siempre que el heredero asuma la deuda. En el mismo sentido, la Consulta de la DGT de 8-9-2006. – Respecto de la base liquidable, debe puntualizarse que cuando el causante en las transmisiones mortis causa o el donante en las transmisiones inter vivos hubiera estado sujeto o esté sujeto al Impuesto de Patrimonio por obligación real y al Impuesto sobre la Renta de no Residentes, no pueden ser de aplicación las reducciones de empresa individual, negocio profesional y participaciones en entidades, pues no pueden acreditarse fehacientemente ante la Administración Tributaria el cumplimiento de los requisitos de exención en el Impuesto de Patrimonio –Consultas de la DGT de 18-7-2000 y 17-4-2002–. Por tanto, dichas reducciones no se aplican porque los sujetos pasivos del ISD deban de contribuir por obligación real, sino como consecuencia de la no residencia en su caso del causante o donante. Sin embargo, esta regla general presenta excepciones: en el caso de participaciones en entidades en que el cómputo de la participación se realice con el grupo familiar, se pueden cumplir los requisitos de ejercicio de funciones de dirección y que la retribución percibida por tal concepto sea superior al 50% de los rendimientos del trabajo y actividades económicas en algún miembro del grupo familiar que fuera residente, con lo que el causante o donante no residente tendría derecho a la exención en el Impuesto de Patrimonio. © Wolters Kluwer Todo Sucesiones 2014 61 CAPÍTULO I. NORMATIVA APLICABLE, FUNDAMENTO Y OBJETO DEL IMPUESTO, ... – Cuestión distinta es la de la posibilidad de gozar de exención en el Impuesto de Patrimonio y, en consecuencia, de reducción en las transmisiones lucrativas inter vivos en el caso de sujeto pasivo por obligación personal en entidades extranjeras en el Impuesto de Patrimonio siempre que concurran los restantes requisitos para la exención, con la consecuencia de que en el caso de una eventual donación de las participaciones en la entidad pueda disfrutar igualmente de reducción en el Impuesto de Donaciones, siempre que –por ende– concurran todos los requisitos exigidos en la normativa estatal, entre los que se presupone la residencia del donatario en España. En este sentido, Consultas de la DGT de 26-10-2006 y 12-6-2007. Atención: En todo caso, y tratándose de transmisiones inter vivos, las reducciones del artículo 20.6 no pueden ser de aplicación a los sujetos en el ISD por obligación real, dado que para gozar de las mismas el sujeto pasivo debe mantener el derecho a la exención en el Impuesto de Patrimonio durante los diez años siguientes, exención que no podrá acreditar dada su condición de no residente a efectos del IP y del IRPF. Sin embargo, está regla general presenta excepciones: en el caso de participaciones en entidades en que el cómputo de la participación se realice con el grupo familiar, se pueden cumplir los requisitos de ejercicio de funciones de dirección y que la retribución percibida por tal concepto sea superior al 50% de los rendimientos del trabajo y actividades económicas en algún miembro del grupo familiar que fuera residente, con lo que el adquirente no residente tendría derecho a la exención en el Impuesto de Patrimonio. En el caso de bienes integrantes del patrimonio histórico, el adquirente no residente puede disfrutar de la exención siempre que no disponga del bien y lo mantenga en las condiciones que exige el artículo 4, apartados 1, 2 y 3 de la Ley del Impuesto de Patrimonio. En este sentido, consulta de la DGT de 1-9-2011. 5.1.3.3. Hacienda y Oficina liquidadora competente A la vista de los artículos 32.2 y 55.3 de la Ley 22/2009 la Hacienda competente respecto de contribuyentes por obligación real es siempre la estatal (excepto los casos singulares del País Vasco y Navarra), lo que implica necesariamente que la presentación a liquidación o declaración-liquidación y el cumplimiento de las demás obligaciones formales deban realizarse ante la AEAT. No obstante, debe apuntarse que la DGT en Consulta de 20-11-2008 considera en las sucesiones mortis causa que la Hacienda competente respecto de todos los sujetos pasivos es la correspondiente a la CA donde el causante hubiera tenido su residencia habitual. Sin embargo, las consultas de la DGT de 2-6-2011 y 2-9-2011 retornan al criterio tradicional a propósito, ésta última, de una sucesión mortis causa de causante residente en Andalucía, siendo uno de los herederos no residente en España, considera que respecto de éste último es competente el Estado y le es de aplicación la normativa estatal. Determinada la Hacienda competente de acuerdo a la Ley 22/2009, el segundo paso es determinar la Oficina de dicha Hacienda competente, de tal forma que las reglas de competencia que determinan el lugar de presentación de documentos que establecen los artículos 70 y 71 del Reglamento en ningún caso pueden sustraer la competencia estatal a favor de cualquier CA. Así pues, el problema queda reducido a determinar la Oficina de la AEAT donde se puedan presentar a liquidación o realizar las declaraciones-liquidaciones. En nuestra opinión, sintetizando las normas reglamentarias, son de aplicación las siguientes reglas: 1. Transmisiones mortis causa: – La Delegación de Madrid es competente cuando el causante no hubiese tenido la residencia habitual en España. – En otro caso, parece que será competente la Delegación de la AEAT correspondiente al territorio donde el causante hubiera tenido su residencia habitual. 2. Transmisiones inter vivos: 62 © Wolters Kluwer 5. DETERMINACIÓN DE LA HACIENDA COMPETENTE: ÁMBITO DE APLICACIÓN TERRITORIAL ... – De bienes inmuebles: oficina de la AEAT correspondiente al territorio donde radiquen los mismos. – De bienes muebles: la Delegación de Madrid al ser el adquirente no residente. Atención: En el caso de adquisiciones mortis causa en las que el causante sea residente en una CA en régimen común y uno de los sucesores sea no residente, nos encontramos ante un supuesto de un único hecho imponible, la adquisición mortis causa derivada de la sucesión del causante, y competencia y normativa «repartida»: respecto de los sujetos por obligación personal es competente y se aplica la normativa de la Comunidad Autónoma donde el causante tuviera su residencia habitual; respecto del sujeto por obligación real es competente y se aplica la normativa estatal, con el consiguiente diferente régimen de tributación entre los sucesores. Siempre que la declaración o declaración-liquidación se presente ante una oficina de la AEAT se cumple la regla de competencia estatal en estos supuestos por lo que, en su caso, la oficina incompetente remitirá de oficio la documentación a la oficina competente, sin consecuencias para el sujeto pasivo. Por el contrario, la declaración o declaración-liquidación presentada ante una CA correspondiendo la competencia al Estado no tiene carácter liberatorio ni en cuanto al cumplimiento de las obligaciones formales ni en cuanto al pago de la deuda tributaria. La Resolución del TEAC de 19-1-2005, ratifica los criterios anteriormente expuestos, indicando la nulidad de pleno derecho de las liquidaciones giradas por una CA en las transmisiones mortis causa cuando el causante es un ciudadano extranjero sin residencia habitual en España, correspondiendo la competencia a la AEAT de Madrid. Consecuencia de ello, es que las liquidaciones y demás actos que realicen las Administraciones Tributarias no competentes no tienen eficacia para la interrupción de la prescripción. 5.1.3.4. Designación de representante El sujeto pasivo no residente debe designar un representante con residencia en España para que le represente ante la Administración tributaria en relación con sus obligaciones por este Impuesto, de acuerdo a los siguientes requisitos (art. 19 del Reglamento): 1. El representante debe ser residente en España. 2. Se debe comunicar a la Oficina territorialmente competente, según lo expuesto en el punto anterior. 3. A la comunicación de la designación de representante debe adjuntarse la aceptación expresa del representante. Atención: En todo caso, conforme al artículo 65 del Reglamento, el presentador del documento o de la declaración tiene el carácter de mandatario del sujeto pasivo a efectos de sus obligaciones por el ISD, de tal forma que la Administración puede dirigirse tanto al representante designado como al presentador. No obstante, la Sentencia del TC de 5-4-2006 declara inconstitucional y nulo por vulneración del derecho a la tutela judicial efectiva el artículo 36.2 de la Ley 29/1987 relativo a que al presentador del documento sea considerado ex lege mandatario de los sujetos pasivos y, en consecuencia, la derogación tácita de dicho precepto reglamentario. El incumplimiento de la obligación de designar representante constituye una infracción tributaria sancionable conforme a la LGT. Como indica la consulta de la DGT de 6-2-2013 (V0342-13), el representante del sujeto pasivo por obligación real no asume responsabilidad solidaria ni subsidiaria respecto de las obligaciones fiscales del representado, pues no viene establecida en la normativa del Impuesto. © Wolters Kluwer Todo Sucesiones 2014 63 Williams & Wilkins • CISS • S • Facts & Comparisons • s Systems • CT Corporation k • UCC Direct Services • Aspen Publishers • CISS • • Kluwer • Luchterhand • cial Directivos • CCH • ag EINS • Wolter Noordhof 3652K23662 Fiscal Renta Sociedades Sucesiones IVA Transmisiones Procedimiento Tributario Haciendas Locales Social Contratación Laboral Prevención de Riesgos Laborales Contabilidad Sociedades Mercantiles Contratos para la Empresa SERVICIO DE ATENCIÓN AL CLIENTE 902 250 500 tel 902 250 502 fax [email protected] c/ Collado Mediano, 9 28231 Las Rozas (Madrid) www.wke.es ISBN: 978-84-9954-609-4 9 788499 546094