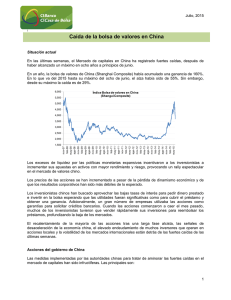

evolucion del mercado de capitales en venezuela

Anuncio