asociación nacional de fiscalistas.net 16/12/2009

Anuncio

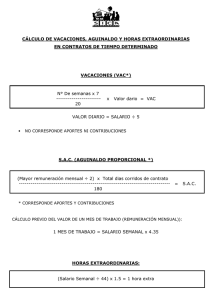

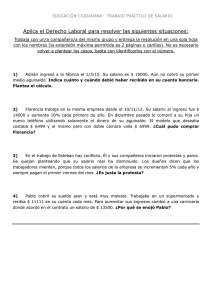

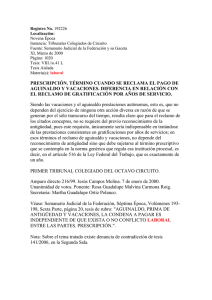

ASOCIACIÓN NACIONAL DE FISCALISTAS.NET 16/12/2009 COMO RETENER EL IMPUESTO SOBRE LA RENTA DEL AGUINALDO 2009 Y APLICAR LA MEJOR OPCIÓN. MIGUEL CHAMLATY TOLEDO Contador Público y Maestro en Impuestos por la Universidad Cristóbal Colon Certificado por examen ante el IMCP www.imcp.org.mx Colaborador de diversas Revistas especializadas en Materia Fiscal. Socio de Chamlaty Perez y Asociados S. C. Consultores Fiscalistas. Presidente de la ANAFINET A. C. Estudiante de la Licenciatura en Derecho. Catedrático a nivel maestría para diversas universidades del País. [email protected] [email protected] [email protected] Año con año en estas fechas decembrinas se tiene una obligación patronal derivado de la relación laboral, la gratificación anual conocida comúnmente como aguinaldo, esta obligación la encontramos en el articulo 87 de la Ley Federal del Trabajo que señala: “LOS TRABAJADORES TENDRAN DERECHO A UN AGUINALDO ANUAL QUE DEBERÁ PAGARSE ANTES DEL DÍA VEINTE DE DICIEMBRE, EQUIVALENTE A QUINCE DÍAS DE SALARIO, POR LO MENOS. LOS QUE NO HAYAN CUMPLIDO EL AÑO DE SERVICIOS, INDEPENDIENTEMENTE DE QUE SE ENCUENTREN LABORANDO O NO EN LA FECHA DE LIQUIDACION DEL AGUINALDO, TENDRAN DERECHO A QUE SE LES PAGUE LA PARTE PROPORCIONAL DEL MISMO, CONFORME AL TIEMPO QUE HUBIEREN TRABAJADO, CUALQUIERA QUE FUERE ESTE. “ Es así como año con año los patrones deben cubrir esta obligación para con sus trabajadores cubriéndoles por lo menos 15 días de salario que www.anafinet.org.mx deberá pagarse antes del día 20 de diciembre, y señores antes es máximo el día 19, cabe recordar que el salario que se debe de considerar para su calculo es el salario diario que recibe el trabajador, no el conocido como integrado por la Ley Laboral, esto fue ratificado por nuestros órganos judiciales como lo vemos a continuación: Instancia: Tribunales Colegiados de Circuito Fuente: Semanario Judicial de la Federación y su Gaceta Parte : II, Septiembre de 1995 Tesis: XVII.2o.8 L Página: 590 Rubro PRESTACIONES ACCESORIAS CONSISTENTES EN VACACIONES, PRIMA VACACIONAL Y AGUINALDO. EL SALARIO BASE PARA EL PAGO DE LAS, ES EL SALARIO CUOTA DIARIA Y NO EL SALARIO INTEGRADO. Texto Si una Junta de Conciliación y Arbitraje condena a la parte demandada al pago de las prestaciones consistentes en vacaciones, prima vacacional y aguinaldo, sobre la base del salario cuota diaria y no del salario integrado, debe estimarse que tal condena es correcta, toda vez que el salario integrado sólo es base para determinar el monto de las indemnizaciones, pero no para el pago de prestaciones accesorias como son aquéllas, pues no son de naturaleza indemnizatoria. SEGUNDO TRIBUNAL COLEGIADO DEL DECIMO SEPTIMO CIRCUITO. Precedentes Amparo directo 817/94. Irma Márquez Gutiérrez y otra. 1o. de junio de 1995. Unanimidad de votos. Ponente: Angel Gregorio Vázquez González. Secretario: José Javier Martínez Vega. ASOCIACIÓN NACIONAL DE FISCALISTAS.NET Registro No. Instancia: Fuente: 215235 Tribunales Semanario Localización: Colegiados Judicial de 16/12/2009 Octava de la Época Circuito Federación XII, Agosto de 1993 Página: 328 Tesis Aislada Materia(s): laboral AGUINALDO. SALARIO BASE PARA LA CUANTIFICACION DEL. El salario que sirve de base para cuantificar el aguinaldo, es el que ordinariamente se percibe por día laborado y no conocido como "integrado", que acumula las prestaciones que determina el artículo 84 de la ley laboral, entre ellas, el aguinaldo mismo, y que sirve de base sólo para la liquidación de indemnizaciones, conforme al artículo 89 del mismo ordenamiento. No es el salario integrado el básico para cuantificar el aguinaldo, porque en el primero está ya incluido el segundo y de considerar que aquel es el que debe tomarse en cuenta, incrementando el salario con el aguinaldo, este se vería también incrementado con aquél, repercutiendo nuevamente en el salario integrado y así sucesivamente sin existir un límite, es decir, que si el aguinaldo sirve de base al salario integrado, éste, no puede servir de base al aguinaldo. SEGUNDO TRIBUNAL COLEGIADO DEL SEXTO CIRCUITO. Amparo directo 213/93. Fermín Fernando Duarte Avila. 21 de mayo de 1993. Unanimidad de votos. Ponente: Gustavo Calvillo Rangel. Secretario: Jorge Alberto González Alvarez. www.anafinet.org.mx Es importante señalar que todo trabajador tiene derecho al aguinaldo, aun si no se encontrare laborando en la empresa a la fecha de su pago, es por ello que si en la liquidación de un trabajador no se incluyo este concepto, dicho trabajador estaría en facultades de solicitar su aguinaldo, teniendo hasta un año contado a partir del día siguiente a la fecha en la que sea exigible la obligación, esto de acuerdo al articulo 516 de la LFT. Si alguien se preguntara que salario se debe emplear para el calculo del aguinaldo, nuestras autoridades judiciales ya han resuelto lo siguiente: Instancia: Tribunales Colegiados de Circuito Fuente: Semanario Judicial de la Federación Parte : XIV-Julio Tesis: Página: 411 Rubro AGUINALDO. PAGO DE. Texto Para el pago de tal prestación debe atenderse al sueldo devengado en el momento que de acuerdo con el artículo 87 de la Ley Federal del Trabajo surge la obligación de cubrirlo, o sea el que se perciba durante el mes de diciembre del año respectivo. SEGUNDO TRIBUNAL COLEGIADO DEL SEXTO CIRCUITO. Precedentes Amparo directo 395/93. Autotransportes Teziutecos, S.A. de C.V. 31 de agosto de 1993. Unanimidad de votos. Ponente: Gustavo Calvillo Rangel. Secretario: Jorge Alberto González Alvarez. Amparo directo 301/90. Instituto Mexicano del Seguro Social Delegación Estatal Tlaxcala. 5 de octubre de 1990. Unanimidad de votos. Ponente: Arnoldo Nájera Virgen. Secretario: Enrique Crispín Campos Ramírez. ASOCIACIÓN NACIONAL DE FISCALISTAS.NET 16/12/2009 ¿Cual es el aguinaldo de los trabajadores al servicio del estado? Para responder a dicha pregunta tenemos que irnos a la Ley que regula las relaciones laborales de trabajadores al servicio del Estado, que es reglamentaria del articulo 123 apartado B de nuestra Carta Magna, LA LEY DE LOS TRABAJADORES AL SERVICIO DEL ESTADO, lo relacionado con el aguinaldo lo encontramos en el articulo 42 Bis de dicho ordenamiento, que señala: “LOS TRABAJADORES TENDRAN DERECHO A UN AGUINALDO ANUAL QUE ESTARA COMPRENDIDO EN EL PRESUPUESTO DE EGRESOS, EL CUAL DEBERA PAGARSE EN UN 50% ANTES DEL 15 DE DICIEMBRE Y EL OTRO 50% A MAS TARDAR EL 15 DE ENERO, Y QUE SERA EQUIVALENTE A 40 DIAS DEL SALARIO, CUANDO MENOS, SIN DEDUCCION ALGUNA. EL EJECUTIVO FEDERAL DICTARA LAS NORMAS CONDUCENTES PARA FIJAR LAS PROPORCIONES Y EL PROCEDIMIENTO PARA LOS PAGOS EN CASO DE QUE EL TRABAJADOR HUBIERE PRESTADO SUS SERVICIOS MENOS DE UN AÑO.” Por otra parte es interesante con relación a los aguinaldos a los trabajadores al servicio del Estado, observar que cada año en la segunda semana del mes de Diciembre se publica por parte del Ejecutivo Federal el “Decreto que establece las disposiciones para el otorgamiento de aguinaldo o gratificación de fin de año correspondiente al año XXXX” en este 2009 lo acaban de publicar el día 4 de Diciembre de 2009, por cierto misma fecha que publicaron la del año 2008, que es de llamar la atención como hacen extensiva esta gratificación a personal que en teoría no es trabajador, aunque sabemos muy bien que en ocasiones el gobierno es el primero en caer en ese tipo de situaciones contratando 3ros bajo esquemas de honorarios, siendo que deberían ser trabajadores, pero www.anafinet.org.mx sabemos desde luego que el gobierno ha perdido en infinidad de ocasiones estos pleitos laborales, pagando importantes laudos, observemos como señala el considerando de este decreto. “Que el Ejecutivo Federal a mi cargo ha decidido participar de una gratificación de fin de año al personal civil de confianza, al personal del Servicio Exterior Mexicano y al asimilado a éste y al personal militar en activo, así como hacer extensivo dicho beneficio a las personas físicas que prestan sus servicios mediante contrato de honorarios en las dependencias y entidades de la Administración Pública Federal con cargo a recursos del capítulo de Servicios Personales del Clasificador por Objeto del Gasto para la Administración Pública Federal; Quien desee abundar mas en este decreto lo remito a la siguiente liga: http://www.fiscalistas.net/dof/2009/041209shcp.htm Y algo para analizar, después emiten lineamientos específicos para efectos de la retención del ISR de esta gratificación señalando que el gobierno absorberá el ISR que les correspondía a cada beneficiado de esta gratificación. Que mejor uso de los recursos del erario público???? Y Si alguien anda pensando en alguna inequidad con los demás que no somos del Gobierno, observen el siguiente criterio. Registro No. 171248 Localización: Novena Época Instancia: Segunda Sala Fuente: Semanario Judicial de la Federación y su Gaceta XXVI, Octubre de 2007 Página: 441 Tesis: 2a. CXLII/2007 Tesis Aislada Materia(s): Constitucional, Administrativa AGUINALDO O GRATIFICACIÓN DE FIN DE AÑO DE LOS TRABAJADORES AL SERVICIO DEL ESTADO. LA DISPOSICIÓN QUE ORDENA QUE LAS DEPENDENCIAS DE LA ADMINISTRACIÓN PÚBLICA FEDERAL ASUMAN EL PAGO DEL IMPUESTO SOBRE LA ASOCIACIÓN NACIONAL DE FISCALISTAS.NET 16/12/2009 RENTA QUE GENERE SU PERCEPCIÓN, NO TRANSGREDE EL PRINCIPIO DE EQUIDAD TRIBUTARIA. El artículo Décimo Primero del Decreto que establece las disposiciones para el otorgamiento de aguinaldo o gratificación de fin de año, correspondiente al ejercicio fiscal de 2006, expedido por el Ejecutivo Federal y publicado en el Diario Oficial de la Federación el 17 de noviembre de ese año, en cuanto prevé que en el pago de la mencionada percepción a los servidores públicos, las dependencias y entidades de la Administración Pública Federal cubrirán el impuesto sobre la renta que se genere en términos de las disposiciones fiscales aplicables, no transgrede el principio de equidad tributaria contenido en la fracción IV del artículo 31 de la Constitución Política de los Estados Unidos Mexicanos, al no otorgar un trato distinto al de los trabajadores al servicio de la iniciativa privada, en virtud de que no establece una exención del impuesto, sino que sólo otorga un beneficio referido exclusivamente al ámbito laboral y no al tributario, de manera que la obligación de los servidores públicos de cubrir el impuesto sobre la renta causado por la remuneración que reciben por concepto de aguinaldo o gratificación de fin de año, subsiste en términos de la ley del impuesto relativa; sin embargo, la Administración Pública Federal, en su carácter de patrón conforme al artículo 123, apartado B, constitucional y a su ley reglamentaria, para beneficiar a sus trabajadores, decide cubrir el impuesto generado, beneficio que no puede extenderse a favor de los trabajadores regidos por la Ley Federal del Trabajo, ya que por una parte el Ejecutivo Federal no está constitucional y legalmente facultado para hacerlo y, por otra, sería tanto como imponer a la clase patronal una carga tributaria que no le corresponde. Amparo en revisión 433/2007. Francisco Javier Caballero Villalpando y otros. 15 de agosto de 2007. Cinco votos. Ponente: Sergio Salvador Aguirre Anguiano. Secretario: Víctor Miguel Bravo Melgoza. Bien sigamos avanzando y lo anterior ya se los dejo a la reflexión, en materia del Impuesto sobre la Renta los ingresos por servicios personales subordinados están regulados en el capitulo I Titulo IV de las personas físicas, pero de antemano sabemos que hay un artículo que exenta diversos ingresos a las personas físicas, me refiero al 109 y en el caso del aguinaldo encontramos que es una exención limitada a 30 días del salario mínimo general del área geográfica del trabajador, así lo señala la fracción XI del www.anafinet.org.mx 109 de LISR, en esta misma fracción reformaron un párrafo en 2003 (para efectos históricos) una exención fenomenal para trabajadores al servicio de la Federación y de las Entidades Federativas, al señalar que las gratificaciones que se otorguen anualmente o con diferente periodicidad a la mensual, en cualquier momento del año de calendario. Este párrafo de los burócratas fue empleado para promover una serie de amparos por tratarse de una inequidad enorme y fue ganado por muchos trabajadores apoyados por sus patrones, más sin embargo, el tema fue resuelto cuando Rafael Macedo de la Concha, Procurador General de la Republica promovió la inconstitucionalidad, y con ello dicha exención total no aplica. Quien desee profundizar en dicha inconstitucionalidad lo invito a seguir el siguiente vinculo http://www.fiscalistas.net/socios/2003/sentencia92003.zip Pero como realizar la retención del Impuesto sobre Renta, claro cuando la exención sea menor que la gratificación, ya que si esta totalmente exento, tendríamos un cálculo normal de nómina. La Ley del ISR, realmente no señala algo especial para determinar el calculo del aguinaldo, por lo que tendríamos que considerarlo como una ingreso más en el mes de diciembre y aplicarle el procedimiento del artículo 113 y el articulo 8 del Decreto de Reformas 2008 publicado el 1 de octubre de 2008, me estoy refiriendo al famoso SUBSIDIO PARA EL EMPLEO, porque señores ustedes deben recordar que los artículos 114, 115 han sido derogados en el 2008, derivado de las reformas 2008, quien desee recordar las reformas le señalo la siguiente liga por favor; http://www.fiscalistas.net/dof/2007/refisrcffiepsivasubemp.doc Bien después de esa pequeño detalle de las reformas 2008, que desgraciadamente si simplifico los cálculos pero complico el bolsillo de la mayoría, ya que ese cambio hizo que paguemos más ISR, comentando, en si es el Reglamento de la LISR como venia en su artículo 142 (anteriormente era el 86 hasta el 2001) y que afortunadamente fue tocado en la reforma al RISR del 4 de diciembre del 2006, el que contempla un mecanismo opcional para ingresos como lo es el aguinaldo, entre otros, y claro la posibilidad de hacer el calculo anual de los ingresos de los trabajadores en donde podríamos enfrentar el ingreso total anual a tarifas y tablas anuales, es decir tendríamos el calculo exacto y con ello evitar saldo a favor o en contra a los trabajadores. Haremos unos ejemplos prácticos de cada caso y deberemos de tomar la decisión que más convenga a los trabajadores y claro que estemos en ASOCIACIÓN NACIONAL DE FISCALISTAS.NET 16/12/2009 posibilidad de aplicar: Imaginemos que tenemos al trabajador Juan José Sánchez Galeana que labora en la empresa “CALCULO EFICAZ SA DE CV”, recuerden ya no hay proporción, ya esta implícito en el la tarifa del 113, que lo maneja en una proporción del 86%. En la exención empleo salario mínimo zona C. PERCEPCIONES 2009 IMPORTE ISR RETEN ENERO FEBRERO MARZO 12,000.00 12,000.00 12,000.00 1,430.00 1,430.00 1,430.00 ABRIL MAYO JUNIO JULIO AGOSTO SEPTIEMBRE OCTUBRE NOVIEMBRE DICIEMBRE AGUINALDO 12,000.00 12,000.00 12,000.00 12,000.00 12,000.00 12,000.00 12,000.00 12,000.00 12,000.00 6,000.00 1,430.00 1,430.00 1,430.00 1,430.00 1,430.00 1,430.00 1,430.00 1,430.00 1,430.00 RETENCION SEGÚN LEY SALARIO MENSUAL DE DICIEMBRE (-) SALARIO DE DICIEMBRE AGUINALDO SUMA EXENCION 30 SMAG (51.95 X 30) 12,000.00 6,000.00 18,000.00 1,558.50 BASE GRAVABLE EN DICIEMBRE 16,441.50 ISR POR APLICACIÓN DE PROCEDIMIENTO ARTS 113 2,316.00 MENOS ISR SUELDO DICIEMBRE 1,430.00 ISR AGUINALDO 886.00 www.anafinet.org.mx Cabe aclarar que ese están empleando las tablas mensuales 2009 y como ya no hay subsidio del 114 de ISR desde el 2008, ya no tendremos el conflicto que tuvimos con la autoridad con el famoso recalculo, recordarán que la aplicación del recalculo había sido controvertido en los tribunales obteniéndose en un principio criterios a nuestro favor y por ello estuvimos empleando la mecánica tradicional contraria al recalculo, sin embargo, se emitió jurisprudencia donde desafortunadamente le dan la razón al SAT con su mecánica del recalculo, observemos que este criterio fue emitido en DICIEMBRE DE 2006. Registro No. 173666 Localización: Novena Época Instancia: Segunda Sala Fuente: Semanario Judicial de la Federación y su Gaceta XXIV, Diciembre de 2006 Página: 222 Tesis: 2a./J. 186/2006 JurisprudenciaMateria(s): Administrativa Rubro: SUBSIDIO ACREDITABLE. INTERPRETACIÓN DEL ARTÍCULO 178, TERCER PÁRRAFO, DE LA LEY DEL IMPUESTO SOBRE LA RENTA, PARA REALIZAR EL CÁLCULO DEL IMPUESTO MARGINAL QUE SERVIRÁ PARA DETERMINAR SU MONTO (VIGENTE EN 2004). Texto: El citado numeral que establece que "el impuesto marginal mencionado en esta tabla es el que resulte de aplicar la tasa que corresponda en la tarifa del artículo 177 de esta Ley al ingreso excedente del límite inferior", se debe interpretar en su parte final en el sentido de que a la base del impuesto calculada conforme al artículo 177 de la Ley del Impuesto sobre la Renta, se le resta el límite inferior de la tabla establecida en el artículo 178 de esa ley que da como resultado un excedente denominado "excedente del límite inferior" al que se le aplica la tasa sobre el límite inferior prevista en el indicado artículo 177. Lo anterior, porque los límites inferior y superior de la tarifa y tabla contempladas en los artículos señalados no tienen los mismos rangos, ya que con el propósito de hacer proporcional el subsidio acreditable, el legislador ASOCIACIÓN NACIONAL DE FISCALISTAS.NET 16/12/2009 ordinario incluyó más rangos en la tabla prevista en el artículo 178 de la Ley del Impuesto sobre la Renta, que para obtener el impuesto sobre la renta causado en la tarifa del diverso precepto 177; de ahí que los límites que deben considerarse para calcular el impuesto marginal que servirá para determinar el monto del subsidio acreditable son los que prevé la tabla de mérito, de lo contrario, no tendría ninguna razón jurídica que se hubiesen incorporado más rangos en ella. Precedentes: Contradicción de tesis 102/2006-SS. Entre las sustentadas por los Tribunales Colegiados Primero y Tercero, ambos del Octavo Circuito. 18 de agosto de 2006. Cinco votos. Ponente: Margarita Beatriz Luna Ramos. Secretaria: Paula María García Villegas. Tesis de jurisprudencia 186/2006. Aprobada por la Segunda Sala de este Alto Tribunal, en sesión privada del veinticuatro de noviembre de dos mil seis. Quien guste recordar el tema del recalculo del subsidio lo remito al siguiente link de los foros de la Asociación Nacional de Fiscalistas click aqui A continuación iremos aplicando al mismo ejemplo anterior pero con base en la mecánica opcional que nos señala el RISR en su artículo 142: Artículo 142. Tratándose de las remuneraciones por concepto de gratificación anual, participación de utilidades, primas dominicales y vacacionales a que se refiere el artículo 113 de la Ley, la persona que haga dichos pagos podrá optar por retener el impuesto que corresponda conforme a lo siguiente: I. La remuneración de que se trate se dividirá entre 365 y el resultado se multiplicará por 30.4. AGUINALDO 6,000.00 www.anafinet.org.mx (-) (=) 30 DÍAS DE SMGA 1,558.50 AGUINALDO GRAVADO 4,441.50 (/) II. 365*30.4 A la cantidad que se obtenga conforme a la fracción anterior, se le adicionará el ingreso ordinario por la prestación de un servicio personal subordinado que perciba el trabajador en forma regular en el mes de que se trate y al resultado se le aplicará el procedimiento establecido en el artículo 113 de la Ley. (+) (=) GRATIFICACIÓN MENSUALIZADA 369.92 SUELDO ORDINARIO 12,000.00 BASE GRAVABLE 12,369.92 ISR III. 1,503.50 El impuesto que se obtenga conforme a la fracción anterior se disminuirá con el impuesto que correspondería al ingreso ordinario por la prestación de un servicio personal subordinado a que se refiere dicha fracción, calculando este último sin considerar las demás remuneraciones mencionadas en este artículo. ISR (-) (=) IV. 369.92 ISR DEL SUELDO ORD. ISR NETO 1,503.50 1,430.00 73.50 El impuesto a retener será el que resulte de aplicar a las remuneraciones a que se refiere este artículo, sin deducción alguna, la tasa a que se refiere la fracción siguiente. V. La tasa a que se refiere la fracción anterior, se calculará dividiendo el impuesto que se determine en los términos de la fracción III de este artículo entre la cantidad que resulte conforme a la fracción I del mismo. El cociente se multiplicará por cien y el producto se expresará en por ciento. (=) ISR NETO 73.50 ASOCIACIÓN NACIONAL DE FISCALISTAS.NET (/) AGUIN. MENSUALIZADA 369.92 (X) 100.00 (=) PORCENTAJE A APLICAR 19.86 (x) AGUINALDO GRAVADO TASA APLICAR (=) ISR A RETENER 16/12/2009 4,441.50 19.86% 882.08 Si comparamos las cantidades retenidas con ambos procedimientos vemos que hay una en base a la Ley retenemos 886.00 mientras que por la aplicación del procedimiento opcional del RISR se retiene 882.08, por lo que no hay duda en este caso la mejor opción es aplicar el procedimiento del Reglamento de la ley, aunque por el nivel de ingresos no hay mucha diferencia, pero hay niveles de ingresos que si pudiera repercutir. Ahora supongamos que conocemos y sabemos las cantidades a recibir por el trabajador ya para cerrar el año y estar en condiciones de determinar el saldo a cargo o favor del trabajador. (+) (-) SALARIO ENERO DICIEMBRE 144,000.00 AGUINALDO 6,000.00 SUMA AGUINALDO Y SUELDOS 150,000.00 EXENCION AGUINALDO 1,558.50 SUMA PERCEPCIONES GRAVADAS 148,441.50 ISR APLICACIÓN DE TARIFAS ANUALES (-) ISR RETENIDO SUELDO ENE-DIC (=) ISR POR DIFERENCIA DE AGUINALDO 18,045.00 17,160.00 885.00 Para el calculo anual empleamos la tarifa acumulada de diciembre 2009 que puede consultar en el área de tarifas de la ANAFINET, que sin duda será muy similar a la anual que nos estarán publicando en breve. www.anafinet.org.mx MOSTREMOS UNA TABLA COMPARATIVA DE LOS RESULTADOS DE RETENCION POR EL AGUINALDO: RETENCIONES DE AGUINALDO COMPARATIVO PROCEDIMIENTO DE LEY 886.00 PROCEDIMIENTO 142 RISR 882.08 PROCEDIMIENTO CALCULO ANUAL 885.00 En este ejemplo práctico es altamente recomendable aplicar el procedimiento del Reglamento de ley ya que estar aplicando el de Ley se ocasionaría una retención en exceso, recomiendo hagan los análisis correspondientes con sus diversas cifras, sin embargo, si estamos en posibilidad de realizar el cálculo anual, es mejor que se realice a fin de ajustar contra el aguinaldo si hubiere saldo a cargo. Por último les recuerdo que esta mecánica del 142 de RISR es aplicable también a las siguientes prestaciones, como lo es la Participación de los Trabajadores en la Utilidades de las Empresas, primas dominicales y primas vacacionales, todo ello con el fin de impactar lo menos posible los salarios de los trabajadores, ya que hemos detectado que muchas empresas simplemente acumulan al ASOCIACIÓN NACIONAL DE FISCALISTAS.NET 16/12/2009 ingreso mensual, estas prestaciones y aplican tablas mensuales, ocasionando retenciones altas que al fin de año se tendrán que ajustar. Y por ultimo señalo las siguientes tesis y jurisprudencias de interés con el tema de salarios. Registro No. 171339 Localización: Novena Época Instancia: Segunda Sala Fuente: Semanario Judicial de la Federación y su Gaceta XXVI, Septiembre de 2007 Página: 514 Tesis: 2a./J. 160/2007 Jurisprudencia Materia(s): Constitucional, Administrativa RENTA. LA FALTA DE DESCRIPCIÓN DEL PROCEDIMIENTO PARA APLICAR LAS TARIFAS CONTENIDAS EN LOS ARTÍCULOS 113 Y 177 DE LA LEY DEL IMPUESTO RELATIVO, EN RELACIÓN CON LAS FRACCIONES I Y III DEL NUMERAL SEGUNDO DE LAS DISPOSICIONES DE VIGENCIA ANUAL DEL DECRETO DE REFORMAS A DICHA LEY, PUBLICADO EN EL DIARIO OFICIAL DE LA FEDERACIÓN EL 26 DE DICIEMBRE DE 2005, NO TRANSGREDE EL PRINCIPIO DE LEGALIDAD TRIBUTARIA (LEGISLACIÓN VIGENTE EN 2006). El hecho de que dicha ley no prevea el procedimiento para aplicar las tarifas contenidas en los artículos referidos, no genera incertidumbre jurídica ni atenta contra el principio de legalidad tributaria contenido en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, ya que se trata de una mecánica general para calcular el impuesto a cargo de las personas físicas que prestan un servicio personal subordinado o asimilado, de modo que si bien contienen rangos con precisiones de límite inferior, límite superior, cuota fija y por ciento sobre el excedente del límite inferior, con una representación numérica o cifrada, ello obedece a que se crearon con base en la técnica contable, y desde esta óptica constituyen un mecanismo de clara comprensión. www.anafinet.org.mx Registro No. 171496 Localización: Novena Época Instancia: Segunda Sala Fuente: Semanario Judicial de la Federación y su Gaceta XXVI, Septiembre de 2007 Página: 561 Tesis: 2a. CXXII/2007 Tesis Aislada Materia(s): Constitucional, Administrativa CRÉDITO AL SALARIO. LOS ARTÍCULOS 115 Y 119 DE LA LEY DEL IMPUESTO SOBRE LA RENTA NO TRANSGREDEN LOS PRINCIPIOS DE PROPORCIONALIDAD Y EQUIDAD TRIBUTARIA (LEGISLACIÓN VIGENTE EN 2006). Los indicados numerales, al establecer que las cantidades pagadas a los trabajadores por concepto de crédito al salario podrán acreditarse contra el impuesto sobre la renta a cargo o del retenido a terceros, no transgreden los principios de proporcionalidad y equidad tributaria contenidos en el artículo 31, fracción IV, de la Constitución Política de los Estados Unidos Mexicanos, ya que ese mecanismo de recuperación de las sumas pagadas tiende a evitar que el empleador resienta la carga económica, además de que tal recuperación no se prolonga indefinidamente para unos en relación con otros sujetos pasivos, ni afecta solamente a quienes tengan menor impuesto a cargo o retenido a terceros, pues si en los plazos en los que el patrón deba realizar el entero tiene saldo a favor derivado del esquema del acreditamiento, puede solicitar la compensación o devolución en términos de lo dispuesto en el Código Fiscal de la Federación. Amparo en revisión 119/2007. Decoración y Mantenimiento San Rafael, S.A. de C.V. 23 de mayo de 2007. Mayoría de cuatro votos. Disidente: Margarita Beatriz Luna Ramos. Ponente: José Fernando Franco González Salas. Secretarios: Israel Flores Rodríguez, Martha Elba Hurtado Ferrer y Gustavo Ruiz Padilla ASOCIACIÓN NACIONAL DE FISCALISTAS.NET 16/12/2009 Registro No. 173886 Localización: Novena Época Instancia: Pleno Fuente: Semanario Judicial de la Federación y su Gaceta XXIV, Noviembre de 2006 Página: 5 Tesis: P./J. 129/2006 Jurisprudencia Materia(s): Constitucional, Administrativa RENTA. EL ARTÍCULO 31, FRACCIÓN XII, DE LA LEY DEL IMPUESTO RELATIVO, AL LIMITAR LA DEDUCCIÓN DE LOS GASTOS DE PREVISIÓN SOCIAL, VIOLA EL PRINCIPIO DE EQUIDAD TRIBUTARIA (LEGISLACIÓN VIGENTE A PARTIR DEL 1o. DE ENERO DE 2003). El citado precepto, al limitar la deducción de los gastos de previsión social, condicionando a que las prestaciones relativas sean generales, entendiéndose que se cumple tal requisito, entre otros casos, cuando dichas erogaciones excluidas las aportaciones de seguridad social- sean en promedio aritmético por cada trabajador no sindicalizado, en un monto igual o menor que las erogaciones deducibles por el mismo concepto efectuadas por cada trabajador sindicalizado; y al disponer que cuando el empleador no tenga trabajadores sindicalizados, las prestaciones de seguridad social no podrán exceder de diez veces el salario mínimo general del área geográfica que corresponda al trabajador, elevado al año, viola el principio de equidad tributaria contenido en la fracción IV del artículo 31 de la Constitución Política de los Estados Unidos Mexicanos. Ello es así, en virtud de que los contribuyentes que se ubiquen en la misma situación para efectos del impuesto sobre la renta, reciben un tratamiento distinto en razón de la forma en que se organicen sus trabajadores. Así, para este Alto Tribunal es evidente que la referida deducción se hace depender de la eventualidad de que sus trabajadores estén sindicalizados o no, así como del monto correspondiente a las prestaciones de previsión social otorgadas a los trabajadores, situación que se refiere a relaciones laborales, las cuales, en este aspecto, no son relevantes para efectos del impuesto sobre la renta -cuyo objeto lo constituye el ingreso del sujeto pasivo-. De esta manera, aun cuando los contribuyentes tengan capacidades económicas iguales, reciben un trato diferente para determinar el monto deducible por concepto de gastos de previsión social, lo que repercute en la cantidad total del impuesto a pagar, que no se justifica en tanto que atiende a aspectos ajenos al tributo. Además, lo mismo acontece en el caso de los patrones que no tienen trabajadores sindicalizados, pues en este supuesto también se limita injustificadamente el monto de las prestaciones de previsión social deducibles, ya que no pueden exceder de un tope monetario, vinculado al salario mínimo general del área geográfica que corresponda al trabajador, violándose la equidad tributaria www.anafinet.org.mx Así también les dejo las ligas de las reformas fiscales para el año 2010, que como bien saben se ajustaron las tarifas del ISR derivado del incremento de la tasa máxima, estas nuevas tarifas las encontraran en los transitorios de las modificaciones al ISR. http://www.fiscalistas.net/dof/2009/071209shcp.doc Cualquier duda o comentario quedo a sus órdenes, como siempre, deseándole lo mejor en las fechas venideras, y sobre todo salud y más éxitos en el 2010, mis mejores deseos. ANAFINET A.C. INTREGANDO LA CULTURA FISCAL EN MEXICO WWW.ANAFINET.ORG.MX