Osvaldo Macias M

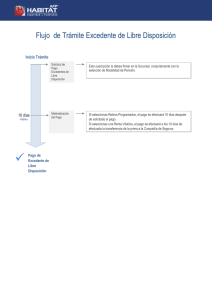

Anuncio

MESA REDONDA SOBRE RENTAS VITALICIAS XX ASAMBLEA DE ASSAL Osvaldo Macías Muñoz Intendente de Seguros Superintendencia de Valores y Seguros de Chile Abril 2009 INDICE ¾ Tipos de Pensión ¾ Modalidades de Pensión ¾ Comercialización ¾ Solvencia Tipos de Pensión Pensiones en Chile Tipos Vejez (a edad de jubilación / anticipada) Invalidez (total o parcial) Sobrevivencia Financiamiento Ahorro obligatorio Bono de Reconocimiento Ahorro voluntario individual y colectivo Saldo Seguro de Cesantía Seguro invalidez y sobrevivencia Número Total de Pensionados en Chile (miles de personas/Sólo sistema de AFP) Miles de personas 800 677,8 600 400 200 0 2002 2003 2004 Año 2005 2006 2007 2008 N° pensiones pagadas por tipo Sólo sistema AFP- Febrero 2009 Orfandad Otras 7,8% 1,8% Vejez Edad 30,2% Viudez 17,1% Invalidez 8,0% Vejez Anticipada 35,1% N° total de pensiones pagadas: 683.330 Recursos Previsionales Acumulados (En MMUS$ de diciembre de 2008) 120.000 24% 100.000 25% 80.000 29% 27% MMUS$ 94.498 MMUS$ 27% 60.000 27% 30% 40.000 20.000 75% 70% 73% 73% 73% 2004 2005 76% 71% 0 2002 2003 Vida Activa 2006 Vida Pasiva 2007 2008 Modalidades de Pensión Modalidades de Pensión Retiro Programado (AFP) Hombre: 65 años Cónyuge: 58 años SCCI: 3.500 UF 18,50 Monto RP proyectado (UF) 18,00 17,50 17,00 16,50 16,00 15,50 15,00 14,50 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 Edad Modalidades de Pensión Renta Vitalicia Inmediata (CSV) Hombre: 65 años Cónyuge: 58 años SCCI: 3.500 UF 25,00 Monto RV (UF) 20,00 15,00 10,00 Al menos la PM (ó PBS) en RV Vejez ó ≥ 70% remuneraciones y el 150% de la PM (ó 80% PMAS) en RV Anticipada 5,00 0,00 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 . . . . Edad Las rentas vitalicias permiten contratar condiciones especiales de cobertura: periodo de pago garantizado y aumento de porcentaje (pensando en ella (él)). Modalidades de Pensión Renta Vitalicia Diferida (AFP ⇒ CSV) Hombre: 65 años Cónyuge: 58 años SCCI: 3.500 UF 35,00 RT = 2 veces RV Diferimiento = 3 años Renta Temporal (AFP) Monto Pensión (UF) 30,00 25,00 Máxima diferencia permitida 2:1 20,00 15,00 10,00 Renta Vitalicia Diferida (CSV) 5,00 0,00 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 . Edad . . . . Modalidades de Pensión Renta Vitalicia Inmediata con Retiro Programado (AFP║CSV) Hombre: 65 años Cónyuge: 58 años SCCI: 3.500 UF Saldo destinado a RV = 2.000 UF Saldo destinado a RP = 1.500 UF 19,0 Pensión Total 18,0 17,0 Monto pensión (UF) 16,0 15,0 14,0 13,0 12,0 11,0 Renta Vitalicia Inmediata 10,0 9,0 8,0 Retiro Programado 7,0 6,0 5,0 4,0 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 Edad Modalidades de Pensión: Comparación Renta Vitalicia Inmediata (RVI) (simple o con Condiciones Especiales de Cobertura) Renta Temporal con RV Diferida (simple o con Condiciones Especiales de Cobertura) RV Inmediata con Retiro Programado (simple o con Condiciones Especiales de Cobertura) AFP Cía. Seguros de Vida RT: AFP RVD: CSV RP: AFP RV: CSV Posibilidad Cambio Modalidad Siempre No Solo anticipar RVD RVI: No RP: Sí Propiedad de los fondos Afiliado Cía. Seguros de Vida RT: Afiliado RVD: CSV RP: Afiliado RVI: CSV Monto pensión Variable Constante RT: Variable RVD: Constante RP: Variable RVD: Constante Sí Sí Sí Sí Producto Retiro Programado (RP) Características Administración Derecho acceso a garantía estatal o Aporte Previsional Solidario Modalidades de Pensión: Comparación Producto Retiro Programado (RP) Características Renta Vitalicia Inmediata (RVI) (simple o con Condiciones Especiales de Cobertura) Renta Temporal con RV Diferida (simple o con Condiciones Especiales de Cobertura) RV Inmediata con Retiro Programado (simple o con Condiciones Especiales de Cobertura) Monto del Beneficio En general el valor inicial es mayor. En general el valor inicial es menor RT es mayor RV es menor Entre RV y RP. Herencia El saldo no utilizado para pensiones pasa íntegramente a los herederos Está limitada, depende del diseño específico del producto. Está limitada, depende del diseño específico del producto de RV. En RV está limitada, depende del producto Es traspasado íntegramente al asegurador Es traspasado al asegurador Es compartido entre el pensionado (RP) y el asegurador (RV) Es traspasado al asegurador Es retenido por el pensionado (RT) y traspasado al asegurador (RVD) Es compartido entre el pensionado (RP) y el asegurador (RV) Riesgo de Longevidad Riesgo de Inversión Es retenido por el pensionado Es retenido por el pensionado Pensiones Pagadas por Modalidad Sólo sistema AFP -Septiembre 2008 Cubiertas por el seguro 2,4% Renta Temporal 1,1% Retiro Programado 40,0% Rentas Vitalicias 56,5% N° total de pensiones pagadas: 683.330 Prima Directa Distribución prima directa (A diciembre 2008, según tipo de seguro) APV 4,5% Rentas Vitalicias 42,5% SIS 11,2% Vida Tradicional 41,8% Al cierre del año 2008 el primaje involucrado en el sistema de previsión alcanza un monto de US$2.021,6 millones, lo que representa un 54% del primaje total de las compañías de seguros de vida Renta Vitalicia Variable: Modalidad Pendiente de Desarrollar en Chile Renta Vitalicia Variable Ley: Debe tener un componente componente variable. fijo y un El componente fijo deberá expresarse en UF y cumplir con los requisitos de pensión mínima (PBS) o PMAS. El componente variable podrá expresarse en moneda de curso legal, en moneda extranjera o en un índice asociado a carteras de inversión que sea autorizado por la SVS. Renta Vitalicia Variable 300 Total Pensión Ejemplo Monto del beneficio 250 200 Renta Variable 150 100 Renta Fija 50 Parte Fija: Al menos la PM (ó PBS) en RV Vejez y PMAS en vejez anticipada 0 64 65 66 67 68 69 70 71 72 73 74 75 76 77 78 79 80 81 82 83 84 85 86 87 88 89 90 91 Edad Renta Vitalicia Variable ¿Dónde se sitúa la RVV? R ie sgo de L ong evidad RP RV . RVV R iesg o de Inve rsión Ventajas de la RVV ¾ Es una opción adicional para jubilarse. ¾ Combina en un solo producto algunos atributos de la Renta Vitalicia y del Retiro Programado. ¾ Otorga la posibilidad de acceder a carteras de inversión capaces de obtener mejores retornos esperados que una Renta Vitalicia fija. ¾ Permite a quienes ya han acumulado recursos previsionales suficientes para satisfacer un valor mínimo para su estándar de vida, asumir respecto del ahorro restante mayor riesgo a cambio de una mayor rentabilidad esperada. Comercialización de las Rentas Vitalicias Comercialización Agentes de Venta RV Asesores Previsionales Directo (CSV o AFP) SCOMP SCOMP: Sistema de Consulta y Ofertas de Montos de Pensión Comercialización Sistema de consultas y ofertas de montos de pensión (SCOMP) ¾ Sistema electrónico interconectado entre: CSV, AFP y asesores previsionales. ¾ Objetivo: entregar, en forma clara y comparable, información de las ofertas en de pensión. distintas modalidades ¾ Regulación y supervisión conjunta: Superintendencias de Pensiones y de Valores y Seguros. ¾ Inicio de operaciones: 19 de agosto de 2004. Certificado de Ofertas Remate Certificado Electrónico Saldo Inicio Trámite Montos RP, Bono, Proyección Certificado Saldo Consultante Solicitud de Ofertas SCOMP AFP origen Solicitud de Ofertas + Certificado de Saldo Ofertas Oferta externa CSV1 CSV2 CSVn AFP o CSV o Asesor Previsional Formulario Solicitud de Ofertas Comisión de intermediación máxima La comisión máxima tiene una duración de 24 meses. Expirado dicho plazo, este guarismo podrá ser fijado nuevamente mediante Decreto Supremo conjunto de los Ministerios de Hacienda y del Trabajo, previo requerimiento contenido en resolución fundada de la SP y SVS, que considere antecedentes técnicos, solicitados entre otras a las entidades fiscalizadas. Topes máximos de comisión: Retiro Programado: 1,2% del SCCI con tope US$ 1.300 Rentas Vitalicias: 2% de la prima con tope US$ 2.160 Incorporación del Asesor Previsional Asesores Previsionales: Pueden cobrar comisiones si el afiliado (beneficiarios) se pensiona en Retiro Programado o en Renta Vitalicia. Agentes de Venta de RV: Pueden cobrar comisión si el afiliado (beneficiarios) contrata una Renta Vitalicia. Logros de SCOMP ¾ Estimula competencia en precios. ¾ Reduce costos de intermediación. ¾ Permite entrega confiable de todas las cotizaciones a los pensionables y facilita su comparación. ¾ Agiliza proceso de pensión. ¾ Facilita proceso de supervisión. Depósito de Pólizas de RV Las pólizas de renta vitalicia (inmediata y diferida) y los adicionales con las que se pueden contratar, son desarrolladas y depositadas por la SVS, con consulta a la Superintendencia de Pensiones. Comisiones de intermediación 7,00% (*) 5,91% 6,00% 5,58% 5,84% 4,67% 5,00% 4,66% 4,00% 3,00% 5,45% 5,33% 3,62% 3,40% 3,89% 3,47% 2,68% 2,13% 2,67% 2,00% 2,19% 2,47% 2,13% 2,07% 1,00% 0,00% 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 (*) Tramitación del Proyecto de Ley. Comercialización Número de Solicitudes de Ofertas Ingresadas Corredor Persona Natural 29,8% AFP 35,5% CSV (Agente) 25,2% CSV (Directo) 1,7% Corredor Persona Jurídica 7,8% Ingresos de Solicitudes de Oferta entre el 19/08/2004 y el 31/01/2009. Comercialización: SCOMP Posición de la oferta de RV aceptada Cuarta o más 16% Tercera 7% Segunda 14% RV aceptadas entre el 19/08/2004 y el 31/01/2009. Primera 63% Solvencia Solvencia Para cautelar la solvencia, se estableció: ¾ Patrimonio Mínimo ¾ Patrimonio de Riesgo ¾ Reservas Técnicas ¾ Inversión de las RT y el PR ¾ Régimen de Inversión ¾ Normativa de Calce y TSA ¾ Tablas de Mortalidad Calce Con el fin de controlar el riesgo de reinversión o descalce de flujos de activos y pasivos, se estableció el calce como sistema de valorización de las RT de RV. Calce Funcionamiento de la norma de Calce: Riesgo de descalce o reinversión: Se presenta cuando los activos de una institución de seguros, en términos de plazo y tasa de interés, no cubren en los mismos términos a las reservas técnicas La Dedicación o “Matching” (Calce) de Flujos: Un asegurador podría, en teoría, ser capaz de eliminar el riesgo de interés al que están expuestos sus activos o parte de ellos, realizando matching o calce de los flujos esperados de sus pasivos con activos cuyos flujos sean idénticos y se produzcan en el mismo período. Tramos Medición de Calce para la Industria a Septiembre 2008 (MM US$) TRAMO FLUJOS DE ACTIVOS (MMUS$) FLUJOS DE PASIVOS INDICADOR DE (MMUS$) CALCE 1 (años 1 al 2) 4.143 3.557 1,00 2 (años 3 al 4) 3.894 3.501 1,00 3 (años 5 al 6) 4.214 3.398 1,00 4 (años 7 al 8) 3.834 3.286 1,00 5 (años 9 al 10) 3.787 3.152 1,00 6 (años 11 al 13) 4.549 4.437 1,00 7 (años 14 al 16) 4.164 4.054 1,00 8 (años 17 al 21) 5.227 5.768 0,91 9 (años 22 al 28) 2.531 5.763 0,44 10 (años 29 y más) 528 5.176 0,10 TSA El Test de Suficiencia de Activos tiene como objetivo general el complementar la norma de calce. El test consiste en determinar la tasa de reinversión necesaria para que el valor actual de los activos de la compañía se iguale con el valor actual de los pasivos. TSA Las cías deberán efectuar un análisis de la suficiencia de activos respecto de los pasivos, ajustando previamente los flujos de Activos y de Pasivos por los riesgos significativos que pueden afectar en forma adversa su valor. Dichos ajustes incorporan conceptos de riesgos no incluidos actualmente en la normativa de calce (inflacionario, de prepago, de reinversión). Evolución TSA Seguros Vida TASA DE REINVERSION MINIMA (Promedio Simple) 2,50% 1,95% 1,99% 1,94% Tasa Real Anual en UF 2,00% 1,57% 1,53% 1,51% 1,56% 1,50% 1,00% 0,50% 0,00% Dic-05 Jun-06 Dic-06 Jun-07 Dic-07 Jun-08 Dic-08 Tablas de mortalidad ¾ Las tablas de mortalidad, asociadas a seguros previsionales, son emitidas en forma conjunta por la Superintendencia de Valores y Seguros y la Superintendencia de Pensiones. ¾ Se utilizan obligatoriamente para: Cálculo del monto de pensión Programado pagado por las AFP. de Retiro Cálculo de las reservas técnicas que deben constituir las aseguradoras por los seguros de renta vitalicia y de invalidez y sobrevivencia contratados por ella. Cálculo del aporte adicional del Seguro de Invalidez y Sobrevivencia. Tablas de Mortalidad ¾ Las tablas de mortalidad están diseñadas para ser representativas de la población de rentistas de las AFP y de rentas vitalicias. ¾ Son tablas dinámicas, las cuales considera implícitamente el incremento de la expectativa de vida año tras año. ¾ Las tablas deben ser actualizadas cada 5 años. revisadas y Tablas de Mortalidad ¾ En el año 2004 se actualizaron las tablas de Afiliados Causantes. ¾ En el año 2006 se actualizaron las tablas de Inválidos y Beneficiarios. ¾ Actualmente se esta desarrollando la actualización de las tablas de mortalidad de rentistas.