papel preponderante de la política fiscal como impulsora d…

Anuncio

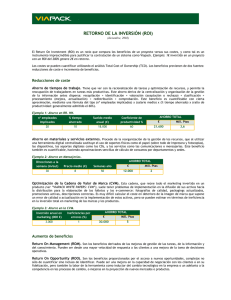

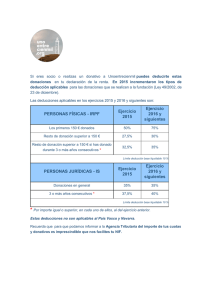

PAPEL PREPONDERANTE DE LA POLÍTICA FISCAL COMO IMPULSORA DE LOS PROYECTOS DE I+D+I Y SU VALORACIÓN ECONOMICA Y MONETARIA Miguel A. Pérez Castro1; Miguel A. Montero Alonso 2; Nieves Aquino Llinares3; 1 Dpto. de Economía Aplicada. Universidad de Granada. Campus de Melilla. [email protected]. 2 Dpto. de Estadística e I. O. Universidad de Granada. Campus de Melilla. [email protected]. 3 Departamento de Economía y Empresa. Universidad Pablo Olavide, Sevilla. [email protected] 1. Introducción. La elaboración del Plan Nacional de Investigación Científica, Desarrollo e Innovación Tecnológica (conocido como P.N., en vigor para el periodo 2000/2003) está permitiendo que se realicen exámenes sobre las fortalezas y debilidades en la investigación, desarrollo e innovación en España, ante el reto de modernización y desarrollo económico y social que tiene que realizar nuestro país en el siglo que estamos iniciando. Estos estudios, en especial el correspondiente al Sistema Español de CienciaTecnología- Empresa ( C-T-E ), han demostrado la debilidad existente en la participación de la iniciativa privada empresarial en proyectos de esta naturaleza, por lo que han obligado a las entidades publicas a promocionar políticas de ayudas a la financiación de proyectos a través de actuaciones gestionadas por Departamentos Ministeriales con cargo a los Presupuestos Generales del Estado o con recursos estructurales de la Unión Europea. Aún más preocupante es que dentro de la investigación, desarrollo e innovación en nuestro país, sea esta última y en su más amplio concepto de innovación tecnológica, la que menor inversión empresarial esta realizando derivado por: 1 .- Escasa relevancia en las actuaciones de inversión tecnológica de las empresas, al no considerar prioritario la incorporación de tecnologías en las organizaciones (en especial en las pequeñas empresas). .- Escasa movilización de inversiones de los Fondos Privados de Capital Riesgo hacia actuaciones de innovación tecnológicas, dada la mínima experiencia que se tiene y la necesidad de asumir riesgos técnicos elevados. .- Reducida utilización de los beneficios fiscales recogidos en el Impuesto sobre Sociedades en relación con las actividades de I+D+I. Es este último punto del informe, el que nos ha hecho decidir abrir una línea de investigación dentro del curso “Políticas Públicas de Innovación Tecnológica” para dar a conocer dentro de las ayudas económicas que intentan corregir esta deficiencia en las empresas privadas, el potencial financiero que tiene la política de incentivos fiscales aprobada recientemente y que pueden ser fundamentales a la hora de rentabilizar las inversiones que quieran realizarse. Este trabajo lo vamos ha estructurar en tres capítulos: q Innovación tecnológica dentro del plan nacional de investigación científica, desarrollo e innovación tecnológica. El conocimiento de este Plan Nacional es absolutamente imprescindible para poder utilizar las ayudas que las Administraciones Públicas Nacionales y Europeas ponen a disposición de las empresas y que pueden ser determinantes para que económicamente sean factibles las realizaciones de proyectos. q La política fiscal como instrumento de financiación de proyectos regulada en la ley y en el reglamento del Impuesto de sociedades nos permite conocer que es para legislación tributaria I+D+I, que actividades son las que lo engloban, saber que gastos son deducibles, que porcentajes de deducciones son aplicables, los tramites previos necesarios que las empresas tienen que realizar para poder acogerse a estas deducciones y que consiste en la valoración que la Administración Tributaria para dar validez a la inversión acogiéndose a los requisitos regulados en la Ley. q Aproximación al cálculo monetario del potencial crédito fiscal de las empresas en España entre los años 1994/2002 y su relación con el PIB, si todos los proyectos de I+D+I cumplieran los requisitos establecidos por la ley para poder aprovecharse de las deducciones en el impuesto sobre sociedades. 2 2. Innovación tecnológica dentro del plan nacional de investigación científica, desarrollo e innovación tecnológica. Uno de los principios generales del Plan Nacional es contribuir a la mejora de la competitividad empresarial al objeto de incrementar el bienestar social y conseguir una mayor creación de empleo, mediante la aplicación del conocimiento y la incorporación de nuevas ideas emprendedoras al proceso productivo, esto es, mediante la innovación tecnológica. En el contexto de una economía cada vez más globalizada, el mantenimiento y mejora de la competitividad radica en la capacidad de aprender y, más aún, en la capacidad de innovar. La innovación tecnológica mejora la productividad y con ello aumenta la renta per capita, objetivo principal del crecimiento económico a largo plazo. El apoyo a las empresas innovadoras se realizará a través de actuaciones e instrumentos dirigidos a mejorar el entorno empresarial y fomentar las inversiones empresariales en intangibles. Esta acción horizontal tiene como objetivo básico fortalecer el proceso de innovación tecnológica en los sectores empresariales mediante un conjunto de acciones que aceleren el proceso de incorporación de tecnologías avanzadas y el aprovechamiento de los resultados obtenidos en las actividades del sector público de l+D. Todo ello, orientado a enriquecer el tejido empresarial innovador, incrementando éste con nuevas empresas. Por ello, se hace una revisión con detenimiento de las actuaciones en materia de innovación tecnológica, apoyándolas a través de nuevos instrumentos diferentes a los tradicionales que pretenden completar los mercados financieros para la innovación tecnológica y aumentar la oferta de conocimientos aplicados dentro de las empresas. Estos nuevos instrumentos son la síntesis del apoyo a la innovación tec nológica, yendo más allá de su actual identificación con el concepto de subvención. Una política moderna de apoyo a la innovación tecnológica en España exige un planteamiento diferente, dentro de una perspectiva claramente europea, y con la utilización de variados instrumentos novedosos que reduzcan al máximo todos y cada uno de los obstáculos existentes a la mayor y mejor innovación tecnológica. El conjunto de instrumentos de apoyo debe articularse para fomentar un esfuerzo de innovación tecnológica, por parte de las empresas, sostenida en el tiempo, y no tanto los esfuerzos coyunturales limitados a proyectos concretos. De esta forma se consiguen mayores niveles de exigencia tanto en esfuerzo de l+D, como de infraestructura y otras acciones innovadoras. Además, al objeto de alcanzar los 3 objetivos señalados, es necesario que los instrumentos que se pongan en marcha tengan un efecto multiplicador del gasto privado en innovación. El conjunto de instrumentos que contiene el Plan Nacional pretenden solventar el mayor numero de carencias que dificultan el proceso innovador. Estas carencias radican en: .- La falta de formación adecuada. .- En el escaso conocimiento de la oferta pública tecnológica. .- En el poco desarrollo de la l+D empresarial. .- En la falta de posibilidades de financiación para los distintos momentos de la innovación tecnológica. .- Los distintos tipos de empresas. .- En la falta de cooperación interempresarial e internacional. .- En las dificultades de conocimiento y acceso a nuevos y grandes mercados. El Plan define a la innovación tecnológica como el proceso mediante el cual se consiguen nuevos productos, sistemas o servicios, así como mejoras tecnológicamente significativas de los mismos. Una innovación tecnológica queda concluida sólo cuando el producto o servicio nuevo o mejorado se ha introducido en el mercado o cuando el proceso nuevo o mejorado ha sido usado en un proceso de producción. La innovación debe verse no sólo como resultado final de los procesos de investigación y desarrollo, sino también como el paso previo que anima a las empresas a adquirir la costumbre de investigar. Por otra parte, la investigación y desarrollo incluye las actividades realizadas de forma sistemática para aumentar el conocimiento científico o tecnológico, con el fin de encontrar nuevas formas para su aplicación. Los objetivos que busca el Plan Nacional son los siguientes: .- Incrementar el nivel de la ciencia y tecnología española, tanto en tamaño como en calidad. .- Elevar la competitividad de las empresas y su carácter innovador. .- Mejorar el aprovechamiento de los resultados de I+D+I por parte de las empresas .- Fortalecer el proceso de internacionalización de la ciencia y la tecnología. 4 .- Incrementar los recursos humanos cualificados tanto en el sector público como en el privado. .- Aumentar el nivel de los conocimientos científicos y tecnológicos de la sociedad española. .- Mejorar los procedimientos de coordinación, evaluación y seguimiento técnico del Plan Nacional. Los instrumentos financieros y fiscales procedentes del sector público, compatibles entre si, que el Plan Nacional establece para alcanzar estos objetivos en las empresas son los siguientes: .- Subvenciones. .- Subvenciones y créditos conjuntos. .- Crédito reembolsable. .- Aval para la concesión de créditos. .- Participación en el capital durante un tiempo limitado. .- fondos de co-inversión. .- Incentivos fiscales a las actividades de I+D+I. Por tanto alertados de la debilidad de las inversiones españolas en materia de Investigación Científica, Desarrollo e Innovación Tecnológica, de conocer que es objetivo prioritario subsanar esta deficiencia y de la creación de instrumentos financieros / fiscales que quieren contribuir a conseguir estos objetivos, desarrollamos el estudio de la tributación como factor relevante que tiene un impacto directo en la adopción de decisiones de inversión. 2. La política fiscal como instrumento de financiación de proyectos de I+D+I. 2.1. I+D+I en la Ley del Impuesto sobre Sociedades. El presente estudio tiene como objetivo comentar que el ahorro de impuestos es una forma muy importante de fomentar actividades de investigación, desarrollo e innovación tecnológica, (I+D+I) promulgado por la gran mejora que ha experimentado la deducción en el Impuesto sobre Sociedades, como consecuencia de las modificaciones del artículo 33 de la Ley del Impuesto sobre Sociedades, en especial 5 por las Leyes de medidas fiscales, administrativas y del orden social (Leyes de Acompañamiento de los últimos años). Somos conscientes de la complejidad de la materia, y no pretendemos elaborar un manual fiscal sino explicar de la manera más académica posible los conceptos y novedades más destacables de dichas Leyes de Acompañamiento en materia de I+D+I que suponen mejoras de los incentivos para fomentar el desarrollo científico y tecnológico y favorecer la competitividad de las empresas españolas. Pretendemos en este documento, contestar a la pregunta ¿Qué es para la normativa fiscal la I+D+I?, enfatizando que inversiones de las que son realizadas por las empresas entran dentro de estas leyes, ya que su conocimiento con detenimiento nos dará las claves que pudieran significar un ahorro de impuestos, que pueden rondar entre el 40 y 60 % de la inversión realizada. ¿ Qué dos tipos de actividades dan derecho a las deducciones mencionadas según el artículo 33 de la Ley del Impuesto sobre Sociedades? : .- Actividades de Investigación y Desarrollo. .- Actividades de Innovación tecnológica. a. Actividades de investigación y desarrollo: Las definiciones legales son las siguientes: .- Investigación es la indagación original y planificada que persiga descubrir nuevos conocimientos y una superior comprensión en el ámbito científico o tecnológico. .- Desarrollo es la aplicación de los resultados de la investigación o de cualquier otro tipo de conocimiento científico para: .- La fabricación de nuevos materiales o productos. .- El diseño de nuevos procesos o sistemas de producción. .- La mejora tecnológica sustancial de materiales, productos, procesos o sistemas preexistentes. A estos efectos, el concepto “desarrollo” incluye: La materialización de los resultados de la investigación en un plano, esquema o diseño. La creación de un primer prototipo no comercializable y los proyectos de demostración inicial o proyectos piloto, siempre que los mismos no puedan convertirse o utilizarse para aplicaciones industriales o para su explotación comercial. La concepción de “software” avanzado, 6 siempre que suponga un progreso científico o tecnológico significativos mediante el desarrollo de nuevos teoremas y algoritmos o mediante la creación de sistemas operativos y lenguajes nuevos (sin incluirse las actividades habituales o rutinarias). El diseño y la elaboración del muestrario para el lanzamiento de los nuevos productos. Debe tenerse en cuenta que los gastos en actividades de I+D minoran el resultado y, por lo tanto, el gasto por Impuesto sobre Sociedades, lo que constituye un crédito de impuesto del 35% o 30% según el tamaño de la empresa. Sí a ello se añade que la deducción que permite aplicar la nueva redacción de la Ley del Impuesto sobre Sociedades por estos conceptos oscila entre el 30 y el 40%, la recuperación fiscal de los gastos en este tipo de actividades podría oscilar, en conjunto, entre el 60 y el 70%.. Como regla general, la deducción es del 30%. Este porcentaje se puede incrementar por dos motivos: • Hasta un 50%, sobre la parte de los gastos por I+D que excedan de la media de los gastos por este mismo concepto de los dos últimos ejercicios. • En un 10% adicional, cuando los gastos correspondan a personal con categoría de investigador cualificado adscrito en exclusiva a actividades de I+D o a proyectos de I+D contratados con Universidades, Organismos públicos de investigación o Centros de Innovación y Tecnología reconocidos. • Un 10% de las inversiones en elementos de inmovilizado material e inmaterial que se dediquen a las actividades de I+D, quedando excluidos los inmuebles y terrenos, y siempre que permanezcan en el patrimonio de la empresa hasta que se cumplan los objetivos marcados en el plan. b. Actividades de innovación tecnológica Además de la deducción anterior, la nueva redacción de la Ley del Impuesto sobre Sociedades introduce una deducción cuantitativamente inferior, destinada a fomentar las denominadas actividades de innovación tecnológica. A estos efectos, se entiende por innovación tecnológica, la actividad cuyo resultado es la obtención de: • Nuevos productos. • Nuevos procesos de producción. • Mejoras sustanciales, tecnológicamente significativas, de los productos o procesos de producción ya existentes. 7 • Diagnóstico tecnológico, tendente a la identificación, definición y orientación de soluciones tecnológicas avanzadas realizadas por Universidades, Organismos públicos de Investigación o Centros de Innovación y Tecnología reconocidos. Como en el caso anterior, esta actividad incluye la materialización de los nuevos productos o procesos en un plano, esquema o diseño, así como la creación de un primer prototipo no comercializable y los proyectos de demostración inicial o proyectos piloto, siempre que los mismos no puedan convertirse o utilizarse para aplicaciones industriales o para su explotación comercial. El cuadro siguiente detalla los porcentajes de deducción aplicables a los diferentes conceptos de gasto que pueden enmarcarse en las actividades anteriores. Tipo y Concepto de Deducción: .- 15% a los proyectos cuya realización se encargue a Universidades, Organismos públicos de investigación o Centros de Innovación y Tecnología reconocidos. .- 10% al diseño industrial e ingeniería de procesos de producción, incluyendo la concepción y elaboración de los planos, dibujos y soportes destinados a definir los elementos descriptivos, especificaciones técnicas y características de funcionamiento necesarios para la fabricación, prueba, instalación y utilización de un producto. .- 10% a la adquisición de tecnología avanzada en forma de patentes, licencias, “know—how” y diseños, con un máximo de 500.000 euros anuales y siempre que no sea a personas o entidades vinculadas. .- 10% en la obtención del certificado de cumplimiento de las normas de aseguramiento de la calidad de la serie ISO 9000, GMP o similares, sin incluir aquellos gastos correspondientes a la implantación de dichas normas. Las actividades realizadas fuera de España también serán objeto de deducción siempre que la actividad de innovación principal se efectúe en España y no sobrepase el 25% del total invertido. Si el proyecto está recibiendo una subvención, la base sobre la que se calcula la deducción será disminuida en el 65% de esta ayuda. c. Otros aspectos generales: Quedan excluidos del concepto de I+D e innovación tecnológica aquellas actividades que no impliquen una novedad científica o tecnológica significativa. En 8 particular, los esfuerzos rutinarios para mejorar la calidad de productos o procesos, la adaptación de un producto o proceso de producción ya existente a los requisitos específicos impuestos por un cliente, los cambios periódicos o de temporada, así como las modificaciones estéticas o menores de producción ya existentes para diferenciarlos de otros similares. Tampoco constituyen actividades de I+D ni de innovación tecnológica las actividades de producción industrial y provisión de servicios, o de distribución de bienes o servicios, tales como: • La planificación de la actividad industrial productiva. • La preparación y el inicio de la producción. • La incorporación o modificación de instalaciones, máquinas, equipos y sistemas para la producción. • La solución de problemas técnicos de procesos productivos interrumpidos. • El control de calidad. • La normalización de productos y procesos. • Los estudios de mercado. • El establecimiento de redes o instalaciones para la comercialización. • El adiestramiento y formación de personal relacionada con las actividades anteriores. • La explotación, sondeo o prospección de minerales e hidrocarburos. Por otra parte, otra de las grandes novedades introducidas en la configuración de la deducción por I+D es la elevación del 35 al 45% del límite conjunto sobre la cuota íntegra del Impuesto sobre Sociedades, minorada en las deducciones para evitar la doble imposición y las bonificaciones, establecido por la Ley del Impuesto sobre Sociedades para la aplicación de las deducciones del Capítulo VI del Título VII , elevación que requiere que el importe de la deducción por I+D por gastos efectuados en el período impositivo supere el 10% de aquella cuota íntegra. Aunque no son objeto de desarrollo en este documento, la nueva redacción del articulo 33 de la Ley del Impuesto sobre Sociedades, incluye una serie de disposiciones sobre la documentación y soporte de los gastos en I+D, la aplicación de la deducción a encargos a terceros o actividades realizadas en el extranjero, la determinación de la base de la deducción y la posibilidad de formular consultas y formalizar acuerdos de valoración de estos gastos con la Administración, así como una habilitación para el desarrollo reglamentario de la norma. 9 2.2. I+D+I en el Reglamento del Impuesto de Sociedades. El reglamento del impuesto de sociedades en su art. 28 bis. enuncia el trámite necesario previo que tienen que realizar las empresas para poder acogerse a estas deducciones y que consiste en la valoración que la Administración Tributaria tiene que realizar sobre los proyectos de investigación científica o de innovación tecnológica, al objeto de dar validez a la inversión acogiéndose a los requisitos regulados en la Ley. Los pasos a realizar que sirven de guión en este proceso pueden ser laboriosos y en alguna medida burocráticos pero no hay que olvidar que mucha de la documentación solicitada ya está elaborada por los departamentos técnicos y departamentos económicos responsables de los proyectos en las empresas, y esta documentación es o puede ser empleada para otros fines, como por ejemplo: .-la solicitud de subvenciones o ayudas a entidades publicas y privadas, .-en la búsqueda de financiación bancaria a través del análisis de los comités de riesgos de las entidades financieras, .- el encuadre a la hora de registrar o patentar el producto o proceso resultante de la investigación realizada, etc... Estos pasos son los siguientes: 1. Las personas o entidades que tengan el propósito de realizar actividades de investigación científica o de innovación tecnológica podrán solicitar a la Administración tributaria la valoración, conforme a las reglas del Impuesto sobre Sociedades y, con carácter previo y vinculante, de los gastos correspondientes a dichas actividades que consideren susceptibles de disfrutar de la deducción a la que se refiere el artículo 33 de la Ley 43/1995, de 27 de diciembre, del Impuesto sobre Sociedades. 2. La solicitud deberá presentarse por escrito antes de efectuar los gastos correspondientes y contendrá, como mínimo, lo siguiente: a) Identificación de la persona o entidad solicitante. b)Identificación y descripción del proyecto de investigación científica o innovación tecnológica a que se refiere la solicitud, indicando las actividades concretas que se efectuarán, los gastos en los que se incurrirá para la ejecución de las mismas y el período de tiempo en el que se realizarán tales actividades. c) Propuesta de valoración de los gastos que se realizarán, expresando la regla de valoración aplicada y las circunstancias económicas que hayan sido tomadas en consideración. 3. La Administración tributaria examinará la documentación referida en el apartado anterior, pudiendo requerir al solicitante cuantos datos, informes, antecedentes y 10 justificantes tengan relación con la solicitud. Tanto la Administración tributaria como el solicitante podrán solicitar o aportar informes periciales que versen sobre el contenido de la propuesta de valoración. Asimismo, podrán proponer la práctica de las pruebas que entiendan pertinentes por cualquiera de los medios admitidos en derecho. 4. Una vez instruido el procedimiento y con anterioridad a la redacción de la propuesta de resolución, la Administración tributaria lo pondrá de manifiesto al solicitante, junto con el contenido y las conclusiones de las pruebas efectuadas y los informes solicitados, para que pueda formular las alegaciones y presentar los documentos y justificantes que estime pertinentes en el plazo de quince días. 5. La resolución que ponga fin al procedimiento podrá: a) Aprobar la propuesta formulada inicialmente por el solicitante. b) Aprobar otra propuesta alternativa formulada por el solicitante en el curso del procedimiento. c) Desestimar la propuesta formulada por el solicitante. La resolución será motivada y, en el caso de que sea aprobatoria, contendrá la valoración realizada por la Ad ministración tributaria conforme a las normas del Impuesto sobre Sociedades, con indicación de los gastos y de las actividades concretas a que se refiere, así como del método de valoración utilizado, con indicación de sus elementos esenciales. Asimismo, indicará el plazo de vigencia de la valoración, que no podrá ser superior a tres anos. 6. El procedimiento deberá finalizar en el plazo máximo de seis meses, contados desde la fecha en que la propuesta haya tenido entrada en cualquiera de los registros del órgano administrativo competente o desde la fecha de subsanación de la misma a requerimiento de la Administración tributaria. La falta de contestación de la Administración tributaria en los plazos indicados implicará la aceptación de los valores propuestos por el contribuyente. 7. La resolución que se dicte no será recurrible, sin perjuicio de los recursos y reclamaciones que puedan interponerse contra los actos de liquidación que se efectúen como consecuencia de la aplicación de los valores establecidos en la resolución. 8. La Administración tributaria deberá aplicar la valoración de los gastos que resulte de la resolución durante su plazo de vigencia, siempre que no se modifique la legislación o varíen significativamente las circunstancias económicas que fundamentaron dicha valoración. 11 9. La documentación aportada por el solicitante, únicamente tendrá efectos en relación con este procedimiento. Los funcionarios que intervengan en el procedimiento deberán guardar sigilo riguroso y observar estricto secreto respecto de los documentos y demás información que conozcan en el curso del mismo. 10. El órgano competente para informar, instruir y resolver el procedimiento será el Departamento de Inspección Financiera y Tributaria de la Agencia Estatal de Administración Tributaria. (Real Decreto 2060/1999. de 30 de diciembre (B.O.E. del 31). 3. Aproximación al cálculo monetario de las deducciones en el impuesto sobre sociedades realizadas por las empresas en España entre los años 1.994/ 2.002 en materia de I+D+I y su relación con el PIB. Intentamos en este punto de la línea de investigación hacer unos cálculos estimados sobre cual ha sido la cantidad de dinero que las empresas potencialmente han podido obtener mediante la aplicación de la política fiscal, hoy en vigor, si esta hubiera sido aplicable en el periodo 1994/2002. Los cálculos han sido realizados tomando como base los datos publicados por el INE, según mediciones de gastos en I+D (cuadro 3.1) y de mediciones en Innovación (cuadro 3.2). Recordamos que se han tomado previsiones estimadas medias de los tipos de deducción en vigor, ya que estos pueden variar según las diversas características que vienen reguladas en la Ley. Pretendemos justificar la gran aportación que la legislación fiscal está realizando en la financiación de proyectos de I+D+I ya que el ahorro de impuestos o el llamado crédito fiscal que permite que beneficios futuros puedan ser minorados con inversiones precedentes, hacen que la recuperación de la inversión puede realizarse en un porcentaje importante mediante impuestos. En los cuadros siguientes reflejamos el resumen de las variables que han sido estudiadas en numerosas hojas de calculo y que nos arrojan los valores más significativos para darnos una primera aproximación empírica de la importancia que deberían tener los incentivos fiscales a la hora de la toma de decisiones de inversión en I+D+I, y su monto total aún no demasiado importante si lo relacionamos con el Producto Interior Bruto de España en estos años. Ahora bien en la realidad estos incentivos son poco utilizados debido en parte al desconocimiento de ciertos criterios en su aplicación como la inseguridad asociada a ellos cuando tratamos temas fiscales 12 Cuadro 3.1 ESPAÑA. INDICADORES GENERALES DE I+D EN LAS EMPRESAS 1994 1996 1998 2000 2002 256.316 309.914 408.840 510.637 653.288 1.540,49 1.862,62 2.457,18 3.068,99 3.926,34 TOTAL INVERSION I+D Total millones ptas. I+ D Total millones € en I+D PIB millones ptas. 64.789.000 77.245.000 87.844.999 101.382.151 115.545.094 PIB millones € 389.389,73 464.251,80 527.959,08 % I+D sobre PIB 609.319,00 694.440,00 0,40% 0,40% 0,47% 0,50% 0,57% 191.980 207.551 278.745 345.078 426.226 1.153,82 1.247,41 1.675,29 2.073,96 2.561,67 74,90% 66,97% 68,18% 67,58% 65,24% 0,30% 0,27% 0,32% 0,34% 0,37% TOTAL AHORRO FISCAL PREVISTO Total millones ptas. en I +D Total millones € en I + D % ahorro fiscal s/ inversión % ahorro fiscal s/ PIB Cuadro 3.1 Fuente INE. Estadística I+D+I Deducciones aplicadas según Ley del Impuesto sobre Sociedades 43/ 1995 y novedades introducidas por la ley de acompañamiento de los Presupuestos Generales. del Estado, año 2.001 Y 2002, ESPAÑA. INDICADORES GENERALES DE INNOVACIÓN. 1994 1996 1998 2000 2002 Total millones ptas. Innov. 620.238 794.196 1.140.531 1.692.861 1.845.139 Total millones € en Innov. 3.728,00 4.773,00 6.855,00 10.174,30 11.089,51 TOTAL INVERSION Innovación PIB millones ptas. 64.789.000 77.245.000 87.845.000 101.294.000 115.545.094 PIB millones € 389.389,73 464.251,80 527.959,08 % Innov. sobre PIB 609.319,00 694.440,00 0,96% 1,03% 1,30% 1,67% 1,60% 261.432 341.480 495.632 737.120 805.627 1.571,37 2.052,24 2.978,93 4.430,18 4.841,91 42,15% 43,00% 43,46% 43,54% 43,66% 0,40% 0,44% 0,56% 0,73% 0,70% TOTAL AHORRO FISCAL PREVISTO Total millones ptas. en Innov. Total millones € en Innov.. % ahorro fiscal s/ inversión % ahorro fiscal s/ PIB Cuadro 3.2 Fuente INE. Estadística I+D+I Deducciones aplicadas según Ley del Impuesto sobre Sociedades 43/ 1995 y novedades introducidas por la ley de acompañamiento de los Presupuestos Generales. del Estado, año 2.001. 13 Finalizamos adjuntando como modo de ejemplo y del año 2002 las tablas de financiación de proyectos de I+D y de Innovación aplicados a los gastos totales de las empresas. ESPAÑA. FINANCIACION POTENCIAL AHORRO FISCAL DE PROYECTOS DE INNOVACION A TRAVES DEL SEGUN LA NORMATIVA TRIBUTARIA VIGENTE APLICADA A LOS GASTOS TOTALES DE INNOVACIÓN DE LAS EMPRESAS AÑO 2002 Gastos totales en innovación Gastos internos en I+D Gastos en diseño, ingeniería industrial, producción previa Adquisición Gastos Adquisición de tecnología externos en de maquinaria inmaterial y I+D de equipo software Gastos en formación Gastos en comercialización INVERSION EN i Total mill. ptas. Total mill. € 1.845.139 641.555 219.756 599.855 105.542 128.422 25.463 124.362 11.089,51 3.855,82 1.320,76 3.605,20 634,32 771,83 153,04 747,43 100 34,77 11,91 32,51 5,72 6,96 1,38 6,74 645.799 224.544 76.915 209.949 36.940 44.948 8.912 43.527 3.881 1.349,54 462,27 1.261,82 222,01 270,14 53,56 261,60 10% 10% 10% 10% 10% 10% 10% 0% 0% 0% 0% 0% 0% 0% % AHORRO FISCAL Gastos deducibles Impuesto Sociedades. ( tipo general) Total mill. ptas. 35,00% Total mill. € Deducciones en. I tipos. Deducciones en i Total % deducciones 10% 10% 10% 10% 10% 10% 10% Total mill. ptas. 184.495 64.155 21.976 59.985 10.554 12.842 2.546 12.436 Total mill. € 1.108,84 385,58 132,08 360,52 63,43 77,18 15,30 74,74 limite de la cuota 45% Subvenciones Publicas recibidas por las empresas y no deducibles. Total mill. ptas. no deduc. Total mill. euros no deduc. TOTAL AHORRO FISCAL PREVISTO 1.746,60 no supera el limite de la cuota 65% de las subvenciones No se consideran gastos deducibles el 65% del dinero recibido por las empresas provenientes de subvenciones publicas -24.668 -8.576,89 -2.937,90 -8.019,40 -1.410,98 -1.716,86 -148,25 -51,55 -17,66 -48,20 -8,48 -10,32 -340,41 -1.662,59 -2,05 -9,99 Suma de: Total de gtos deducibles de la base + deducciones de Innovación menos subvenciones Públicas no deducibles. Total mill. ptas. 805.627 280.123 95.952 261.915 46.083 56.073 11.118 54.300 Total mill. € 4.841,91 1.683,57 576,69 1.574,14 276,96 337,00 66,82 326,35 % sobre la inversion 43,66 Fuente INE Y M.C.Y TECNOLOGÍA. 14 ESPAÑA. FINANCIACION DE PROYECTOS DE I+D A TRAVÉS DEL POTENCIAL AHORRO FISCAL SEGÚN LA NORMATIVA TRIBUTARIA VIGENTE APLICADA A LOS GASTOS TOTALES DE INNOVACIÓN DE LAS EMPRESAS. AÑO 2002 Gastos totales Gastos en I+D corrientes INVERSION EN I+D Total mill. ptas. Total mill. € % gastos de capital gastos de capital equipos e terrenos y instrumentos edificios 653.288 565.019 74.538 13.732 3.926,34 3.395,83 86,49% 447,98 11,41% 82,53 2,10% 35,00% 228.651 197.756 26.088 4.806 1.374,22 1.188,54 156,79 28,89 30% 30% 30% 10% 40% 226.007 10% 40% 29.815 0% 30% 4.120 1.358,33 179,19 24,76 AHORRO FISCAL Gastos deducibles Impuesto Sociedades. ( tipo general) Total mill. ptas. Total mill. € Deducciones en. I+D tipos. Deducciones I+D Deduccion adicional I+D Total % deducciones Total mill. ptas. Total mill. € limite de la cuota 45% euros 259.942 1.562,28 618,40 618,40 -943,88 Deducción aplicable euros Exceso deducción euros Subvenciones Publicas recibidas por las empresas y no deducibles. 65% de las subvenciones Total mill. ptas. no deducibles Total mill. € no deducibles TOTAL AHORRO FISCAL PREVISTO No se consideran gastos deducibles el 65% del dinero recibido por las empresas provenientes de subvenciones publicas -62.366 -53.940 -7.116 -1.311 -374,83 -324,18 -42,77 -7,88 Suma de: Total de gtos deducibles de la base + deducciones de I+D menos subvenciones Públicas no deducibles. Total mill. ptas. Total mill. € 426.226 2.561,67 Fuente INE. Estadística I+D+I Fuentes de Información en Internet. Instituto Nacional de Estadística INE. www.ine.es Ministerio de Ciencia y Tecnología. www.mcyt.es 15 369.824 2.222,69 48.787 293,22 7.615 45,77