D. Marcos Saldaña Banco Exterior de España

Anuncio

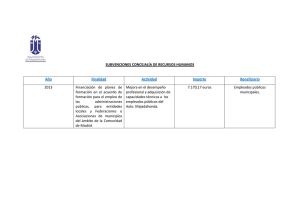

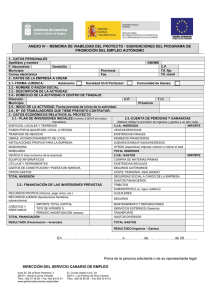

D. Marcos Saldaña Banco Exterior de España - Argentaria Panorama de las Fuentes de Financiación Internacionales para la Expansión Multinacional de la Empresa Familiar. Las distintas fuentes de financiación disponibles para proyectos son: a) las financiaciones que se pueden encontrar en los países de origen; b) las subvenciones a fondo perdido para los estudios de viabilidad; c) el programa EGIP, d) el programa JOB (con países del Este); e) la financiación multilateral (del Banco Mundial, del Banco Africano de Desarrollo, etc); f) la financiación bilateral (organismos que ayudan a las inversiones en países en vías de desarrollo: COFIDES en España, DEG en Alemania, CDC en Gran Bretaña, etc.); g) las sociedades de capital riesgo o fondos de inversión; y, por último, h) préstamos a largo plazo en divisa y moneda. A. Financiaciones que se pueden encontrar en los países de origen En España tenemos, desde junio de 1994, la línea Elico de inversiones exteriores que se instrumenta a través de instituciones financieras; es una agencia estatal que distribuye fondos a las distintas empresas u organismos mediante la banca. Elico financia el 70% a 7 años, con dos años de carencia. Tiene una pequeña subvención de intereses del 1,25% en pesetas y un punto en el resto de divisas. Las garantías que aquí se exigen son las de la matriz y los límites son de 1000 millones (M en adelante) para un proyecto industrial y 500 M si es una red comercial. Además, los bancos pueden financiar a largo plazo la inversión de una empresa con las mismas condiciones que en el caso de la línea Elico. En Alemania existen fórmulas parecidas pero, como tienen más dinero, son a más largo plazo: 10 años de plazo, con dos de carencia y un límite de 10 M de marcos. En este caso, se amplia mucho el espectro porque no sólo se financia la inversión que, por ejemplo, haga Bosch en España sino que también puede financiar la inversiones en otros países que hagan las filiales de Bosch. B. Subvenciones a fondo perdido para proyectos de viabilidad Incide en proyectos comerciales y, sobre todo, en industriales. En España tenemos un programa de cooperación industrial del Ministerio de Industria que puede llegar a financiar el 50% de los estudios, pero las cantidades son pequeñas, de 10 o 20 M de pesetas. Algunas comunidades autónomas también tienen programas específicos de ayudas. El ICEX (Instituto de Comercio Exterior Español) concede unos anticipos, de hasta el 50%, sin garantías, sin interés a dos años para estudios. Todos los países tiene subvenciones para estudios previos. C. Programa EGIP de la Unión Europea Está destinado a fomentar la creación de empresas mixtas en América, Asia y el norte de Africa; siempre tendrán un mínimo de dos socios. Se dan facilidades para realizar estudios: hasta el 50% de su importe con un límite máximo de 250.000 ecus, sin intereses y a dos años. En el caso de que después de hacer el estudio no se lleve a cabo la inversión, se trata de una subvención a fondo perdido. Si la inversión se hace, la U.E. suele premiar al inversor pagando el 100% del estudio y la devolución pasa a poder hacerse en cuatro años. En cuanto al capital riesgo, la Unión Europea puede otorgar hasta 1 M de ecus, en forma de préstamo o de inversión, a la empresa mixta. Esto puede hacerse con garantía de proyecto o con la garantía de los socios. Otra subvención es la destinada a la formación de personal. Se ocupa del desplazamiento de técnicos de la empresa que tienen que ir a formar al nuevo personal. Este es un préstamo sin interés a 4 años de hasta 250.000 ecus. D. JOB (Países del Este) Es un programa muy parecido al anterior. Las subvenciones de los estudios son del 50% de los costes hasta 70.000 ecus, pero en caso de hacerse la inversión se llega hasta 150.000 ecus. En cuanto a capital riesgo y a las subvenciones para formación de personal tienen las mismas condiciones que el programa EGIP. E. Financiación multilateral Varios organismos que financian proyectos en Países en vías de desarrollo: México, Chile, Argentina, toda África, parte de Asia y Países del Este. BANCO EUROPEO DE INVERSIONES, creado en 1957. Financia proyectos públicos y privados. Financia el 90% en la Comunidad Europea y sólo el 10% en Europa del Este, Asia, América y Asia. Ofrece financiaciones para proyectos industriales a 12 años, con 4 de carencia y en la moneda que se quiera. Se exige aval del Estado o un aval bancario o cuando se trata de un gran grupo multinacional sirve la garantía del proyecto. Los proyectos pequeños suelen financiarse a través de líneas de crédito que tienen con entidades del país. La parte más interesante del Banco Europeo de Inversiones son los recursos blandos: el capital riesgo que se aplica a Africa, Caribe (excepto Cuba) y al Pacífico. No es un préstamo, no hay garantías; se da al inversor unos fondos que debe devolver en 20 años. Si el proyecto va mal, no se devuelve el dinero; y si va bien, se devuelve en función de los dividendos. La ayuda se escritura en acciones a nombre de los accionistas que invierten y origina una obligación de devolver. Se facilita el 40% del coste de inversión, que debe ser superior a 3 M de ecus. BANCO MUNDIAL. Lo integran 160 países y financia en "todos" los países del mundo. Interesa saber que la financiación al sector privado la llevan a cabo a través de líneas de crédito. Son a 10 años, con 3 de carencia, precisan de garantías de proyecto y con un máximo de 20 M de coste de proyecto. La CORPORACION FINANCIERA INTERNACIONAL es el organismo específico del Banco Mundial para la inversión privada. BANCO EUROPEO DE RECONSTRUCCION Y DESARROLLO ( BERD) es el último que se ha creado para Países del Este. Tiene la obligación (impuesta por EEUU) de que el 60% de sus fondos vayan destinados al sector privado y el 40% a los organismos públicos. Son préstamos a largo plazo tanto para el sector público como el privado; 12 años para el privado con 4 de carencia. Ofrece el 35% máximo de coste de inversión y, por debajo de 12 M, hay que ir a líneas de crédito. BANCO ASIÁTICO DE DESARROLLO. Sus formas de financiación para el sector privado son de 12 años con 4 de carencia, el interés es variable de mercado, garantías de proyecto privadas, dan como máximo el 25% del coste de inversión y participan en el capital de los proyectos. En caso de proyectos de menor dimensión, la financiación es a través de líneas de crédito. BANCO AFRICANO DE DESARROLLO, cumple la misma función que el anterior pero en Africa donde hay muchos menos proyectos. Aquí encontramos una financiación del 33% a 12 años. Los proyectos de más de 3 M de dólares se financian directamente desde el banco y, los que están por debajo de esa cifra van, por líneas de crédito. Existe un organismo mixto entre el Banco Africano y la Corporación Financiera Internacional, el African Facility, que financia proyectos de un mínimo de 250.000 dólares, es decir, mínimos para el señor que va a pescar en su barca o se compra una vaca; pero hay que tener en cuenta que en Africa no hay nada y hay que ayudar a cualquier empresario que tenga una buena iniciativa. Lo que está claro es que faltan proyectos y sobra dinero. BANCO INTERAMERICANO DE DESARROLLO. Las financiaciones se parecen a las del Banco Mundial: con garantías del Estado. La financiación de proyectos del sector privado opera a través de líneas de crédito. Cabe señalar que, desde hace un año o dos, el BID hace financiación de proyectos con garantía de proyecto y sin garantía del Estado para proyectos de infraestructuras, por ejemplo mini centrales hidráulicas en Costa Rica, o incineradoras de residuos sólidos, presas, tendido eléctrico, etc, que son concesiones que se dan al sector privado. El BID destina el 5% de su préstamos (300 o 400 M de dólares al año) a financiar este tipo de proyectos. La CORPORACIÓN INTERAMERICANA DE INVERSIONES equivale a la Corporación Financiera Internacional pero sólo actúa en América en sector privado: toma de participaciones de capital, financia un tercio del coste de inversión y un 50% en caso de ampliaciones. Sólo financia si el 51%, o más, del capital está en manos americanas. BANCO ISLAMICO DE DESARROLLO. Es mucho menos conocido porque para ser miembro hay que ser un país islámico (desde Marruecos hasta Malasia). En el año 1994 tuvo un volumen de préstamos de 1.200 M. Tiene una estructura distinta, con financiación blanda para proyectos públicos con garantía del Estado y leasing para el sector privado porque por la ley islámica no pueden cobrar intereses, sólo unos gastos de administración que equivalen a lo que nosotros llamamos tipos de interés. Puede financiar el 100% del valor hasta 20 M de dólares. F. Financiación bilateral Tenemos, por ejemplo, Cofides en España, SBI en Bélgica, etc. Son Instituciones Estatales, 100% del Estado o con mayoría pública donde encontramos la presencia de los bancos privados del país y de otras instituciones que financian, básicamente, proyectos en Países en vías de desarrollo, con garantía de proyecto. Pueden prestar a largo plazo o invertir capital; los préstamos van de 7 a 10 años, con 2 de carencia y con un 25% del capital. Nació como medio para que las colonias pudieran desarrollarse. En muchos casos no se exige la presencia de un inversor del país, como ocurre en Gran Bretaña o en Alemania, pero en Dinamarca sí. Las garantías son de proyecto. Si la garantía es en el país de origen, el coste será el de mercado o incluso por debajo, pero a medida que las garantías sean menores, el coste sube y se aplica el tipo del mibor en la moneda que sea, más el margen que expresa el riego comercial del proyecto, más el riesgo político que tiene el país donde se invierte. No se hacen las operaciones mediante instituciones bancarias sino directamente. Se financia de un 25 a un 35%. Son instituciones pequeñas, muy flexibles, con gente muy preparada y que conoce bien los países, a los que va destinada a la inversión. G. Fondos de inversión Son más interesantes en cuanto a garantías. Los organismos anteriormente citados están creando, cada vez más, fondos de inversión en países en vías de desarrollo. De esta forma, invierten una parte del capital, para salirse al cabo de unos años y vender su participación. Estos fondos existen en todos en casi toda América Latina; en Europa del Este hay muchos, pues el BERD y la Corporación Financiera Internacional están creando de dos a cuatro en cada país. Algunos de estos fondos son regionales, por ejemplo el Banco Holandés ING, con el BERD y otros bancos comerciales crean un fondo para invertir en Rusia u otro país, fijan unos parámetros de evaluación, con un auditor por ejemplo. No son accionistas incómodos porque no tienen ánimo de lucro n i tampoco son especuladores; es decir, no toman más de un 20 o 25% del capital social de un proyecto. H. Préstamos a largo plazo en divisa y en moneda En los países desarrollados, sobre todo en Europa, hay financiación a largo plazo: subvenciones a fondo perdido, leasing, préstamos a largo plazo y muchas asociaciones para inversiones de capital riesgo. Las subvenciones son para nuevas empresas o ampliaciones. No se conceden por la compra de una empresa sino por la adquisición de maquinaria, si se moderniza la empresa, aunque no aumente la producción. La subvenciones deben ser aprobadas por la UE y las cantidades dependen de las zonas: hasta un 50% en determinadas zonas (Irlanda, Grecia, Portugal, España), un 30% en zonas en crisis (Manchester, País Vasco, Barcelona), una subvención a fondo perdido que dan las regiones para zonas rurales. Existen también las subvenciones medioambientales, destinadas a las empresas que tengan que invertir en reducir las emisiones de humos, en depurar aguas, etc. La legislación europea es cada vez más restrictiva en este terreno. Las subvenciones se consiguen a través de organismos públicos, descentralizadamente: las regiones van a los Ministerios y éstos van a Bruselas. Es una co-financiación, normalmente al 50%. Las subvenciones por empleo generado son menores. Las de formación de personal son muy variadas. En Francia, por ejemplo, puede financiarse el 100% de la formación. Tenemos el caso una gran empresa en Francia, con 120 M de dólares de inversión siderúrgica en el sur del país, que tiene inversión medioambiental, y en formación del personal (subvencionable al 100%). El leasing de terrenos y naves depende de los países. Las comunidades autónomas o los municipios pueden regalar el terreno o adquirirlo y dar un precio leasing muy bajo. Igualmente, poner las naves, construyendo o comprado, y siendo titular el ayuntamiento la cede en leasing al inversor con un plazo muy largo y con un precio muy bajo. H. Préstamo a largo plazo El Banco Europeo de Inversiones tiene, en todos los países de la Comunidad, financiaciones a largo plazo (10 o 12 años) para pequeñas y medianas inversiones, por debajo de los 20 M de ecus. También, las propias Agencias del Estado, en Alemania, Francia, España, etc, tienen sus propias líneas en moneda local o en otras monedas para financiar inversiones y, muchas veces, con subvención de intereses. En España, por ejemplo, hay cuatro puntos de inversión: se puede financiar el 70% de una inversión, con una subvención de entre tres y cuatro puntos, para que al final baje el tipo de interés. Asimismo, existen líneas para financiación de medio ambiente y financiación directa. En España, hay unas doscientas sociedades operando, unas son de ámbito nacional, otras de ámbito regional. Barrings, por ejemplo, tiene un fondo de inversión exclusivo para la Comunidad de Valencia. También existen Sociedades de Desarrollo Regional: son públicas, participan en el capital de las sociedades para que el proyecto salga adelante y sólo actúan en Galicia y en Cataluña. Cuanto más desarrollado es un país, más fondos de inversión de este estilo tiene. Otra cuestión a parte es el hecho de que los empresarios o accionistas privados quieran y acepten invitar a alguien a que entre en el capital. Argentaria - Banco Exterior de España es el tercer grupo en España, con una tradición de financiación de exportaciones y de comercio internacional. Ayuda a las empresas en España a encontrar la financiación que necesitan para sus proyectos de inversión en la India, China, en México, etc.