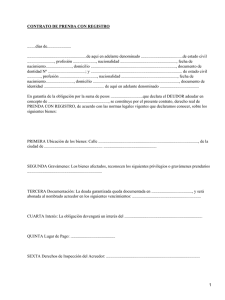

"A" 2563 - del Banco Central de la República Argentina

Anuncio