Asesor Fiscal. IVA e Impuestos de Transmisiones Patrimoniales y

Anuncio

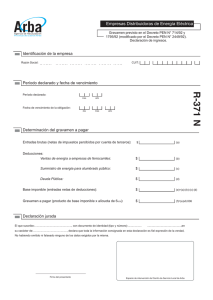

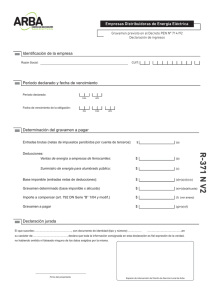

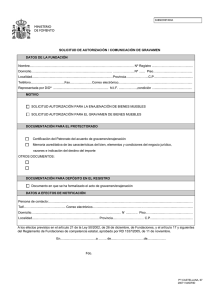

Prueba de evaluación 1 Asesor Fiscal. IVA e Impuestos de Transmisiones Patrimoniales y Actos Jurídicos Documentados Datos del alumno: Firma del alumno: Fecha de envío: Recuerde: Cumplimente la prueba de evaluación (sin olvidar firma y fecha de envío) y el cuestionario interior, a la finalización del curso. Remítalo todo a nuestro centro en el sobre “franqueo en destino” que se adjunta. Señale la respuesta rellenando o coloreando la casilla que crea correcta. Ejemplo: a b c d Código: 6105 1. a b c d 14. a b c d 27. a b c d 2. a b c d 15. a b c d 28. a b c d 3. a b c d 16. a b c d 29. a b c d 4. a b c d 17. a b c d 30. a b c d 5. a b c d 18. a b c d 6. a b c d 19. a b c d I. 7. a b c d 20. a b c d II. 8. a b c d 21. a b c d III. 9. a b c d 22. a b c d 10. a b c d 23. a b c d 11. a b c d 24. a b c d 12. a b c d 25. a b c d 13. a b c d 26. a b c d Preguntas tipo test 1. El hecho imponible del IVA estará constituido por… a.… las entregas de bienes y las adquisiciones intracomunitarias de bienes. b.… solo por las entregas de bienes y prestaciones de servicios. c.… las entregas de bienes y prestaciones de servicios efectuadas por empresarios y profesionales; las adquisiciones intracomunitarias de bienes; las importaciones de bienes y los servicios desarrollados por los Registradores de la Propiedad en su condición de liquidadores titulares de una Oficina Liquidadora de Distrito Hipotecario. d.… las prestaciones de servicios y las adquisiciones intracomunitarias de servicios. 2. ¿Cuál de las siguientes opciones tiene consideración de entregas de bienes? a.Las ejecuciones de obra que tengan por objeto la construcción o rehabilitación de una edificación, cuando el empresario que ejecute la obra aporte más del 40% de la base imponible del coste de la misma. b.Las transmisiones de bienes en virtud de una norma o de una resolución administrativa o jurisdiccional, incluida la expropiación forzosa. c.Las cesiones de bienes en virtud de contratos de venta con pacto de reserva de dominio o condición suspensiva. d.Todas las opciones son correctas. 3. La transferencia de bienes o servicios desde el patrimonio empresarial o profesional, sin contraprestación alguna, al patrimonio particular del sujeto pasivo, implica… a.… autoconsumo interno. b.… una entrega de bienes pendiente de cobro. c.… autoconsumo externo. d.… una entrega de bienes y prestaciones de servicios. |3 4. ¿Cuál de las siguientes opciones tiene la consideración de prestaciones de servicios? a.Cesiones de la propiedad intelectual o industrial. b.Las transmisiones de bienes entre comitente y comisionista que actúe en nombre propio, efectuadas en virtud de contratos de comisión de venta o comisión de compra. c.Suministro de un producto informático normalizado efectuado en cualquier soporte material. d.Todas las opciones son correctas. 5. ¿Cuál es el artículo de la LIVA que recoge una serie de operaciones no sujetas al impuesto? a.Artículo 11de la LIVA. b.Artículo 7 de la LIVA. c.Artículo 8 de la LIVA. d.Todas las opciones son incorrectas. 6. ¿Cuál de las siguientes operaciones se considera una exención plena en el IVA? a.Las operaciones intracomunitarias y en operaciones de comercio exterior. b.Exenciones en servicios médicos y sanitarios. c.Exenciones en materia de educación. d.Exenciones financieras y de seguros. 4| 7. Como regla general, las prestaciones de servicios se entenderán realizadas en el TAI: a.Cuando servicios relacionados con bienes inmuebles radiquen en el citado territorio, tal como el arrendamiento o cesión de uso por cualquier título de dichos bienes, incluidas las viviendas amuebladas. b.Cuando el destinatario sea un empresario o profesional actuando como tal y los servicios prestados se lleven a cabo en la sede de su actividad económica, o en un establecimiento permanente o, en su defecto, en su domicilio o residencia habitual, se encuentre dentro del TAI. c.Cuando los servicios de mediación en nombre y por cuenta ajena cuyo destinatario no sea un empresario o profesional actuando como tal, siempre que las operaciones respecto de las que se intermedie se entiendan realizadas en el TAI. d.Todas las opciones son incorrectas. 8. ¿Cuál de los siguientes supuestos especiales NO implica una inversión del sujeto pasivo? a.Cuando las mismas se efectúen por personas o entidades no establecidas en el territorio de aplicación del Impuesto. b.Cuando se trate de entregas de oro sin elaborar o de productos semielaborados de oro. c.Los empresarios o profesionales que realizan las entregas y prestaciones de servicios. d.Todas las opciones son incorrectas. 9. ¿Cuándo se produce el devengo del impuesto en los contratos de comisión de venta, en las que se transmite bienes entre el comitente y comisionista, actuando el comisionista en nombre propio? a.Cuando el comisionista recibe los bienes. b.Cuando el bien se pone a disposición del comitente. c.Cuando el comisionista entregue los bienes al adquirente. d.Cuando el bien se pone a disposición del proveedor. |5 10. ¿Cuál de los siguientes conceptos NO está incluido en la base imponible del IVA? a.Las cantidades percibidas por razón de indemnizaciones. b.Los gastos de comisiones, portes y transporte, o seguros. c.El importe de los envases y embalajes. d.Todas las opciones son incorrectas. 11. En la determinación de la base imponible en las operaciones vinculadas… a.… siempre que se cumplan una serie de requisitos, será el valor normal de mercado de las mismas. b.… estará constituida por la contraprestación convenida por el comisionista menos el importe de la comisión. c.… vendrá determinada por el coste de la prestación de servicios incluida la amortización de los bienes cedidos. d.Todas las opciones son incorrectas. 12. ¿Cuándo se produce la modificación de la base imponible por descuentos y bonificaciones? a.Cuando son concedidos con anterioridad. b.Cuando son concedidos con posterioridad. c.Cuando son concedidos de forma simultánea. d.Todas las opciones son incorrectas. 13. ¿Qué tipo impositivo será de aplicación a los medicamentos para uso humano? a.4% b.10% c.21% d.Está exento de tributación. 6| 14. Los sujetos pasivos podrán deducir el IVA… a. … de las exportaciones. b.… de las operaciones realizadas en el interior del país y se hayan soportado por repercusión directa. c.… de las entregas intracomunitarias. d.Todas las opciones son incorrectas. 15. ¿Cuándo será objeto de aplicación la prorrata especial? a.Cuando los sujetos pasivos opten por ella y/o el montante total de las cuotas deducibles en un año natural por aplicación de la prorrata general exceda en un 20% del que resultaría por aplicación de la prorrata especial. b.Solo cuando los sujetos pasivos opten por ella. c.Cuando los sujetos pasivos opten por ella y/o el montante total de las cuotas deducibles en un año natural por aplicación de la prorrata general no exceda en un 20% del que resultaría por aplicación de la prorrata especial. d.Todas las opciones son correctas. 16. ¿Qué son bienes de inversión? a.Todos los bienes adquiridos por una empresa. b.Todos los bienes adquiridos para ser utilizados en la actividad por período superior al año y cuyo valor supera lo cantidad de 3005,06 €. c.Todos los bienes adquiriros independientemente de la finalidad que tenga y cuyo valor supera los 3.005,06 €. d.Todos los bienes adquiridos para ser utilizados en la actividad por período inferior al año. |7 17. Cuando una entidad en régimen de prorrata adquiera bienes de inversión deberá… a.… regularizar las cuotas deducidas en el año de la adquisición y durante los cuatro años naturales siguientes o nueve años si se trata de inmuebles. b.… regularizar las cuotas deducidas en el año de la adquisición y durante los seis años naturales siguientes o diez años si se trata de inmuebles. c.regularizar las cuotas deducidas en el año de la adquisición y durante los dos años naturales siguientes o nueve años si se trata de inmuebles. d.Todas las opciones son incorrectas. 18. Cuando las cuotas repercutidas por la empresa a sus clientes es inferior a las cuotas soportadas ¿qué opciones tiene la empresa? a.Solo podrá solicitar a la Agencia Tributaria la devolución del saldo a su favor al 31 de diciembre. b.Solicitar la devolución al 31 de diciembre o la devolución mensual del saldo a su favor. c.Solicitar la devolución al 31 de diciembre o la devolución mensual (siempre que cumpla determinados requisitos), o la compensación del saldo a su favor con las liquidaciones futuras. d.Todas las opciones son incorrectas. 19. ¿Cuál de las siguientes opciones NO tiene la consideración de adquisición intracomunitarias? a.Las adquisiciones realizadas por personas jurídicas que no actúe como empresario o profesional. b.Las adquisiciones intracomunitarias de medios de transporte nuevos, efectuadas por personas que no tenga la condición de empresario o profesional, cualquiera que sea la condición del transmitente. 8| c.Las adquisiciones de bienes que entreguen empresarios en régimen de franquicia del Impuesto en el Estado miembro desde el que se inicie la expedición o el transporte de los bienes. d.Todas las opciones son incorrectas. 20. ¿Cuál de las siguientes operaciones no puede considerarse operación asimilada a las adquisiciones intracomunitarias? a.La afectación de un bien de un empresario o profesional a la actividad del mismo. b.Las adquisiciones realizadas en una operación triangular. c.La recepción en el territorio de aplicación del impuesto de bienes adquiridos por la OTAN, destinados al uso de las fuerzas de los Estados constituyentes de la OTAN. d.Todas las opciones son incorrectas. 21. ¿Cuál de las siguientes operaciones no puede considerarse exenta en las entregas intracomunitarias? a.Las entregas de medios de transporte nuevos, cuando los adquirentes en destino sean las personas en régimen especial o personas particulares. b.Las realizadas por un empresario acogido al REAGP. c.Las entregas de bienes que se realicen a un empresario o profesional identificado, acreditando que el transporte sea realizado a un país de la UE con destino al adquirente. d.Ninguna de las opciones es correcta. |9 22. El régimen especial de ventas a distancia tributará… a.… en origen hasta que se alcance un determinado volumen de ventas o límite de cada empresario a cada Estado miembro y, a partir de dicho límite, tributan en destino. b.… siempre en origen. c.… siempre en destino. d.… en destino hasta que se alcanza un determinado volumen de ventas o límite de cada empresario a cada Estado miembro y, a partir de dicho límite, tributan en origen. 23. ¿Cuál de las siguientes opciones se puede considerar la regla general en el devengo de las importaciones? a.El IVA se devenga en el momento en que se devenguen los derechos aduaneros de importación. b.En el supuesto de abandono del régimen de depósito distinto de los aduaneros, el devengo se produce cuando tenga lugar el abandono de dicho régimen. c.En las operaciones asimiladas a la importación, en el momento en que tengan lugar las circunstancias que determinan la realización del hecho imponible. d.Ninguna de las repuestas es correcta. 24. Los sujetos pasivos que realicen operaciones de importación deberán presentar ante la Aduana… a.… el DUE. b.… el Modelo 303. c.… el Modelo 390. d.… el Documento Único Administrativo (DUA). 10 | 25. ¿Cuáles son los artículos de la LIVA que recoge una amplia lista de exenciones relacionadas con las exportaciones o con operaciones asimiladas? a.Los artículos 21 a 24 de la LIVA. b.Los artículos 20 y 21 de la LIVA. c.Solo el artículo 21 de la LIVA. d.Todas las opciones son incorrectas. 26. ¿Cuál de las siguientes exenciones de la exportación se considera indirecta? a.Que la salida efectiva de dicho territorio se realice conforme a la legislación aduanera. b.Entregas de bienes en régimen de viajeros. c.Que los bienes sean transportados por el transmitente o por su cuenta fuera de la UE. d.Todas las opciones son incorrectas. 27. El régimen simplificado que viene regulado en los arts. 122 y 123 del LIVA, es un régimen… a.… de carácter obligatorio. b.… voluntario, para quienes cumplan una serie de requisitos. c.… de carácter obligatorio para los comerciantes minoristas. d.Todas las opciones son incorrectas. | 11 28. ¿Cuál de los siguientes regímenes no podrá deducir las cuotas de IVA soportadas o satisfechas en las adquisiciones de bienes o servicios empleados en la actividad, pero percibirán una compensación a tanto alzado en las entregas de sus productos? a.Régimen de recargo de equivalencia. b.Régimen especial de la agricultura, ganadería y pesca. c.Régimen especial del grupo de entidades. d.Régimen especial de las agencias de viajes. 29. En el régimen especial por recargo de equivalencia, ¿qué recargo será aplicado al tipo general? a.1% b.1,4% c.4% d.5,2% 30. ¿Cuál es el modelo que deberá presentar la entidad dominante del grupo de entidades perteneciente al REGE para la autoliquidación agregada del grupo? a.Modelo 322. b.Modelo 353. c.Modelo 349. d.Todas las opciones son incorrectas. 12 | Preguntas desarrollo I. Determinar el sujeto pasivo de las siguientes operaciones: a.La empresa Cañesul cadena hotelera, establecida en la Costa del Sol, acude al despacho del abogado D. Alfonso Jiménez, establecido en Málaga, para que le asesore fiscalmente. D. Alfonso percibe de la empresa 2.200 € por su asesoramiento. _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ b.La empresa CONFORTAL, establecida en Valencia, entrega muebles por importe de 8.000 € a la empresa OFITEX establecida en Denia. _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ c.La empresa TORNASOL, establecida en Madrid, adquiere el 1 de noviembre de 20X2 una maquinaria a la empresa MAQUINASUR, establecida en Londres. La maquinaria es transportada el 7 de noviembre de Londres a Madrid. _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ _____________________________________________________________ | 13 II. Maquinarias Martín, S. L. ha realizado una entrega de maquinaria industrial a un cliente por importe de 15.000 €, acordándose la forma de pago mediante un efecto a 60 días, con un devengo de intereses de 300 €. Llegado el vencimiento, el efecto no es atendido, y se producen unos gastos de devolución de 375 €, por tanto, se emite un nuevo efecto a 30 días, en el que se incluyen unos intereses moratorios de 60 €. Determine la base imponible de dicha operación, y estudie si los intereses por aplazamiento y por moratoria, así como los gastos por devolución formarían parte de la base imponible. 14 | III. Pedro Huertas es titular de una actividad de un comercio al por menor de accesorios para vehículos (IAE: XXX.X), y cuyos módulos según la Orden Ministerial son los siguientes: Actividad: “Comercio al por menos de accesorios para vehículos” Epígrafe I.A.E.: XXX.X Definición Unidad Cuotas devengada Anual por unidad 1 Personal empleado Persona 11.853,98 2 Consumo de energía eléctrica 100 kwh 207,85 3 Potencia fiscal CVF 472,40 Módulo Cuota mínima por operaciones corrientes: 13% de la cuota devengada por operaciones corrientes. Porcentahe aplicar en las tres primeras autoliquidaciones del año 4%. Los datos de su actividad son: Trabajan 2 personas: empresario y asalariado. El consumo energía 4.100 kW. Tienen un vehículo con una potencia fiscal de 15 CVF. El 1 de octubre se contrata un nuevo trabajador. Realiza las siguientes operaciones durante el año: Compras materiales varios de construcción: 6.050 €. Gastos de comidas: 780 €. Adquiere materiales construcción en Francia por 5.800 €. Compra local anexo que utiliza en la actividad. 70.000 €. Las operaciones no incluyen el IVA. Determinar la cuota trimestral a pagar así como la última autoliquidación del año. | 15 Prueba de evaluación 2 Asesor Fiscal. IVA e Impuestos de Transmisiones Patrimoniales y Actos Jurídicos Documentados Datos del alumno: Firma del alumno: Fecha de envío: Recuerde: Cumplimente la prueba de evaluación (sin olvidar firma y fecha de envío) y el cuestionario interior, a la finalización del curso. Remítalo todo a nuestro centro en el sobre “franqueo en destino” que se adjunta. Señale la respuesta rellenando o coloreando la casilla que crea correcta. Ejemplo: a b c d Código: 6105 31. a b c d 44. a b c d 57. a b c d 32. a b c d 45. a b c d 58. a b c d 33. a b c d 46. a b c d 59. a b c d 34. a b c d 47. a b c d 60. a b c d 35. a b c d 48. a b c d 36. a b c d 49. a b c d IV. 37. a b c d 50. a b c d V. 38. a b c d 51. a b c d VI. 39. a b c d 52. a b c d 40. a b c d 53. a b c d 41. a b c d 54. a b c d 42. a b c d 55. a b c d 43. a b c d 56. a b c d Preguntas tipo test 31. ¿Cuáles son los impuestos que engloba el ITPAJD? a.TPO b.OS c.AJD d.Todas las opciones son correctas. 32. En relación a las TPO de bienes situados en el territorio español y cuyo obligado al pago no reside en España… a.… el ITP está fuera del ámbito de aplicación. b.… el ITP no está fuera del ámbito de aplicación. c.… el ITP es exigible. d.… el ITP no es exigible. 33. En el caso de las TPO de derechos que se ejerciten en territorio extranjero y el obligado al pago sea residente… a.… el ITP está fuera del ámbito de aplicación. b.… el ITP no está fuera del ámbito de aplicación. c.… el ITP es exigible. d.… el ITP no es exigible. 34. Dos personas residentes en la UE constituyen un usufructo sobre una vivienda situada en Barcelona, ¿estará dicha operación sometida a la modalidad de TPO del Impuesto de Transmisiones y Actos jurídicos documentados? a.Sí, está sometida a TPO porque se trata de un derecho que se ejercita en territorio español. b.No, porque se trata de dos personas no residentes en España. | 19 c.Sí, porque, aunque no residen en España, residen en la UE. d.No, porque, aunque se ejercita en España, no produce efectos en territorio español. 35. El AJD de documentos mercantiles… a.… es compatible con el TPO y OS. b.… es incompatible con el TPO y OS. c.… es incompatible con TPO y OS (además de con el IVA). d.… es compatible con TPO y OS (además de con el IVA). 36. La incompatibilidad entre la modalidad de transmisiones patrimoniales y la modalidad de actos jurídicos documentados se da… a.… solo entre TPO y el gravamen gradual de AJD. b.… solo entre TPO y el gravamen fijo de AJD. c.… siempre. d.… no existe incompatibilidad, se pueden aplicar de manera conjunta siempre, se utilice el gravamen fijo o gradual de AJD. 37. En caso de condición suspensiva… a.… se exigirá el impuesto, siempre a reserva de hacer la oportuna devolución cuando la condición se cumpla, puesto que, en caso de cumplirse la condición resolutoria, el contrato motiva la ineficacia del contrato. b.… no es obligatoria la presentación de la autoliquidación, aunque podrá suspenderse el ingreso hasta el cumplimiento de la condición. c.… el plazo para presentar la autoliquidación será de 15 días hábiles a contar desde el momento en que se cause el acto o contrato. d.… el impuesto no se liquida hasta que ésta se cumpla, debiendo constar el aplazamiento de la liquidación de la inscripción de bienes en el registro correspondiente. 20 | 38. Uno de los aspectos que las CC. AA. pueden regular del ITPAJD es: a.Concesiones administrativas. b.Documentos notariales. c.Arrendamiento de bienes muebles e inmuebles. d.Todas las respuestas son correctas. 39. No están sujetas a la modalidad de TPO la siguiente operación: a.La transmisión de inmuebles o de derechos que recaigan sobre estos tributará por TPO. b.La reversión del dominio al expropiado. c.La transmisión de valores que sean parte de entidades, cuyo activo esté constituido, al menos, en su 50% por inmuebles. d.Las entregas de inmuebles incluidas en la transmisión de la totalidad del patrimonio empresarial, cuando esta operación no esté sujeta a IVA. 40. Entre las operaciones sujetas al Impuesto de Transmisiones Patrimoniales, se encuentra… a.… las entregas de edificaciones en primera entrega realizadas por promotor. b.... el alquiler de un local para un negocio de restauración. c.… la entrega de terreno edificable. d.… la segunda y ulteriores entregas de edificaciones. | 21 41. En relación a la base imponible, el usufructo vitalicio se calcula… a.… aplicando un 40% del valor total de los bienes cuando la persona que recibe el usufructo cuente menos de 5 años, minorando a medida que aumenta la edad, con un 1% menos por cada año, y un mínimo del 5% del valor total. b.… aplicando un 50% del valor total de los bienes cuando la persona que recibe el usufructo cuente menos de 10 años, minorando a medida que aumenta la edad, con un 1% menos por cada año, y un mínimo del 10% del valor total. c.… aplicando un 60% del valor total de los bienes cuando la persona que recibe el usufructo cuente menos de 15 años, minorando a medida que aumenta la edad, con un 1% menos por cada año, y un mínimo del 5% del valor total. d.… aplicando un 70% del valor total de los bienes cuando la persona que recibe el usufructo cuente menos de 20 años, minorando a medida que aumenta la edad, con un 1% menos por cada año, y un mínimo del 10% del valor total. 42. Para determinar la base imponible del impuesto en hipotecas y prendas, si no consta el importe del capital garantizado, se tomará… a.… el capital y tres años de intereses. b.… el capital y cuatro años de intereses. c.… el capital y cinco años de intereses. d.… el capital y seis años de intereses. 43. En el impuesto de transmisiones patrimoniales, para calcular la base imponible en el caso de arrendamiento… a.… en los contratos de fincas urbanas sujetas a prórroga forzosa, debe computarse como mínimo cinco años. b.… si consta la duración del contrato, la base imponible será la cantidad total que haya que satisfacerse durante su vigencia. 22 | c.… cuando no se haga constar el plazo de duración, se computa un mínimo de tres años. d.… habrá de incluirse el importe de la fianza. 44. En caso de que las CC. AA. no hayan fijado sus tipos de gravamen y tarifas, en la transmisión de inmuebles se aplicará… a.… el 6%. b.… el 1 %. c.…el 4%. d.Solo se puede aplicar el tipo de gravamen estatal. 45. Una de las operaciones sujetas a la modalidad OS es: a.Las operaciones de reestructuración. b.Los traslados de la sede de dirección efectiva o del domicilio social de sociedades de un Estado miembro de la Unión Europea a otro. c.La constitución de sociedades, el aumento y disminución de su capital social, y la disolución de sociedades. d.La ampliación de capital que se realice con cargo a la reserva constituida exclusivamente por prima de emisión de acciones. 46. La modalidad de Actos Jurídicos Documentados trata de… a.… someter a gravamen actos jurídicos legitimados. b.… someter a gravamen actos jurídicos legitimados en documentos notariales. c.… someter a gravamen actos jurídicos legitimados en tres tipos de documentos: notariales, mercantiles y administrativos. d.… someter a gravamen actos jurídicos documentados. | 23 47. En relación al hecho imponible de los documentos notariales: a.Las matrices y las copias de las escrituras y actas notariales, así como los testimonios, se extenderán en papel timbrado de 0,15 € por pliego o 0,05 € por folio, a elección del fedatario. b.Las matrices y las copias de las escrituras y actas notariales, así como los testimonios, se extenderán en papel timbrado de 0,20 € por pliego o 0,15 € por folio, a elección del fedatario. c.Las matrices y las copias de las escrituras y actas notariales, así como los testimonios, se extenderán en papel timbrado de 0,25 € por pliego o 0,05 € por folio, a elección del fedatario. d.Las matrices y las copias de las escrituras y actas notariales, así como los testimonios, se extenderán en papel timbrado de 0,30 € por pliego o 0,15 € por folio, a elección del fedatario. 48. ¿Es cierto que las CC. AA. tienen competencias para aplicar el tipo de gravamen gradual que consideren adecuado en los documentos notariales? a.Sí, el TR ITP prevé que sean las CC. AA. las que aprueben el tipo de gravamen gradual aplicable en su territorio. Si las CC. AA. no aprueban un tipo de gravamen, se aplicará el 0,50%, que es el que establece la norma estatal. b.No, las CC. AA. no tienen competencias. c.No, es el TR ITP el único que tiene competencia para aplicar el tipo de gravamen estableciendo una cuota fija (de 0,30 € por pliego o 0,15 € por folio). d.Sí, ya que el TR ITP establece que la CC. AA. aplique una cuota gradual para el año 2009 de 0,50 €. 49. La cuota tributaria del AJD… a.… quedarán sujetas al gravamen gradual de AJD sobre documentos notariales las primeras copias de escrituras notariales que documenten préstamos sujetos a la modalidad de TPO. b.… tributarán por el referido gravamen gradual las que documenten la constitución de préstamos sujetos a IVA, cuando sean inscribibles en el Registro de la Propiedad o en el Registro Mercantil. 24 | c.… no quedarán sujetas al mismo gravamen gradual las primeras copias de escrituras que documenten la extinción de préstamos de cualquier clase. d.Todas las opciones son correctas. 50. No está sujeta al gravamen gradual de AJD: a.Las escrituras públicas que documenten una ampliación de capital con cargo a reservas constituidas por prima de emisión de acciones, no sujeta a la modalidad de OS. b.Las que incorporen operaciones de prórroga de sociedad sobre la base del haber líquido de la sociedad en el momento de la adopción del acuerdo, entendiendo por haber líquido la diferencia entre el valor del activo real y el del pasivo exigible, no sujeta a la modalidad de OS. c.Las escrituras públicas que documenten una modificación de sociedad por cambio del objeto social, tengan o no relación con las actividades desarrolladas por dicha sociedad, no sujeta la modificación a la modalidad de OS. d.Todas las opciones son correctas. 51. ¿Cuál de las siguientes operaciones societarias están exentas al gravamen por las modalidades de TPO o AJD? a.Las transmisiones y demás actos y contratos en que la exención resulte concedida por Tratados o Convenios Internacionales que hayan pasado a formar parte del Ordenamiento interno. b.Las transmisiones de valores, admitidos o no a negociación en un mercado secundario oficial. c.Las operaciones de reestructuración. d.Las aportaciones de bienes y derechos verificadas por los cónyuges a la sociedad conyugal y las adjudicaciones que a su favor se verifiquen a su disolución. | 25 52. Los pagarés, bonos, obligaciones y demás títulos análogos, emitidos en serie por un plazo no superior a 18 meses, tributarán al tipo de… a.… 0,015 € por cada 6,01€ o fracción. b.… 0,016 € por cada 6,01€ o fracción. c.… 0,017 € por cada 6,01€ o fracción. d.… 0,018 € por cada 6,01€ o fracción. 53. ¿Cuál es la cuota tributaria a pagar en aquellas transmisiones directas por cada título con grandeza? a.873 b.567 c.620 d.695 54. De las entidades u órganos que se enumeran a continuación, ¿cuál está exento del ITPAJD (exenciones subjetivas)? a.El Estado y las Administraciones públicas territoriales e institucionales y sus establecimientos de beneficencia, cultura, Seguridad Social, docentes o de fines científicos. b.Las entidades con fines lucrativos. c.Aquellas entidades cuyo régimen fiscal no haya sido equiparado por una Ley al del Estado o al de las Administraciones públicas. d.Los Partidos políticos sin representación parlamentaria. 55. ¿La Administración tiene capacidad para comprobar el valor real de los bienes y derechos transmitidos, de OS o AJD? a.No, la Administración solo tiene capacidad para comprobar valores ya liquidados. b.Sí, en la actualidad la Administración tiene capacidad para comprobar el valor real de los bienes y derechos transmitidos, de OS 26 | o AJD. Dicha comprobación se realiza por alguno de los medios previstos en el art. 57 de la LGT. La comprobación puede resultar un valor declarado igual o diferente del comprobado. c.No, la capacidad de la Administración se basa en comprobar el valor real de los bienes y derechos que posee un sujeto pasivo. d.Sí, la Administración tiene capacidad y competencia en todo. 56. El devengo del ITP y AJD, se produce concretamente en… a.… las TPO, el día en que se realice el acto contrato gravado; y las OS y AJD, el día en que se formalice el acto sujeto a gravamen. b.… las OS y AJD, el día siguiente al que se formalice el acto sujeto a gravamen. c.… el ITP y AJD, el día anterior al que se realice la operación. d.Todas las opciones son incorrectas. 57. ¿Cuál es el plazo de prescripción en las escrituras autorizadas por funcionarios extranjeros? a.Desde la fecha en la que se origina el devengo del impuesto. b.Desde la fecha de su presentación ante cualquier Administración española. c.Desde la fecha en la que se constituye una obligación en ITPAJD. d.Todas las opciones son correctas. 58. ¿Qué ley contempla que las CC. AA. puedan regular aspectos sobre la gestión y liquidación del ITPAJD? a.La Ley 20/1990, de 19 de diciembre. b.La Ley 1/1994, de 11 de marzo. c.Ley 21/2001, de 27 de diciembre. d.La Ley Orgánica 7/1980, de 5 de julio. | 27 59. Conforme a la unidad de competencia territorial… a.… un mismo documento o declaración, aún cuando comprenda dos o más actos o contratos sujetos al impuesto, podrá ser reconocida la competencia territorial en más de una oficina. b.… varios documentos o declaraciones, aún cuando comprenda un acto o contrato sujeto al impuesto, no le podrá ser reconocida la competencia territorial en más de una oficina. c.… un mismo documento o declaración, aún cuando comprenda dos o más actos o contratos sujetos al impuesto, no le podrá ser reconocida la competencia territorial en más de una oficina. d.… varios documentos o declaraciones, aún cuando comprenda dos o más actos o contratos sujetos al impuesto, podrá ser reconocida la competencia territorial en más de una oficina. 60. En relación a las cuestiones de competencia… a.… cuando la oficina donde se presente el documento o declaración se considere incompetente para liquidar, no remitirá de oficio la documentación a la oficina competente, ni tendrá que notificar esta circunstancia. b.… la autoliquidación ingresada en oficina incompetente liberará al contribuyente del importe de lo ingresado, pero la oficina deberá remitir las actuaciones al órgano que considere competente. c.… el pago de los impuestos regulados en el TR ITP, queda sometido al régimen especial sobre plazos de ingreso establecido según normativa. d.… cuando se hubiese designado representante o se hubiese cumplido la obligación de comunicar dicha designación, se considerará como domicilio fiscal el inmueble objeto de la transmisión. 28 | Preguntas de desarrollo IV. Para la creación de una empresa dedicada a la instalación de placas de aislamiento térmico en edificios y casas como sociedad colectiva, Rafael Pavía, aporta maquinaria específica por valor de 65.000 € y una furgoneta valorada en 12.000 €, además su suegro Juan Cantizano aportó una nave valorada en 200.000 € de la cual queda por pagar 34.000 € y 55.000 € en efectivo. Calcule la base imponible. | 29 V. La sociedad PAPASA, S. A. en agosto del año 2012 vende una vivienda a la Sra. Díaz por 75.000 €. La venta se realiza a través de escritura pública, pactándose que, en el momento de la firma se entregará 25.000 € y que los restantes 50.000 € se harán efectivos en dos plazos de 25.000 € cada uno, instrumentándose el pago mediante dos letras de cambio. Se pacta que la falta de pago a su vencimiento de cualquiera de las letras dará lugar de pleno derecho a la resolución del contrato. Determine los sujetos pasivos. Calcule la cuota que la Sra. Díaz debe pagar por la compra del piso (aplicando el tipo de gravamen correspondiente AJD), así como la cuota de cada uno de los plazos correspondientes. 30 | VI.La entidad Ventana del sur, S. A. ha construido en el año 2012 sobre un solar de su propiedad un edificio de pisos y, al efecto de su inscripción en el Registro de la Propiedad y poder vender los pisos de manera independiente, procede a declarar la obra nueva de la construcción constituyendo el edificio en régimen de propiedad horizontal. Valoran la obra nueva en 2.800.000 € y el valor del solar en 920.000 €. Determine quién es el sujeto pasivo y calcule la base imponible y la cuota variable. | 31