Primer informe 2016 de Coyuntura Económica

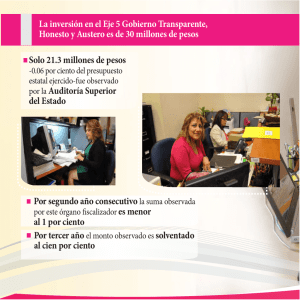

Anuncio