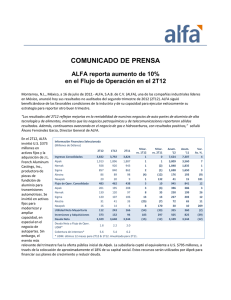

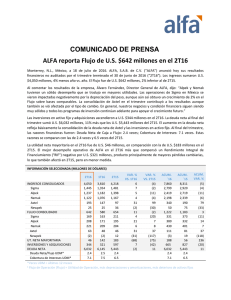

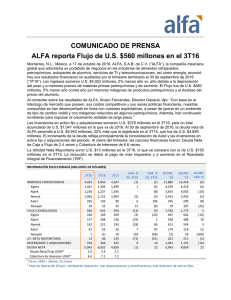

ALFA,S.A.B DE C.V. Informe Anual 2011

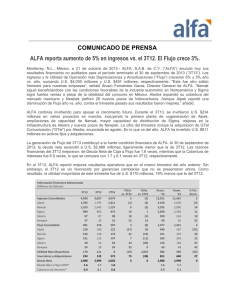

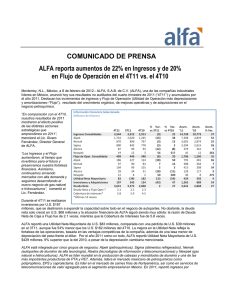

Anuncio