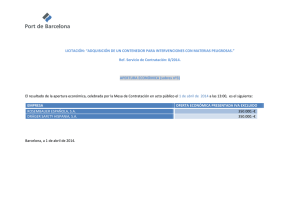

INFORME DE RESULTADOS ANUALES

Anuncio