CURSO VIRTUALES 2015 I Perucontable.com Contabilidad - Red de blogs

Anuncio

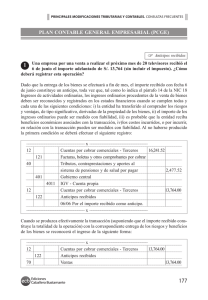

Perucontable.com I Contabilidad - Red de blogs CURSO VIRTUALES 2015 OSCE – 2015: Contrataciones y Adquisiciones del Estado SEACE : Sistema Electrónico de Adquisiciones y Contrataciones del Estado – 2015 SIAF : Sistema Integrado de Administración Financiera – Básico SIMI : Control patrimonial de los bienes estatales Beneficios Sociales Planilla Electrónicas – PDT 601: T-Registro y Plame Actualización de “PDT 2015″ Software Contable “CONCAR” Software Contable “CONCAR AVANZADO” Contabilidad para no contadores Contabilidad básica Microsoft Office Word 2013 Microsoft Office Excel 2013 Microsoft Office PowerPoint 2013 Microsoft Office Access 2013 INFORMES E INSCRIPCIONES Teléfono: 043-429824 | Celular (M): 944952337 | RPM: *735479 RPC: 954782378 | Correo: [email protected] SITIO WEB WWW.AULACONTABLE.COM Perucontable.com I Contabilidad - Red de blogs Diferencias y contabilización de promociones, bonificaciones y descuentos a favor de clientes En la actualidad, existen muchos mecanismos de mercado que permiten atraer nuevos clientes, mejorar las ventas, fidelizar clientes y también fortalecer vínculos comerciales. Estas modalidades están relacionados con las políticas y estrategias de ventas referidas a promociones, bonificaciones y descuentos a favor de clientes o futuros clientes, lo que hoy en día constituye un aspecto importante en todo planeamiento de ventas y en la consolidación empresarial. Por lo cual, en el presente informe nos avocaremos a estudiar el tratamiento contable y tributario de estos mecanismos con la finalidad de que las empresas conozcan sus implicancias y requisitos a fin de evitar futuras contingencias. Promociones En principio debemos indicar que la promoción es un mecanismo comercial dirigido a la gran masa de clientes potenciales que sirve para informar, persuadir y recordar al mercado sobre la empresa, y sus productos y/o servicios que ofrece. Implicancias en el Impuesto a la Renta En ese sentido, teniendo en cuenta que la entrega de bienes con fines promocionales se realiza con la finalidad de generar mayores ingresos, consideramos que dicho desembolso constituye un gasto deducible para efecto del Impuesto a la Renta puesto que cumple con el principio de causalidad y no se encuentra sujeta a ningún límite cuantitativo, no obstante deben observarse los criterios de razonabilidad y proporcionalidad. Implicancias en el IGV Con respecto al Impuesto General a las Ventas, debemos tomar en consideración lo señalado en el inciso c) del numeral 3 del artículo 2º del Reglamento del Impuesto General a las Ventas el cual señala que no se considera venta la entrega a título gratuito de bienes que efectúen las empresas con la finalidad de promocionar la venta de bienes muebles, inmuebles, prestación de servicios o contratos de construcción, siempre que el valor de mercado de la totalidad de dichos bienes, no exceda del uno por ciento (1%) de sus ingresos brutos promedios mensuales de los últimos doce (12) meses, con un límite máximo de veinte (20) Unidades Impositivas Tributarias. En los casos en que se exceda este límite, solo se encontrará gravado dicho exceso, el cual se determina en cada periodo tributario. Implicancias en la emisión del Comprobante de Pago Por otro lado, es necesario precisar que el numeral 1 del artículo 6º del Reglamento de Comprobantes de Pago señala que están obligados a emitir comprobantes de pago, las personas naturales o jurídicas, sociedades conyugales, sucesiones indivisas, sociedades de Perucontable.com I Contabilidad - Red de blogs hecho u otros entes colectivos que realicen transferencias de bienes a título gratuito u oneroso. Asimismo el numeral 8 del artículo 8º señala que cuando la transferencia de bienes o la prestación de servicios se efectúe gratuitamente, se consignará en los comprobantes de pago la leyenda: “TRANSFERENCIA GRATUITA” precisándose adicionalmente el valor de la venta que hubiera correspondido a dicha operación. CASO Práctico N° 01 ENTREGA DE BIENES PROMOCIONALES La empresa “Migue y Angel” S.A. se dedica a la elaboración y comercialización de productos alimenticios. En el mes de agosto de 2015, la empresa está lanzando una nueva marca de galletas al mercado nacional, motivo por el cual, con la finalidad de hacer conocido el producto e incrementar sus ventas ha mandado confeccionar polos con el logo del nuevo producto, los cuales serán distribuidos gratuitamente a los clientes potenciales de la empresa. La compra de polos fue por un monto S/. 6 800 más IGV. Al respecto la empresa nos consulta si puede utilizar la totalidad del crédito fiscal en el mes de agosto correspondiente a esta compra, sabiendo que los ingresos brutos de los últimos doce meses, incluyendo el mes de agosto, ascienden a S/. 8 524 250. SOLUCIÓN De acuerdo a lo indicado anteriormente, en este caso nos encontramos frente a una promoción que constituye un gasto aceptado para efectos tributarios y por el cual debe emitirse un comprobante de pago con la leyenda “TRANSFERENCIA GRATUITA”. No obstante, con respecto al Impuesto General a las Ventas, es importante determinar el limite a fin de verificar si la entrega de estos bienes se encuentra gravada con dicho Impuesto. Se considera promoción: Siempre que el valor de mercado de la totalidad de dichos bienes, no exceda del uno por ciento (1%) de sus ingresos brutos promedios mensuales de los últimos doce (12) meses, con un límite máximo de veinte (20) Unidades Impositivas Tributarias. En los casos en que se exceda este límite, sólo se encontrará gravado dicho exceso. En tal sentido procederemos a realizar el cálculo para determinar si los bienes entregados con fines promocionales se encuentran dentro de los límites establecidos. Perucontable.com I Contabilidad - Red de blogs a) 1% de los Ingresos Brutos promedios mensuales de los últimos 12 meses: S/. 8 524 250 = --------------------- x 1 % = S/. 7 103,54 12 meses b) Límite de 20 UIT = 20 x 3 600 = S/. 72 000 Bienes Promocionales adquiridos en el mes: S/. 6 800 Como podemos observar el valor de los bienes (S/. 6 800) no supera el límite establecido, por lo que la entrega de bienes no se encuentra gravada con el IGV y además se podrá hacer uso de la totalidad del crédito fiscal, así como del gasto incurrido en la compra de los bienes promocionales. Para efectos contables, la empresa “Miguel Y Angel” S.A. deberá realizar los siguientes asientos contables: a) Por la compra de los polos ----------------------------------x-----------------------------------60 COMPRAS 601 Mercaderías 6011 Mercaderías manufacturadas 40 TRIBUTOS, CONTRAPRESTACIONES Y APORTES AL SISTEMA DE PENSIONES Y DE SALUD POR PAGAR 401 Gobierno Central 4011 IGV 40111 IGV-Cuenta propia 42 CUENTAS POR PAGAR COMERCIALES – TERCEROS 421 Facturas, boletas y otros comprobantes por pagar 4212 Emitidas DEBE 6,800.00 HABER 1,224.00 8,024.00 X/x Por la compra de polos según factura Nº xxx. ---------------------------------x------------------------------------25 MATERIALES AUXILIARES, SUMINISTROS Y REPUESTOS 252 Suministros 2524 Otros suministros 61 VARIACIÓN DE EXISTENCIAS 613 Materiales auxiliares, suministros y repuestos 6132 Suministros X/x Por el ingreso al almacén de los bienes comprados. b) Por la entrega de los polos DEBE HABER 6,800.00 6,800.00 Perucontable.com I Contabilidad - Red de blogs ----------------------------------x-----------------------------------12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera 70 VENTAS 701 Mercaderías 7011 Mercaderías manufacturadas 70111 Terceros DEBE HABER 6,800.00 6,800.00 X/x Por la emisión del comprobante por la entrega de bienes. ---------------------------------x------------------------------------70 VENTAS 701 Mercaderías 7011 Mercaderías manufacturadas 70111 Terceros 12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera DEBE 6,800.00 HABER 6,800.00 X/x Por el extorno de la operación. c) Por el registro del gasto ----------------------------------x-----------------------------------65 OTROS GASTOS DE GESTIÓN 659 Otros gastos de gestión 6593 Gastos de promoción 25 MATERIALES AUXILIARES, SUMINISTROS Y REPUESTOS 252 Suministros 2524 Otros suministros DEBE 6,800.00 HABER 6,800.00 X/x Por la salida de los bienes promocionales. ---------------------------------x------------------------------------95 GASTOS DE VENTAS 79 CARGAS IMPUTABLES A CTAS. DE COSTOS Y GASTOS 791 Cargas imputables a cuentas de costos y gastos x/x Por el destino del gasto DEBE 6,800.00 HABER 6,800.00 Perucontable.com I Contabilidad - Red de blogs CASO N° 02 BONIFICACIÓN OTORGADA A CLIENTE La empresa “BUSTAMANTE” S.A. dedicada a la venta de laptops y suministros informáticos tiene como política obsequiar a sus clientes mayoristas 1 laptop por la compra de 10 laptops de la marca RAPIDO. Al respecto se sabe que el día 05 de agosto de 2015 el cliente “MARIÑOS” S.A. efectúo la compra de 10 laptops por un total de S/. 40 000 más IGV (precio unitario S/. 4 000 más IGV) y se hizo merecedor del obsequio adicional de una laptop. Al respecto, la empresa “BUSTAMANTE” S.A. (vendedor) nos consulta acerca del tratamiento contable de la venta y la bonificación otorgada. SOLUCIÓN En este caso nos encontramos frente a una bonificación que se otorga con motivo de una venta efectuada, y que cumple los requisitos descritos anteriormente para no estar gravada con el IGV. Por lo cual a continuación procederemos a efectuar los siguientes asientos contables: ----------------------------------x-----------------------------------12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera 40 TRIBUTOS, CONTRAPRESTACIONES Y APORTES AL SISTEMA DE PENSIONES Y DE SALUD POR PAGAR 401 Gobierno Central 4011 IGV 40111 IGV-Cuenta propia 70 VENTAS 701 Mercaderías 7011 Mercaderías manufacturadas 70111 Terceros DEBE HABER 47,200.00 7,200.00 40,000.00 X/x Por la venta de mercaderías. ---------------------------------x------------------------------------74 DESCUENTOS, REBAJAS Y BONIFICACIONES CONCEDIDOS 741 Descuentos, rebajas y bonificaciones concedidos 7411 Terceros 20 MERCADERÍAS 201 Mercaderías manufacturadas DEBE HABER 4,000.00 4,000.00 Perucontable.com I Contabilidad - Red de blogs 2011 Mercaderías manufacturadas 20111 Costo X/x Por la bonificación otorgada al cliente (1 laptop). ---------------------------------X------------------------------------10 EFECTIVO Y EQUIVALENTES DE EFECTIVO 104 Cuentas corrientes en instituciones financieras 1041 Cuentas corrientes operativas 12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera DEBE 47,200.00 HABER 47,200.00 X/x Por la cobranza efectuada. CASO N° 03 DESCUENTOS COMERCIALES CONCEDIDOS La empresa “EL ANGELITO” S.A. dedicada a la venta de electrodomésticos tiene como política conceder un descuento del 20% a sus clientes, cuando estos realicen compras de mercaderías por un valor mayor a S/. 30 000. Al respecto se tienen los siguientes hechos: El día 10 de abril de 2015 el cliente “MIGUELITO” S.A. efectúo compras por un total de S/. 35 000 más IGV según factura N° 001-01242. Posteriormente con fecha 20.04.2015 la empresa “EL ANGELITO” S.A. luego de efectuar la verificación correspondiente, procedió a efectuarle el descuento respectivo emitiéndole la nota de crédito N° 001-00124 por el descuento del 20% (S/. 7 000 más IGV). Al respecto, la empresa “EL ANGELITO” S.A. (vendedor) nos consulta acerca del tratamiento contable del descuento concedido. SOLUCIÓN En este caso nos encontramos frente a un descuento comercial, que se otorga con motivo de que el comprador ha superado el record de compras establecido por el vendedor. Por consiguiente la empresa “EL ANGELITO” S.A. contabilizará este descuento afectando a la cuenta 74. Veamos a continuación, los asientos contables. ----------------------------------x-----------------------------------12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por DEBE 41,300.00 HABER Perucontable.com I Contabilidad - Red de blogs cobrar 1212 Emitidas en cartera 40 TRIBUTOS, CONTRAPRESTACIONES Y APORTES AL SISTEMA DE PENSIONES Y DE SALUD POR PAGAR 401 Gobierno Central 4011 IGV 40111 IGV-Cuenta propia 70 VENTAS 701 Mercaderías 7011 Mercaderías manufacturadas 70111 Terceros 6,300.00 35,000.00 X/x Por la venta de mercaderías. ---------------------------------x------------------------------------74 DESCUENTOS, REBAJAS Y BONIFICACIONES CONCEDIDOS 741 Descuentos, rebajas y bonificaciones concedidos 7411 Terceros 40 TRIBUTOS, CONTRAPRESTACIONES Y APORTES AL SISTEMA DE PENSIONES Y DE SALUD POR PAGAR 401 Gobierno central 4011 IGV 40111 IGV - Cuenta propia 12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera DEBE HABER 7,000.00 1,260.00 8,260.00 X/x Por la nota de crédito emitida a favor de la empresa MIGUELITO S.A. por el descuento concedido. ---------------------------------X------------------------------------10 EFECTIVO Y EQUIVALENTES DE EFECTIVO 104 Cuentas corrientes en instituciones financieras 1041 Cuentas corrientes operativas 12 CUENTAS POR COBRAR COMERCIALES – TERCEROS 121 Facturas, boletas y otros comprobantes por cobrar 1212 Emitidas en cartera X/x Por la cobranza del importe neto. DEBE 33,040.00 HABER 33,040.00