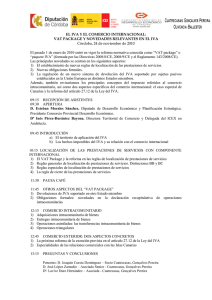

Boletín IVA

Anuncio