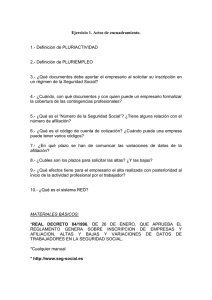

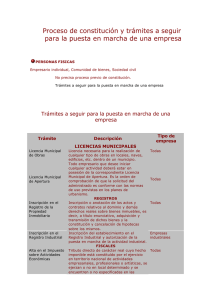

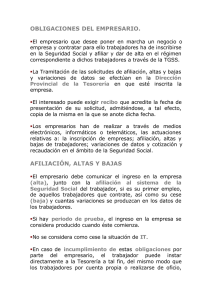

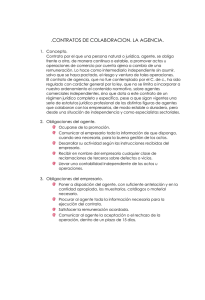

Comunidad de Bienes, creación y puesta en marcha

Anuncio