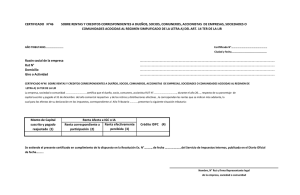

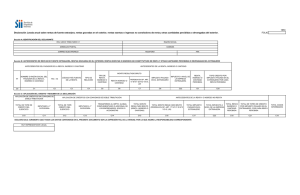

Circular 46 - Servicio de Impuestos Internos

Anuncio