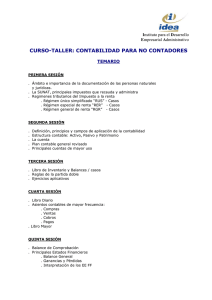

Los regímenes tributario para la MYPE

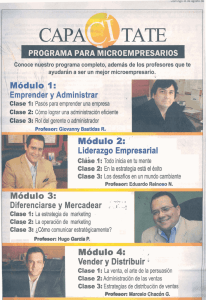

Anuncio