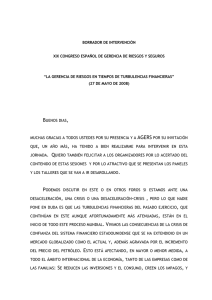

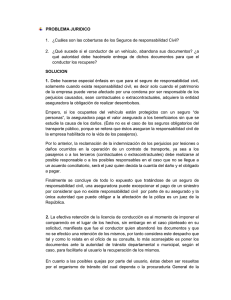

Claves de la futura Legislación de Seguros

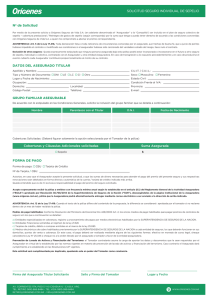

Anuncio