Constitución de una Sociedad Limitada Nueva Empresa (SLNE)

Anuncio

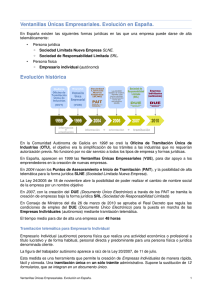

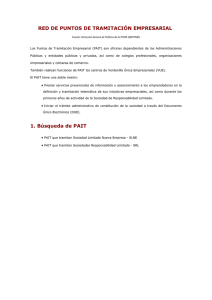

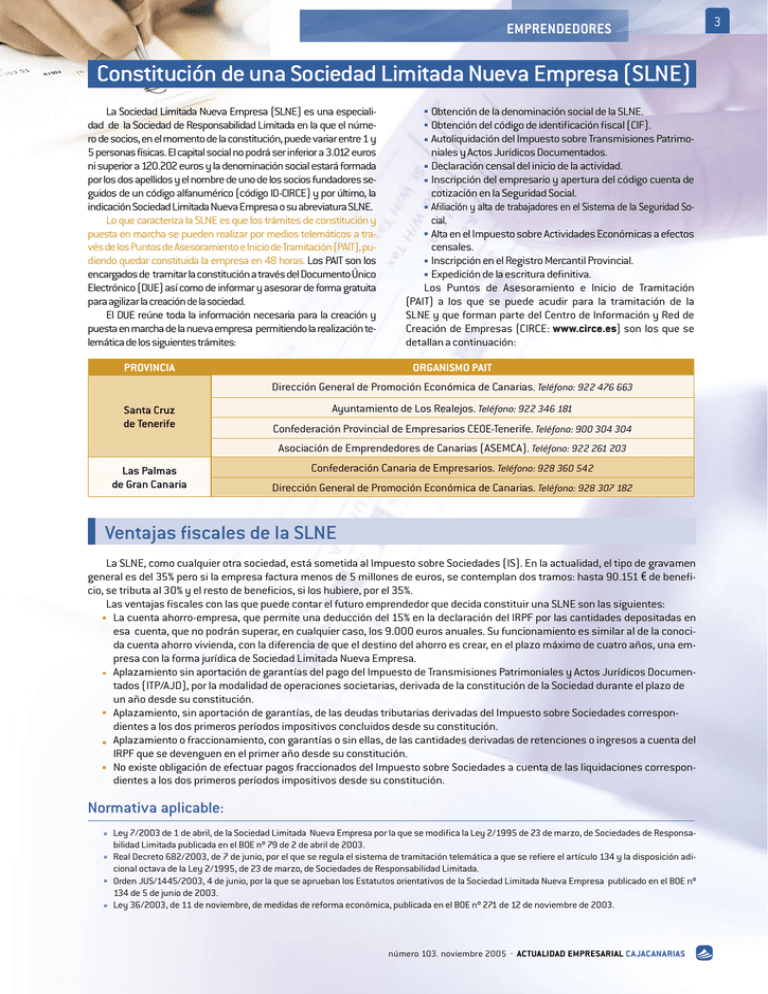

EMPRENDEDORES Constitución de una Sociedad Limitada Nueva Empresa (SLNE) La Sociedad Limitada Nueva Empresa (SLNE) es una especialidad de la Sociedad de Responsabilidad Limitada en la que el número de socios, en el momento de la constitución, puede variar entre 1 y 5 personas físicas. El capital social no podrá ser inferior a 3.012 euros ni superior a 120.202 euros y la denominación social estará formada por los dos apellidos y el nombre de uno de los socios fundadores seguidos de un código alfanumérico (código ID-CIRCE) y por último, la indicación Sociedad Limitada Nueva Empresa o su abreviatura SLNE. Lo que caracteriza la SLNE es que los trámites de constitución y puesta en marcha se pueden realizar por medios telemáticos a través de los Puntos de Asesoramiento e Inicio de Tramitación (PAIT), pudiendo quedar constituida la empresa en 48 horas. Los PAIT son los encargados de tramitar la constitución a través del Documento Único Electrónico (DUE) así como de informar y asesorar de forma gratuita para agilizar la creación de la sociedad. El DUE reúne toda la información necesaria para la creación y puesta en marcha de la nueva empresa permitiendo la realización telemática de los siguientes trámites: PROVINCIA Obtención de la denominación social de la SLNE. Obtención del código de identificación fiscal (CIF). Autoliquidación del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. Declaración censal del inicio de la actividad. Inscripción del empresario y apertura del código cuenta de cotización en la Seguridad Social. Afiliación y alta de trabajadores en el Sistema de la Seguridad Social. Alta en el Impuesto sobre Actividades Económicas a efectos censales. Inscripción en el Registro Mercantil Provincial. Expedición de la escritura definitiva. Los Puntos de Asesoramiento e Inicio de Tramitación (PAIT) a los que se puede acudir para la tramitación de la SLNE y que forman parte del Centro de Información y Red de Creación de Empresas (CIRCE: www.circe.es) son los que se detallan a continuación: ORGANISMO PAIT Dirección General de Promoción Económica de Canarias. Teléfono: 922 476 663 Santa Cruz de Tenerife Ayuntamiento de Los Realejos. Teléfono: 922 346 181 Confederación Provincial de Empresarios CEOE-Tenerife. Teléfono: 900 304 304 Asociación de Emprendedores de Canarias (ASEMCA). Teléfono: 922 261 203 Las Palmas de Gran Canaria Confederación Canaria de Empresarios. Teléfono: 928 360 542 Dirección General de Promoción Económica de Canarias. Teléfono: 928 307 182 Ventajas fiscales de la SLNE La SLNE, como cualquier otra sociedad, está sometida al Impuesto sobre Sociedades (IS). En la actualidad, el tipo de gravamen general es del 35% pero si la empresa factura menos de 5 millones de euros, se contemplan dos tramos: hasta 90.151 € de beneficio, se tributa al 30% y el resto de beneficios, si los hubiere, por el 35%. Las ventajas fiscales con las que puede contar el futuro emprendedor que decida constituir una SLNE son las siguientes: La cuenta ahorro-empresa, que permite una deducción del 15% en la declaración del IRPF por las cantidades depositadas en esa cuenta, que no podrán superar, en cualquier caso, los 9.000 euros anuales. Su funcionamiento es similar al de la conocida cuenta ahorro vivienda, con la diferencia de que el destino del ahorro es crear, en el plazo máximo de cuatro años, una empresa con la forma jurídica de Sociedad Limitada Nueva Empresa. Aplazamiento sin aportación de garantías del pago del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP/AJD), por la modalidad de operaciones societarias, derivada de la constitución de la Sociedad durante el plazo de un año desde su constitución. Aplazamiento, sin aportación de garantías, de las deudas tributarias derivadas del Impuesto sobre Sociedades correspondientes a los dos primeros períodos impositivos concluidos desde su constitución. Aplazamiento o fraccionamiento, con garantías o sin ellas, de las cantidades derivadas de retenciones o ingresos a cuenta del IRPF que se devenguen en el primer año desde su constitución. No existe obligación de efectuar pagos fraccionados del Impuesto sobre Sociedades a cuenta de las liquidaciones correspondientes a los dos primeros períodos impositivos desde su constitución. Normativa aplicable: Ley 7/2003 de 1 de abril, de la Sociedad Limitada Nueva Empresa por la que se modifica la Ley 2/1995 de 23 de marzo, de Sociedades de Responsabilidad Limitada publicada en el BOE nº 79 de 2 de abril de 2003. Real Decreto 682/2003, de 7 de junio, por el que se regula el sistema de tramitación telemática a que se refiere el artículo 134 y la disposición adicional octava de la Ley 2/1995, de 23 de marzo, de Sociedades de Responsabilidad Limitada. Orden JUS/1445/2003, 4 de junio, por la que se aprueban los Estatutos orientativos de la Sociedad Limitada Nueva Empresa publicado en el BOE nº 134 de 5 de junio de 2003. Ley 36/2003, de 11 de noviembre, de medidas de reforma económica, publicada en el BOE nº 271 de 12 de noviembre de 2003. número 103. noviembre 2005 · ACTUALIDAD EMPRESARIAL CAJACANARIAS 3