El Banco Central y sus Políticas

Anuncio

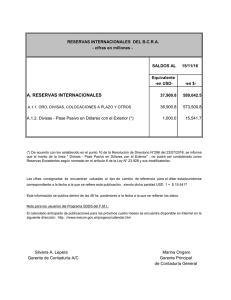

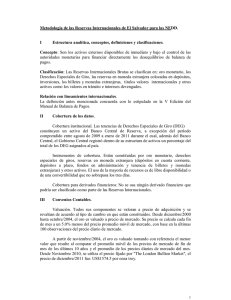

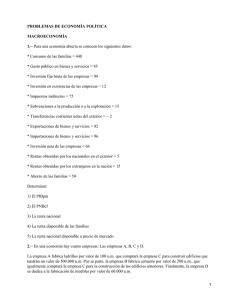

El Banco Central y sus Políticas 55 56 El Banco Central y sus políticas El Banco Central de la República Argentina es la única entidad autorizada a emitir billetes y monedas en el país. Tiene como misiones preservar el valor de la moneda y velar por la estabilidad del sistema financiero, para que la población pueda tomar adecuadamente sus decisiones de ahorro, inversión y consumo. Es además, el encargado de garantizar el buen funcionamiento del sistema de pagos, de aplicar la Política Monetaria y de administrar las Reservas Internacionales, que constituyen uno de los principales seguros que tienen los países para protegerse de posibles crisis económicas internacionales. Un banco muy especial E l Banco Central de la República Argentina (BCRA) es la máxima autoridad monetaria y financiera del país. Es una entidad autárquica, y la única autorizada a emitir billetes y monedas en el país. Tiene en sus manos la conducción de la Política Monetaria, la implementación de la Política Cambiaria, la supervisión, regulación y control del sistema financiero, la administración de las Reservas Internacionales, y la responsabilidad de crear las condiciones necesarias para que el país disponga de sistemas de pago ágiles y seguros, que faciliten las transacciones económicas. Emitir dinero significa poner en circulación billetes y monedas. Emitir proviene de la unión de dos palabras árabes: “amir”, que significa jefe y “amerr”, que quiere decir “mandar”. El Banco Central cuenta con una Carta Orgánica donde se encuentra detallada su misión y funciones. En la actualidad, su misión primaria es preservar el valor de la moneda. La mayoría de los bancos centrales del mundo tienen como objetivo fundamental proveer un marco de estabilidad y garantizar el buen funcionamiento del sistema financiero para que la población pueda tomar convenientemente sus decisiones de ahorro, inversión y consumo. En muchas economías emergentes, como la argentina, que suelen estar expuestas a las turbulencias financieras que ocurren periódicamente en el mundo, los bancos centrales han priorizado, en los últimos tiempos, la implementación de políticas prudenciales de acumulación de Reservas Internacionales. Las Reservas están compuestas por monedas de países fuertes y permiten contar con un seguro de prevención frente a posibles crisis. Autarquía: Una institución es autárquica cuando puede auto-administrarse, pero de acuerdo a estatutos orgánicos provenientes de un poder superior. En la Argentina, quien dicta los estatutos del Banco Central es el Poder Ejecutivo. Para cumplir con su misión y funciones, el BCRA utiliza diariamente diversos instrumentos que se engloban dentro de dos áreas generales conocidas como Política Monetaria y Política Financiera. En la Argentina, como en otras economías emergentes, actualmente estas políticas están siendo fortalecidas con una política prudencial de acumulación de Reservas. 57 El Banco Central no presta dinero al público. Se suele decir que es un “banco de bancos” porque sólo recibe depósitos de los bancos comerciales y les otorga préstamos a éstos cuando lo necesitan. La Política Monetaria L a Política Monetaria puede definirse como el conjunto de acciones que realiza el Banco Central para garantizar el equilibrio en el mercado de dinero. Mediante la Política Monetaria, los bancos centrales influyen sobre la cantidad de dinero que hay en el mercado o sobre las tasas de interés y, como consecuencia de ello, sobre los niveles de consumo, inversión, producción y empleo de la economía. Para garantizar el funcionamiento equilibrado de la economía, es preciso que los bancos centrales pongan en circulación solo la cantidad de dinero que la población necesita para realizar sus habituales operaciones de compra y venta de bienes y servicios. Si la cantidad de dinero es mayor o menor a la requerida, se producirán desequilibrios que afectarán el funcionamiento normal del sistema económico. Los bancos centrales monitorean constantemente la situación económica para adecuar las cantidades de dinero circulante a la actividad económica. Si la can- tidad de dinero es menor a la requerida por el público, se tomarán medidas para incrementarla y, si es mayor, para reducirla. Cuando los bancos centrales aplican medidas para incrementar la cantidad de dinero de la economía, se dice que la Política Monetaria es expansiva. Cuando los bancos centrales aplican medidas para reducir la cantidad de dinero de la economía, se dice que la Política Monetaria es contractiva. Para llevar adelante la Política Monetaria, los bancos centrales cuentan con diversos instrumentos, como veremos a continuación. Estos instrumentos suelen denominarse “instrumentos de Política Monetaria”, y mediante su aplicación, se puede obtener un impacto indirecto sobre diversas variables económicas. Por ello, la ejecución de la Política Monetaria se realiza en coordinación con el resto de las políticas económicas que aplica el país. Instrumentos monetarios Los instrumentos de Política Monetaria que utilizan los bancos centrales para regular la cantidad de dinero varían de un país a otro de acuerdo a las particularidades de cada economía. Los más habituales son las Operaciones de Mercado Abierto (OMA), las intervenciones en el mercado cambiario, la modificación de los encajes bancarios y los redescuentos. En la Argentina, en los últimos años se comenzaron a realizar emisiones primarias de Letras y Notas del Banco Central (LEBAC y NOBAC) que se han convertido en la principal herramienta para regular la liquidez de la economía (o cantidad de dinero circulante) y fijar al mismo tiempo una tasa de interés de referencia de mediano y largo plazo. 58 El BCRA y sus instrumentos monetarios 1) Operaciones de Mercado Abierto (OMA) Emisiones primarias de LEBAC y NOBAC Operaciones de pases pasivos y pases activos Compra y venta de títulos en el mercado secundario 2) Redescuentos y adelantos transitorios 3) Modificación de los encajes 4) Intervención en el mercado cambiario 1) Operaciones de Mercado Abierto La mayoría de los bancos centrales realiza Operaciones de Mercado Abierto (OMA), que les permiten aumentar o disminuir la cantidad de dinero de la economía a partir de la compra y venta de títulos de deuda. Como el propósito que se busca con las OMA es regular el dinero de la economía, suele decirse que son operaciones de regulación monetaria. Las OMA pueden definirse como las compras y ventas de títulos públicos o propios que realiza el Banco Central para influir directamente sobre la liquidez de la economía y la estructura de las tasas de interés de los mercados financieros. Estas operaciones de compra y venta, se pueden realizar tanto en el mercado primario como en el mercado secundario. Se dice que estas operaciones son abiertas porque pueden intervenir todos los actores del sistema financiero y, generalmente, también el público. En la mayoría de los países del mundo, los bancos centrales compran y venden títulos del Gobierno a través de estas operaciones. En la Argentina, sin embargo, las OMA actualmente consisten en operaciones de emisión, compra y venta de títulos del BCRA (no del Gobierno). Conozcamos los diferentes tipos de OMA que realiza el BCRA: 1.1. Emisiones primarias de deuda propia Los bancos centrales tienen la facultad de emitir bonos o títulos de deuda propios. Estos instrumentos les permiten regular la cantidad de dinero que circula en la economía y fijar al mismo tiempo una tasa de interés de referencia en el mercado. Son pocos los bancos centrales que hacen emisiones propias de bonos. En la Argentina, este mecanismo se implementó a partir de marzo de 2002, cuando el Banco Central comenzó a emitir Letras (LEBAC) y Notas (NOBAC), que son certificados de deuda con vencimientos de corto y mediano plazo (no más de cuatro años) que resultaron muy útiles para regular de manera rápida la liquidez de la economía. Cuando el Banco Central desea reducir la cantidad de dinero, emite estos títulos en una licitación abierta e informa qué montos se van a licitar, los plazos o vencimientos de estos bonos y el tipo de remuneración (tasa fija, variable, ajustable, etc.) que tendrán. El comprador de una LEBAC o NOBAC adquiere un certificado de deuda del BCRA por el que la institución asume el compromiso de devolver el dinero en un período establecido (vencimiento del título) pagando, al mismo tiempo, una tasa de interés por él. Los bancos, inversores institucionales y el público en general pueden comprar estos títulos. Al comprarlos, le entregan al Banco Central un monto de dinero. El Banco Central utiliza, de esta manera, las emisiones primarias de deuda para retirar dinero del mercado (en este caso, retira el dinero que le entregaron los compradores de sus títulos) y coloca en su lugar un certificado de deuda. La particularidad del título que entrega es que, a diferencia del dinero que retira, no es transaccional (los bonos no pueden utilizarse para realizar las compras y ventas cotidianas de bienes y servicios y, por eso, no se los considera dinero transaccional). 59 dario. Esta herramienta se utiliza intensamente hoy en la Argentina, pero tiene escasa utilidad en otros países donde los bancos centrales no realizan emisiones primarias de certificados de deuda. A través de licitaciones semanales, el BCRA ofrece LEBAC y NOBAC en el mercado. Las NOBAC son títulos con plazos de vencimiento largos, en tanto que las LEBAC tienen plazos más cortos. Las subastas de estos títulos se realizan desde la entidad. Las emisiones de deuda que realiza el Banco Central se denominan “emisiones primarias” porque se realizan en el mercado primario, que es aquel donde se lleva a cabo la oferta inicial y primera colocación de los títulos. Forman parte de lo que se conoce como Operaciones de Mercado Abierto, porque esos bonos pueden ser adquiridos por todos los participantes del sistema financiero. Y, en lo que se denomina tramo competitivo, también pueden ser comprados por el público en general. El Banco Central también puede hacer la operación inversa. Si busca aumentar la cantidad de dinero en la economía, puede recomprar en el mercado secundario los títulos que emitió inicialmente en el mercado primario. Al realizar esa compra, retira sus bonos de deuda del mercado y, a cambio de ellos, entrega pesos a sus vendedores, aumentado así la cantidad de dinero de la economía. 1.2 Compra y venta de títulos en el mercado secundario. • Mercado secundario de títulos del BCRA Así como el Banco Central tiene la facultad de emitir sus propios títulos o bonos de deuda en el mercado primario, puede realizar operaciones de compra y venta de esos mismos bonos en el mercado secun60 ¿Cómo funciona este instrumento? Si el Banco Central desea expandir la cantidad de dinero de la economía, recompra en el mercado secundario las LEBAC y NOBAC que emitió anteriormente. Al igual que en el esquema anterior, los inversores le entregan al BCRA los títulos que tienen en su poder y quieren vender y, el Banco Central, a cambio, les paga por ellos una suma de dinero de acuerdo a su precio de mercado. Con esa compra, el Banco Central inyecta dinero en la economía. Es decir, aumenta la cantidad de dinero circulante. Si, en cambio, el BCRA necesita reducir la cantidad de dinero, realiza la operación contraria: vende esos títulos nuevamente en el mercado secundario y percibe por ellos una suma de dinero, lo que es equivalente a reducir la cantidad de dinero de la economía. • Mercado secundario de títulos del Gobierno Es una operación realizada muy frecuentemente por los bancos centrales. Consiste en comprar y vender títulos públicos del Gobierno Nacional en el mercado. ¿Qué son los títulos públicos? Cuando el Estado necesita dinero para pagar sus gastos corrientes o cubrir sus necesidades financieras (como pagos de servicios de su deuda), puede conseguir dinero en el mercado de capitales. ¿De qué manera? Emitiendo deuda (llamados títulos públicos o bonos). Los particulares, los bancos comerciales u otros inversores pueden comprar estos títulos al Estado abonando un determinado monto de dinero por ellos. A cambio, el Estado les pagará un interés y se comprometerá a devolver esos fondos en un plazo estipulado. Si el Banco Central considera necesario aumentar la cantidad de dinero de la economía, puede comprar títulos públicos en el mercado, generalmente a los bancos comerciales que los tienen en su poder. Al comprar estos títulos, y pagar por ellos, expande la cantidad de dinero que circula en la economía. También puede hacer la operación inversa. Si el objetivo es disminuir la cantidad de dinero de la eco- nomía, puede vender en el mercado los títulos públicos que posee a través de OMA. A cambio de ellos, sus compradores le entregarán dinero. De esa forma, el Banco Central retira dinero de la economía. En la Argentina, este instrumento de Política Monetaria se está usando muy poco. Si bien el BCRA tiene títulos del Gobierno en su poder, cuando interviene en el mercado generalmente lo hace con sus propios bonos (LEBAC y NOBAC). El BCRA regula la liquidez de la economía mediante licitaciones de LEBAC y NOBAC y operaciones de pases. Esos instrumentos de Política Monetaria, junto con las intervenciones en el mercado de cambios, le permiten moderar los efectos de desequilibrios temporales entre la oferta y demanda de dinero. ¿Cómo funcionan? En una operación de pase activo, el Banco Central presta dinero a los bancos comerciales. A cambio del dinero recibido, los bancos comerciales le venden al Banco Central un título de deuda a un precio al contado, asumiendo el compromiso de recomprar ese bono en un plazo fijado y a un valor establecido. El precio al que los bancos comerciales le venden el bono al Banco Central es menor al precio al que luego lo recompran y, en esa diferencia de precios, hay un interés implícito que es la ganancia que obtiene el Banco Central por haber prestado el dinero y haberse quedado por un tiempo con el título como garantía del préstamo que otorgó. En la Argentina, los bancos comerciales, a cambio de esos préstamos, entregan habitualmente LEBAC y NOBAC. Pero en otros bancos centrales, las operaciones de pases se realizan con otras especies, principalmente, títulos públicos. Plazos En la Argentina la recompra de los títulos que se entregan en las operaciones de pases suele hacerse como máximo a los 7 días, por eso se dice que son operaciones de cortísimo plazo. Pero el plazo es una característica que impone cada banco central y, en otros países del mundo, estos plazos llegan a ser sustancialmente más largos. También en la Argentina, podrían modificarse con el tiempo, de acuerdo a las necesidades del mercado. 1.3. Operaciones de pases Cuando los bancos comerciales necesitan dinero o tienen excedentes temporarios de liquidez (es decir, dinero excedente sin prestar), pueden recurrir al Banco Central y, a través de una “operación de pase”, obtener un préstamo o reducir transitoriamente su dinero excedente. Las operaciones de pases son préstamos a muy corto plazo que se realizan entre los bancos comerciales y el Banco Central y que tienen como garantía un título. 61 Efectos sobre la liquidez Cuando el Banco Central realiza operaciones de pases activos, está inyectando dinero en la economía, porque a cambio de los títulos entregados, los bancos comerciales reciben dinero. La operación inversa son los denominados pases pasivos. En este caso el banco comercial le entrega dinero al Banco Central quien, a cambio, le vende un título a un precio de contado y con el compromiso de recomprárselo en el futuro. Aquí hay una contracción monetaria, porque al entregar un título y llevarse pesos, el Banco Central reduce transitoriamente la cantidad de dinero de la economía. Las operaciones de pases pasivos suelen hacerse cuando los bancos comerciales tienen niveles de liquidez mayores a los que desean y quieren disminuirlos transitoriamente, obteniendo al mismo tiempo una ganancia. 2) Redescuentos y adelantos transitorios Existe la posibilidad de que los bancos comerciales soliciten directamente préstamos al Banco Central porque tienen necesidades de liquidez. A estos prés- tamos se los llama “redescuentos” o “adelantos” y se entregan con el respaldo de una garantía. En los redescuentos, los bancos comerciales le entregan al Banco Central como garantía una parte de su cartera de préstamos, mientras que en los adelantos, la garantía que entregan los bancos son títulos u otros valores. Por estos préstamos (redescuentos o adelantos), el Banco Central cobra un interés. Ello significa que el Banco Central está dispuesto a prestar dinero al banco comercial, a cambio de que éste le devuelva la suma prestada en el tiempo establecido, más un porcentaje adicional, que es el interés. A través de una suba (o baja) de la tasa de interés, el Banco Central logra que el préstamo resulte más (o menos) costoso para los bancos comerciales. Modificando la tasa de interés de los redescuentos, el Banco Central influye sobre la cantidad de dinero de la economía (y sobre las tasas de interés del mercado). Efectivamente, cuánto más costoso le resulten los redescuentos a los bancos comerciales, menos préstamos pedirán y menos dinero entonces inyectará el Banco Central en la economía (porque cada vez que el Banco Central le presta dinero a un banco comercial, está aumentado la cantidad de dinero). En pocas palabras: ¿Qué hace el Banco Central de la República Argentina? • Concentra y administra las Reservas Internacionales del país. • Emite los billetes y monedas de la República Argentina. Controla su fabricación y distribución en todo el país, a través de sus agencias regionales. Decide el retiro y canje de billetes y monedas obsoletos o dañados y dispone las normas de seguridad para evitar su falsificación. • Es “el banco de bancos”. Como tal custodia las reservas líquidas de los bancos comerciales y les otorga préstamos cuando lo necesitan (situaciones de iliquidez transitorias). 62 • Vigila el buen funcionamiento del mercado monetario y financiero. • Promueve el desarrollo y fortalecimiento del mercado de crédito. • Otorga asistencia financiera al sector público cuando es necesario y de acuerdo a las restricciones que impone la Carta Orgánica. Límites La Carta Orgánica del BCRA le prohíbe conceder préstamos al Gobierno Nacional y a los bancos provinciales y municipales. Como excepción, le permite hacer adelantos transitorios al Gobierno Nacional que no superen el 12% de la base monetaria o el 10% de los ingresos en efectivo que el Gobierno haya obte- 3) Modificación de encajes Para poder otorgar crédito a las familias o empresas, los bancos comerciales necesitan de los depósitos de otras familias y empresas. Lo que hacen los bancos es actuar como intermediarios: reciben los depósitos del público y luego los prestan a otros para que inviertan o consuman. Sin embargo, los bancos comerciales no están autorizados a prestar la totalidad de los depósitos que reciben. Por cada peso que el público deposita, los bancos deben depositar un porcentaje en el Banco Central, donde queda inmovilizado, sin posibilidad de ser prestado. La proporción de los depósitos que no puede ser prestada es determinada por el Banco Central y se la denomina “encaje”. nido en los últimos 12 meses. La mayoría de los bancos centrales tiene restricciones similares, para evitar que se emita dinero para financiar gastos corrientes de los Gobiernos. La historia ha demostrado que ese tipo de financiamiento, cuando se usa abusivamente, puede provocar graves problemas de inflación. El Programa Monetario Todos los años el Banco Central elabora un Programa Monetario donde define sus objetivos e informa a la población sobre la evolución esperada de las principales variables económicas, monetarias y financieras. Durante el año se realiza un seguimiento permanente del cumplimiento de las metas del Programa y trimestralmente se informan sus resultados. El nivel de encaje bancario es otra herramienta que puede utlizar el Banco Central para regular la cantidad de dinero que circula en la economía. Cuando el Banco Central disminuye el encaje, los bancos comerciales disponen de mayor cantidad de dinero para prestar a sus clientes, ya que la proporción de los depósitos que debe ser inmovilizada es menor. Cuando el Banco Central decide aumentar el encaje, los bancos comerciales tienen menos dinero disponible para otorgar créditos. Y, si se otorgan menos créditos, la cantidad de dinero que circulará en la economía será menor. 63 El encaje bancario El “encaje bancario” es la porción de sus depósitos que los bancos comerciales no pueden prestar. Ese dinero queda inmovilizado en una cuenta corriente que las entidades tienen abierta en el Banco Central. El Banco Central paga a los bancos una tasa de interés por ese dinero. La proporción de los depósitos que se inmoviliza varía según sean colocaciones en caja de ahorros, cuenta corriente o a plazos. A su vez los encajes pueden sufrir pequeñas modificaciones en el tiempo. A fines de octubre de 2008, el encaje legal en la Argentina, para depósitos a la vista, era del 19%. Es decir que por cada $100 recibidos, en depósitos a la vista, los bancos comerciales debían depositar $19 en el Banco Central y podían prestar $81 al público. En la tabla se puede observar cuál era el porcentaje de los depósitos que los bancos comerciales no podían prestar en la Argentina a fines de diciembre de 2005 y algúnas modificaciones que se fueron realizando en los años posteriores. Encaje por depósitos en pesos en la Argentina (en %) Dic.05 Dic.06 Dic.07 Oct.08 Depósitos a la vista 15 19 19 19 14 11 7 2 1 0 14 11 7 2 0 0 14 11 7 2 0 0 14 11 7 2 0 0 Depósitos a plazo fijo 1) Hasta 29 días 2) de 30 a 59 días 3) de 60 a 89 días 4) de 90 a 179 días 5) de 180 a 356 días 6) más de 365 días 64 De todos modos, hay que tener en cuenta que la modificación de encajes no es una política que los bancos centrales apliquen todos los días. Generalmente, estas modificaciones requieren un tiempo de evaluación y planificación. A diferencia de las OMA, no es un instrumento que permita graduar día a día la liquidez del mercado. Sus resultados suelen ser de mediano plazo. 4) Intervención en el mercado cambiario Los bancos centrales tienen la facultad de comprar y vender oro y divisas (monedas extranjeras). Esta operación también les permite regular la cantidad de dinero. Al comprar divisas en el mercado, el Banco Central emite pesos. Es decir, que por cada divisa que compra, aumenta la cantidad de dinero local que circula en la economía. Por el contrario, cuando el Banco Central vende divisas en el mercado, sus compradores (generalmente casas de cambio y bancos) le entregan pesos, con lo que disminuye la cantidad de dinero de la economía. Las divisas que compra el Banco Central, pasan a formar parte de sus Reservas Internacionales. Es decir, cuando el Banco Central compra divisas, acumula Reservas Internacionales y, cuando vende divisas, se desprende de ellas. Sin embargo, los bancos centrales no solo intervienen en el mercado de cambios para regular la liquidez de la economía. Estas intervenciones pueden tener otros objetivos, como acumular Reservas Internacionales, suministrar divisas al mercado o evitar fluctuaciones bruscas en el tipo de cambio. En estos dos últimos casos, las intervenciones se deciden como parte de la Política Cambiaria del Banco Central. Las intervenciones en el mercado cambiario son un importante instrumento de política de los bancos centrales. La intensidad de esas intervenciones está sujeta al régimen cambiario que mantenga el país: si es un régimen de tipo de cambio fijo, de tipo de cambio flotante o alguna combinación entre ambos. El mercado cambiario o mercado de divisas es donde se compran y venden las monedas de los diferentes países. En un esquema de cambio fijo, los bancos centrales intervienen activamente para mantener el tipo de cambio establecido. Pero cuando el régimen de tipo de cambio es flexible, su valor está determinado por la oferta y demanda de divisas en el mercado. En los países menos desarrollados es común que aun cuando el régimen sea flexible, los bancos centrales intervengan frecuentemente para moderar las fluctuaciones bruscas en el tipo de cambio, que suele alterarse fácilmente frente a cualquier turbulencia interna o externa. Además, hay que tener en cuenta que, como los bancos centrales son agentes del Estado, una de sus funciones es comprar y vender divisas al Gobierno para la atención de sus obligaciones (por ejemplo, proveer al Gobierno de divisas cuando deba realizar pagos por servicios de la deuda). Cuando los bancos centrales compran o venden divisas en el mercado, con el objetivo de influir sobre el valor del tipo de cambio, pueden producirse incrementos o disminuciones en la liquidez de la economía que pueden alterar el equilibrio del mercado de dinero (es decir, provocar que la oferta de dinero sea mayor o menor a la demanda de dinero). Para evitar- La Convertibilidad A fines del ’80, la Argentina enfrentó uno de los procesos inflacionarios más graves de su historia. En 1989 los precios minoristas subieron 3.079,5% y en 1990 aumentaron 2.314%. Múltiples factores explican por qué la moneda local perdía vertiginosamente su valor. Para estabilizar los precios y recuperar la confianza en la moneda local, el 27 de marzo de 1991 el Gobierno puso en vigencia la “Ley de Convertibilidad”. Mediante esta ley, el país adoptaba un tipo de cambio fijo frente al dólar. La convertibilidad comenzó a aplicarse en abril de 1991 con la promulgación de la Ley 23.928. Como entonces la moneda de uso legal era el Austral, la ley especificaba que esa moneda se podía cambiar libremente en una relación de 1 dólar por cada 10.000 Australes. Pero, a partir del 1° de enero de 1992, el Austral fue reemplazado por el peso y se estableció que cada peso sería equivalente a un dólar. El Plan de Convertibilidad establecía un tipo de cambio fijo. Consistía en anclar el valor de la moneda local a una moneda fuerte y estable como el dólar, garantizando que cada peso podía ser cambiado por un dólar. Para ello, la ley establecía que el 100% de la Base Monetaria debía estar respaldada por Reservas Internacionales. Esto restringió la capacidad de emisión del BCRA y, por lo tanto, su capacidad de financiar gastos del Gobierno a través de la expansión monetaria; una práctica que hasta entonces era habitual en la Argentina. A fines de 2001, diversos factores hicieron insostenible la convertibilidad y finalmente, el 7 de enero de 2002, se derogó ese esquema. lo, el Banco Central puede esterilizar esa intervención, contrarrestando así los efectos monetarios. Es decir, si el Banco Central interviene en el mercado comprando divisas, y esa compra provoca un aumento indeseado de la oferta de dinero de la economía, puede luego reducir ese aumento utilizando cualquiera de los instrumentos de Política Monetaria que considere conveniente (por ejemplo, emitiendo LEBAC o NOBAC). 65 Un banco con historia El Banco Central de la República Argentina fue creado el 31 de mayo de 1935, durante la reforma monetaria y financiera implementada por el Gobierno de Agustín P. Justo. En su diseño trabajó el economista Raúl Prebisch, que pensó la nueva institución como una forma de reorganizar el crédito y la política monetaria dañada con la crisis del ’30. La institución creada era un organismo independiente que, además de regular el dinero y el crédito de la economía, tenía a su cargo la implementación del control de cambios que regía en ese momento, el otorgamiento de redescuentos a los bancos comerciales, la administración de la deuda pública y la supervisión del sistema financiero. A lo largo de los años, el Banco Central sufrió cambios trascendentes. En 1946, Juan Domingo Perón dispuso su nacionalización y su función primordial pasó a ser la de promover la actividad económica. Se eliminaron las restricciones para emitir dinero y la entidad se convirtió en la principal fuente de financiamiento del Gobierno, lo que desencadenó en graves problemas inflacionarios. En diciembre de 1957, el Banco Central recuperó su independencia, se devolvió a los bancos comerciales su función de intermediar entre los depósitos y el crédito a cuenta y riesgo de cada entidad, y se restringió nuevamente la emisión monetaria. A partir de la década del ’90, la figura del Ban- 66 co Central se fue perfeccionando. Durante la vigencia del sistema de convertibilidad, que por ley establecía que un peso equivalía a un dólar, sus facultades se vieron reducidas y su función se limitó fundamentalmente a sostener el tipo de cambio, consolidar el sistema financiero y garantizar el funcionamiento del sistema de pagos. Pero desde la salida del sistema de convertibilidad en enero de 2002, el Banco Central recuperó su capacidad de diseñar, elaborar y ejecutar la Política Monetaria. ¿Cómo se mide la cantidad de dinero de la economía? sea siempre igual al dinero que el público desea mantener en su poder; es decir, que la oferta de dinero sea igual a la demanda de dinero. En otras palabras, el Banco Central controla las fuentes de creación primaria de dinero (que es el dinero que emite), e influye en la creación secundaria de dinero (es decir, en la multiplicación que luego ocurre con el dinero inicialmente emitido), para que la oferta de dinero resulte equivalente a la demanda de dinero del público. Creación primaria de dinero: es el dinero que emite el Banco Central. Creación secundaria de dinero: es el dinero que se crea a partir de los créditos que los bancos comerciales otorgan al público y los depósitos que reciben de ellos. Mediante la creación secundaria, una parte del dinero que una persona deposita en el banco puede ser prestado y estar al mismo tiempo como efectivo en manos del público. U na de las principales herramientas de Política Monetaria que tienen los bancos centrales, es regular la cantidad de dinero de la economía. Para determinar la cantidad de dinero que necesita un país para realizar sus transacciones habituales, es necesario realizar un seguimiento constante de la evolución de la demanda y oferta de dinero. La demanda de dinero es la cantidad de activos que las familias y empresas desean mantener disponibles para realizar sus transacciones económicas o ahorrar. Estos activos pueden estar en forma de billetes y monedas (efectivo) o depositados en cuenta corriente, caja de ahorros o plazo fijo. La oferta de dinero, en tanto, también denominada “oferta monetaria”, es la cantidad de dinero que hay en la economía. Puede estar como efectivo del público o como depósitos en los bancos (caja de ahorros, cuenta corriente o plazo fijo). Lo que busca el Banco Central es controlar que esa oferta de dinero ¿Por qué la demanda y oferta de dinero está compuesta tanto por el dinero en efectivo que mantiene el público como por el dinero depositado en los bancos? Si bien la forma más habitual en que la población utiliza el dinero son los billetes y monedas (efectivo en poder del público) en las transacciones de compra y venta cotidianas también se utilizan otras formas de dinero, como los depósitos en cuenta corriente o los depósitos en caja de ahorros. En el caso de los depósitos en cuenta corriente, se suele decir que son, después del efectivo, la forma más líquida de dinero porque se pueden movilizar muy fácilmente (a través de cheques, por ejemplo). Con mayores restricciones, los depósitos en caja de ahorros también son un medio de pago rápido que se pueden movilizar sencillamente mediante tarjetas de débito. Más dificultosos para movilizar son los depósitos a plazo fijo, donde generalmente hay que esperar a su vencimiento para hacer uso del dinero. No dejan por ello de formar parte de la oferta y demanda de dinero, aunque es dinero con menor grado de liquidez. Teniendo en cuenta los diferentes grados de liquidez en que se presenta el dinero, puede clasificarse en un conjunto de “agregados monetarios” que permiten medir la cantidad de dinero de la economía. Si se quisiera considerar la forma más líquida del dinero, es decir el dinero de mayor disponibilidad, se mediría sólo 67 el circulante que tiene el público en su poder. Pero a partir de allí, es posible construir otras medidas más amplias, todas en busca de un mismo fin: medir cuánto dinero hay en la economía para monitorear que no haya desequilibrios entre lo que hay circulando y lo que el público desea mantener (es decir, entre la oferta y la demanda monetaria). Los principales agregados que se utilizan para medir la cantidad de dinero de la economía son: Circulante en poder del público: son los billetes y monedas que las familias y empresas mantienen en efectivo. Es la forma más líquida en que se presenta el dinero. • M1: son los billetes y monedas en poder del público más los depósitos en cuenta corriente en pesos que tiene el sector privado y público (no financiero) en los bancos. • M2: es el M1 más los depósitos en caja de ahorros en pesos del sector privado y público (no financiero). • M3: es el M2 más los depósitos a plazo fijo en pesos del sector privado y público (no financiero) y otros depósitos. Otra indicador relevante para medir la cantidad del dinero es la Base Monetaria. La Base Monetaria equivale al total de billetes y monedas emitidos por el Banco Central. A un aumento de este agregado, se lo denomina creación primaria de dinero de la economía. Suele decirse que la Base Monetaria es dinero de alta potencia e incluye, además del dinero en efectivo en poder del público, las reservas de los bancos. Base Monetaria (BM): está compuesta por los billetes y monedas en poder del público, el dinero en efectivo que tienen los bancos comerciales y los depósitos de los bancos comerciales en el Banco Central. Cada uno de estos agregados monetarios mide la cantidad de dinero que hay en la economía. De acuerdo al grado de liquidez que se quiera considerar, se analizará con mayor atención uno u otro agregado. El circulante en poder del público es el agregado más líquido, porque es el dinero que el público tiene disponible en forma inmediata para realizar transacciones. El M3, en cambio, incluye dinero menos líquido, como son los depósitos a plazo fijo donde hay que esperar a la fecha de su vencimiento para poder disponer del dinero (en muchos países, incluyendo la Argentina, 68 hay formas alternativas de utilizar este dinero antes de su vencimiento). Los bancos centrales del mundo utilizan a menudo otras definiciones propias para medir la cantidad de dinero de su economía. Estas redefiniciones dependen de las características económicas de cada país. En la Argentina, por ejemplo, hay una medida que utiliza el Banco Central que se conoce como M3* que incluye el M3 más los depósitos en dólares del sector privado y público no financiero. Y cuando en el país circulaban lo que se denominaba “cuasimonedas” (Patacones, Lecop y otros medios de pago que eran emitidos por las provincias), se construyó una medida que las incluía denominada Base Monetaria Amplia (BMA). La medida más apropiada Pero, si el Banco Central se encarga de regular la cantidad de dinero de la economía utilizando los diferentes instrumentos de política monetaria mencionados (Operaciones de Mercado Abierto, encajes, redescuentos, intervenciones cambiarias, etc.), ¿a cuál de todas estas formas de medición del dinero le presta mayor atención? Lo que hacen los bancos centrales es definir primero cuál es la forma de dinero que más influye sobre sus objetivos primarios. Si el objetivo primario del Banco Central es preservar el valor de la moneda, lo que se analizará es cuál de todas estas formas de dinero es la que más impacto puede tener sobre los precios. En el caso de la Argentina, como tras la fuerte crisis de los años 2001-2002 la “creación secundaria de dinero” era muy pequeña, el agregado que más se monitoreaba era la Base Monetaria. Sin embargo, en la medida que el crédito se recuperó, estudios realizados en la entidad determinaron que el agregado que mayor relación tiene con los precios en el mediano y largo plazo es el M2. En función de esto, en su Programa Monetario, el BCRA establece actualmente objetivos sobre el comportamiento del M2, buscando que su valor no sea superior ni inferior a determinados montos que considere adecuados para no afectar los precios y acompañar el crecimiento de la economía. ¿Cuánto dinero hay en la economía? Todos los bancos centrales del mundo calculan diariamente la cantidad de dinero que hay en su economía para seguir de cerca la evolución de la oferta y demanda monetaria. Ese seguimiento les permite ejecutar con solidez la Política Monetaria, dotando al mercado de liquidez cuando es necesario y retirando dinero cuando hay excedentes. Al regular la liquidez de la economía, se evita que aparezcan problemas inflacionarios o que se obstaculice el crecimiento del país. En diciembre de 2008, la Base Monetaria de la Argentina ascendía a $106.439 millones. Ese era el total de billetes y monedas puesto en circulación por el Banco Central a esa fecha. Sin embargo, de los $106.439 millones emitidos, solo $70.934 millones estaban como efectivo en manos del público. El resto era efectivo que mantenían los bancos comerciales en sus cajas y depósitos de los bancos en el Banco Central, que si bien forman parte de la creación primaria de dinero no conforman la oferta y demanda monetaria. ¿Cuánto era la oferta y demanda de dinero? La oferta y demanda de dinero más líquida o estricta, que es el circulante en poder del público, ascendía en diciembre de 2008 a $70.934 millones. Sin embargo, como el público mantiene una buena cantidad del dinero en los bancos en forma de depósitos en cuenta corriente, caja de ahorros o plazo fijo, la demanda monetaria más amplia (M3), que incluye todas esas categorías ascendía en diciembre a $268.059 millones. Oferta y demanda de dinero (Promedio mensual - diciembre de 2008) Base Monetaria $106.439 millones Si la Base Monetaria es el dinero que realmente se emitió y ascendía a $106.439 millones, ¿cómo es que a la misma fecha (diciembre de 2008) había circulando en la economía $268.059 millones? Para entenderlo, hay que comprender cómo es el proceso de “creación secundaria de dinero”. La multiplicación del dinero A través de su actividad de intermediación financiera, los bancos comerciales crean dinero. Al recibir depósitos del público y prestar una parte de ellos, el mismo dinero que figura como depósito puede estar como efectivo en manos del público. Por ejemplo, si una persona deposita $100 y el banco presta $81 de ese depósito, quien recibe el préstamo tendrá $81 en efectivo, pero el depositante seguirá teniendo en su cuenta un registro de $100. La economía estará funcionando como si existieran $181. Es decir, con los $100 iniciales, el sistema financiero habrá creado mediante su intermediación $81 adicionales. Por esa característica, suele decirse que a través de la intermediación financiera entre depósitos y préstamos, se produce un efecto multiplicador del dinero. En diciembre de 2008, mediante el proceso de intermediación financiera, los $106.439 millones emitidos por el BCRA se habían multiplicado 2,5 veces alcanzando un total de $268.059 millones, que es el monto correspondiente al agregado monetario M3. Si se considera el valor del M2, que incluye el circulante en poder del público más los depósitos en cuenta corriente y caja de ahorros, la multiplicación del dinero fue de 1,6 veces, alcanzando los $173.205 millones. Circulación monetaria + cuenta corriente en el BCRA. M1 $135.849 millones Circulante en poder del público + depósitos en cuenta corriente en pesos. M2 $173.205 millones M1 + depósitos en caja de ahorrros en pesos. M3 $268.059 millones Circulante en poder del público + depósitos totales en pesos M3* M3 + depósitos totales en dólares. $300.075 millones 69 La Política Financiera U n sistema financiero sólido y eficiente, con reglas claras y transparentes, es la base para incentivar el ahorro, fomentar el mercado de crédito y sentar las bases del desarrollo económico. Por eso, una de las misiones fundamentales que tiene el BCRA es crear las condiciones necesarias para impulsar y fortalecer la estabilidad financiera. Cuando los países logran sistemas financieros estables, la población tiene la confianza suficiente para depositar sus ahorros en los bancos, los bancos cuentan con los incentivos necesarios para ofrecer préstamos al público, y el público se siente seguro al tomarlos. El Banco Central es el encargado de dictar normas que regulen la actividad financiera. Se encarga de elaborar reglas que establezcan el capital mínimo que deben tener los bancos, la manera en que deben calificarse los deudores del sistema financiero, los recaudos que deben tomar las entidades para evitar problemas financieros y otras exigencias que tienen que ver con su operatoria cotidiana. Por ejemplo, para financiar la inversión productiva de largo plazo es necesario considerar adecuadamente los riesgos para prevenir posibles pérdidas futuras. Persiguiendo este objetivo, el BCRA trabaja en el desarrollo de incentivos regulatorios adecuados para mejorar la administración de los riesgos bancarios, lograr mayor transparencia, resguardar los derechos de los consumidores de servicios financieros y fortalecer la solvencia, impulsando, al mismo tiempo, el financiamiento de mediano y largo plazo. Desde diciembre de 2004, el BCRA comenzó a implementar el Régimen de Transparencia, el cual promueve que las entidades financieras exhiban con claridad el costo de distintos servicios homogéneos que ofrecen al público. Es un servicio gratuito que el Banco Central ofrece a todo el público y está disponible en la Web del BCRA (www.bcra.gov.ar). El Banco Central se encarga además de habilitar la apertura de nuevos bancos comerciales, de aprobar los planes de recomposición patrimonial que presentan y de exigir a las entidades que publiquen la información necesaria con la periodicidad y la forma establecidas. Asimismo, a través de la Superintendencia de Entidades Financieras y Cambiarias (SEFyC), 70 el BCRA supervisa y controla que los bancos comerciales y demás entidades financieras cumplan correctamente con todas esas normas establecidas. La Superintendencia de Entidades Financieras y Cambiarias (SEFyC) del Banco Central se encarga de supervisar el sistema financiero para asegurar su correcto funcionamiento. Además realiza inspecciones periódicas y analiza y controla toda la información que las entidades financieras envían al Banco Central. ¿Cómo regulan los bancos centrales la actividad financiera? A diferencia de la Política Monetaria, donde muchos de los instrumentos que se utilizan suelen ser comunes en el mundo, en el caso de la Política Financiera cada país define sus propias reglas de regulación de acuerdo a las características propias y necesidades de su economía, aunque muchas de ellas pueden ser comunes a varios países. En la Argentina, las principales herramientas de regulación prudencial que utiliza el BCRA son: Efectivo mínimo: se les exige a los bancos y demás entidades financieras mantener un porcentaje de efectivo sobre los depósitos a la vista (caja de ahorros y cuenta corriente) y depósitos a plazo que tiene el público. Es decir, que un porcentaje del dinero depositado por el público no puede ser prestado. Ese dinero los bancos lo depositan en el BCRA y constituye lo que habitualmente se conoce como “encaje bancario” o “requisito mínimo de liquidez”. Sirve para cubrir necesidades de liquidez que puedan tener las entidades en caso de que los ahorristas quieran retirar sus depósitos. Clasificación de deudores, previsiones y garantías: los bancos les asignan a sus clientes una calificación de 1 a 6 de acuerdo a su conducta crediticia. Cuanto menor es la calificación, más confiable es el cliente para el banco. El BCRA le exige a los bancos que por cada crédito que otorguen realicen previsiones en función de la calificación de los clientes. Cuanto mayor es la calificación, menos confiable es el deudor a quien se le otorga el crédito y más riesgo tiene el banco de que el dinero prestado no sea devuelto en tiempo y forma. Para evitar que la demora o incumplimiento del pago de la deuda afecten la solvencia del banco, se les exige a las entidades financieras que realicen mayores previsiones cuanto más riesgoso sea el cliente (los clientes con calificaciones 5 y 6 son considerados de mayor riesgo). El nivel de previsión varía además de acuerdo a si el crédito tiene o no garantía. De esta manera, las entidades se protegen contra eventuales problemas financieros que pudieran afectar a sus otros clientes. Fraccionamiento y graduación del crédito: se les exige a los bancos cierta diversificación de los créditos (no otorgar demasiado crédito a la misma persona, empresa o al mismo sector productivo). Capitales Mínimos: el BCRA les exige a las entidades financieras mantener un capital básico para que dispongan de mayor solvencia en la operatoria. Estos son requisitos mínimos de capital. Por ejemplo, el monto del crédito que otorgan debe guardar cierta relación con el capital de la entidad (el capital de la entidad está formado por los aportes comprometidos por sus accionistas). Asistencia financiera por iliquidez: cuando una entidad financiera enfrenta una situación de iliquidez, el BCRA puede otorgarle redescuentos o adelantos (crédito). Estos adelantos están sujetos a ciertas condiciones y regulaciones. Por ejemplo, la cifra de estos adelantos nunca puede ser superior al patrimonio del banco solicitante. Por contar con esta facultad, se dice que los bancos centrales son “prestamistas de última instancia” de los bancos comerciales. Estos préstamos se hacen efectivos siempre y cuando estén en sintonía con la Política Monetaria. Las Reservas Internacionales L Las Reservas Internacionales son los activos de los que dispone una nación para respaldar su moneda y garantizar que existan divisas suficientes en el mercado. Las Reservas están generalmente constituidas por monedas extranjeras de países fuertes, diferentes a la moneda local, y por eso se las denomina “Internacionales”. En la Argentina, están conformadas principalmente por dólares, pero también una parte de ellas se encuentra en euros, yenes y otros activos, como el oro. Para darle más consistencia a la Política Monetaria y Financiera, el BCRA aplica actualmente una política prudencial de acumulación de Reservas. En otras palabras, busca maximizar sus tenencias de Reservas Internacionales. Los bancos centrales son los encargados de proteger y administrar las Reservas Internacionales del país. La cantidad de activos que se acumulen obedecerá a múltiples factores, como la dinámica de la economía local e internacional, que determina los ingresos y salidas de divisas del país o los factores de riesgo que se visualicen. Por ello, los bancos centrales tienen la facultad, como parte de su política, de decidir acumular más o menos Reservas. A lo largo del tiempo, las Reservas han demostrado ser un seguro útil para proteger a los países de posibles crisis financieras. Por ese motivo, economías emergentes como la argentina, que suelen ser débiles y vulnerables a cualquier cambio brusco en las preferencias de los inversores, están aprovechando el importante ingreso de divisas a sus mercados para acumular Reservas. Muchos signos en una canasta La mayor parte de las Reservas Internacionales de la Argentina está en dólares estadounidenses. Aunque, en los últimos tiempos, monedas como el euro se han ido fortaleciendo y han comenzado a ser incorporadas en mayor medida por los bancos centrales, incluido el BCRA. A fines de 2008, el 89,36% de las Reservas Internacionales del país estaba en dólares, 4,70% en euros, 3,27% en oro, 1,07% en DEG (derechos especiales de giro, moneda del Fondo Monetario Internacional), 0,80% en yenes japoneses, 0,75% en libras esterlinas, 0,03% en francos suizos y 0,02% en dólares canadienses. 71 ¿Cómo se obtienen las Reservas? Los países habitualmente obtienen sus Reservas por las ventas al mundo de sus bienes y servicios (exportaciones), por los ingresos de capitales extranjeros (inversión extranjera en el país), por las transferencias realizadas por residentes en el exterior (por ejemplo: dinero que envían argentinos que residen en el exterior a sus familias) o por los créditos otorgados por organismos o bancos extranjeros. Todas estas operaciones generan ingresos de divisas. Hay, a su vez, otras operaciones que generan salidas de divisas: tales como los pagos de importaciones, los pagos de intereses de deudas contraídas en el exterior, las inversiones de residentes del país en el mundo o las transferencias de dinero o regalías a otros países. Cuando los ingresos de divisas superan a los egresos, los bancos centrales pueden comprar los excedentes de divisas que se generan en el mercado y acumular Reservas Internacionales. Las Reservas no se consideran un ahorro de la economía. Son la contrapartida del dinero circulante y otros 72 pasivos del Banco Central. Cuando el Banco Central compra divisas en el mercado incrementa sus Reservas Internacionales, pero para comprarlas, emite pesos. ¿Por qué acumular Reservas? Las razones que han llevado a los países a acumular Reservas Internacionales fueron modificándose a lo largo del tiempo. Inicialmente, al generalizarse el uso del papel moneda, era común que los gobiernos acumularan Reservas en metales preciosos (básicamente oro) que servían como respaldo de los billetes y monedas que emitían. Para evitar que esas monedas perdieran valor (se depreciaran), se consideraba importante respaldar esas emisiones con Reservas en metales valiosos. Con el florecimiento del comercio internacional, aumentó la importancia de la relación entre las Reservas y los flujos comerciales. Como los países obtenían sus Reservas a partir de las divisas que ingresaban por sus exportaciones y esas divisas eran, a su vez, las que les permitían pagar sus importaciones, los gobiernos consideraban conveniente mantener una importante cantidad de Reservas. Se aseguraban, de esta manera, que si eventualmente el país importaba más de lo que exportaba (si las importaciones son mayores a las exportaciones, significa que salen más divisas del país de las que ingresan), hubiera divisas suficientes para poder seguir comprando productos al mundo sin de- jar desabastecido al mercado interno. Para los países importadores de alimentos básicos, el no tener divisas para adquirirlos hubiera sido un gravísimo problema. A partir de las recurrentes crisis financieras ocurridas en el mundo, los países comenzaron a prestar mayor atención a los efectos que provocaban los flujos de capitales sobre las economías. Fundamentalmente, a las dificultades que se generaban cuando había salidas bruscas de capitales de una nación. Cuando eso ocurre, se producen fuertes demandas de divisas y, si los países no poseen suficientes Reservas, pueden verse fuertemente afectados independientemente de la solidez de su economía. Desde entonces, los bancos centrales acumulan Reservas Internacionales porque se ha comprobado que funcionan como un auto-aseguro que ayuda a los países a protegerse frente a crisis externas, es decir, cuando se interrumpen las corrientes de financiamiento desde el resto del mundo. Recuperando las Reservas perdidas La profunda crisis económica que golpeó a la Argentina en los años 2001-2002 redujo drásticamente las Reservas Internacionales del país. En enero de 2003, las Reservas alcanzaron un mínimo de apenas US$ 8.250 millones. Desde entonces, como consecuencia del crecimiento económico que permitió recuperar la confianza en el país y, a partir de la decisión de acumular Reservas tomada por el BCRA, las Reservas Internacionales han crecido rápidamente: se multiplicaron 5,6 veces y alcanzaron un récord de US$ 46.176 millones a fines de 2007. La acumulación de Reservas es una de las políticas que actualmente persigue el BCRA para evitar que eventuales golpes externos afecten la liquidez de la economía y el valor de los activos financieros. Hacia fines de diciembre de 2008 esos activos ascendían a US$ 46.386 millones. Las Reservas Internacionales de la Argentina 50.000 45.000 40.000 35.000 30.000 25.000 20.000 15.000 10.000 5.000 0 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 Fuente: BCRA 73 ¿Cómo prevenir una crisis? ¿Cómo pueden ayudar las Reservas a prevenir una crisis? De diversas maneras. Las Reservas permiten respaldar la cotización de la moneda local frente a otras divisas, en el caso de la Argentina frente al dólar o garantizar el cumplimiento de las obligaciones externas contraídas por los Gobiernos (deudas). A lo largo del año muchos países deben hacer frente a pagos de intereses y devoluciones de una parte del capital de los préstamos recibidos del exterior. Para realizar esos pagos el Gobierno utiliza sus ingresos, que obtiene principalmente de la recaudación de impuestos. Pero si esos recursos no son suficientes, se deberá buscar financiamiento (crédito) en el mercado de capitales. Si de repente hubiera un corte abrupto en los ingresos de capitales externos y el país no consiguiera crédito o el financiamiento que obtuviera fuera muy costoso, podrían interrumpirse los pagos de la deuda y el país debería declararse en cesación de pagos. La experiencia muestra que cuando eso ocurre, suele desencadenarse una crisis económica. Pero si el país tiene Reservas suficientes, hasta tanto se supere la restricción de los mercados, una porción de ellas puede ayudar transitoriamente a continuar con los pagos externos de la deuda y así prevenir la crisis. 74 También puede ocurrir que haya una crisis de confianza y por temor la población decida desprenderse de la moneda local (en el caso de la Argentina: el peso) y tomar posiciones en moneda extranjera (por ejemplo, dólares). Eso puede ocasionar corridas en las que el público busca desesperadamente comprar dólares, lo que aumenta el tipo de cambio y reduce el valor de la moneda local. En ese caso, contar con un colchón de Reservas puede evitar una corrida. ¿De qué manera? En la medida en que el público quiera comprar, por ejemplo, dólares, el Banco Central intervendrá en el mercado vendiendo sus Reservas en dólares y comprando los pesos que vende el público. Cuando la gente observa que no hay escasez de divisas, las corridas suelen frenarse sin generar daños mayores en el país. También es importante recordar que las Reservas aseguran que una nación pueda abastecerse normalmente de los bienes y servicios que necesita comprar al resto del mundo. En otras palabras, que haya divisas suficientes en el mercado para que los importadores puedan cumplir con los pagos por los productos que compran a otros países. De la misma manera, las Reservas garantizan que el Gobierno y las empresas puedan conseguir divisas para cumplir con sus obligaciones externas (pagar deudas contraídas en el exterior). La gran mesa... El Banco Central cuenta con una “Mesa de Operaciones” que se encarga de poner en funcionamiento los diferentes instrumentos de Política Monetaria y Cambiaria. La Mesa de Operaciones se encarga además de invertir las Reservas Internacionales y, a través de la Mesa de Cambios, se compran y venden divisas durante todo el día, tratando de eliminar la volatilidad en el tipo de cambio. Desde el año 2002 se utilizan plataformas de negociación electrónicas para la realización de cada una de esas operaciones. En la compra y venta de divisas, todas las entidades se encuentran en igualdad de condiciones para la concertación de operaciones y el Banco Central cierra automáticamente sus transacciones con la entidad que tenga el mejor precio, independientemente de su tamaño o del volumen que maneje habitualmente. ¿Cuáles son los países del mundo con mayores Reservas? La estrategia de acumulación de Reservas no es una política exclusiva de la Argentina. Tras ser golpeados por sucesivas crisis financieras a lo largo de la década del ‘90, la mayoría de los países emergentes comenzaron a acumular activos externos. Las economías asiáticas son actualmente la principal cuenca de Reservas Internacionales del mundo. Hacia diciembre de 2008, China mantenía Reservas por US$ 1,946 billones (US$ 1.946.030 millones), seguida por Japón con activos por US$ 1.030.647 millones. Estos dos países concentran más del 40% de las Reservas mundiales. En países como Rusia, las Reservas Internacionales a fines de diciembre de 2008 ascendían a US$ 427.080 millones, en Corea a US$ 201.223 millones y en Singapur a US$ 174.196 millones. En América latina los bancos centrales también siguieron el mismo camino. En la Argentina a fines de diciembre de 2008 las Reservas ascendían a US$ 46.386 millones, en Brasil se ubicaban en US$ 193.783 millones, en México eran de US$ 85.274 millones y en Chile de US$ 23.162 millones. En países del Primer Mundo, en cambio, como los europeos o EE.UU., la acumulación de Reservas es mucho menor, considerando el tamaño de esas economías. En Alemania, en diciembre de 2008, las Reservas del Banco Central ascendían a US$ 138.036 millones, en EE.UU. a US$ 78.334 millones y en Reino Unido a US$ 65.494 millones. Reservas en el mundo País Datos a diciembre de 2008 China Japón Rusia Corea Singapur Hong Kong Brasil Alemania México EE.UU. Reino Unido Argentina Chile Reservas internacionales (en millones US$) 1.946.030 1.030.647 427.080 201.223 174.196 182.539 193.783 138.036 85.274 78.334 65.494 46.386 23.162 Fuente: Fondo Monetario Internacional (FMI) excepto China y México (Bloomberg). No incluye reservas en oro. 75