Repercusiones de la Volatilidad en la Bolsa Mexicana de Valores

Anuncio

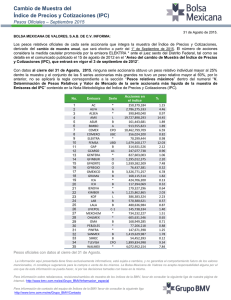

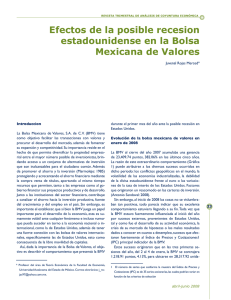

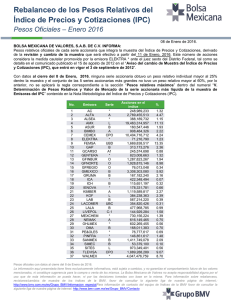

Economía Actual, Año 8, Núm. 1, Enero-Marzo 2015. Repercusiones de la Volatilidad en la Bolsa Mexicana de Valores en 2014 Juvenal Rojas Merced1 / Judith Huerta Quiroz2 Introducción La desaceleración económica mexicana y las expectativas sobre las reformas estructurales, generaron durante el 2013 una situación difícil para la Bolsa Mexicana de Valores (BMV), misma que se extendió y se profundizó durante el 2014 debido a la caída en los precios del petróleo, la situación en Europa en países como Grecia, las acciones de política monetaria del Banco Central Europeo aunado al anuncio de la Reserva Federal de Estados Unidos (EU) sobre el retiro de estímulos a la economía estadounidense. Como consecuencia de la volatilidad en el mercado mexicano, las empresas experimentaron retrocesos en el precio de sus acciones, por lo que se redujo su producción y el empleo, reflejándose en el crecimiento económico. Dado el efecto de estas situaciones en el mercado bursátil mexicano, el objetivo del artículo es indicar cuáles fueron las repercusiones que se presentaron en la BMV como consecuencia de la alta volatilidad durante 2014. El documento se divide en tres apartados, el primero hace referencia a la importancia de la BMV, el segundo, al comportamiento de éste durante el 2014, en el tercero se encuentran las consecuencias de la volatilidad, finalmente las conclusiones. 1. Importancia de Bolsa Mexicana de Valores La BMV es una institución privada, la cual tiene como principal objetivo facilitar las transacciones con valores y procurar el desarrollo del mercado, además de fomentar su expansión y competitividad. Su importancia económica reside en el hecho de permitir diversificar la propiedad empresarial entre el mayor número posible de inversionistas a través de un conjunto de alternativas de inversión. Promueve de esta forma el ahorro y la inversión (Marmolejo, 1994) protegiendo y acrecentando el ahorro financiero mediante la compra venta de títulos, aportando al mismo tiempo recursos que permiten, tanto a las empresas como al gobierno financiar sus proyectos productivos y de desarrollo. Con su actividad, contribuye a canalizar el ahorro hacia la inversión productiva, fuente del crecimiento y del empleo en el país. Sin embargo, a pesar de jugar un papel importante para el desarrollo de la economía, ésta es sumamente volátil ante cualquier fenómeno e incluso rumor que pueda suceder en torno a la economía nacional o internacional, además de tener una fuerte conexión con las bolsas de valores internacionales. 1 Profesor de la Facultad de Economía de la Universidad Autónoma del Estado de México, correo [email protected] 2 Estudiante de la maestría en Economía Aplicada, Facultad de Economía de la Universidad Autónoma del Estado de México, correo judith_hq@ hotmail.com Año 8. Núm. 1 enero - marzo 2015 35 Juvenal Rojas Merced / Judith Huerta Quiroz 2. Comportamiento de la Bolsa Mexicana de Valores en 2014 El 2013 fue un año difícil para la BMV, experimentó un rendimiento negativo de 2.2%, después de que en el 2012 obtuvo una ganancia de 17.8% (Gráfica 1). Para el 2014, se extendió esta conducta, experimentando un lento arranque. El comportamiento del primer semestre se puede dividir en dos etapas, la primera abarca de enero a abril, periodo en el que se resintieron los efectos de la reforma fiscal y datos económicos débiles tanto de la economía como de las empresas3, en este periodo el rendimiento de la BMV fue negativo, ascendiendo 4.7%. El comportamiento fue irregular y estuvo influido por una serie de hechos entre los cuáles encontramos los siguientes. En febrero Bimbo dio a conocer que llegó a un acuerdo para adquirir Canada Bread Company, en marzo el grupo formado por América Móvil y sus subsidiarias operativas4, así como Grupo Carso y Grupo Financiero Inbursa fueron considerados como agentes económicos preponderantes5 en el sector de telecomunicaciones por el Instituto Federal de Telecomunicaciones, así como a Televisa en el sector de radiodifusión. Días más tarde Grupo Financiero Inbursa acordó comprar el banco Standard de Investimentos en Brasil, situación a pesar de lo cual el día 14 de marzo el IPC alcanzó su punto mínimo en el año. La segunda etapa, integrada por los meses de mayo y junio, en los que se generaron expectativas positivas, respecto a los reportes de las empresas correspondientes al segundo trimestre del año, aunque con cautela respecto al desempeño económico. En este periodo el rendimiento fue de 5.0%, repunte impulsado por el recorte en la tasa de referencia del Banco de México y por el aumento en el estímulo monetario del Banco Central Europeo. Gráfica 1 Rendimientos anuales de la BMV (porcentaje) Fuente. Elaborada con base a Banxico (2015) 3 Duranteelprimertrimestrede2014latasadecrecimientodelPIBconrespectoaltrimestreinmediatoanteriorfuede0.3%,ajustadoestacionalmente, equivalenteauncrecimientoanualde0.6%.ComportamientooriginadoporfactoresexternoscomoundébildesempeñodelaeconomíadelosEU causadoporproblemasclimáticos,ydeinternosgeneradosporlareformafiscalentodoslossectoresdelasociedad,principalmenteenlaclasemedia sobre el consumo, lo cual afecto al comportamiento de las empresas y la inversión derivado del aumento de impuestos, y otros factores internos como lalentarecuperacióndelaconstrucción,adicionalmentedelasdificultadespresentadasporlospequeñosnegociosparamigraralafacturaelectrónica. 4 RadiomóvilDipsa(Telcel)yTeléfonosdeMéxico(Telmex). 5 SegúnlaLeyFederaldeCompetenciaEconómica(LFCE),seconsiderapreponderantealagenteeconómicoqueconcentreunporcentajesuperioral 50%departicipaciónenelmercadodetelecomunicaciones,medidopornúmerodeusuarios,suscriptores,audienciaotráficoderedes.Enelcasode AméricaMóvilpresenta61%delsectordecomunicaciones(Sigler,2014). 36 enero - marzo 2015 Año 8. Núm. 1 Repercusiones de la Volatilidad en la Bolsa Mexicana de Valores en 2014 El buen desempeño estuvo influido por varias situaciones, en mayo Mexichem recibió la resolución positiva por parte del Departamento de Comercio de EU en relación al caso de dumping contra China, en junio Fibra Prologis empezó a cotizar en Bolsa, Fibra Uno llevo a cabo una oferta primaria, Alcea colocó 150 mdp en acciones, Banxico redujo en 50 puntos base la tasa de referencia y Megacable firmó un acuerdo para adquirir acciones de la empresa PTCV. De esta forma, el rendimiento acumulado por el Índice de Precios y Cotizaciones (IPC) ascendía a sólo 0.02%. El segundo semestre se caracterizó al igual que en el primero por dos etapas, la primera integrada por los meses de julio, agosto y la primera semana de septiembre (al día 8), en la cual se presentó el nivel máximo, obteniendo un rendimiento de 8.5% en dicho periodo. Comportamiento derivado de una serie de sucesos entre los que encontramos, el anunció que realizó en julio América Móvil de vender activos para no ser considerada empresa preponderante; así como la compra de la empresa Supan en Ecuador por parte de Bimbo, de esta forma el IPC superaba ya las 44, 000 unidades. En agosto Alsea anunció la compra del 71.8% de grupo Zena, Televisa compró el 100% de Cablecom, Mexichem realizó la adquisición de Vestolit productor de PBC en Europa y de dura-line en Tenessi, operaciones que contribuyeron a que el IPC superara los 45, 000 puntos hasta alcanzar su nivel máximo el día 8 de septiembre (Gráfica 2). Gráfica 2 Comportamiento del IPC de la BMV 2014 Fuente. Elaborada con base a Banxico (2015) La segunda etapa se presentó a partir de la primera semana de septiembre hasta finales del año, periodo en el cual se experimentó un comportamiento irregular, lo cual se reflejó en una contracción de 6.9%. Dicho comportamiento estuvo caracterizada por fenómenos como el derrumbe de los precios del petróleo, en EU se publicaron datos económicos desfavorables, como el reporte de solicitudes de ayuda de desempleo y el clima de tensión global generado por la posibilidad de que la Eurozona no rescate a Grecia ante el triunfo de la izquierda en las elecciones. Año 8. Núm. 1 A partir de experimentar su nivel máximo el día 8 de septiembre, la volatilidad regresó y con mayor agresividad, con lo cual el comportamiento de la BMV fue hacia la baja, reflejándose aún más en el último trimestre del año. Entre los principales factores externos que frenaron el ímpetu alcista del IPC en la segunda mitad del año estuvo el anuncio del fin de los estímulos monetarios con los que la Reserva Federal estadounidense trató de reactivar la economía de aquel país después de la crisis financiera de 2008. enero - marzo 2015 37 Juvenal Rojas Merced / Judith Huerta Quiroz Entre los eventos internos, en septiembre Televisa vendió su participación (50.0%) de Iusacell a grupo Salinas, en noviembre AT&T adquirió Iusacell, posteriormente Famsa anunció su intención de retirar capital por 1,500 mdp lo cual generó cierta desconfianza en el mercado, días después Grupo Financiero Banorte comunicó cambios en su consejo de administración y dirección general, lo cual originó un descenso en el mercado. En diciembre Femsa adquirió farmacias Farmacon y el dólar superó la barrera de los 14 pesos, adicionalmente Alfa y Pacific Rubales Energy anunciaron la conformación de un Joint Venture6 para participar en la reforma energética, situaciones que inyectaron confianza al mercado, con lo cual el IPC se ubicó en las 43,000 unidades, para días después caer a las 41,004 unidades. Para finalizar el año Lala adquirió a la empresa Eskimo S.A. de Nicaragua, Bimbo hizo lo propio con la empresa Saputo en Canadá, Inbursa compró banco Walmart y Herdez consiguió las operacio- nes de Helados Nestlé. Estas últimas situaciones permitieron generar un rebote en las dos últimas semanas de diciembre (Gráfica 3). De esta forma, el IPC finalizó el año en un nivel de 43, 145.66 puntos, al ganar en su última sesión del año 126.91 unidades, 0.3%, nivel que significó para el ejercicio un avance nominal de 0.9%, en dólares el principal indicador perdió 10.7% (Andrés, 2015), debido en gran parte a la depreciación del peso frente a la moneda estadounidense. Por sectores, en 2014 el de telecomunicaciones y el industrial reportaron los mayores avances (9.83 y 12.0% respectivamente), mientras que el de salud y materiales las mayores pérdidas (8.4 y 5.6%), para el último, el deterioro fue por un entorno global combinado de una baja demanda de materias primas por el débil crecimiento y por una amplia oferta de producción que provocó un descenso en el precio de los commodities (Andrés, 2015). Gráfica 1 Efectos de la volatilidad en el IPC 2014 Fuente. Elaborada con base a Banxico (2015) 6 Conceptoutilizadoenlosnegociosparadescribiralaaccióndeasociarsedosomásempresasparalaconsecucióndeunproyectocomún.Sufinalidad esrealizaroperacionescomplementariasenunnegociodeterminado. 7 DeacuerdoalaBMV,sonvehículosparaelfinanciamientodebienesraíces.Ofrecenpagosperiódicos(rentas)yalaveztienelaposibilidaddetener gananciasdecapital(plusvalía).Definidosenelartículo223y224deLISR:sonfideicomisosquesedediquenalaadquisiciónoconstruccióndebienes inmueblesquesedestinenalarrendamientooalaadquisicióndelderechoapercibiringresosprovenientesdelarrendamientodedichosbienesasí comoaotorgarfinanciamientoparaesosfines. 38 enero - marzo 2015 Año 8. Núm. 1 Repercusiones de la Volatilidad en la Bolsa Mexicana de Valores en 2014 Pese a un cierre anual con rendimiento positivo del 0.9%, se prevé que la BMV enfrentará una serie de fenómenos que ponen en duda su panorama en 2015, siendo estos, la fuerte caída en los precios del petróleo en el mundo y la volatilidad por la expectativa de que la Reserva Federal de EU inicie con la etapa final de la normalización de su política monetaria, obstáculos que tendrá que sortear el mercado accionario nacional, además de los efectos generados por la decisión del Banco Nacional Suizo de liberar el tipo de cambio contra el Euro opacando la aprobación de la Corte de Justicia de la Unión Europea del uso de las operaciones monetarias del Banco Central Europeo (El Economista, 2015). La segunda semana de diciembre, es considerada la de mayor volatilidad en los mercados financieros registrada en 2014, en dicho periodo se retiraron casi 50, 866 mdp invertidos en bonos de deuda del gobierno federal; representando una caída de 2.35%, lo que repercutió en la confianza de los inversionistas dentro de la BMV, llevando a que el IPC sufriera un desplome de 2, 225.9 puntos entre el 5 y el 17 de diciembre, caída de 5.1%. En cuanto a las empresas que iniciaron su cotización en la BMV en 2014 éstas han visto empañado su arranque por la volatilidad que prevalece en los mercados financieros desde septiembre pasado, registrando un rendimiento lateral y una de ellas cotiza por debajo del precio al que salió. 3. Consecuencias de la volatilidad en la Bolsa Mexicana de Valores Hasta el 13 de enero de 2015 la emisora con el mayor retroceso es Hoteles Santa Fe con un 20.0%. De las restantes empresas Fibra Prologis es la que acumula el menor rendimiento desde que salió al mercado con un alza de 0.7%; seguida por Fibra Monterrey con un avance de 0.8%; Fhipo con 1.2% y Rotoplas con 1.7%. Como se analizó anteriormente, la volatilidad dentro de la BMV fue originada por varios factores que trajeron consigo no solo una disminución en el rendimiento de la BMV sino que frenaron colocaciones de capital de empresas y Fideicomiso de Inversión de bienes Inmuebles (Fibras)7 en BMV por al menos 3, 480 mdd, algunas de las cuales tienen incluso más de un año posponiéndose, además de bajos rendimientos en las acciones que empezaron a cotizar en 2014. Alfa, Bimbo, Elementia y Fibra Shop son empresas que aplazaron el año pasado una o varias veces ofertas públicas por alrededor de 2, 100 millones de dólares (mdd) en el mercado y que estaban planeadas para el segundo o tercer trimestre de 2014. Otras compañías que aplazaron colocaciones fueron Grupo Acosta Verde, y la línea aérea de bajo costo, VivaAerobus, así como Office Depot de México y Fibra Sendero, este último se convertiría en la segunda empresa especializada en inmuebles comerciales en el mercado. Su entrada al mercado estaba planeada mediante una oferta por 400 mdd (Valle, 2015). En febrero de 2014, VivaAerobus pospuso su oferta pública inicial, con la que estimaba recaudar 1,955 mdp, debido a la volatilidad en los mercados. Bajo el mismo argumento, una semana antes Grupo Gigante retrasó la colocación de acciones de Office Depot de México, con la cual esperaba obtener cerca de 4,954 millones de pesos (mdp). Año 8. Núm. 1 Conclusiones El año de 2014 fue un año complicado para la BMV, si bien se generó en términos nominales un rendimiento positivo, su evolución reflejó diversos fenómenos como los problemas de crecimiento interno de las empresas, el impacto del ajuste de la política fiscal y las expectativas de las leyes secundarias en materia energética, además de absorber la volatilidad internacional de los conflictos geopolíticos de Rusia y la desaceleración económica de China y Europa. La volatilidad de la BMV fue originada por factores internos y externos que frenaron colocaciones de capital de empresas, al término del tercer trimestre, sólo dos empresas habían ubicado acciones en el mercado bursátil mexicano, terminando en cinco, cifra preocupante si consideramos que en 2013 el número de empresas que buscaron el financiamiento a través de esta vía fue de 13. Durante la última semana de 2014 se presentaron factores de riesgo tales como el aumento en las tasas de interés en EU y la caída en los precios internacionales del petróleo, enero - marzo 2015 39 Juvenal Rojas Merced / Judith Huerta Quiroz los cuales permiten visualizar a la baja el comportamiento del IPC durante este 2015, lo cual se refuerza si la Reserva Federal de EU inicia el alza de la tasa de interés de referencia hasta mediados de este 2015, permitiría que el riesgo de volatilidad crezca significativamente durante el segundo semestre de 2015. Bibliografía Andrés,D.I.(2015).BMVen2014.Febrero,México.http:// www.razon.com.mx/spip.php?page=columnista&id_ article=242019 (21/01/2015) Banco de México (2015). Valores en circulación, IndicadoresDiariosdelaBolsaMexicanadeValores.http:// www.banxico.org.mx/SieInternet/consultarDirectorioInternetAction.do?accion=consultarCuadro&idCu adro=CF103&sector=7&locale=es(20/01/2015) 40 enero - marzo 2015 El Economista (2015). Seguirá volatilidad en los mercados: Sura. Enero 19, México. http://eleconomista. com.mx/mercados-estadisticas/2015/01/19/seguiravolatilidad-mercados-sura (22/01/2015) http://www. finanzas.yahoo.com(20/01/2015) Marmolejo,G.M.(1994).Inversiones:prácticametodologíaestrategiayfilosofía.México,IMEF. Sigler, E. (2014) Preponderancia, ambigua desde el origen.Expansiónhttp://www.cnnexpansion.com/negocios/2014/06/27/ift-falta-a-espiritu-de-la-ley-televisa (28/02/2015) Valle, A. (2015). Volatilidad frena colocaciones de capital por3,480mddenlaBMV.Elfinanciero,enero19. http://www.elfinanciero.com.mx/empresas/volatilidadfrena-colocaciones-de-capital-por-480-mdd-en-labmv.html (23/01/2015) Año 8. Núm. 1