la reforma tributaria de 2006 y la "economía política

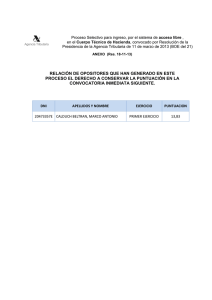

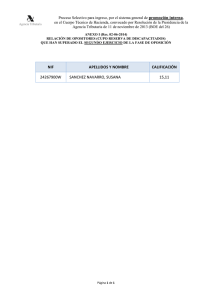

Anuncio