COMEXPERU Temas laborales con incidencia tributaria Abril, 2016

Anuncio

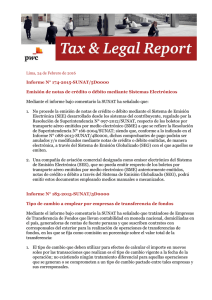

COMEXPERU Temas laborales con incidencia tributaria Abril, 2016 Lourdes Chau Socia Tax & Legal Services [email protected] César Puntriano Socio Tax & Legal Services [email protected] Incremento recaudación aportes a la seguridad social (EsSalud/ONP) año 2015 En el 2015 la recaudación total realizada por SUNAT para la seguridad social sumó S/ 11 780,9 millones, importe mayor en S/ 814,1 millones al obtenido en el 2014. Este monto representa un crecimiento real de 3,2%. Fuente: www.sunat.gob.pe PwC Perú 2 Incremento recaudación aportes a la seguridad social (EsSalud/ONP) primer bimestre 2016 Entre enero y febrero del 2016 la recaudación de los recursos para la seguridad social (contribuciones a EsSalud y la ONP) realizada por Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT), sumó S/ 2,100.2 millones, importe mayor en S/ 81,1 millones al monto obtenido en el mismo período del 2015, con un crecimiento de 4%. Fuente: www.sunat.gob.pe PwC Perú Slide 3 Procedimientos de verificación y fiscalización tributaria laboral efectuada por la SUNAT PwC Perú 4 Fiscalización Tributaria Laboral Principales potestades de la SUNAT Parcial Fiscalización Definitiva SUNAT Verificación PwC Perú Verificación de obligaciones formales 5 Fiscalización Tributaria Laboral Principales potestades de la SUNAT Verificación de obligaciones formales • Control del cumplimiento de las obligaciones tributarias laborales de carácter formal. Fiscalización definitiva • Revisión de todos los elementos de la obligación tributaria laboral de carácter formal y/o sustancial, respecto de un tributo y período. Fiscalización parcial PwC Perú • Revisión de parte, uno o alguno de los elementos de la obligación tributaria laboral de carácter formal y/o sustancial respecto de un tributo y período tributario. 6 Fiscalización Tributaria Laboral Finalidad • La SUNAT en un procedimiento de fiscalización tributaria laboral (parcial o definitivo) o en un procedimiento de control de cumplimiento de obligaciones formales verifica principalmente los siguientes tributos laborales: Aporte al Seguro Social de Salud (EsSalud). 4 Aporte al Sistema Nacional de Pensiones (ONP). 4 Impuesto a la Renta de Quinta Categoría • No se incluye a las aportaciones al Sistema Privado de Pensiones, pues su fiscalización compete a SUNAFIL (*). Abril 2016 PwC Perú 7 Principales potestades de la SUNAT Verificación de obligación formales • En el caso de los empleadores que regularmente presentan el PDT/PLAME, la SUNAT efectúa verificaciones destinadas a revisar el cumplimiento de obligaciones formales, respecto de los importes entregados a los trabajadores que puedan incidir en la determinación de los tributos laborales. • La información obtenida es evaluada a efectos de determinar las futuras acciones de control por parte de la SUNAT. • No se emite una Resolución de Determinación (RD), no obstante podría emitirse una Resolución de Multa en el caso de no presentar la información requerida por la SUNAT. • No tiene una norma específica que lo regule, por lo que debe observarse lo dispuesto en el Código Tributario. PwC Perú 8 Verificación de obligaciones formales PwC Perú 9 Verificación de obligaciones formales PwC Perú 10 Principales potestades de la SUNAT Fiscalización definitiva • Es aquella revisión integral de la obligación tributaria correspondiente a un determinado período y tributo. • La fiscalización definitiva tiene un plazo de 1 año, el cual se computará a partir de la fecha en que el deudor tributario entregue la totalidad de la información y/o documentación que fuera solicitada por la SUNAT en el primer requerimiento notificado. • La fiscalización definitiva se encuentra regulada por el Reglamento del Procedimiento de Fiscalización de SUNAT (D.S. No. 085-2007-EF). PwC Perú 11 Fiscalización definitiva PwC Perú 12 Fiscalización definitiva PwC Perú 13 Fiscalización definitiva PwC Perú 14 Fiscalización definitiva PwC Perú 15 Fiscalización definitiva v PwC Perú 16 Tributos laborales observados por la SUNAT PwC Perú 17 Tributos laborales observados por la SUNAT Aportaciones al Seguro Social de Salud Beneficiario: Trabajador La obligación tributaria nace en el momento en que se devengan las remuneraciones afectas Sujeto obligado al pago: Empleador EsSalud Tasa del aporte: 9% de la remuneración del trabajador (base imponible mínima RMV). Agrario 4% Declaración y pago mediante PDT – PLAME Fecha de pago: Cronograma mensual SUNAT PwC Perú 18 Tributos laborales observados por la SUNAT Aportaciones a la ONP Beneficiario: Trabajador Sujeto obligado al pago: Trabajador (Empleador – sólo como agente de retención) La obligación tributaria nace en el momento en que se devengan las remuneraciones afectas ONP Tasa de retención: 13% de la remuneración del trabajador (base imponible mínima RMV) Declaración y pago mediante PDT – PLAME Fecha de pago: Cronograma mensual SUNAT PwC Perú 19 Conceptos remunerativos remunerativos PwC Perú y no 20 Remuneración y renta Conceptos remunerativos y no remunerativos Los ingresos que percibe un trabajador dependiente por la prestación de sus servicios pueden ser clasificados en dos (2) categorías: Remuneración Renta Remuneración: El concepto de remuneración está establecido en la legislación laboral, y sirve para determinar la base de cálculo de los tributos y aportes que gravan la remuneración y la de los beneficios laborales. (Art. 10, D.S. 001-96-TR). Renta: la Ley del Impuesto a la Renta (LIR) define el concepto de renta gravada en sus propias normas, estableciendo una base de cálculo distinta (y más amplia) a la antes mencionada. (Art. 34, LIR). Nuestro ordenamiento legal diferencia claramente estos dos (2) conceptos, siendo uno de ellos subsumidos por el otro en la práctica. PwC Perú 21 Remuneración y renta Conceptos remunerativos y no remunerativos • Definición: Se considera remuneración el íntegro de lo que el trabajador percibe en contraprestación por sus servicios, en dinero o en especie, cualquiera sea la forma o denominación que se le dé, siempre que sea de su libre disposición. (Art. 6, LPCL). Contra prestativo Dinero o especie Libre disposición • Las sumas de dinero que se entreguen al trabajador directamente en calidad de alimentación principal, como desayuno, almuerzo o refrigerio que lo sustituya, o cena, tienen naturaleza remunerativa. PwC Perú 22 Remuneración y renta Conceptos remunerativos y no remunerativos No constituye remuneración, para ningún efecto legal, los ingresos listados en los arts. 19 y 20 de la Ley de CTS, con excepción del Impuesto a la Renta de quinta categoría que se rige por sus propias normas. • • • • • • • • • • Gratificaciones extraordinarias u otros pagos percibidos ocasionalmente, a título de liberalidad o materia de convención colectiva o aceptadas en los procedimientos de conciliación o mediación, arbitraje. Cualquier forma de participación en las utilidades. Condiciones de trabajo. Canasta de navidad y similares. Movilidad supeditada a la asistencia al centro de trabajo. Asignación por educación. Asignaciones por cumpleaños, nacimiento, matrimonio, fallecimiento, entre otras. Así como festividades (negociación colectiva). Bienes de propia producción de la empresa. Montos para el cabal desempeño de su labor o funciones. Prestaciones alimentarias (vales de alimentos). PwC Perú 23 Remuneración y renta Conceptos remunerativos y no remunerativos Gratificaciones extraordinarias • • • Es una liberalidad del empleador. No se encuentra condicionada al cumplimiento de metas, objetivos o a la realización de los servicios regulares del trabajador. No deben ser otorgadas más de 2 veces en forma continua ya que se vuelve obligatorio su otorgamiento. Participación en las utilidades • • Se incluyen tanto las legales como las voluntarias. Es necesario la existencia de utilidades tributarias Condiciones de trabajo • Su naturaleza no califica como remuneración, porque carece de carácter contraprestativo. Su otorgamiento se vincula directamente con las necesidades del trabajo o intereses. No es un beneficio o ventaja patrimonial. No es de libre disposición para el trabajador, ya que tienen un fin específico. No gravada con Impuesto a la renta • • • • PwC Perú 24 Remuneración y renta Conceptos remunerativos y no remunerativos Asignación por educación • • Las asignaciones destinadas a la educación del trabajador o de sus hijos. Se recomienda contar con los recibos que sustenten los gastos realizados. Asignación por festividades. • Esta condicionada a la ocurrencia efectiva del cumpleaños, nacimiento, matrimonio o el fallecimiento. Se recomienda que su determinación se encuentre plasmado en una política. En relación con festividades distintas es necesario un convenio colectivo (no es necesaria la existencia de un sindicato). • • Canasta de navidad y similares • • Esta condicionada a la festividad de navidad. Se encuentra compuesta por la canasta de navidad (bienes) o similares (incluso dinero, pero su monto debe ser razonable). Movilidad / Transporte • • Su monto debe ser razonable. Se encuentra condicionada a la asistencia del trabajador al centro de trabajo. PwC Perú 25 Remuneración y renta Otros Impuesto a la renta asumido Indemnizaciones convencionales Alquiler de vivienda Prestaciones alimentarias PwC Perú 26 Criterios de la autoridad tributaria PwC Perú 27 Principales temas laborales verificados por SUNAT relacionados con ingresos Conceptos Detalles Observaciones SUNAT Gratificaciones extraordinarias Inicio de la relación laboral, durante, cese. Carácter remunerativo (reiteración o desempeño) y/o deducción del gasto. Participación voluntaria en las utilidades (PVU) Por cumplimiento de metas. Carácter remunerativo (desempeño) y/o deducción del gasto. SUNAT viene denegando carácter no remunerativo de la PVU cuando retribuye objetivos. PwC Perú 28 Ingresos no remunerativos Pronunciamiento del Tribunal Fiscal Gratificaciones extraordinarias “Que en el caso de autos, del laudo arbitral que dispuso el beneficio de la RTF No. 18554-12011 gratificación por quinquenio, se observa el establecimiento de una escala de las fracciones de las remuneraciones que le correspondería a cada trabajador por cada periodo de cinco años de labores que cumpla en la empresa recurrente, beneficio que se dispuso con carácter de permanente, hecho que genera la potencialidad permanente de que un trabajador perciba dicho beneficio de manera repetida cada cinco años. Que al respecto, si bien la recurrente sostiene que no se ha dado el caso de que un trabajador haya percibido más de una vez el referido beneficio, con la cláusula de permanencia antes aludida, el beneficio materia de reparo ha perdido el carácter de extraordinario para pasar a ser una gratificación ordinaria, dada la frecuencia quinquenal con que será entregada por el mismo motivo, esto es, el cumplimiento de cinco años, con lo que también adquieren el carácter de obligatorias”. PwC Perú 29 Ingresos no remunerativos Pronunciamiento del Tribunal Fiscal Participación en las utilidades (legales y voluntarias) RTF No. 18554-12011 “Que dada la verificación del tratamiento contable y tributario de los bonos de productividad como pagos a cuenta de las participaciones por utilidades, se concluye que el concepto materia de reparo, no constituye en puridad una bonificación por productividad, que genere a los trabajadores beneficiarios una remuneración adicional, por cuanto se ha previsto que serán descontados de las participaciones por utilidades que le correspondan a cada trabajador cuando éstas se generen o cuando culmine su vínculo laboral con la recurrente, situación que no ha sido desvirtuado por la Administración. Que en consecuencia, al determinarse que la naturaleza de dichos pagos son adelantos de utilidades, se trataría de conceptos no remunerativos, en virtud a lo establecido en el inciso b) del artículo 19º del Texto Único Ordenado del Decreto Legislativo Nº 650, aprobado por Decreto Supremo Nº 001-97-TR (…)”. PwC Perú 30 Ingresos no remunerativos Pronunciamiento del Tribunal Fiscal Condiciones de trabajo RTF No. 09555-32008 “Se entiende por condición de trabajo a los bienes o pagos indispensables para viabilizar el desarrollo de la actividad laboral o montos que se entregan para el desempeño cabal de la función de los trabajadores, sean por concepto de movilidad, viáticos, vestuario, entre otros, siempre que razonablemente cumplan tal objeto y no constituyan una ventaja o beneficio patrimonial para el trabajador”. Ejemplos: vestuario o uniforme de trabajo, vivienda necesaria para el trabajo, traslados a campo minero o petrolero, etc. PwC Perú 31 Recomendaciones PwC Perú 32 Acciones de Prevención • Revisión de ingresos no remunerativos otorgados por el empleador (así como de la documentación que sustenta el pago). • Revisión de la situación de las sumas pagadas al cese del personal (formalidades, deducción del gasto). • Conciliación cuenta de gastos con PDT 601 (planilla electrónica). • Simulacros de fiscalizaciones de EsSalud , ONP e Impuesto a la Renta de Quinta Categoría. • Capacitaciones a las áreas de RRHH para afrontar fiscalizaciones de SUNAT y SUNAFIL. PwC Perú 33 Principales temas laborales verificados por SUNAT Ingresos no remunerativos Los ingresos no remunerativos y su incidencia en la renta de quinta • El IR de quinta categoría grava las rentas provenientes del trabajo prestado en relación de dependencia en el país. • El artículo 34° de la Ley del IR establece que la renta de la Quinta Categoría estará constituida por los ingresos provenientes de: “El trabajo personal prestado en relación de dependencia (…) en general, toda retribución por servicios personales.” Abril 2016 PwC Perú 34 Impuesto a la Renta del trabajador / Deducibilidad de gasto empresarial PwC Perú 35 Principales temas laborales verificados por SUNAT Ingresos no remunerativos NOTA: Los ingresos no remunerativos para la legislación laboral no determinan su inafectación con el IR de quinta categoría. Excepto las condiciones de trabajo Todo ingreso derivado del trabajo personal dependiente Participaciones de los trabajadores Rentas de quinta categoría Ingresos por rentas de cuartaquinta categoría Base legal: Art. 34° de la LIR Abril 2016 PwC Perú 36 Principales temas laborales verificados por SUNAT Desvinculación de personal Pagos por desvinculación deducibles Gastos deducibles para el IR 3ra categoría - Indemnizaciones (despido abitrario y nulo) - Incentivo a la renuncia - Constitución de empresas Abril 2016 PwC Perú 37 Principales temas laborales verificados por SUNAT Desvinculación de personal Pagos por desvinculación deducibles RTF No.20274-92012 “(…) si bien el artículo 37º de la Ley del Impuesto a la Renta expresamente reconoce como gasto deducible los pagos que una empresa otorga a sus trabajadores con motivo del cese, los que comprenden, entre otros, los pagos que se efectúen como incentivo para renunciar al trabajo, ello no implica que la empresa no tenga obligación de sustentar que efectivamente incurrió en dicho gasto y que además éste resulta razonable y proporcional en función a las rentas obtenidas en el ejercicio (…) Abril 2016 PwC Perú 38 Principales temas laborales verificados por SUNAT Desvinculación de personal Deducibilidad del servicio de “outplacement” – obligación de carácter contractual RTF No. 17929-32013 “(…) se advierte que la recurrente –en su calidad de empleadoracontaba con una política de incentivos a fin de lograr que el trabajador optara en forma voluntaria por la extinción del vínculo laboral, incentivos entre los cuales se encontraba, entre otros, un programa de apoyo para la reinserción o recolocación en el mercado laboral denominado “outplacement” (…) servicio prestado a partir del cese laboral. Si bien en el presente caso el servicio de outplacement beneficia a ex trabajadores, esto es, (…) cuando ya no existe vínculo laboral, este servicio es contratado (…) en estricto cumplimiento de una obligación contraída entre el empleador y trabajador con motivo del cese (…) conforme se desprende del convenio [colectivo] suscrito. Que por tanto en el presente caso los gastos por servicio de outplacement cumplen con el principio de causalidad.” Abril 2016 PwC Perú 39 Principales temas laborales verificados por SUNAT Desvinculación de personal Pagos por desvinculación inafectos al IR de 5ta cat.: Indemnizaciones previstas por las disposiciones laborales vigentes (por despido arbitrario y/o nulo), hasta un máximo de 12 remuneraciones. Incentivo al cese sólo para la constitución de nuevas empresas hasta un máximo de 12 remuneraciones. Base legal: Inciso a) del segundo párrafo del art. 18° de LIR. Abril 2016 PwC Perú 40 Principales temas laborales verificados por SUNAT Desvinculación de personal Importes entregados a título de gracia afectos a IR de 5ta cat. RTF No. 08637-12012 Informe No. 263-2001SUNAT “Las cantidades entregadas por el empleador a título de gracia, contempladas en el artículo 57° de la Ley de Compensación por Tiempo de Servicios, no constituyen un concepto inafecto previsto en el artículo 18°, inc. a), de la Ley del Impuesto a la Renta, dado que estas no tienen naturaleza indemnizatoria ni provienen de acuerdos dentro del marco de una negociación entre empleador y trabajador.” “El empleador debe efectuar la retención del Impuesto a la Renta de quinta categoría sobre el íntegro de la suma que entregue, sin que medie negociación y a título de gracia, a los trabajadores que renuncien voluntariamente; de conformidad con las normas que regulan dichas retenciones, siendo irrelevante para este efecto que dicho monto supere o no las 12 remuneraciones.” Abril 2016 PwC Perú 41 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría Gastos por bonificaciones, gratificaciones y retribuciones • El artículo 37° de la Ley del IR regula la deducibilidad del gasto que efectúan los empleadores respecto de su personal. Así son deducibles los siguientes gastos: “l) Los aguinaldos, bonificaciones, gratificaciones y retribuciones que se acuerden al personal, incluyendo todos los pagos que por cualquier concepto se hagan a favor de los servidores en virtud del vínculo laboral existente y con motivo del cese. Estas retribuciones podrán deducirse en el ejercicio comercial a que correspondan cuando hayan sido pagadas dentro del plazo establecido por el Reglamento para la presentación de la declaración jurada correspondiente a dicho ejercicio.” Para efecto de determinar que los gastos sean necesarios para producir y mantener la fuente deben ser normales para la actividad que genera la renta gravada, así como cumplir con criterios tales como razonabilidad en relación con los ingresos del contribuyente, generalidad para los gastos de los incisos l) y ll). • El artículo 21° del Reglamento de la Ley del IR , respecto de “i) Para efecto de lo dispuesto en el inciso l) del artículo 37° de la Ley (…) se entiende por cese del vínculo laboral la terminación de dicho vínculo bajo cualquier forma en que se Abril 2016 PwCproduzca.” Perú 42 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Criterio de Generalidad RTF No. 08637-12012 RTF No. 4040-82014 PwC Perú “Que en una línea similar en la Resolución Nº 2506-2-2004, este Tribunal ha señalado que la generalidad debe evaluarse considerando situaciones comunes del personal, lo que no se relaciona necesariamente con totalidad de los trabajadores de la empresa. Dentro de esta perspectiva, bien podría ocurrir que dada la característica de un puesto, el beneficio corresponda a una sola persona o más, sin que por ello se incumpla con el requisito de generalidad.” “Según el inciso l) del artículo 37° de la LIR, las retribuciones que realiza el empleador de manera voluntaria a favor de sus trabajadores en virtud del vínculo laboral, que en estricto son liberalidades, constituyen gastos deducibles siempre y cuando cumplan con los requisitos establecidos en la LIR (…) entre ellos que sean normales para la actividad que genera renta gravada, así como cumplir los criterios tales como razonabilidad en relación con los ingresos del contribuyente y Abril 2016 generalidad. 43 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos por aguinaldo, bonificación y gratificaciones Aguinaldo, bonificaciones gratificaciones Requisitos de normalidad, razonabilidad, proporcionalidad y generalidad Si no se cumple los requisitos es reparable Otorgado sólo a trabajadores dependientes Mayor renta de 5° para el trabajador Pago efectivo dentro del plazo DDJJ Si se paga posteriormente se deducirá en el ejercicio en que se pague Abril 2016 PwC Perú 52 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos por gratificaciones extraordinarias Generalidad Deducibilidad gratificaciones extraordinarias Razonabilidad Necesidad Acreditar documentariamente su entrega Abril 2016 PwC Perú 45 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos por seguro de vida RTF No. 8622-52014 “(…) la Administración mantuvo el reparo toda vez que el gasto por pago de prima de seguro de vida no cumplía con el requisito de generalidad previsto en el inciso l) del artículo 37° del la Ley del Impuesto a la Renta, dado que en el Libro de Planillas de la recurrente figuraban registrados dos trabajadores, uno de ellos con el cargo de gerente general y el otro con el cargo de auditor, siendo que ambos viajan por motivos de los contratos de auditoría celebrados, sin embargo, solo el primero contaba con una póliza de vida. (…) pese que ambos trabajadores (gerente general y auditora) se trasladan frecuentemente para cumplir sus funciones, lo que no ha sido cuestionado ni desvirtuado por la recurrente, encontrándose, por ende, ambos en un situación similar, el reparo efectuado se encuentra arreglado a ley, al no respetar el principio de generalidad (…).” Abril 2016 PwC Perú 46 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles • Del mismo modo el artículo 37° de la Ley del IR señala que son deducibles los siguientes gastos: “ll) Los gastos y contribuciones destinadas a prestar al personal servicios de salud, recreativos, culturales y educativos, incluidos los de capacitación; así como los gastos de enfermedad de cualquier servidor. Adicionalmente, serán deducibles los gastos que efectúe el empleador por las primas de seguro de salud del cónyuge e hijos del trabajador, siempre que estos últimos sean menores de 18 años. También están comprendidos los hijos del trabajador mayores de 18 años que se encuentren incapacitados. (…)” Abril 2016 PwC Perú 47 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos educativos y de capacitación Hasta el 31.12.2012, antes de la modificación de LIR aprobada mediante D.S. No. 179-2004-EF Presentar a la Autoridad de Trabajo un programa de capacitación (DJ) PwC Perú Deducible si cumple con causalidad, normalidad, razonabilidad, y proporcionalidad Deducible sólo el 5% de los gastos deducidos en el ejercicio Abril 2016 48 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos educativos y de capacitación Hasta el 31.12.2012… Informe N° 0212009/SUNAT RTF N° 9484-42007 “los gastos por maestrías, postgrados y cursos de especialización de sus trabajadores, son deducibles al amparo de lo establecido en el inciso ll) del artículo 37° de la Ley del Impuesto a la Renta, siempre que dichos gastos cumplan con el criterio de generalidad, entre otros criterios”. “(…) tratándose de los gastos educativos, éstos deben estar referidos a aquellos desembolsos que permitan efectuar de una manera adecuada la labor, como es el caso de cursos de capacitación y no a gastos de formación profesional o que otorguen un grado académico.” Abril 2016 PwC Perú 49 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Según la Exposición de Motivos D.L. 1120… (publicación el 18.07.2012 - vigencia desde el 1.1.2013) No guardan relación con supuestos del inc. ll) del art. 37° LIR Gastos de capacitación Responden a necesidad concreta del empleador que repercute en la empresa Guardan relación causal directa con la generación de renta gravada Inc. ll) art. 37° LIR Gastos salud, recreativos, culturales y educativos. Procuran al personal mejor desempeño de sus funciones. Abril 2016 PwC Perú 50 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos de capacitación Deducible si es necesidad concreta del empleador de capacitar al personal A partir del 01.01.2013 (entrada en vigencia D.L. 1120) Debe repercutir en la generación de renta gravada y mantenimiento de la fuente Gasto deducible sin limitación PwC Perú No debe seguir ningún procedimiento ante MINTRA No es aplicable Criterio de generalidad para su deducción Nota: El criterio de generalidad sí será necesario, para no efectuar la retención del IR de quinta categoría al Abril 2016 trabajador. 51 (Inc. c.3 del art. 20° RLIR) Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos de capacitación Artículo 21° Reglamento de la LIR k) (…) Entiéndase por sumas destinadas a la capacitación del personal, aquellas invertidas por los empleadores con el fin de incrementar las competencias laborales de sus trabajadores, incluyendo los cursos de formación profesional o que otorguen un grado académico, como curso de carrera, postgrados y maestrías. Para determinar el monto máximo deducible en cada ejercicio por concepto de capacitación del personal (…)” Con la entrada en vigencia del D.L. 1120 ¿se debe entender derogada tácitamente la norma antes citada?. Abril 2016 PwC Perú 52 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Gastos de capacitación A partir del 2013…. ¿No son deducibles los gastos por maestrías como gasto educativo del inc. ll) del art. 37° LIR? - Según criterio del TF no sería deducible (RTF No. 7070-4-2013). Sin embargo no existe criterio aplicando la modificación del D.L. 1120. ¿La asunción del gasto por maestría significa mayor renta para el trabajador, así se haya aplicado el criterio de generalidad? - Según el inciso c.3 del art.20° de RLIR los gastos entregados con carácter general se encuentran inafectos del IR de quinta categoría. NOTA: El Tribunal Fiscal a la fecha no ha emitido ningún criterio, teniendo en cuenta la modificación efectuada mediante el D.L. No. 1120. Abril 2016 PwC Perú 53 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles • El inciso v) del artículo 37° de La Ley del IR indica que son deducibles: “v) Los gastos o costos que constituyan para su perceptor rentas de segunda, cuarta o quinta categoría podrán deducirse en el ejercicio gravable a que correspondan cuando hayan sido pagados dentro del plazo establecido por el Reglamento para la presentación de la declaración jurada correspondiente a dicho ejercicio.” Abril 2016 PwC Perú 54 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Deducibilidad de remuneraciones vacacionales RTF No. 07719-42005 (JOO) “El requisito del pago previsto en el inciso v) incorporado por la Ley Nº 27356 al Artículo 37º de la LIR, no es aplicable a los gastos deducibles contemplados en los otros incisos del referido Artículo, que constituyan para su perceptor rentas de segunda, cuarta y quinta categoría. (…) Las remuneraciones vacacionales, dada su condición de tales y por tanto de rentas de quinta categoría, son deducibles como gasto de conformidad con lo establecido en el inciso v) del Artículo 37º de la Ley”. Abril 2016 PwC Perú 55 Principales temas laborales verificados por SUNAT Impuesto a la Renta de tercera categoría – Gastos de personal deducibles Indemnización vacacional Informe No. 051-2011SUNAT “El gasto correspondiente a la indemnización por no haber disfrutado del descanso vacacional (…) será deducible en el ejercicio de su devengo, en aplicación de la regla contenida en el artículo 57° del TUO de la Ley del Impuesto a la Renta.” Abril 2016 PwC Perú 56 Recomendaciones y conclusiones Verificar la conciliación de los datos o montos declarados en la Planilla Electrónica versus las boletas de pago o documentos que posea la empresa. Elaborar políticas con alcance general para el otorgamiento de los beneficios complementarios a los trabajadores. Analizar la naturaleza de los ingresos y beneficios otorgados a los trabajadores (dinero en efectivo, entrega de bienes o asunción de gastos de cargo del trabajador). Verificar el tratamiento tributario de los importes entregados a los trabajadores, a efectos de deducir los mismos correctamente y afectarlos con el IR de quinta categoría cuando corresponda. Abril 2016 PwC Perú 57 pwc.com/pe © 2016 PricewaterhouseCoopers S. Civil de R.L. Todos los derechos reservados. En este documento, "PwC” hace referencia a PricewaterhouseCoopers S. Civil de R.L., que es una firma miembro de PricewaterhouseCoopers International Limited, cada una de las cuales es una entidad jurídica separada e independiente.